Дисконтированный срок окупаемости

Дисконтированный период окупаемости (Discounted payback period, DPP) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта.

Определение этого инструмента мы находим в Методических рекомендациях по оценке эффективности инвестиционных проектов. Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

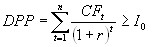

Дисконтированный период окупаемости определяется по формуле:

где,

n — число периодов;

CFt — приток денежных средств в период t;

r — барьерная ставка (коэффициент дисконтирования);

Io — величина исходных инвестиций в нулевой период.

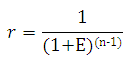

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Коэффициент дисконтирования рассчитывается по следующей формуле:

где,

Е — норма дисконта, которая может быть как единой для всех шагов расчета, так и переменной;

(n-1) — промежуток между оцениваемым периодом и моментом приведения (в годах).

Согласно тем же вышеуказанным Методическим рекомендациям, вместо этой формулы рекомендуется использовать более точную, указанную в приложении №6, раздела П6.2.

При использовании критерия дисконтированный период окупаемости, в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

- проект принимается, если окупаемость имеет место;

- проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

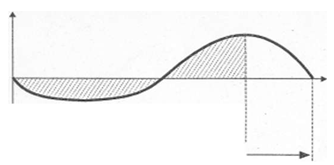

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Рассмотрим расчет дисконтированного срока окупаемости инвестиций на небольшом примере.

| Показатель | Значение, тыс.руб. |

|---|---|

| Размер инвестиции | 49 450,0 |

| Доходы от инвестиций: | |

| в первом году | 13 760,0 |

| во втором году | 17 630,0 |

| в третьем году | 18 812,5 |

| в четвертом году | 16 447,5 |

| Размер барьерной ставки | 9,2% |

Определим дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 13760 / (1 + 0,092) = 12 600,73 тыс. рублей

PV2 = 17630 / (1 + 0,092) 2 = 14 784,51 тыс.рублей

PV3 = 18812,5 / (1 + 0,092) 3 = 14 447,03 тыс.рублей

PV4 = 16447,5 / (1 + 0,092) 4 = 11 566,70 тыс.рублей

Определим период по истечении которого инвестиция окупается:

- Сумма дисконтированных доходов за 1 и 2 года: 112600,73 + 14784,51 = 27385,25 тыс. рублей, что меньше суммы вложений (инвестиций) – 49450 тыс. рублей.

- Сумма дисконтированных доходов за 1, 2 и 3 года: 41832,28 тыс рублей, что также меньше суммы первоначальных инвестиций.

- Сумма дисконтированных доходов за 4 года составила 53398,97 тыс. рублей, что больше размера инвестиций и это значит, что возмещение первоначальных инвестиционных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (53398,97 — 49450,00)/11566,70) = 0,66 года

То есть дисконтированный срок окупаемости инвестиций равен 3,66 года.

В зависимости от поставленной цели возможно вычисление дисконтированного срока окупаемости с различной точностью. На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма дисконтированных денежных оттоков.

Источник

Что такое дисконтированный срок окупаемости

Период окупаемости инвестиций или бизнеса является одним из важнейших параметров при принятии решения о старте проекта и целесообразности вложений. Если говорить кратко, то данный период должен показать, как скоро ожидаемая прибыль сможет покрыть финансовые затраты после изначальных вложений. И чем меньше этот временной отрезок, тем перспективнее станет участие в проекте.

Срок возврата инвестиций подразделяется на два вида: простой и дисконтированный срок окупаемости. Именно о дисконтированном сроке возврата средств мы сегодня и будем говорить. Расскажем о его преимуществах и недостатках, основных отличиях и способах расчета.

Что такое ДСО

Дисконтированный период окупаемости – это временной интервал, в течение которого изначальные финансовые вложения стопроцентно перекроются полученной прибылью. Расчет дисконтированного срока производится по алгоритму, аналогичному для простого срока возврата. Однако, здесь применяется дополнительный коэффициент – дисконт. Не следует забывать, что в процессе вычислений для сравнения требуется брать чистый доход, получаемый после уплаты надлежащих налогов и остальных затрат. В противном случае получаемое значение окажется некорректным, что не позволит понять реальную картину.

Дисконтом принято считать значение, применяемое для коррекции стоимости капиталовложений с учетом разнообразных факторов, предположим, инфляционный показатель. Использование данного коэффициента при расчетах позволяет учесть динамику денежного потока и его способность к изменениям собственной стоимости под влиянием внешних факторов.

Для справки: В международной системе понятий и определений простой срок окупаемости проекта/инвестиций обозначается как PBP (Pay-Back Period), а дисконтированный срок окупаемости инвестиций обозначается как DPP (Discounted Pay-Back Period).

Если сравнивать с остальными методами вычисления срока возвращения инвестиций, то применение дисконтного коэффициента выступает параметром намного более точного расчета. Благодаря этому удается повысить эффективность мероприятий, которые направлены на сведение к минимуму и четкий учет всевозможных финансовых рисков.

Используя критерий дисконтированного периода окупаемости в оценке целесообразности инвестиций, решение принимается на основании нижеперечисленных условий:

- Участие в проекте целесообразно, если окупаемость присутствует в расчетах.

- Участие в проекте оправдано лишь тогда, когда период окупаемости не будет больше установленного для отдельного предприятия предельного временного интервала.

Анализируя инструменты формирования значения срока окупаемости, необходимо акцентировать внимание на перечень его главных нюансов, за счет которых снижаются потенциалы его применения в оценочной системе эффективности инвестиций. Справедливости ради, нужно сказать, что применение ДСО в его сегодняшнем виде предполагает ряд положительных и отрицательных сторон, о которых обязательно надо рассказать.

Преимущества и недостатки

К положительным качествам данной методики вычисления срока возвращения можно причислить наибольшую точность результата при сравнении с традиционной методикой оценки возвратного периода. Дисконт и его использование позволяет сделать соответствующие корректировки и, таким образом, увеличивает актуальность рассчитанного результата.

Несмотря на получение более точного значения при использовании коэффициента ДСО, оценка привлекательности инвестиций получается весьма приблизительной, что не дает возможности объективно оценить всевозможные риски. Хотя в государствах, где экономическая стабильность, налоговая и политическая система не отличаются стабильностью, использование этого показателя остается одной из самых распространенных методик для снижения финансовых потерь и рисков.

Помимо этого, большое влияние приобретает спрос на получаемую за счет инвестиций прибыль. Иначе говоря, когда скорость потребления продуктов нефтепереработки превышает темпы пополнения их резервов, тогда в средне- и долгосрочной перспективе вложения в разработку новых месторождений окупятся с большой прибылью. Иначе складывается ситуация в области IT-технологий, где отмечается высокая конкурентность и стремительно увеличивается уровень используемого ПО. В этом случае потребуются значительные финансовые вливания и более оперативный возврат капитала.

В других обстоятельствах использование дисконтированного периода окупаемости в ходе проведения оценки эффективности инвестиционных проектов не считается достаточным. Предположим, этим коэффициентом не учитываются направление и размеры финансовых вливаний. Это значит, что на результаты вычислений не будет влиять, как именно распределяются финансовые потоки. Данный параметр тоже оказывает большое значение на оценку эффективности компании. Хотя этот параметр можно не принимать во внимание, когда разговор идет о проектах, ориентированных на короткие временные интервалы.

Необходимо особо подчеркнуть, что даже точный дисконтированный период окупаемости не дает возможности установить размеры финансовых потоков после достижения точки возвращения финансовых вложений. Формула вычисления ДСО применяется исключительно к временному отрезку от изначальных вложений до получения прибыли, способной покрыть инвестированные средства.

Дисконтированный и простой срок окупаемости

Срок возврата инвестированных средств в традиционном понимании является самым простым показателем. В ходе вычислений не применяются доп. коэффициенты, а само значение отражает временной интервал, в течение которого чистая прибыль покроет все объемы капиталовложений, независимо от изменений экономической ситуации и остальных условий. Но существует один парадокс – преимущество периода возврата одновременно является его недостатком.

Проще говоря, традиционный период возврата получается значительно заниженным поскольку при проведении расчетов предполагаемое направление инвестиций рассматривается отдельно. Т.е. не принимаются во внимание никакие иные факторы. В отдельных обстоятельствах отсутствие воздействия внешних условий на финансовые вложения может сделаться одним из параметров вероятной неудачи проекта и напрасно израсходованных денег.

Показатель дисконтированного периода возврата средств является более точным. Благодаря этому удается установить временной интервал возвращения капиталовложений с большей долей вероятности. Мы уже знаем, что в формулах расчета ДСО неизменно присутствует коэффициент дисконта. И именно за счет него можно откорректировать стоимость капиталовложений и привести ее к реальному значению.

Если говорить проще, то за время реализации проекта по самым различным причинам капиталовложения могут утратить некоторую часть собственной цены. В том числе, это может произойти из-за роста уровня инфляции и изменения других экономических показателей. Использование же дополнительного коэффициента позволит учесть эти аспекты и откорректировать выполненные расчеты. Благодаря этому фактору получаемый результат будет иметь большую точность.

Необходимо особо подчеркнуть, что простой и дисконтированный показатели используются в равных соотношениях. Однако, одно различие все-таки существует: метод Discounted Pay-Back Period применяется к проектам с продолжительным сроком возврата, а использование его традиционного аналога (Pay-Back Period) обосновано для краткосрочных проектов и финансовых вложений. На непродолжительных временных промежутках погрешность расчетов не оказывает значительного влияния.

Для справки: Из вышесказанного можно заключить, что однозначного ответа на вопрос о том, какой из описанных расчетных показателей является лучшим, на данный момент не существует.

Формула расчета

Чтобы произвести вычисление дисконтированного возвращения инвестированных средств проекта нужно использовать следующую формулу:

В этой формуле:

- DPP – дисконтированный срок возвращения инвестиционных средств;

- IC (Invest Capital) – величина изначальных вложений;

- CF (Cash Flow) – финансовые потоки, получаемые при реализации инвестиционного проекта;

- r – барьерная ставка (ставка дисконтирования);

- n – временной отрезок реализации инвестиционного проекта.

Барьерная ставка — это значение, при помощи которого производится приведение размеров финансовых потоков в конкретном временном отрезке к единому размеру актуальной стоимости. Данный показатель может быть постоянным (фиксированным) для всех используемых в расчетах периодов, также он может изменяться.

Инвестиции признаются эффективными, когда сумма дисконтированного потока от воплощения проекта будет выше изначальных вложений, т.е. наступит окупаемость вложений. Кроме того, показателем эффективности капиталовложений является ситуация, когда период окупаемости не будет больше некой пороговой величины, предположим период окупаемости альтернативного проекта.

Приведем пример простого и пример расчета дисконтированного срока окупаемости.

Допустим, изначальное капиталовложение в проект суммой 500000 рублей, а финансовые потоки в течение семи лет его реализации имеют показатели, приведенные в таблице 1. Дисконтирование будет рассчитываться по ставке 10 % год.

Указанные в таблице сведения говорят о том, что при изначальных капиталовложениях в проект 500000 в течение семи лет общие финансовые потоки по нему составят 745000. Причем за первые пять лет средства, которые генерируются от реализации проекта, составят 500000. Это значит, что период окупаемости вложений будет равняться пяти годам. Однако, это простой способ расчета, не учитывающий стоимости денежных средств во времени.

При дисконтировании ожидаемых финансовых потоков по ставке в 10 %, можно увидеть, окупаемость вложений будет составлять почти семь лет, поскольку накопительные дисконтированные финансовые потоки за эти семь лет превысят размер первоначальных капиталовложений.

Выше мы говорили, что ставка может иметь переменное значение. На величину дисконтированной ставки влияет целый набор факторов, к примеру, предполагаемый уровень инфляции, цена привлечения ресурсов, изменение прибыльности альтернативных проектов и т.п. В таблице 2 приведен расчет дисконтированного периода окупаемости финансовых вложений:

Дисконтированный коэффициент определяется по формуле (1 + r) х n. К примеру, в нашей ситуации для 3-го года значение коэффициента будет равняться:

(1 + 0,1) х (1 + 0,12) х (1 + 0,11) = 1,368

Т.е., в ходе расчета коэффициента для 3-го года берутся ставки дисконтирования за 1-й, 2-й и 3-й годы.

Разделив финансовые потоки временного отрезка на соответствующий этому периоду коэффициент, получаем дисконтированный финансовый поток. Здесь дисконтированный период возврата вложений тоже будет составлять семь лет.

Расчет в Excel

Для вычисления дисконтированного периода возврата инвестиций часто используется формула Excel.

Для этого нужно добавить таблицу 2 с вычислением коэффициента, где коэффициент дисконтирования нужно рассчитать по формуле =СТЕПЕНЬ. Ее можно найти в разделе Формулы, математические формулы, СТЕПЕНЬ.

Вычисление дисконтированного периода возврата вложений выглядит так:

Результаты вычислений приведены в таблице 4:

Онлайн калькулятор

При желании сэкономить время на выполнении вычислений можно использовать онлайн калькулятор. Такие возможности обычно предлагают специализированные сайты, где представлены всевозможные бизнес-планы и даются полные расчеты по их окупаемости.

Заключение

Применение Discounted Pay-Back Period за основополагающий параметр при оценке эффективности капиталовложений крайне рискованно.

Этот показатель, как и остальные денежные переменные, считается альтернативным методом минимизирования рисков. А потому для получения более точных результатов целесообразно применять несколько различных методик вычисления срока возврата капиталовложений. Если отдельно каждый параметр предполагает некоторые недостатки, то их совместное применение позволяет значительно уменьшить риски получения некорректных данных.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Формула расчета пени по ставке рефинансирования

Как искать инвестора для открытия бизнеса с нуля

Код отчетного периода

Формула расчета рентабельности затрат, нормативные значения

Источник