- Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

- Как рассчитать DPP

- Что такое дисконтированный срок окупаемости (DPP)

- Как рассчитывается показатель: формула с разъяснениями

- Пример расчета DPP

- Отличия между дисконтированным и простым сроком окупаемости

- Преимущества и недостатки показателя ДСО

- Дисконтирование денежных потоков при оценке эффективности инвестиционных проектов

- Метод дисконтирования денежных потоков

- Дисконтированные показатели оценки эффективности инвестиционного проекта

- Чистый дисконтированный доход (NPV)

- Критерий чистого дисконтированного дохода

- Пример расчета чистого дисконтированного дохода (NPV) при постоянной ставке дисконтирования

- Пример расчета чистого дисконтированного дохода (NPV) при изменяющейся ставке дисконтирования

- Индекс доходности (DPI)

- Норма индекса доходности

- Пример расчета индекса доходности (DPI)

- Дисконтированный срок окупаемости (DPР)

- Критерий эффективности проекта на основе DPP

- Внутренняя норма доходности (IRR, ВНД)

- Критерии внутренней нормы доходности проекта (IRR, ВНД)

- Определение внутренней нормы доходности с помощью программы Excel

- Графический способ определения внутренней нормы доходности

- Вычисление внутренней нормы доходности методом линейной аппроксимации

- Чистая терминальная стоимость (NTV, ЧТС)

- Принципы принятия проекта на основе критерия NTV

- Модифицированная внутренняя норма прибыли (доходности) (MIRR)

- Критерий модифицированной внутренней нормы прибыли (доходности)

- Пример расчета MIRR

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

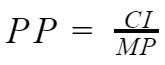

Вычисление требуемого параметра осуществляется по формуле:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

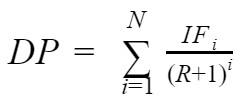

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

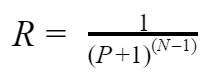

Величина R является расчетной:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

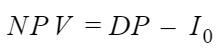

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I 0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 | ||

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

- DP СГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

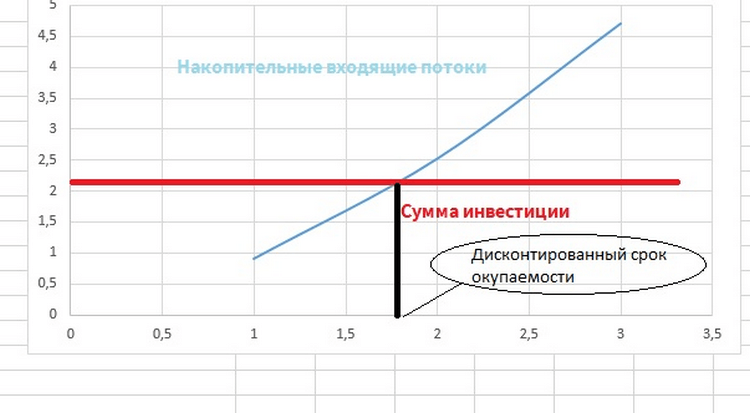

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Источник

Дисконтирование денежных потоков при оценке эффективности инвестиционных проектов

Метод дисконтирования денежных потоков

Дисконтирование денежных потоков очень актуально для определения наиболее точного значения эффективности инвестиционного проекта. Это обусловлено тем, что стоимость денег со временем меняется, например, под воздействием инфляции. А значит деньги, которые вкладывает инвестор на инвестиционном этапе, будут отличаться от тех денег, которые он получит во время реализации проекта. И чем больше горизонт расчета, тем большие расхождения в стоимости денег возникнут.

И следовательно, для того, чтобы адекватнее оценить эффективность бизнес-проекта, необходимо приведение всех платежей к одному моменту времени. Только в этом случае, у инвестора появляется возможность понять истинную ценность проекта и принять правильное решение.

Одним из способов достижения сравнимости является дисконтирование денежных потоков.

Таким образом, данные методы, в основе которых лежит дисконтирование денежных потоков, являются более точными нежели методы, базирующиеся на расчете простых показателей эффективностит проекта.

Дисконтированные показатели оценки эффективности инвестиционного проекта

Дисконтированные показатели эффективности инвестиционных проектов включают в себя:

- чистый дисконтированный доход (ЧДД, NPV);

- дисконтированный срок окупаемости (Tок, DPР);

- индекс доходности (ДИД, DPI);

- внутренняя норма доходности (ВНД, IRR);

- чистая терминальная стоимость (NTV, ЧТС);

- модифицированная внутренняя норма прибыли (доходности) (MIRR);

- и другие.

Чистый дисконтированный доход (NPV)

Основным показателем при оценке эффективности инвестиций является чистый дисконтированный доход проекта. Именно он показывает в абсолютной величине, сколько принесет проект инвестору.

Суть чистого дисконтированного дохода заключается в следующем. NPV (ЧДД) показывает, на сколько дисконтированные притоки проекта превышают дисконтированные оттоки по нему. То есть данный показатель учитывает то, что стоимость денег меняется во времени.

Чистый дисконтированный доход (NPV) – определяется путем сопоставления величины дисконтированных инвестиций с общей суммой дисконтированных денежных поступлений, порождаемых ими в течение расчетного периода.

По своей сути NPV отражает прогнозную оценку прироста экономического потенциала предприятия в случае принятия рассматриваемого проекта.

Для расчета NPV (ЧДД) используется следующая формула:

Понятно, что, так как NPV — это доход от проекта, то он измеряется в денежных единицах.

Критерий чистого дисконтированного дохода

Для того чтобы принять решение на основе данного показателя, необходимо сравнить полученный NPV с критерием:

Если чистый дисконтированный доход равен 0, то проект окупается. Если NPV больше 0, то инвестиционную деятельность можно осуществлять.

Однако, если чистый дисконтированный доход 0, это вовсе не означает, что инвестор лишь окупит свои инвестиции. Окончательный вывод можно сделать, лишь зная принцип определения ставки дисконтирования. Ведь существуют случаи, когда нулевой чистый дисконтированный доход будет означать, что инвестор получит нормальную прибыль.

Пример расчета чистого дисконтированного дохода (NPV) при постоянной ставке дисконтирования

Рассмотрим на примере, как определить чистый дисконтированный доход проекта и по его значению принять решение об эффективности проекта.

Размер инвестиции 900 тыс. рублей. Доходы реализации бизнес-проекта составляют по годам: в первом году — 200 тыс. руб.; во втором году — 300 тыс. руб.; в третьем году — 500 тыс. руб.; в четвертом году: 500 тыс. руб. Ставка дисконтирования – 10%.

Следовательно, на основе полученных результатов примера, можно сделать вывод, что инвестор сможет окупить свои вложения и получить дополнительно 246916,19 рублей.

Пример расчета чистого дисконтированного дохода (NPV) при изменяющейся ставке дисконтирования

Необходимо обратить внимание на то, что если для каждого расчетного периода задана своя норма дисконта, то использование формулы не возможно. Это происходит из-за того, что деньги теряют свою стоимость не равномерно. Дисконтирование денежных потоков напрямую связано со ставкой дисконтирования.

Рассмотрим это на предыдущем примере. Но ставка дисконтирования в этом случае будет изменяться.

Размер инвестиции 900 тыс. рублей. Доходы реализации бизнес-проекта составляют по годам: в первом году — 200 тыс. руб.; во втором году — 300 тыс. руб.; в третьем году — 500 тыс. руб.; в четвертом году: 500 тыс. руб. Ставка дисконтирования по периодам составила: первый год – 5%, второй год — 7%, третий год — 10%, четвертый год — 15%.

Индекс доходности (DPI)

Не смотря на то, что показатель чистый дисконтированный доход, несомненно, имеет целый ряд преимуществ, но он имеет и существенный недостаток.

Этот недостаток заключается в том, что по показателю NPV (ЧДД) нельзя сравнить эффективность нескольких проектов.

Например, NPV по проекту А составил 1 млн. рублей, а по проекту В — 10 млн. рублей. Это не означает, что проект В однозначно более эффективный. Ведь инвестиционные затраты на проект Б, могут быть намного больше, чем по проекту А.

Для решения этой проблемы необходимо использование относительного показателя. Например, индекса доходности. Данный индекс может рассчитываться, как по каждому отдельному проекту (индекс доходности проекта), так и в целом по всему инвестиционному портфелю (индекс доходности проекта ).

Дисконтированный индекс доходности (DPI) – характеризует доход на единицу инвестиционных затрат и рассчитывается как отношение дисконтированных доходов по проекту к дисконтированной стоимости инвестиций.

Для определения дисконтированного индекса доходности используется следующая формула:

DPI измеряется в долях или, в связи с тем, что это экономический показатель, он может измеряться в рублях на рубль (руб./руб.).

Норма индекса доходности

На основании вышеприведенной формулы показателя можно сделать вывод, что он должен быть больше 1.

Таким образом, если полученное значение дисконтированного индекса доходности:

- больше 1, то проект приемлем;

- меньше 1, то инвестиции не оправданы.

Пример расчета индекса доходности (DPI)

Определить на основании индекса доходности, какой из 2-х проектов более эффективен, если первый требует капиталовложения в размере 100 000 рублей, а второй – 250 000 рублей. NPV первого проекта – 20 000 рублей, второго – 35 000 рублей.

Вывод: первый проект имеет больший индекс доходности, следовательно, он более привлекателен, так как более эффективен. В то же время оба проекта приемлемы.

Дисконтированный срок окупаемости (DPР)

Дисконтированный срок окупаемости (DВР) – период, по окончанию которого первоначальные инвестиции покрываются дисконтированными доходами от осуществления проекта.

Таким образом, для определения дисконтированного срока окупаемости используется слудующее неравенство.

DPP определяется также как и PP двумя способами:

- соотношением суммарного объема инвестиций со средними значениями дохода по проекту;

- сопоставления денежных притоков и оттоков по периодам. Это белее точный способ.

Критерий эффективности проекта на основе DPP

Для того чтобы инвестиционный проект был приемлем, необходимо чтобы выполнялось следующее условие:

Следовательно, дисконтированный период окупаемости должен быть больше горизонта расчета по проекту.

Внутренняя норма доходности (IRR, ВНД)

Еще одним показателем эффективности проекта является внутренняя норма доходности (IRR, ВНД). На основании расчета IRR инвестор может определить не только эффективнее проект или нет, но и какой запас прочности у него.

Внутренняя норма доходности (IRR, ВНД) – это ставка дисконтирования, при которой проект становится безубыточным, т. е. NPV = 0.

Формула для расчета внутренней нормы доходности (IRR, ВНД) имеет следующий вид:

Критерии внутренней нормы доходности проекта (IRR, ВНД)

Для принятия решения об эффективности проекта на основе внутренней нормы доходности производится ее сравнение со ставкой дисконтирования принятой по проекту:

- IRR > r => Проект приемлем;

- r = IRR => Проект окупается и приносит минимальную величину нормальной прибыли;

- IRR Проект неэффективен.

Определение внутренней нормы доходности с помощью программы Excel

Для облегчения расчетов ВНД (IRR) очень хорошо можно использовать приложение Excel. В русскоязычной версии Excel есть встроенная функция, позволяющая без труда найти значение внутренней нормы доходности.

Эта функция называется ВСД. Пример ее использование приведен на рисунке.

Как видно из рисунка, проект А имеет IRR(ВНД)=24,20%. В то время как по проекту В IRR(ВНД)=18,80%.

Это позволяет сделать следующие выводы :

- Во-первых, проект А более привлекателен, у него больше доходность, так как по нему больше значение ВНД. Следовательно, он обладает большим запасом прочности.

- Во-вторых, если ставка дисконтирования по первому проекту меньше IRR(ВНД)=24,20%, то проект в целом приемлем.

- В-третьих, если ставка дисконтирования по второму проекту меньше IRR(ВНД)=18,80%, то проект также приемлем.

Графический способ определения внутренней нормы доходности

∆ = (IRR — r) характеризует запас прочности проекта

Рассмотрим на предыдущем примере, в котором внутренняя норма доходности определялась с помощью программы Excel, графический способ ее нахождения.

Если например ставка дисконтирования по проекту выбрана равная 10%, то запас прочности по проекту А составит 14,2%, а по проекту В — 8,8%.

Вычисление внутренней нормы доходности методом линейной аппроксимации

Рассмотрим на примере принципы вычисления ВНД методом линейной аппроксимации. Для этого возьмем проект А, рассматриваемый ранее.

Для проекта А при ставке дисконтирования 15% NPV(ЧДД) равен 301317 рублей, а при ставке 25% NPV(ЧДД) становится отрицательным и равен -21440 рублей. Необходимо найти IRR(ВНД).

Вывод: Как мы видим значения ВНД, полученные тремя этими способами приблизительно равны. Понятно, что наиболее точный способ — это вычисление в программе Excel.

Чистая терминальная стоимость (NTV, ЧТС)

Чистая терминальная стоимость (NTV, ЧТС) – это наращенные чистые доходы на конец периода.

где t – анализируемый период.

Отличие чистой терминальной стоимости от чистой дисконтированной стоимости проекта заключается в том, что при расчете NPV применяется принцип дисконтирования, в то время как при расчете NTV — принцип наращивания.

Данное отличие представлено на рисунке.

Принципы принятия проекта на основе критерия NTV

Принципы оценки эффективности инвестиционного проекта на основе расчета показателя чистой терминальной стоимости (ЧТС, NTV) аналогичны принципам оценки на основе расчета чистого дисконтированного дохода (ЧДД, NPV):

- если NTV > 0, то проект следует принять;

- NTV млн. руб.

Вывод: Проект следует принять, т.к. NTV > 0.

Модифицированная внутренняя норма прибыли (доходности) (MIRR)

Модифицированная внутренняя норма прибыли (доходности) (MIRR) – скорректированная с учетом нормы реинвестиции внутренняя норма доходности.

,

Порядок расчета показателя MIRR:

- рассчитывается дисконтированная сумма всех оттоков;

- рассчитывается наращенная стоимость всех притоков (терминальная стоимость);

- определяется ставка, которая уравнивает суммарную текущую стоимость оттоков и наращенную стоимость притоков. В случае если наращенная стоимость притоков превышает дисконтированную стоимость оттоков, такая ставка найдется и будет единственной.

Критерий модифицированной внутренней нормы прибыли (доходности)

Инвестиционный проект считается приемлемым, если:

r.» title=»Rendered by QuickLaTeX.com» height=»16″ width=»118″ style=»vertical-align: -1px;»/>

Пример расчета MIRR

Рассмотрим на примере принцип расчета модифицированной внутренней нормы рентабельности (MIRR). В данном примере показано, что при вычислении MIRR используется одновременно наращение и дисконтирование денежных потоков.

Необходимо найти MIRR, если денежный поток проекта по годам составил:

0 период – 1150000 рублей;

1 период -500000 рублей;

2 период + 320 000 рублей;

3 период +410 000 рублей;

4 период +930 000 рублей;

5 период +990 000 рублей. Ставка дисконтирования – 10%.

Дисконтирование денежных потоков широко используют разработчики бизнес-планов. Это позволяет им произвести оценку эффективности с учетом инфляции и других факторов, влияющих на показатели.

Источник

,

, r.» title=»Rendered by QuickLaTeX.com» height=»16″ width=»118″ style=»vertical-align: -1px;»/>

r.» title=»Rendered by QuickLaTeX.com» height=»16″ width=»118″ style=»vertical-align: -1px;»/>