- Показатели оценки инвестиционного проекта

- Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

- Как рассчитать DPP

- Что такое дисконтированный срок окупаемости (DPP)

- Как рассчитывается показатель: формула с разъяснениями

- Пример расчета DPP

- Отличия между дисконтированным и простым сроком окупаемости

- Преимущества и недостатки показателя ДСО

- Чистый дисконтированный доход (NPV). Расчет в Excel

- Инфографика: Чистый дисконтированный доход (NPV)

- Чистый дисконтированный доход. Формула расчета

- Принятие инвестиционных решений на основе критерия NPV

- Расчет и прогнозирование будущего денежного потока (CF) в Excel

- Определение ставки дисконтирования (r) для инвестиционного проекта

- Расчет чистого дисконтированного дохода (NPV) с помощью Excel

- Два варианта расчета чистого дисконтированного дохода NPV

- Модификация чистого дисконтированного дохода MNPV (Modified Net Present Value)

- Достоинства и недостатки метода оценки чистого дисконтированного дохода

Показатели оценки инвестиционного проекта

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

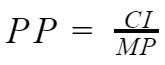

Вычисление требуемого параметра осуществляется по формуле:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

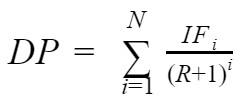

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

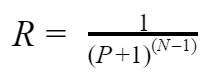

Величина R является расчетной:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

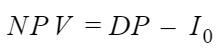

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I 0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

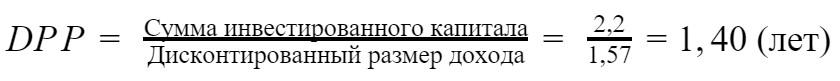

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 | ||

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

- DP СГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

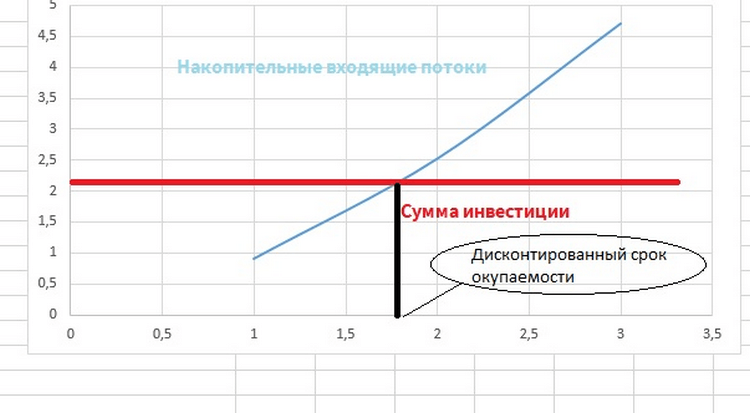

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Источник

Чистый дисконтированный доход (NPV). Расчет в Excel

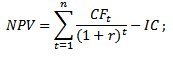

Раскроем такое понятие как чистый дисконтированный доход (NPV) инвестиционного проекта, дадим определение и экономический смысл, на реальном примере рассмотрим расчет NPV в Excel, а также рассмотрим модификацию данного показателя (MNPV).

Чистый дисконтированный доход (NPV, Net Present Value, чистая текущая стоимость, чистая дисконтированная стоимость, чистый приведенный доход) – показывает эффективность вложения в инвестиционный проект: величину денежного потока в течение срока его реализации и приведенную к текущей стоимости (дисконтирование).

Инфографика: Чистый дисконтированный доход (NPV)

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Чистый дисконтированный доход. Формула расчета

где: NPV – чистый дисконтированный доход инвестиционного проекта;

IC (Invest Capital) – инвестиционный капитал, представляет собой затраты инвестора в первоначальный временном периоде;

r – ставка дисконтирования (барьерная ставка).

Итак, для того чтобы рассчитать NPV необходимо спрогнозировать будущие денежные потоки по инвестиционному проекту, определить ставку дисконтирования и рассчитать итоговое значение приведенных к текущему моменту доходов.

Принятие инвестиционных решений на основе критерия NPV

Показатель NPV является одним из самых распространенных критериев оценки инвестиционных проектов. Рассмотрим в таблице, какие решения могут быть приняты при различном значении NPV.

| Оценка значения NPV | Принятие решений |

| NPV≤0 | Данный инвестиционный проект не обеспечивает покрытие будущих расходов или обеспечивает только безубыточность и его следует отклонить от дальнейшего рассмотрения |

| NPV>0 | Проект привлекателен для инвестирования и требует дальнейшего анализа |

| NPV1>NPV2 | Инвестиционный проект (1) более привлекателен по норме приведенного дохода, чем второй проект (2) |

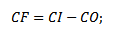

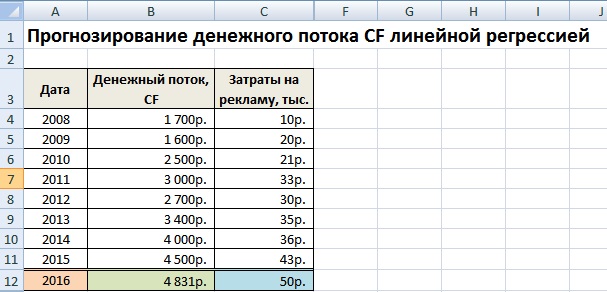

Расчет и прогнозирование будущего денежного потока (CF) в Excel

Денежный поток представляет собой количество денежных средств, которым располагает компания/предприятие в данный момент времени. Денежный поток отражает финансовую устойчивость компании. Для расчета денежного потока необходимо из притока денежных (CI, Cash Inflows) средств отнять отток (CO, Cash Outflows), формула расчета будет выглядеть следующим образом:

Определение будущего денежного потока инвестиционного проекта очень важно, поэтому рассмотрим один из методов прогнозирования с помощью программы MS Excel. Статистическое прогнозирование денежных потоков возможно только в том случае если инвестиционный проект уже существует и функционирует. То есть денежные средства необходимы для увеличения его мощности или его масштабирования. Хочется заметить, что если проект венчурный и не имеет статистических данных по объемам производства, продажам, затратам, то для оценки будущего денежного дохода используют экспертный подход. Эксперты соотносят данный проект с аналогами в данной сфере (отрасли) и оценивают потенциал возможного развития и возможных денежных поступлений.

При прогнозировании объемов будущих поступлений необходимо определить характер зависимости между влиянием различных факторов (формирующих денежные поступления) и самого денежного потока. Разберем простой пример прогнозирования будущих денежных поступлений по проекту в зависимости от затрат на рекламу. Если между данными показателями наблюдается прямая взаимосвязь, то можно спрогнозировать какие будут денежные поступления в зависимости от затрат, с помощью линейной регрессии в Excel и функции «ТЕНДЕНЦИЯ». Для этого запишем следующую формулу для затрат на рекламу в 50 руб.

Денежный поток (CF). В12=ТЕНДЕНЦИЯ(B4:B11;C4:C11;C12)

Размер будущего денежного потока будет составлять 4831 руб. при затратах на рекламу в 50 руб. В реальности на определение размера будущих поступлений влияет намного большее количество факторов, которые следует отбирать по степени влияния и их взаимосвязи между собой с помощью корреляционного анализа.

Определение ставки дисконтирования (r) для инвестиционного проекта

Расчет ставки дисконтирования является важной задачей в расчете текущей стоимости инвестиционного проекта. Ставка дисконтирования представляет собой альтернативную доходность, которую мог бы получить инвестор. Одна из самых распространенных целей определения ставки дисконтирования – оценка стоимости компании.

Для оценки ставки дисконтирования используют такие методы как: модель CAPM, WACC, модель Гордона, модель Ольсона, модель рыночных мультипликаторов Е/Р, рентабельность капитала, модель Фамы и Френча, модель Росса (АРТ), экспертная оценка и т.д. Существует множество методов и их модификаций для оценки ставки дисконта. Рассмотрим в таблице преимущества и исходные данные, которые используются для расчета.

| Методы | Преимущества | Исходные данные для расчета |

| Модель CAPM | Учет влияния рыночного риска на ставку дисконтирования | Котировки обыкновенных акций (биржа ММВБ) |

| Модель WACC | Возможность учесть эффективность использования как собственного, так и заемного капитала | Котировки обыкновенных акций (биржа ММВБ), процентные ставки по заемному капиталу |

| Модель Гордона | Учет дивидендной доходности | Котировки обыкновенных акций, дивидендные выплаты (биржа ММВБ) |

| Модель Росса | Учет отраслевых, макро и микро факторов, определяющих ставку дисконтирования | Статистика по макроиндикаторам (Росстат) |

| Модель Фамы и Френча | Учет влияния на ставку дисконтирования рыночных рисков, размера компании и ее отраслевой специфики | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рыночных мультипликаторов | Учет всех рыночных рисков | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рентабельности капитала | Учет эффективность использования собственного капитала | Бухгалтерский баланс |

| На основе оценки экспертов | Возможность оценки венчурных проектов и различных трудно формализуемых факторов | Экспертные оценки, рейтинговые и бальные шкалы |

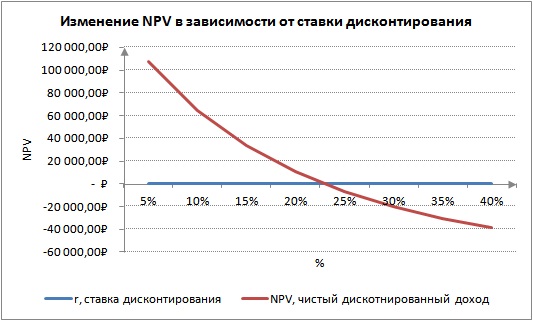

Изменение ставки дисконтирования нелинейно влияет на изменение величины чистого дисконтированного дохода, данная зависимость показана на рисунке ниже. Поэтому необходимо при выборе инвестиционного проекта не только сравнивать значения NPV, но и характер изменения NPV при различных значениях ставки. Анализ различных сценариев позволяет выбрать менее рискованный проект.

Про ставку дисконтирования и современные методы и формулы ее расчета, вы можете более подробно прочитать в моей статье: Ставка дисконтирования. 10 современных методов расчета.

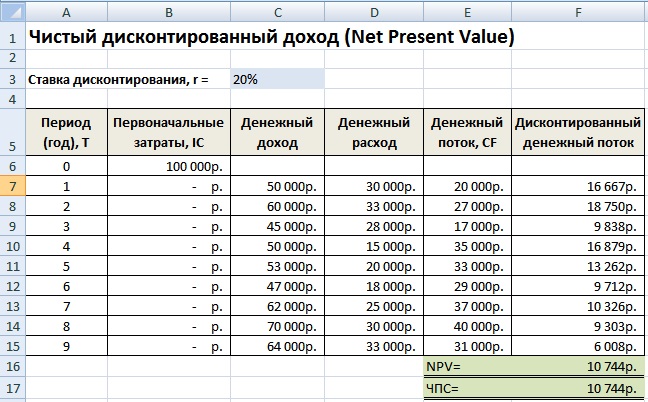

Расчет чистого дисконтированного дохода (NPV) с помощью Excel

Рассчитаем чистый дисконтированный доход с помощью программы Excel. На рисунке ниже представлена таблица изменения будущих денежных потоков и их дисконтирование. Итак, нам необходимо определить ставку дисконтирования для венчурного инвестиционного проекта. Так как у него отсутствуют выпуски обыкновенных акций, нет дивидендных выплат, нет оценок рентабельности собственного и заемного капитала, то будем использовать метод экспертных оценок. Формула оценки будет следующая:

Ставка дисконтирования = Безрисковая ставка + Поправка на риск;

Возьмем безрисковую ставку равную процентам по безрисковым ценным бумагам (ГКО, ОФЗ данные процентные ставки можно посмотреть на сайте ЦБ РФ, cbr.ru) равную 5%. И поправки на отраслевой риск, риск влияния сезонности на продажи и кадровый риск. В таблице ниже приведены оценки поправок с учетом выделенных данных видов риска. Данные риски были выделены экспертным путем, поэтому при выборе эксперта необходимо уделять пристальное внимание.

| Виды риска | Поправка на риск |

| Риск влияния сезонности на продажи | 5% |

| Отраслевой риск | 7% |

| Кадровый риск | 3% |

| 15% | |

| Безрисковая процентная ставка | 5% |

| Итого: | 20% |

В итоге сложив все поправки на риск, влияющий на инвестиционный проект, ставка дисконтирования будет составлять = 5 + 15=20%.После расчета ставки дисконтирования необходимо рассчитать денежные потоки и их дисконтировать.

Два варианта расчета чистого дисконтированного дохода NPV

Первый вариант расчета чистого дисконтированного дохода состоит из следующих шагов:

- В колонке «В» отражение первоначальных инвестиционных затрат = 100 000 руб.;

- В колонке «С» отражаются все будущие планируемые денежные поступления по проекту;

- В колонке «D» записывается все будущие денежные расходы;

- Денежный поток CF (колонка «E»). E7= C7-D7;

- Расчет дисконтированного денежного потока. F7=E7/(1+$C$3)^A7

- Расчет дисконтированного дохода (NPV) минус первоначальные инвестиционные затраты (IC). F16 =СУММ(F7:F15)-B6

Второй вариант расчета чистого дисконтированного дохода заключается в использовании встроенной в Excel финансовой функции ЧПС (чистая приведенная стоимость). Расчет чистой приведенной стоимости проекта за минусом первоначальных инвестиционных затрат. F17=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

На рисунке ниже показаны полученные расчеты чистого дисконтированного дохода. Как мы видим итоговый результат расчета совпадает.

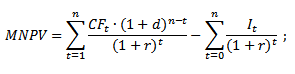

Модификация чистого дисконтированного дохода MNPV (Modified Net Present Value)

Помимо классической формулы чистого дисконтированного дохода финансисты/инвесторы иногда на практике используют ее модификацию:

MNPV – модификация чистого дисконтированного дохода;

CFt – денежный поток в период времени t;

It – отток денежных средств в периоде времени t;

r – ставка дисконтирования (барьерная ставка);

d – уровень реинвестирования, процентная ставка показывающая возможные доходы от реинвестирования капитала;

n – количество периодов анализа.

Как мы видим, главное отличие от простой формулы заключается в возможности учета доходности от реинвестирования капитала. Оценка инвестиционного проекта с использование данного критерия имеет следующий вид:

| Значение показателя MNPV | Принятие решения по критерию |

| MNPV>0 | Инвестиционный проект принимается к дальнейшему анализу |

| MNPV ≤0 | Инвестиционный проект отклоняется |

| MNPV1 > MNPV2 | Сравнение проектов между собой. Инвестиционный проект (1) более привлекателен чем (2) |

Достоинства и недостатки метода оценки чистого дисконтированного дохода

Проведем сравнение между достоинствами показателя NPV и MNPV. К достоинствам использования данных показателей можно отнести:

- Четкие границы выбора и оценки инвестиционной привлекательности проекта;

- Возможность учета в формуле (ставке дисконтирования) дополнительных рисков по проекту;

- Использования ставки дисконтирования для отражения изменения стоимости денег во времени.

К недостаткам чистого дисконтированного дохода можно отнести следующие:

- Трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков;

- Сложность точного прогнозирования будущих денежных потоков;

- Отсутствие влияния нематериальных факторов на будущую доходность (нематериальные активы).

Резюме

Несмотря на ряд недостатков, показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта, сравнении его с аналогами и конкурентами. В добавок к оценке NPV для более четкой картины, необходимо рассчитать такие инвестиционные коэффициенты как IRR и DPI.

Автор: к.э.н. Жданов Иван Юрьевич

Источник