- Дисконтированный период окупаемости

- Основные критерии оценки инвестиционных проектов. Исходные данные проекта. Ставка дохода (норма доходности), период окупаемости инвестиций. Понятие срока, за который суммарные дисконтированные чистые денежные потоки проекта компенсируют инвестиции.

- Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

- Подобные документы

- Дисконтированный период окупаемости

- Основные критерии оценки инвестиционных проектов. Исходные данные проекта. Ставка дохода (норма доходности), период окупаемости инвестиций. Понятие срока, за который суммарные дисконтированные чистые денежные потоки проекта компенсируют инвестиции.

- Подобные документы

- Дисконтированный период окупаемости

- Основные критерии оценки инвестиционных проектов. Исходные данные проекта. Ставка дохода (норма доходности), период окупаемости инвестиций. Понятие срока, за который суммарные дисконтированные чистые денежные потоки проекта компенсируют инвестиции.

- Подобные документы

- Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

- Как рассчитать DPP

- Что такое дисконтированный срок окупаемости (DPP)

- Как рассчитывается показатель: формула с разъяснениями

- Пример расчета DPP

- Отличия между дисконтированным и простым сроком окупаемости

- Преимущества и недостатки показателя ДСО

Дисконтированный период окупаемости

Основные критерии оценки инвестиционных проектов. Исходные данные проекта. Ставка дохода (норма доходности), период окупаемости инвестиций. Понятие срока, за который суммарные дисконтированные чистые денежные потоки проекта компенсируют инвестиции.

| Рубрика | Финансы, деньги и налоги |

| Вид | курсовая работа |

| Язык | русский |

| Дата добавления | 01.07.2014 |

| Размер файла | 334,7 K |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Задачи финансового анализа и этапы проведения оценки инвестиционных проектов. Период окупаемости первоначальных затрат и дисконтированный период окупаемости. Чистый доход и чистый дисконтированный доход. Внутренняя и модифицированная норма доходности.

курсовая работа [258,7 K], добавлен 28.02.2015

Понятие и классификация инвестиционных проектов, основные этапы проектного цикла. Расчет срока окупаемости и анализ нормы прибыли инвестиционного проекта на примере предприятия ПАО «Мосэнерго». Расчет чистого дисконтированного дохода от инвестиций.

курсовая работа [152,6 K], добавлен 12.04.2019

Обзор основных методов оценки долгосрочных инвестиций, их сущность и содержание. Определение срока окупаемости, дисконтированной окупаемости, чистой приведенной стоимости проекта, внутренней доходности, индекса рентабельности. Построение точки перегиба.

курсовая работа [559,3 K], добавлен 16.11.2014

Расчет общепринятых показателей финансирования бизнес-проекта — чистого дисконтированного дохода, индекса доходности, срока окупаемости. Вывод об экономической целесообразности реализации проекта. Чистые денежные притоки, необходимые для реализации.

задача [17,4 K], добавлен 17.09.2013

Методы финансирования и оценки эффективности инвестиционных проектов. Проект создания предприятия по реализации комплекса услуг по поставкам ИТ-оборудования. Расчет срока окупаемости, чистого дисконтированного дохода. Индекс прибыльности инвестиций.

дипломная работа [316,9 K], добавлен 26.09.2010

Источник

Дисконтированный период окупаемости

Основные критерии оценки инвестиционных проектов. Исходные данные проекта. Ставка дохода (норма доходности), период окупаемости инвестиций. Понятие срока, за который суммарные дисконтированные чистые денежные потоки проекта компенсируют инвестиции.

Подобные документы

Виды и методы инвестиционных проектов. Метод оценки эффективности инвестиций исходя из сроков окупаемости (без дисконтирования). Метод накопленного эффекта за расчетный период использования инвестиционного проекта. Денежные потоки инвестиционного проекта.

курсовая работа, добавлен 28.10.2015

Характеристика основ бюджетирования капитала. Оценка эффективности инвестиционного проекта. Анализ проектов методами периода окупаемости проекта и внутренней нормы доходности (IRR). Графическое отображение профилей окупаемости инвестиционного проекта.

презентация, добавлен 30.05.2014

Варианты инвестирования по источникам финансирования (кредитное финансирование, лизинг, финансовые инвестиции). Чистая стоимость проекта, индекс рентабельности инвестиций, срок окупаемости инвестиций, внутренняя норма доходности инвестиционных проектов.

курсовая работа, добавлен 01.08.2009

Основы определения чистой приведенной стоимости. Анализ коэффициента эффективности инвестиций. Модифицированная внутренняя норма доходности. Определение дисконтированного срока окупаемости. Оценка экономической эффективности инвестиционного проекта.

курсовая работа, добавлен 16.02.2015

Первичный отбор инвестиционных проектов, расчет показателей их эффективности и дисконтированного срока окупаемости. Внутренняя норма доходности проекта. Принципы формирования инвестиционного портфеля, его структура и компоненты, а также норма прибыли.

курсовая работа, добавлен 06.06.2016

Основные показатели эффективности инвестиций. Методы оценки инвестиционных проектов, их экономический смысл, преимущества и недостатки. Расчет показателя срока окупаемости инвестиции. Определение дисконтируемого периода окупаемости вложенных средств.

реферат, добавлен 25.05.2018

Критерии, используемые в анализе инвестиционной деятельности. Дисконтирование, образующихся в ходе реализации проекта денежных потоков. Использование метода «срока окупаемости инвестиций» в практике оценки эффективности инвестиционного проекта.

контрольная работа, добавлен 29.09.2014

Понятие инвестиций, цели и критерии их оценки. Показатели эффективности инвестиционного проекта. Коэффициенты финансовой оценки финансовой состоятельности проекта. Средняя и внутренняя нормы прибыли и срок окупаемости проекта, методы дисконтирования.

курсовая работа, добавлен 31.10.2014

Классификация инвестиций по направлению действия. Виды инвестиционных проектов. Предпроектное исследование инвестиционных проектов, оценка эффективности. Простая норма прибыли, определение чистого дохода и индекса доходности. Срок окупаемости инвестиций.

контрольная работа, добавлен 26.05.2010

Учет фактора времени при оценке эффективности инвестиционных процессов. Определение чистой дисконтированной текущей стоимости. Внутренняя норма окупаемости инвестиционного проекта. Период возмещения вкладов и средневзвешенная стоимость капитала.

контрольная работа, добавлен 13.01.2014

Источник

Дисконтированный период окупаемости

Основные критерии оценки инвестиционных проектов. Исходные данные проекта. Ставка дохода (норма доходности), период окупаемости инвестиций. Понятие срока, за который суммарные дисконтированные чистые денежные потоки проекта компенсируют инвестиции.

Подобные документы

Сущность современной методики экономической эффективности инвестиций и показателей ее оценки. Статические методы оценки инвестиционных проектов, подходы к расчету срока окупаемости, средней нормы прибыли на инвестиции. Структура и роль бизнес-плана.

курсовая работа, добавлен 08.03.2012

Оценка проекта по методу модифицированной приведенной стоимости и коэффициенту прибыльности. Механизм формирования показателя периода окупаемости. Чистая приведенная стоимость проектов при стоимости капитала 6 % и 11,5 %. Внутренняя норма доходности.

курсовая работа, добавлен 16.11.2016

Понятие инвестиций. Классификация инвестиционных проектов, оценка их коммерческой, бюджетной и экономической эффективности. Методы определения срока окупаемости, учетной и внутренней доходности, чистой приведенной стоимости и индекса рентабельности.

курсовая работа, добавлен 02.04.2010

Задачи оценки эффективности инвестиционных проектов. Отношение прироста сальдо от операционной и финансовой деятельности к приросту сальдо инвестиционной деятельности. Необходимые условия эффективности инвестиционных проектов, расчет срока окупаемости.

презентация, добавлен 08.06.2015

Теоретические аспекты формирования и управления портфелем ценных бумаг. Расчет чистого дисконтированного дохода инвестиционного проекта. Определение индекса рентабельности и внутренней нормы доходности инвестиций. Расчет срока окупаемости проекта.

курсовая работа, добавлен 12.11.2017

Расчет доходности инвестиционных проектов в случае нестандартных финансовых потоков. Применение инвестируемого капитала путем сопоставления денежного потока. Экономический смысл внутренней нормы прибыльности. Метод дисконтированного периода окупаемости.

контрольная работа, добавлен 27.01.2018

Основные этапы проектного цикла. Понятие и виды инвестиционных проектов, критерии и правила принятия решений по ним. Оценка эффективности инвестиций путем расчета чистой приведенной стоимости, индекса рентабельности, нормы прибыли, срока окупаемости.

курсовая работа, добавлен 09.02.2013

Общая характеристика основных методов оценки привлекательности инвестиций. Оценка эффективности инвестиций как существенная составляющая инвестиционного проекта. Рассмотрение недостатков метода дисконтированного периода окупаемости и индекса доходности.

реферат, добавлен 07.07.2014

Объекты и субъекты инвестиционной деятельности, расчет срока окупаемости. Жизненный цикл инвестиционного проекта, показатели его социально-экономической эффективности. Срок окупаемости инвестиций. Рентабельность, норма прибыли на вложенный капитал.

реферат, добавлен 30.04.2016

Создание и реализация инвестиционного проекта. Технико-экономическое обоснование проекта. Простые методы обоснованности инвестиционных решений. Срок окупаемости и методы оценки эффективности инвестиций. Основные стадии процесса внедрения нововведений.

контрольная работа, добавлен 07.02.2012

Источник

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

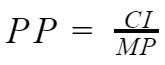

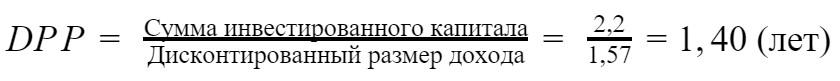

Вычисление требуемого параметра осуществляется по формуле:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

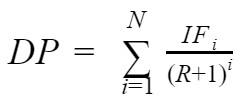

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

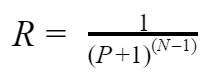

Величина R является расчетной:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

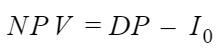

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I 0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 | ||

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

- DP СГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

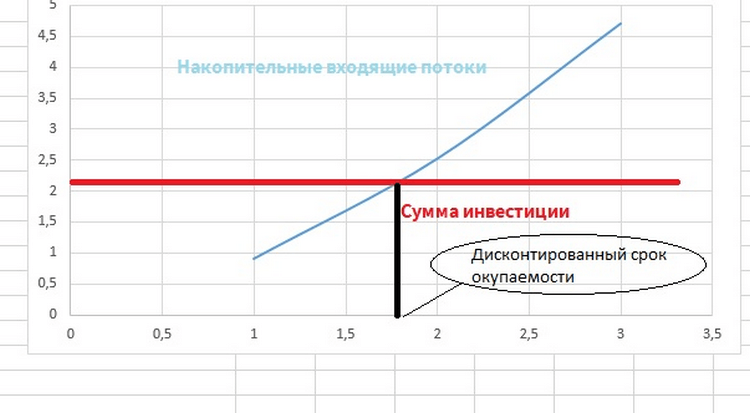

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Источник