- Оценка акций. Дисконтирование денежных потоков.

- Дисконтирование стоимости на практике

- Денежные потоки

- Темп роста денежного потока

- Ставка дисконтирования

- Терминальная стоимость

- Преимущества абсолютного анализа

- Недостатки модели дисконтирования денежных потоков

- Маржа безопасности

- Как рассчитать дисконтирование денежных потоков?

- Денежные потоки и релевантные затраты

- Временная стоимость денег

- Компаундирование

- Дисконтирование

- Чистая приведенная стоимость (NPV)

- Преимущества и недостатки использования NPV

- Расчет дисконтных факторов

- Дисконтные аннуитеты

- Дисконтируемые бессрочные выплаты (перпетуитет)

- Продвинутые и отсроченные аннуитеты, бессрочные выплаты, перпетуитеты

- Дисконтирование денежных потоков (DCF)

- DCF – что это такое и как рассчитать

- Дисконтирование денежных потоков

- Расчет коэффициента

- Экономический смысл формулы

- Сравнительный анализ методов расчета ставки дисконтирования

- Пример расчета дисконтированного денежного потока в Excel

- Методы инвестиционного анализа

- Как считается справедливая стоимость. Метод дисконтирования денежных потоков

Оценка акций. Дисконтирование денежных потоков.

Дисконтирование денежных потоков — основа абсолютного анализа акций. Абсолютный анализ основывается на утверждении, что стоимость компании определяется денежными потоками, которые она генерирует на протяжении срока своей «жизни». Такой анализ способен устранить основной недостаток относительного анализа и дать данные об истинной стоимости актива в виде конкретных цифр.

Если сравнительный анализ может показать нам дороговизну или дешевизну компании относительно ее аналогов, то абсолютный анализ призван определить внутреннюю (истинную) стоимость акции, которую потом можно сравнить с рыночной ценой. Если внутренняя стоимость акции больше рыночной цены, акция является недооцененной. Как говорил Уоррен Баффет: «Цена — то, что ты платишь. Стоимость — то, что ты покупаешь.» Абсолютный анализ определяет именно стоимость.

Расчет внутренней стоимости происходит на основе метода дисконтирования денежных потоков. В основе этого метода лежит несколько основных идей:

- Истинная (внутренняя) стоимость компании равняется сумме будущих денежных потоков, которые генерирует компания за время своего существования.

- Принцип стоимости денег во времени: деньги сегодня ценятся дороже, чем те же деньги в будущем. Иными словами 100 рублей сегодня более ценны, чем 100 рублей через год. Например, при ставке 10% годовых, 100 рублей через год сегодня стоят 90,9 рублей (если положить на депозит по ставке 10% 90,9 рублей сегодня через год вы получите 100 рублей).

- Из-за различий стоимости денег во времени будущие денежные потоки надо дисконтировать, то есть привести к стоимости на сегодняшний день.

- Зная величину будущих денежных потоков и требуемую норму доходности, можно вычислить стоимость компании.

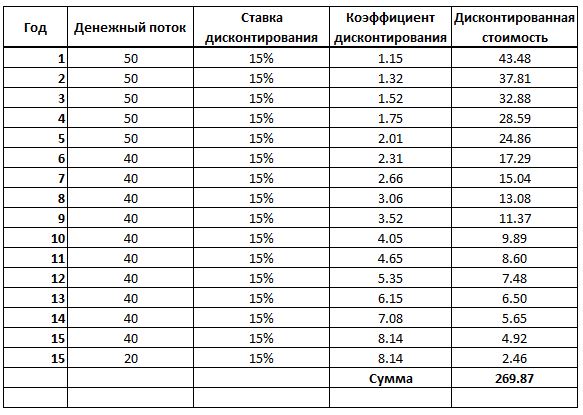

Вернемся к истории с яблоней. Как посчитать стоимость яблони, если она регулярно приносит доход в виде яблок? Напомню, что старик сделал оценку на основе дисконтирования денежного потока, который остается после вычета всех расходов и налогов. Он предположил, что в первые 5 лет денежный поток составит $50, в следующие 10 лет $40. После чего яблоня перестанет плодоносить и ее можно продать на дрова за $20. Все эти денежные потоки старик дисконтировал по ставке 15%. Именно такую ставку он определил как подходящую с учетом риска.

В основе этого метода лежит формула

DPV = FV / (1 + r)

где DPV означает «дисконтированная текущая стоимость», FV — будущая стоимость, а r — ставка дисконтирования.

DPV за первый год = $50 / (1+0,15) = 43,48.

Если мы хотим дисконтировать сумму за второй год, то знаменатель надо возвести в степень 2. DPV = FV / (1 + r) ^ 2 .

DPV за второй год = $50 / (1+0,15) ^ 2= 37,81.

И так далее для каждого года. В общем виде формула для расчета текущей стоимости актива выглядит следующим образом:

DPV = (FV1) / (1 + r) + (FV2) / (1 + r) ^ 2 +… + (FVn) / (1 + r) ^ n

Попробуем сделать расчеты и посчитать стоимость яблони, дисконтировав чистые денежные потоки от продажи яблок.

Денежный поток — это чистая прибыль от продажи яблок. В первые 5 лет она составляет $50, в следующие 10 лет — $40. Так же на 15 году мы дисконтируем $20, вырученные от продажи дров. На всем протяжении используется ставка дисконтирования 15%. Коэффициент дисконтирования — это ставка дисконтирования, возведенная в степень, соответствующую году. Дисконтированная стоимость — денежные потоки, чья стоимость приведена к текущему моменту времени. Сумма — сумма всех дисконтированных денежных потоков, которая составляет стоимость яблони.

В результате расчетов у нас получилось, что справедливая стоимость яблони составляет 269,87 долларов.

Дисконтирование стоимости на практике

Для того, что оценить компанию с помощью модели дисконтирования, требуется знать четыре параметра:

- Величина денежных потоков.

- Темп роста этих денежных потоков в будущем.

- Ставка дисконтирования.

- Стоимость компании к концу прогнозного периода (терминальная стоимость).

В примере с яблоней присутствовали все перечисленные компоненты. Величина денежного потока — 50 долларов. Темп роста в явном виде отсутствует, но он выражен сразу в виде готовых цифр денежного потока (темп роста получился отрицательный, так как ДП упал). Ставка дисконтирования — 15%. Стоимость компании к концу периода — 20 долларов.

Денежные потоки

Самое простое, что можно использовать в роли денежных потоков — это дивиденды. Но дивиденды это только часть прибыли, которую получают акционеры. Некоторые компании часто делают обратный выкуп своих акций, поэтому к дивидендам еще желательно прибавить сумму, потраченную компанией на обратный выкуп.

Другая мера денежного потока — это свободный денежный поток (FCF, Free Cash Flow). Это деньги, которые остаются у компании после выплаты налогов, процентов и капитальных затрат на ведение бизнеса. По сути это деньги, которые компания может спокойно отдать своим акционерам после того, как осуществила все необходимые выплаты и расходы.

Рассчитать FCF можно несколькими способами. Самая простая формула выглядит следующим образом:

Так же для расчета денежного потока можно использовать другие формулы — денежного потока фирмы FCFF, денежного потока акционеров FCFE или так называемую прибыль акционера по Баффету.

Какой вид денежного потока использовать — каждый решает сам. Для миноритарного инвестора, который по сути не имеет никакого влияния на распределение потоков, главным денежным потоком являются дивиденды.

Темп роста денежного потока

Темп роста денежного потока можно определить несколькими способами:

- Использовать исторические темпы роста за последние 5 или 10 лет. Но этот способ имеет явный недостаток — темпы роста в прошлом не означают, что в будущем темпы роста окажутся такими же. Такой способ подойдет для стабильной и устойчивой компании, которая находится в зрелом возрасте.

- Использовать прогнозы аналитиков или менеджмента компании. Теоретически они должны лучше знать бизнес компании, а значит иметь более четкие прогнозы касательно будущих потоков. Но на практике эти прогнозы могут расходиться с реальными результатами.

- Использовать формулу, основанную на рентабельности капитала ROE и доли нераспределенной прибыли (НП — доля чистой прибыли, которая не была выплачена в виде дивидендов). Темп роста = ROE* Доля НП.

Ставка дисконтирования

Это та ставка по которой вы будете дисконтировать денежные потоки. В зависимости от того, какой вид денежного потока вы дисконтируете, ставка будет отличаться. Для дисконтирования денежного потока фирмы (FCF или FCFF) принято использовать средневзвешенную стоимость привлечения собственного и заемного капитала (WACC). В упрощенном виде ее можно представить как сумму стоимости собственного и заемного капитала согласно их пропорциям в общей структуре капитала.

WACC = Стоимость СК*доля СК + Стоимость ЗК*доля ЗК

Стоимость собственного капитала рассчитывается как Стоимость СК = R(f) + β * Risk Premium

R(f) — безрисковая ставка доходности. Можно использовать доходность государственных облигаций ОФЗ.

β (beta) — коэффициент, характеризующий меру рыночного риска акций. Чем больше динамика акции отклоняется от динамики индекса в большую или меньшую стороны, тем она считается рискованнее.

Risk Premium — риск премиум — премия за риск вложения в акции. Можно использовать среднюю историческую разницу между доходностью рынка акций и доходностью безрисковых инструментов. Историческая премия за риск — 4-5%.

Стоимость заемного капитала рассчитывается как Стоимость ЗК = (R(f) + Спред дефолта) * (1-Ставка налога на прибыль)

Спред дефолта — разница в ставке доходности между безрисковой ставкой и ставкой доходности по облигациям компании. Самый простой способ расчета — это взять доходность облигаций компании и вычесть из нее доходность ОФЗ с соответствующим сроком погашения.

Ставка налога на прибыль — ставка, по которой облагается налог на прибыль компании, в России обычно это 20%.

Чтобы посчитать доли собственного и заемного капитала, необходимо сначала рассчитать величину совокупного капитала. Он рассчитывается как сумма рыночной капитализации компании и всех заемных средств из балансового отчета. Далее величина каждого типа капитала делится на величину совокупного капитала.

Если в роли денежных потоков используется денежный поток на собственный капитал (FCFE), то для ставки дисконтирования берется стоимость привлечения собственного капитала.

Еще один, но самый простой, способ определить ставку дисконтирования — использовать величину на основе своих личных желаний касательно доходности своих инвестиций — так называемая требуемая норма доходности. Если вы хотите получать от своих инвестиций доходность 15% — это ваша ставка дисконтирования.

Терминальная стоимость

Поскольку денежные потоки невозможно точно прогнозировать на бесконечно долгий отрезок времени, необходимо рассчитать стоимость компании на конец прогнозного периода — так называемая терминальная стоимость.

Обычно для этого используют формулу Гордона. Она рассчитывает стоимость компании при условии, что ее деятельность будет продолжаться неопределенно долго.

ТС = ДП на конец прогнозного периода / (Ставка дисконтирования — Темпы вечного роста)

Для расчета берется величина денежного потока на самый последний год нашего прогноза и делится на разницу между ставкой дисконтирования и темпами роста денежного потока. Так как предполагается, что денежные потоки растут одинаковым темпом неопределенного долго, то темпы роста не должны превышать долгосрочные прогнозы по темпу роста экономики. После расчета терминальной стоимости компании, ее нужно дисконтировать к текущему моменту времени.

В примере с яблоней терминальная стоимость равнялась $20 — стоимости дров. В реальности это называется ликвидационной стоимостью копании, если бы она решила прекратить свою деятельность и распродать активы. Дисконтированная стоимость дров составила $2,46.

Итого текущая стоимость компании равняется

Стоимость компании = Сумма дисконтированной стоимости денежных потоков + Дисконтированная терминальная стоимость компании

Расчеты стоимости компании на основе этой модели можно увидеть в статье Дисконтирование дивидендов и оценка акций.

Преимущества абсолютного анализа

- Оценка компании происходит на основе реальных вещей — денежных потоков. А так же может учесть их темпы роста и риски.

- Абсолютный анализ дает оценку в виде конкретных цифр, которые можно сравнить с рыночной ценой. Если рыночная цена ниже полученной оценки, значит компания торгуется ниже своей справедливой стоимости и ее приобретение выгодно.

- Данный метод основывается на том, что рынок в целом может иногда ошибаться касательно справедливой оценки акций. Это дает ему преимущество по сравнению с относительной оценкой, которая основывается на том, что рынок в целом оценивает все акции справедливо, ошибаясь лишь в отдельных случаях. Поэтому, используя абсолютный анализ, можно избежать случаев, когда компания выглядит недооцененной по сравнению с аналогами, но при этом весь этот сектор переоценен по отношению к рынку.

Недостатки модели дисконтирования денежных потоков

- Основной недостаток данной модели — она сильно зависит от того, насколько точно нам удалось спрогнозировать будущее — денежные потоки, процентные ставки и т.д. Мы не можем абсолютно точно знать величину будущих денежных потоков, это всего лишь наши прогнозы, которые основываются на допущениях. Поэтому результат оценки тоже может быть неточный.

- Абсолютный метод оценки на основе дисконтирования денежных потоков — модель с большим количеством переменных, на каждую из которых может влиять большое количество факторов. Неверные расчеты или предположения хотя бы в одной из переменных приведут к неверной оценке.

- Для получения точной оценки необходимо правильно определить величину и темпы роста ДП. Если заложенные темпы роста окажутся больше реальных, стоимость компании получиться завышенной, если ниже реальных — заниженной.

- Так же необходимо правильно определить ставку дисконтирования. Она должна быть разумной, не слишком высокой и не слишком низкой. Низкая ставка приведет к завышенной оценке, а высокая — к заниженной.

- Трудоемкость. В плане объема работы абсолютный анализ намного сложнее сравнительного, так как необходимо делать много расчетов.

Маржа безопасности

Если вы спрогнозируете все будущие денежные потоки верно, то и ваша оценка тоже получится верной. Но в реальности сделать точный прогноз практически невозможно. На денежные потоки оказывает влияние огромное количества факторов, которые невозможно заранее точно предсказать.

Поэтому оценка на практике не так проста, так как нам нужно иметь дело с будущим, которого мы не знаем. Мы можем делать только предположения. Всегда существуют риски, которые могут полностью перекроить всю картину. Поэтому очень вероятно, что, как бы вы ни старались учесть все факторы и сделать точные расчеты, скорее всего реальные цифры будут отличаться.

Чтобы снизить влияние неточностей в вашей оценке вы должны использовать два принципа: консервативный подход и маржу безопасности.

Это две очень простые вещи. Консервативный подход заключается в том, чтобы не закладывать в расчеты слишком оптимистичные прогнозы касательно денежных потоков и их темпов роста. Иначе это будет завышать результат.

Принцип маржи безопасности, придуманный Бенджамином Грэхемом, заключается в том, чтобы приобрести акцию по цене ниже ее внутренней стоимости. Так как ошибки при оценке акций неизбежны, то приобретая компанию по цене ниже ее стоимости, мы снижаем свои риски.

В притче с яблоней, внутренняя стоимость дерева, рассчитанная стариком, составила $270. Но девушка, упомянув про возможные риски, предложила цену $250. То есть применила принцип маржи безопасности, предложив цену на $20 ниже внутренней стоимости.

Источник

Как рассчитать дисконтирование денежных потоков?

При оценке капитальных проектов можно использовать базовые методы, такие как ROCE и Payback. В качестве альтернативы компании могут использовать технику DCF (Дисконтированные денежные потоки), рассматриваемую на этой странице.

С помощью техники дисконтированных денежных потоков можно рассчитать такие популярные показатели эффективности инвестиций, как чистая приведенная стоимость (NPV) и внутренняя норма доходности (IRR).

Денежные потоки и релевантные затраты

Для всех методов оценки инвестиций, за исключением ROCE, следует учитывать только соответствующие денежные потоки. Эти:

- денежные потоки, которые произойдут в будущем;

- денежные потоки, которые возникнут только в случае реализации инвестиционного проекта или проекта капитальных инвестиций

При инвестиционной оценке всегда следует игнорировать:

- осуществленные расходы (расходы, которые уже были понесены)

- обязательные расходы (затраты, которые будут понесены в любом случае)

- неденежные расходы

- накладные расходы.

Временная стоимость денег

Деньги, полученные сегодня, стоят больше той же суммы, полученной в будущем. Это ключевой принцип инвестиционного анализа, называемый временная стоимость денег.

Это происходит по трем причинам:

- потенциал для получения процентов / расходов на финансирование

- влияние инфляции

- влияние риска.

Методы дисконтированных денежных потоков (DCF) учитывают эту временную стоимость денег при оценке инвестиций.

Компаундирование

Сумма, вложенная сегодня, принесет проценты. Метод компаундирования вычисляет будущее или конечное значение данной суммы, вложенной сегодня через несколько лет. Чтобы суммировать сумму, показатель увеличивается на сумму процентов, которую он заработал за период.

Пример компаундирования:

Инвестиции в размере 100 долларов США должны быть сделаны сегодня. Какова стоимость инвестиций через два года, если процентная ставка составляет 10%?

Решение

100 долларов США будут стоить 121 доллар за два года с процентной ставкой 10%.

Чтобы ускорить вычисление смешивания, мы можем использовать формулу для вычисления будущего значения суммы, вложенной сейчас. Формула: FV = PV * (1 + r) ^ n

- где FV = будущая стоимость после n периодов

- PV = Текущая или начальная стоимость

- r = процентная ставка за период

- n = количество периодов

Дисконтирование

В потенциальном инвестиционном проекте денежные потоки будут возникать в разные моменты времени. Чтобы сделать полезное сравнение различных потоков, все они должны быть преобразованы в общий момент времени, как правило, на сегодняшний день, т. Е. Денежные потоки дисконтируются.

Текущая стоимость (PV) представляет собой денежный эквивалент в настоящее время в отношении дебиторской / кредиторской задолженности в будущем.

Формула для дисконтирования

PV будущей суммы можно рассчитать по формуле: PV = FV / (1 + r) ^ n

- Это просто переупорядочение формулы, используемой для компаундирования.

- (1 + r) -n называется коэффициентом дисконтирования или фактором дисконтирования (DF).

Пример дисконтирования:

Что представляет собой PV в размере 115 000 долларов США, подлежащих получению через девять лет, если r = 6%?

Решение:

Стоимость капитала

В методах дисконтированных денежных потоков требуется процентная ставка. Существует ряд альтернативных терминов, используемых для обозначения процентной ставки:

- стоимость капитала

- учетная ставка

- требуемый возврат.

Чистая приведенная стоимость (NPV)

Для оценки общего воздействия проекта с использованием методов DCF включает дисконтирование всех соответствующих потоков денежных средств, связанных с проектом, до их текущей стоимости (PV).

Если рассматривать отток проекта как отрицательный и приток как положительный, NPV проекта представляет собой сумму приведённых стоимостей (PV) всех потоков, возникающих в результате выполнения проекта.

NPV представляет собой излишки средств (после финансирования инвестиций), заработанные по проекту, поэтому:

- если NPV положителен — проект является финансово жизнеспособным

- если NPV равен нулю — проект ломается даже

- если NPV отрицательный — проект не является финансово жизнеспособным

- если у компании есть два или более взаимоисключающих проекта, они должны выбрать тот, у которого самая высокая NPV

При расчете чистой приведенной стоимости сделаны следующие предположения о движении денежных средств:

- все денежные потоки происходят в начале или конце года

- начальные инвестиции происходят T0

- другие денежные потоки начинаются через год после этого (T1).

Также процентные платежи никогда не включаются в расчет NPV, поскольку они учитываются по стоимости капитала.

Организация рассматривает капиталовложения в новое оборудование. Расчетные денежные потоки следующие.

Стоимость капитала компании составляет 9%.

Рассчитайте NPV проекта, чтобы оценить, следует ли его выполнять. Решение:

PV притока денежных средств превышает PV оттока денежных средств на 29 760 долларов США, а это означает, что проект получит доход DCF более 9%, т. е. он будет получать профицит в размере 29 760 долл. США после уплаты стоимости финансирования. Поэтому его следует проводить.

Преимущества и недостатки использования NPV

Преимущества

Теоретически метод инвестиционной оценки NPV превосходит все остальные. Это потому, что он:

- учитывает временную стоимость денег

- является абсолютной мерой возврата

- основан на движении денежных средств, а не на прибыли

- рассматривает всю жизнь проекта

- должен привести к максимизации богатства акционеров.

Недостатки

- Трудно объяснить менеджерам

- Требуется знание стоимости капитала

- Это относительно сложно.

Расчет дисконтных факторов

Факторы скидки всегда можно рассчитать по формуле (1 + r) ^ -n. Однако в некоторых особых случаях можно использовать методы экономящие время.

Дисконтные аннуитеты

Аннуитет — это постоянный годовой денежный поток в течение ряда лет. Если инвестиционная оценка предполагает постоянный годовой денежный поток, можно использовать специальный коэффициент дисконтирования, известный как коэффициент аннуитета.

Коэффициент аннуитета (AF) — это имя, присвоенное сумме отдельного DF. Формула для коэффициента аннуитета:

Пример использования коэффициента аннуитета:

Плата в размере 3600 долларов США должна производиться каждый год в течение семи лет, первый платеж происходит через год. Процентная ставка составляет 8%. Что такое PV аннуитета.

Решение:

AF можно найти по формуле:

Поэтому PV аннуитета составляет $ 3600 × 5,206 = $ 18,741.60

Дисконтируемые бессрочные выплаты (перпетуитет)

Бессрочность — это бесконечный годовой денежный поток.

Текущая стоимость (PV) бесконечного денежного потока определяется по формуле: PV = CF / r

- где, CF — поток денежных средств, r — ставка дисконтирования.

- 1 / r также известно как коэффициент или фактор вечности.

Пример использования коэффициента вечности:

Какова нынешняя стоимость 3 000 долларов США, получаемая каждый год, если процентная ставка составляет 10%?

Решение:

Продвинутые и отсроченные аннуитеты, бессрочные выплаты, перпетуитеты

Использование коэффициентов аннуитета и факторов бесконечности предполагает, что первый денежный поток будет происходить через год.

Таким образом, коэффициенты аннуитета или бессрочности будут снижать денежные потоки, чтобы дать стоимость за год до появления первого денежного потока.

Для стандартных аннуитетов и сроков это дает текущее значение (T0), поскольку первый поток денежных средств начинается с T1.

- Будьте осторожны: если это не так, вам нужно будет скорректировать свои расчеты.

- В некоторых инвестиционных оценках регулярные денежные потоки могут начинаться сейчас (при T0), а не через год (T1).

Рассчитайте PV, проигнорировав платеж при T0 при рассмотрении количества денежных потоков, а затем добавив его к коэффициенту аннуитета или вечности.

Пример использования расширенных аннуитетов

Сегодня начинается 5-летняя аннуитета в размере 600 долларов США. Процентные ставки составляют 10%. Найдите PV аннуитета.

Решение

Это, по сути, стандартный четырехлетний аннуитет с дополнительной оплатой в T0. PV можно рассчитать следующим образом:

- PV = 600 + 600 × 3,17 = 600 + 1902 = $ 2,502

- Тот же ответ можно найти быстрее, добавив 1 в AF: PV = 600 × (1 + 3,17) = 600 × 4,17 = 2,502.

Пример использования продвинутых перпетуитетов

Бессрочность в размере 2000 долларов должна начаться немедленно. Процентная ставка составляет 9%. Что такое PV?

Решение

Это, по сути, стандартное бессрочное с дополнительной оплатой в T0. PV можно рассчитать следующим образом:

Опять же, тот же ответ можно найти быстрее, добавив 1 к вечности.

Отсроченные аннуитеты и перпетуитеты

Некоторые регулярные денежные потоки могут начинаться позже, чем T1.

- применение соответствующего фактора к денежному потоку как обычно

- возврат вашего ответа обратно в T0.

Пример отсроченных аннуитетов

Для отложенных денежных потоков применение стандартного коэффициента аннуитета будет определять стоимость денежных потоков за год до их начала, что на этой иллюстрации означает T2. Чтобы найти PV, требуется дополнительный расчет, значение должно быть возвращено обратно в T0.

Что такое PV в размере 200 долларов США каждый год в течение четырех лет, начиная с трехлетнего периода, если ставка дисконтирования составляет 5%?

Дисконтирование денежных потоков (DCF)

Многие слышали скорее всего такую фразу, как дисконтирование денежных потоков, но не все понимают, что это значит. Вообще это очень важный параметр, его нужно знать.

Несмотря на то, что суть дисконтирования скорее всего известна не всем, но каждый из нас ежедневно с этим сталкивается.

Самое простое, что приходит на ум – ставки по депозитам, облигации, оценка бизнеса и т.д. Но давайте обо всем по порядку.

Дисконтирование – это определение стоимости денежного потока путём приведения стоимости всех выплат к определённому моменту времени. Дисконтирование является базой для расчётов стоимости денег с учётом фактора времени.

Я не сразу понял суть данной формулировки, когда с ней разбирался, это было в момент, когда я только начинал знакомиться с облигациями, но на практике понимание приходит гораздо быстрее, чем по голой теории.

Сейчас как раз занимаюсь отбором в портфель более консервативных инструментов (вроде облигаций) и там понятие дисконтирования денежных потоков играет ключевую роль.

Есть еще более глубокое понятие, как дюрация и ее производные, для расчета которых как раз и используется дисконтирование.

Мы сейчас не будем залезать в самые дебри, я постараюсь объяснить понятие дисконтирования с наглядными примерами.

- Итак, у нас есть 2 друга, Федя и Вася, каждый из них имеет по 10 000 рублей.

- Федя хочет вложить свои деньги на депозит под 7% годовых с ежегодной капитализацией на 2 года, Вася решил положить свои деньги “под матрас” так же на 2 года.

- Задача: посчитать сколько денег будет у Феди и у Васи через 2 года.

Итак, задача состояла в том, что мы знали, сколько денег у Феди и у Васи есть в данный момент, знали, в какие инструменты они эти деньги вложат и не составило труда посчитать результат. Т.е. по сути мы брали текущую сумму и умножали на ставку:

- 1 год: 10 000 * (1+0,07) = 10 700 руб

Здесь же мы видим еще эффект сложного процента у Феди, т.к. капитализация ежегодная. Т.е. в конце первого года на депозит были выплачены 7% от начальной суммы в 10 000 руб – 700 рублей и на второй год под 7% уже было вложено 10 700 руб, поэтому сумма получилась не 11400, а на 49 рублей больше.

- 2 год: 10 700 * (1+0,07) = 11 449 руб

Когда речь идет про дисконтирование, то нужно решить по сути обратную задачку. Мы знаем, сколько денег получим через определенный период времени и нужно посчитать, сколько эти деньги стоят сейчас с учетом текущих процентных ставок.

Когда мы рассматриваем вклад (наращение денег), мы знаем сколько у нас сейчас денег и их ценность (Present Value – PV) и, зная ставку по вкладу, можем посчитать сколько у нас станет денег в будущем (Future value – FV).

Когда мы рассматриваем дисконтирование, мы знаем, сколько денег у нас будет в будущем (FV) и хотим посчитать, сколько эти деньги стоят сейчас (PV). Дисконтирование часто используется для оценки бизнеса и его денежных потоков, облигаций и их денежных потоков и т.д.

ПРИМЕР 1:

Феде предложили вложить его 10 000 руб в бизнес на 3 года. Ежегодный процент составит 5% от начальной суммы и через 2 года ему вернут 12 000 рублей. Ставка в банках 7%, возьмем ее за ставку дисконтирования. Обычно за ставку дисконтирования берут ставку по ОФЗ с тем же сроком, или ключевую ставку.

Вопрос, стоит ли вкладываться в подобный бизнес? (Предположим, что это надежный бизнес, риски пока опустим для простоты).

Итак, мы знаем, что ставка в банках нам дает 7% годовых. Т.е. перед Федей встает вопрос, куда выгоднее вложить свои средства, в банк под 7% или в бизнес под ставку 5% и 12 000 рублей в конце срока.

Для того, чтобы нам привести цену будущих платежей в виде процентов и возврата номинала к текущим, нам нужно продисконтировать все эти платежи по ставке 7%. Когда мы рассматривали вклады, то мы прибавляли ежегодно по 7% к той сумме, что была у нас в банке на конец года, теперь нужно вычесть 7% из каждого платежа.

Мы знаем, что в конце первого года нам вернут 5% или 500 руб от начальной суммы в 10 000 руб. Для простоты я все платежи расписал в виде таблицы и мы получаем следующие уравнения для каждого года:

- 1 год: 500 / (1+0,07) = 467 (округл) рублей. Т.е. чтобы нам получить через год 500 рублей при ставке в 7% нам нужно вложить 467 рублей и наоборот.

- 2 год: 500 / (1 + 0,07) = 467

- 467 / (1+ 0,07) = 437 (округл) рублей. Т.к. второй платеж мы получим только в конце второго года, следовательно нужно 2 раза делить на ставку в 7% (дисконтировать). Другими словами, чтобы получить 500 рублей через 2 года сейчас нужно вложить 437 рублей под ставку в 7% с ежегодной капитализацией процентов.

- 3 год: Здесь у нас помимо % есть еще возврат основной суммы 12 000 рублей, которую мы так же должны продисконтировать но уже на 3 года или: 12000/(1+0,07)^3 + 500/(1+0,07)^3 = 9795,6 + 408,15 = 10 204 руб (округл).

- Таким образом, чтобы понять, выгодно вкладывать Феде свои деньги в подобный бизнес или нет нужно посчитать всю сумму дисконтированных денежных потоков за 3 года: 467 + 437 + 10204 = 11 108 руб.

С учетом дисконтирования текущая стоимость его денег составила бы 11 108 руб, а он вкладывает 10 000 рублей, т.е. данная инвестиция вполне оправдана, он получит бОльшую доходность, чем по вкладу в банке за 3 года.

Для примера, давайте теперь посчитаем, сколько должны стоить деньги Федора сейчас, если бы он вложил их в банк под 7% годовых с ежегодной капитализацией.

Как мы видим, при ставке дисконтирования в 7% деньги будут стоить ровно столько же.

ПРИМЕР 2:

- У Васи попросили его деньги в долг в сумме 10 000 рублей на 3 года и сказали, что вернут через 3 года 12 000 рублей.

- Вопрос, выгодно ли дать Васе эти деньги в долг в текущей ситуации?

Итак, какие у нас есть денежные потоки? По сути только один денежный поток через 3 года в виде возврата 12 000 рублей. Как вариант Вася может вложить свои деньги в банк под 7%, нужно посчитать, что выгоднее.

Из таблички видно, что невыгодно, т.к. дисконтированная сумма меньше, чем взнос Васи, т.е. выгоднее вложить в банк, чем давать в долг в данной ситуации.

Как мы получили данную сумму, продисконтируем 12 000 рублей по ставке 7% на горизонте 3 года:

- 12 000 / (1+0,07) = 11 215 руб

- 11 215 / (1+0,07) = 10 481 руб

- 10 481/ (1+0,07) = 9 796 руб

Васе в данном случае на 2 года было бы выгодно дать в долг с возвратом 12 000 руб, но не на 3 года.

Формула для дисконтирования денежных потоков в общем виде следующая:

Именно эту формулу мы и рассмотрели выше в примерах. Есть облигация с постоянным купоном в 7% и погашением через 3 года, купон выплачивается 2 раза в год. Ставка дисконтирования 8%. Определить, сколько такая облигация должна сейчас стоить.

Я посчитаю снова в виде таблички, мне так удобнее, да и нагляднее, виден каждый год отдельно:

Цена такой облигации должна быть 977,77 рублей.

Если хотите потренироваться, вот вам еще одна задачка тоже из жизни, как вы видите, дисконтирование окружает нас повсюду.

Вася через 10 лет выйдет на пенсию, к этому моменту он хочет, чтобы у него было 10 млн. руб. Вася ежегодно инвестирует свои деньги со средней ставкой 10% годовых. Вопрос, какую сумму Васе необходимо вложить сейчас, чтобы к моменту выхода на пенсию у него там накопились 10 млн. руб?

DCF – что это такое и как рассчитать

Дисконтирование денежных потоков

DCF – процесс адаптации финансовых средств к текущему временному промежутку. Это необходимо в связи с тем, что деньги теряют часть своей стоимости с течением времени, это выражено в экономическом законе убывающей стоимости.

Поэтому важно выражать планируемые прибыль, убытки, инвестиции, платежи в соответствии нынешним курсом денежных средств. Для этого используется коэффициент дисконтирования.

Расчет коэффициента

Чтобы рассчитать стоимость будущих вложений, основываясь на их стоимости в настоящий период времени достаточно умножить специальный коэффициент на сумму вложений.

Сам же коэффициент обратно пропорционален ставке дисконтирования(r) и номеру временного периода (i):

Экономический смысл формулы

- DCF – дисконтированные финансовые вливания;

- CF – финансовые вливания в момент времени i;

- r – ставка дисконтирования;

- n – количество временных периодов.

Ставка дисконтирования играет важную роль в расчетах. Именно она отражает лимит прибыли, на который может рассчитывать инвестор в момент вложения в бизнес или проект. Ставка дисконтирования представляет собой совокупность несколько составляющих:

- уровень инфляции;

- прибыль от менее рискованных вложений;

- норма доходности за возможный риск для инвестиций;

- ставка рефинансирования;

- средняя процентная ставка по банковским вкладам и т.д.

Сравнительный анализ методов расчета ставки дисконтирования

В экономическом анализе существуют десятки способов оценки ставки дисконтирования. Каждый из них имеет ряд достоинств и недостатков.

Чтобы представить тему более полно, ниже в виде сравнительной таблицы приведены наиболее распространенные методы расчета.

| Методы и модели для расчета нормы доходности | Суть метода | Достоинства метода | Недостатки метода |

| Модель САРМ | Уровень риска конкретного актива компенсируется доходами от другого вложения. | Учитывается рыночный риск | Узкая направленность метода, для оценки риска необходимо наличие акций на фондовом рынке |

| Модель Гордона | Формула для расчета представляет собой обратно пропорциональную зависимость инвестиций в начале периода и ставки дисконтирования | Относительная простота метода | Необходимо наличие устойчивых дивидендов и акций на фондовом рынке |

| Модель WACC | Подразумевает использование каждого источника финансирования для вычисления средней процентной ставки | Берет во внимание не только собственный капитал инвестора или собственника, но и заемный | Сравнительно сложный расчет |

| Модель ROA, ROE, ROCE, ROACE | Позволяет получить оценку рентабельности с учетом только собственных средств (ROE) или с привлеченным капиталом (ROCE) | Учитывает рентабельность капитала | Пренебрегает факторами риска |

| Метод Е/Р | Формула, которая представляет собой отношение рыночной стоимости акции к годовой прибыли | Берет во внимание рыночные риски | Вынужденное использование котировок |

| Метод оценки премий | Подразумевает использование справочных данных зависимости типа проекта и рисковой премии | Дает возможность учитывать критерии риска | Достаточная субъективность |

| Метод оценки, основанный на экспертных мнениях | Учитывает все возможные факторы риска | Достаточная субъективность |

Пример расчета дисконтированного денежного потока в Excel

Для начала следует подробно расписать все ожидаемые инвестиционные вливания – как положительные, так и отрицательные. В качестве них считаются:

- чистый доход;

- финансовые вложения, кроме затрат на оплату налогов, эксплуатацию и ремонтных работ;

- прибыль, подлежащая налогообложению.

В России принято использовать временной период 3-5 лет, за рубежом для расчетов берут 5-10 лет. Перейдем к примеру.

Для начала необходимо ввести данные, которые будут использованы для оценки. В качестве временных рамок возьмем период 5 лет.

Далее необходимо рассчитать инвестиционные вливания за каждый отдельный год. Для этого понадобится ставка дисконтирования, которую можно получить по формуле – «сумма безрисковой ставки и премии за риск».

В качестве безрисковой ставки берем ключевую ставку Центрального Банка РФ, на сегодняшний день она составляет 7,5%. Она отражает норму дохода по безрисковому активу. Премия за риски была взята на основании экспертных расчетов и равна 10%.

Она в свою очередь отражает дополнительную прибыль, которую можно получить за счет рисков вложения. Таким образом, ставка дисконтирования в нашем случае составила 17,5%.

Следующим шагов является приведение денежных потоков к дисконтированному виду, для этого их нужно понадобится коэффициент. В результате простых манипуляций получатся дисконтированные денежные потоки, сумма которых составит дисконтированную стоимость инвестиционного проекта.

В данном расчете использованы следующие формулы:

Положительный результат в нашем примере говорит о возможности дальнейшего анализа. Для этого понадобится подготовить подобные расчеты для альтернативных проектов, и в результате сравнения можно будет сделать вывод об эффективности инвестирования.

Методы инвестиционного анализа

Дисконтированный денежный поток может понадобиться для оценки эффективности инвестиций во многих экономических методах. Например, он используется в следующих оценках:

- внутренняя норма прибыли;

- индекс прибыльности;

- срок окупаемости;

- и многих других динамических методах. Так их называют именно из-за использования значений дисконтированного денежного дохода.

В качестве несомненного преимущества DCF можно назвать использование в расчетах ставки дисконтирования.

Это дает возможность привести денежные потоки к текущей стоимости и взять во внимание факторы риска. К недостаткам же следует отнести относительную сложность прогнозирования будущих инвестиций.

Как считается справедливая стоимость. Метод дисконтирования денежных потоков

Данные показатели могут участвовать в прогнозировании справедливой стоимости компании, но за счет метода сравнительного анализа, в рамках которого акции эмитента сравниваются с отраслью бизнеса, в которой он находится.

Итак, что же такое метод дисконтирования денежных потоков? Коротко его называют так – DCF (discounted cash flow). По-русски сокращенно ДДП. ДДП – один из самых популярных и востребованных методов фундаментального анализа.

Мне кажется, что более правильно ДДП-модель называть финансовым анализом, ведь в процессе своей работы аналитик проводит большое количество времени за штудированием финансовой информации предприятия.

Само понятие «дисконтирование» вкратце можно охарактеризовать так: деньги сегодня дороже, чем через год, два года и т.д. Следовательно, метод дисконтирования есть приведение будущей стоимости денег к их эквиваленту здесь и сейчас. Для приведения используется определенная процентная ставка – ставка дисконтирования.

Получается так, что инвестор приобретает долю в предприятии в расчете на то, что его денежные потоки будут увеличиваться со временем.

Делая ставку на ту или иную компанию, инвестор, прежде всего, смотрит на динамику дивидендов, работу самого бизнеса, его финансовую устойчивость. То есть, инвестору важно, что он покупает.

Динамика курса акций в последнее время инвестора интересует в последнюю очередь. Ведь если бизнес устойчивый и хорошо развивается, то рано или поздно рынок восстановит недооцененный потенциал.

Свободный денежный поток предприятия получается, если из доходов вычесть расходы и инвестиции. Это своего рода допущение для расчета.

Еще одна условная величина – ставка дисконтирования. Ставка дисконтирования – это величина потери потребительской стоимости денег.

Понятно, что изменение ставки дисконтирования на небольшую величину способно существенно повлиять на конечный результат. Разные аналитические отделы могут рассчитывать ставку дисконтирования по-разному, но расхождение в величине ставки обычно невелико.

Широко распространена практика дисконтирования денежных потоков по ставке WACC (Weighted Average Cost of Capital), средневзвешенной стоимости капитала компании. Далее приведена формула расчета ставки дисконтирования: WACC = (E*Ke+D*Kd*(1-t))/(D+E), где:

- Е — сумма собственного капитала

- D —долг компании

- Ke — стоимость собственного капитала

- Kd — стоимость долга

- T — ставка налога на прибыль

Процедура выполнения расчета по DCF-модели выглядит так:

- оценивают денежный поток — величины денежных поступлений и соответствующие риски по периодам;

- устанавливают требуемую доходность денежного потока из расчета риска, с ним связанного, и доходности, которую можно достичь при иных альтернативных вложениях, при этом требуемая доходность может быть либо постоянной, либо изменяемой в течение анализируемого промежутка времени;

- денежный поток дисконтируют по требуемой доходности;4) дисконтированные величины суммируют для определения стоимости актива.

Для определения справедливой стоимости могут оцениваться разные типы денежного потока, остановимся на наиболее распространенном – FCFF:

- Все денежные поступления минус издержки (кроме процентов по кредиту), налоги и чистые инвестиции. Это так называемый денежный поток фирмы (free cash flow firm = FCFF). Он создается активами фирмы, которые куплены как на собственный капитал, так и на заемные средства.

Для того чтобы оценить сегодняшнюю стоимость будущих потоков, требуется вычислить, каким будет этот денежный поток в каждом следующем году.

Нужный нам показатель, характеризующий денежный поток фирмы, называется операционной прибылью, или EBIT (earnings before interest and taxes — прибыль до учета налогов и процентов).

Далее мы убираем налоги — умножаем EBIT на (1-t), где t — налоговая ставка, и отнимаем от того, что получилось, чистые капиталовложения.

Чистые инвестиции – это капвложения в основные средства минус амортизация и плюс увеличение оборотного капитала. В реальном расчете можно использовать не абсолютные значения, а ставку реинвестирования — то есть, долю EBIT, которая расходуется на инвестиции.

Определить эту величину можно, основываясь на истории или планах компании. Тогда FCFF = EBIT*(1-ставка реинвестирования). Если у нас есть соображения, каким будет EBIT и чистые капитальные вложения, к примеру, на протяжении последующих десяти лет, расчет их текущей стоимости становится совсем несложным делом:

Далее я приведу пример значения DCF-модели для акций завода «ДИОД», а пока что закончим теоретическую часть.

Итак, мы теперь можем рассчитать, сколько стоят сейчас возможные денежные потоки компании за какой-то конкретный отрезок времени. Для того чтобы оценить, сколько сейчас стоят денежные потоки, можно воспользоваться моделью стабильного роста. Эта модель предполагает, что компания будет функционировать бесконечно долго.

Если денежные потоки будут расти одинаковыми темпами, то заключительная стоимость определяется по формуле:

- Заключительная ценность = (денежные потоки года n+1)/(стоимость капитала – темп стабильного роста) = FCFFt+1/(WACC-g).

Справедливая стоимость компании = ценность FCFF-долг. Ну и если ценность для акционеров разделить на общее количество выпущенных акций — получим как раз долгожданную справедливую стоимость акции.

Далее я привожу выкладку из аналитического обзора по компании, которая недавно провела IPO: Оценка справедливой стоимости. Оценка методом DCF.

Стоимость объектов недвижимости, принадлежащих компании (строения на 72 сотках земли в центре Москвы в районе станции метро «Павелецкая» с правом аренды до 2053 г., а также 5,8 га в Подольске), они оценивали отдельно, ориентируясь на экспертные оценки, и полагали, что она может составлять не менее 400 млн. руб.

При оценке использовались макроэкономические прогнозы аналитического отдела ИК.

Прогноз свободного денежного потока. В 2009 г. чистый денежный поток компании составил $10,8 млн. Наши аналитики полагали, что в 2010 г. он составит $11,6 млн., а к концу прогнозного периода (в 2018 г.) достигнет $39,0 млн. Средний темп его роста в 2010-2018 гг. будет находиться, таким образом, в районе 17% (6,5% в 2018 г.).

Расчет средневзвешенной стоимости капитала «ДИОДа». Согласно расчетам наших специалистов, в 2009 г. стоимость собственного капитала компании составила 22,3%, что отражает текущий уровень рисков инвестирования в акции компании.

В дальнейшем, по мере созревания бизнеса компании и снижения рисков инвестирования, будет происходить постепенное удешевление стоимости ее собственного капитала. Аналитики полагают, что в 2018 г. она сократится до 15,5%.

В отношении стоимости заемных средств специалисты сходятся во мнении, что по тем же самым причинам к концу прогнозного периода она опустится с текущих 22% до 11%, что в целом соответствует прогнозной стоимости кредитов для средних по величине предприятий.

Таким образом, рассчитанная аналитиками нашей компании средневзвешенная стоимость капитала будет стремиться в долгосрочной перспективе к 13,9% (при доле заемных средств в 23%).

Расчет справедливой стоимости акционерного капитала. При расчете справедливой стоимости в терминальном периоде специалисты исходили из того, что чистый денежный поток в конце прогнозного периода составит $39,0 млн., а дальнейшие темпы его роста зафиксируются на уровне 3%.

При заданных условиях порядка двух третей чистой приведенной стоимости компании формируется за счет терминальной стоимости.

Согласно данным, справедливая стоимость собственного капитала ДИОДа на конец 2011 г. составляет $246 млн.

ВЫВОД: Обыкновенные акции обладают существенным потенциалом роста. Цитата аналитика: «По результатам проведенной нами оценки, целевая цена одной обыкновенной акции на конец 2011 г. составила $2,07, что подразумевает 106%-й потенциал роста с уровня текущих котировок. Мы присваиваем бумагам рекомендацию “ПОКУПАТЬ”».

Кажется, что подсчитать модель очень просто, но на самом деле – это долгий и кропотливый труд, который занимает на одного эмитента до двух месяцев, в зависимости от сложности расчетов и доступности необходимой информации.

Если вы инвестор и собираетесь инвестировать в акции, используя фундаментальный анализ, думаю, не стоит самостоятельно заниматься такими сложными подсчетами.

В рамках аналитических обзоров все необходимые цифры уже будут подсчитаны, а на плечи инвестора ляжет тяжелое бремя выбора…

Но я считаю, что любой инвестор должен хотя бы поверхностно знать о том, что это за модель, которая предсказывает справедливую стоимость акций и на чем именно строится процесс подсчета.

Источник