- Период (срок) окупаемости

- Калькулятор расчета периода (срока) окупаемости

- Формула срока окупаемости

- Пример расчет периода окупаемости

- Дисконтированный период окупаемости

- Калькулятор расчета дисконтированного срока окупаемости

- Формула расчета дисконтированного срока окупаемости

- Пример расчета дисконтированного срока окупаемости инвестиций

- Расчет дисконтированного периода окупаемости инвестиций онлайн калькулятором

- Калькулятор расчета дисконтированного срока окупаемости:

- Формула расчета дисконтированного срока окупаемости

- 1 короткий пример расчета дисконтированного срока окупаемости инвестиций

- 2 подробный пример расчета дисконтированного срока окупаемости инвестиций

- Расчет периода (срока) окупаемости | КАЛЬКУЛЯТОР

- Период (срок) окупаемости: определение и формула

- Формула срока окупаемости

- Анализ эффективности инвестиций

- Используемые термины в калькуляторе

- Рекомендуемые значения показателей

Период (срок) окупаемости

Период (срок) окупаемости — период времени необходимый для полного возмещения инвестиционных затрат. Показатель «период окупаемости» целесообразно рассчитывать по проектам, финансируемым за счет долгосрочных обязательств. Срок окупаемости по проекту должен быть короче периода пользования заемными средствами, устанавливаемого кредитором.

Недостатки данного показателя.

- в расчетах игнорируются доходы, получаемые после предлагаемого срока окупаемости проекта. Следовательно, при отборе альтернативных проектов можно допустить серьезные просчеты, если ограничиваться применением только данного показателя.

- использование этого показателя для анализа инвестиционного портфеля в целом требует дополнительных расчетов. Период окупаемости инвестиций по портфелю в целом не может быть рассчитан как простая средняя величина.

- при выборе из нескольких инвестиционных проектов, если исходить только из срока окупаемости инвестиций, не будет учитываться объём прибыли, созданный проектами.

Калькулятор расчета периода (срока) окупаемости

Формула срока окупаемости

Период окупаемости = Первоначальные вложения / Среднегодовые Денежные потоки

Пример расчет периода окупаемости

Компания планирует осуществить проект, требующий первоначальных инвестиций в размере $ 500 млн. Ожидается, что проект будет приносить доход в размере $ 20 млн в год в течение 6 лет.

Источник

Дисконтированный период окупаемости

Дисконтированный срок окупаемости — характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Калькулятор расчета дисконтированного срока окупаемости

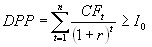

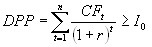

Формула расчета дисконтированного срока окупаемости

- n – число периодов;

- CFt – приток денежных средств в период t;

- r – барьерная ставка (коэффициент дисконтирования);

- Io – величина исходных инвестиций в нулевой период.

Пример расчета дисконтированного срока окупаемости инвестиций

| Показатель | Значение, у.е. |

| Размер инвестиции | 49 450,0 |

| Доходы от инвестиций: | |

| в первом году | 13 760,0 |

| во втором году | 17 630,0 |

| в третьем году | 18 812,5 |

| в четвертом году | 16 447,5 |

| Размер барьерной ставки | 9,2% |

Определим дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

- PV1 = 13760 / (1 + 0,092) = 12693,73 у.е.

- PV2 = 17630 / (1 + 0,092) 2 = 15003,54 у.е.

- PV3 = 18812,5 / (1 + 0,092) 3 = 14769,26 у.е.

- PV4 = 16447,5 / (1 + 0,092) 4 = 11911,95 у.е.

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 12693,73 + 15003,54 = 27 697,27 у.е., что меньше суммы вложений (инвестиций) – 49450 у.е..

Сумма дисконтированных доходов за 1, 2 и 3 года: 42 466,52 у.е., что также меньше суммы первоначальных инвестиций.

Сумма дисконтированных доходов за 4 года составила 54 378,47 у.е., что больше размера инвестиций и это значит, что возмещение первоначальных инвестиционных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (54378,47 — 49450,00)/11911,95) = 0,59 года

То есть дисконтированный срок окупаемости инвестиций равен 3,59 года

Источник

Расчет дисконтированного периода окупаемости инвестиций онлайн калькулятором

Добавлено в закладки: 0

Дисконтированный период окупаемости – это срок, за который определенный проект принесет ту же сумму дохода, что и альтернативный купленный актив за тот же период. Этот показатель является одним из наиболее значимых при составлении бизнес-планов, так как очерчивает временные рамки окупаемости и прибыльности того или иного бизнес-проекта.

Калькулятор расчета дисконтированного срока окупаемости:

Онлайн калькулятор периода окупаемости дает возможность быстро найти период окупаемости в годах. Для этого необходимо ввести такие данные, как первоначальная сумма инвестиций, количество лет, ставка дисконтирования. Также необходимо ввести в поля калькулятора размер денежного потока за каждый год. Бесплатный калькулятор выдаст результат за считанные секунды.

Коэффициент дисконтирования, который еще называют дисконтной или барьерной ставкой, представляет собой процент, который позволяет перерассчитать будущие доходы. Он зависит от нормы дисконта и промежутка времени, который оценивается.

Расчет дисконтированного периода окупаемости необходим также для того, чтобы понять выгодность альтернативного варианта. Полученные данные анализируются и приводят к одному из двух перечисленных вариантов:

- если окупаемость наблюдается, то проект принимается;

- проект отклоняется, если окупаемости нет.

Окупаемый проект – это проект, при котором время окупаемости ниже, чем в рассматриваемом варианте. Далее будет сама формула расчета и два примера с расчетами.

Формула расчета дисконтированного срока окупаемости

- n – число периодов;

- CFt – приток денежных средств в период t;

- r – барьерная ставка (коэффициент дисконтирования);

- Io – величина исходных инвестиций в нулевой период.

1 короткий пример расчета дисконтированного срока окупаемости инвестиций

Например, рассмотрим инвестиционный проект с начальной суммой в 7000 единиц, сроком 3 года и барьерной ставкой 8,5%.

Доход за эти 3 года был следующим:

- 1 год – 2000 ед.

- 2 год – 3500 ед.

- 3 год – 4000 ед.

Онлайн-калькулятор периода окупаемости рассчитал, что показатель составит 2.7 года. Это меньше, чем 3 года, поэтому проект можно считать окупаемым перспективным.

2 подробный пример расчета дисконтированного срока окупаемости инвестиций

| Показатель | Значение, у.е. |

| Размер инвестиции | 49 450,0 |

| Доходы от инвестиций: | |

| в первом году | 13 760,0 |

| во втором году | 17 630,0 |

| в третьем году | 18 812,5 |

| в четвертом году | 16 447,5 |

| Размер барьерной ставки | 9,2% |

Определим дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

- PV1 = 13760 / (1 + 0,092) = 12693,73 у.е.

- PV2 = 17630 / (1 + 0,092) 2 = 15003,54 у.е.

- PV3 = 18812,5 / (1 + 0,092) 3 = 14769,26 у.е.

- PV4 = 16447,5 / (1 + 0,092) 4 = 11911,95 у.е.

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 12693,73 + 15003,54 = 27 697,27 у.е., что меньше суммы вложений (инвестиций) – 49450 у.е..

Сумма дисконтированных доходов за 1, 2 и 3 года: 42 466,52 у.е., что также меньше суммы первоначальных инвестиций.

Сумма дисконтированных доходов за 4 года составила 54 378,47 у.е., что больше размера инвестиций и это значит, что возмещение первоначальных инвестиционных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (54378,47 — 49450,00)/11911,95) = 0,59 года

То есть дисконтированный срок окупаемости инвестиций равен 3,59 года

Источник

Расчет периода (срока) окупаемости | КАЛЬКУЛЯТОР

Определение и формула

Период (срок) окупаемости: определение и формула

Срок или период окупаемости – это временной промежуток, необходимый для того, чтобы полностью были возмещены инвестиционные затраты на рассматриваемый проект. Завершается срок окупаемости точкой окупаемости, в которой прибыль становится положительной (нет затрат на возмещение инвестиций). Данный показатель важен при открытии любого бизнеса, но является ключевым тогда, когда в проект вкладываются кредитные средства, которые необходимо вернуть. В этом случае крайне важно, чтобы бизнес окупил себя и начал приносить прибыль к моменту выплаты долга.

Расчет срока окупаемости обязателен для любого вложения, но важно помнить, что этот показатель имеет свои недостатки и не учитывает множество факторов:

- в расчетах игнорируются доходы, получаемые после предлагаемого срока окупаемости проекта. Следовательно, при отборе альтернативных проектов можно допустить серьезные просчеты, если ограничиваться применением только данного показателя.

- использование этого показателя для анализа инвестиционного портфеля в целом требует дополнительных расчетов. Период окупаемости инвестиций по портфелю в целом не может быть рассчитан как простая средняя величина.

- при выборе из нескольких инвестиционных проектов, если исходить только из срока окупаемости инвестиций, не будет учитываться объём прибыли, созданный проектами.

И все же период окупаемости нельзя игнорировать, этот показатель позволяет изначально отсеять заведомо провальные варианты вложений, которые будут окупать себя слишком медленно. Бесплатный онлайн-калькулятор срока окупаемости быстро найдет нужный вам показатель. Для этого в поля калькулятора нужно ввести такие показатели как общая сумма начальных инвестиций и сумму среднегодового денежного потока.

Если рассматривается длительный период на десятки лет, то нельзя игнорировать фактор инфляции. Этот показатель необходимо рассчитывать отдельно.

Формула срока окупаемости

Период окупаемости = Первоначальные вложения / Среднегодовые Денежные потоки

Источник

Анализ эффективности инвестиций

Используемые термины в калькуляторе

Инвестиции — размещение капитала с целью получения прибыли. Инвестиции являются неотъемлемой частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта, инвестиции (инвестированный капитал) возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены полностью или частично.

Поток, денежный свободный — денежный поток, которым располагает компания после финансирования всех инвестиций, которые она находит целесообразным осуществить; определяется как прибыль от основной деятельности после уплаты налогов плюс амортизация минус инвестиции.

Ставка дисконтирования — это параметр отражает скорость изменения стоимости денег в текущей экономике. Он принимается равным либо ставке рефинансирования, либо проценту по считающимся безрисковыми долгосрочным государственным облигациям, либо проценту по банковским депозитам. Для расчета инвестиционных проектов этот параметр может приниматься равным планируемой доходности инвестиционного проекта.

Чистый дисконтированный доход (NPV) – это сальдо всех операционных и инвестиционных денежных потоков, учитывающее дополнительно стоимость использованного капитала. NPV проекта будет положительным, а сам проект – эффективным, если расчеты показывают, что проект покрывает свои внутренние затраты, а также приносит владельцам капитала доход не ниже, чем они потребовали (не ниже ставки дисконтирования).

Индекс прибыльности инвестиций (PI) — Показатель иллюстрирует отношение отдачи капитала к размеру вложенного капитала, показатель прибыльности инвестиций показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений. Индекс прибыльности рассчитывается по формуле: PI = NPV / I, где I – вложения.

Внутренняя норма доходности (IRR) — процентная ставка, при которой проект не является ни прибыльным, ни убыточным. Для проектов продолжительностью более двух лет формулы для расчета этого показателя не существует, его можно определить только методом итерации (или при помощи компьютерной программы, использующей данный метод, например, Excel). Возможно определение графическим способом.

Рекомендуемые значения показателей

Чистая приведенная стоимость (NPV)

> 0 – бизнес-проект принимаем;

= 50% от суммы кредита

Индекс прибыльности (PI)

> 1 бизнес-проект прибыльный;

= 1 — проект не прибыльный;

= процентная ставка по кредиту проекта

ВАЖНО: Не один из перечисленных показателей эффективности инвестиций не является достаточным для принятия проекта к реализации. Одновременно важное значение играет соотношение и распределение собственных и привлекаемых средств, а так же другие факторы (наличие предварительных договоренностей на сбыт продукции проекта; денежный поток и возможность погашения обязательств согласно вашему бизнес-плану; срок окупаемости и срок возврата кредита; коэффициент покрытия долга и др.).

Источник