- Таблица для учета инвестиций

- Как быстро посчитать свою доходность от инвестиций | Формула + готовый шаблон (файл) в Гугл

- Зачем вести учет инвестиций

- Как считать доходность?

- Средняя доходность за несколько лет

- Разное

- Готовая таблица

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

Таблица для учета инвестиций

Я продал квартиру и вложил деньги в фондовый рынок. Чтобы отслеживать изменения по портфелю, попробовал несколько публичных сервисов — платных и бесплатных, но все они показались неудобными, либо с ежемесячной оплатой. Вернулся к старому доброму «Экселю». На разработку таблицы потратил две недели.

Таблица фиксирует все мои активы: акции, облигации, кэш, фонды. Активы записаны в количестве, рублях и долларах по среднему курсу. Распределены по секторам экономики, доля каждого актива и каждого сектора измеряется в рублях и в процентах от общей стоимости портфеля.

По каждой бумаге просчитана будущая дивидендная/купонная доходность на основе публичных данных и прогнозов. Все в процентах и деньгах. Это удобно: я точно знаю, на какую сумму дивидендов могу рассчитывать в будущем году, и могу контролировать ДД по долларовой и рублевой части портфеля независимо. Мой портфель имеет перекос в сторону дивидендных акций, поэтому мне важно понимать, сколько я заработаю за следующий год, а курсовая стоимость акций меня не интересует совсем, поэтому я ее не отслеживаю (бумаги не продаю, а только покупаю).

На основе данных в таблице построены графики: по типам активов (акции роста, акции дивидендов, защитные активы, бонды), разбивка по секторам экономики (я визуал), по валютам всех активов.

Таблица считает сумму дивидендного дохода в год и средний в месяц, в рублях и долларах отдельно + конвертация долларов по курсу в рублях и общий итог ДД в месяц.

В таблице есть дополнительные вкладки: планы по будущим покупкам (по какой цене планирую какой актив купить с обоснованием), контроль поставлений дивов / купонов (дата, сумма, эмитент), динамика капитала с графиком, подборка коротких бондов, которые я использую для финансовой подушки, портфель сына и план по пассивному доходу на 15 лет вперед, по которому я следую.

Таблицу прикладываю, но все данные по эмитентам, суммам и стоимости акций я изменил, так как мой портфель непубличный.

Действую так: Купил акцию — добавил строчку в соответствующий сектор. Указываю эмитента, сектор, количество купленных бумаг, брокера, валюту акции, сумму покупки и планируемый дивиденд на одну акцию. Формулы просчитывают все остальное.

Если акция уже была — просто изменил количество акций в строчке. Автоматически просчитывается чистая ДД (за вычетом налога) на то количество акций, которое я указал. Чистая ДД прибавляется в итоговую сумму заработка за год. Если это доллары — они конвертируются в рубли по курсу 75 рублей за доллар и добавляются к сумму заработка за год.

В комплекте к таблице идут принципы инвестирования, которым я следую. Например, доля одного эмитента не может быть более 5% от портфеля, а доля одного сектора не может быть более 15% от портфеля. Покупки совершаются в три этапа: 30% + 30% + 40% в зависимости от степени падения бумаги. По некоторым эмитентам использую так называемую «демо покупку»: когда бумага на хаях, и я захожу на одну акцию, чисто чтобы за ней следить и так далее. В совокупности таблица и принципы отлично дисциплинируют.

Благодаря таблице я точно знаю, сколько денег заработаю в следующий год. Могу отследить исторические данные по портфелю: сколько ДД принес, например, октябрь этого года, и могу сравнить его с октябрем прошлого года и оценить прибавку в ДД.

Сделки я совершаю один-два раза в месяц, каждую фиксирую в таблице. Занимает это около 10 минут.

Таблицу постоянно дорабатываю. Сейчас планирую добавить столбец, который бы просчитывал рост дивдоходности эмитента за то время, что я его держу, и средний рост в год.

Источник

Как быстро посчитать свою доходность от инвестиций | Формула + готовый шаблон (файл) в Гугл

Сможете ответить на простой вопрос.

Сколько вы заработали (или потеряли) денег на инвестициях за прошлый год? А в сумме за 2-3 года? 5 лет. Какой был у вас результат в позапрошлом году?

Все эти данные можно конечно достать из отчетов брокеров. Или примерно прикинуть, сколько было и сколько стало денег на счет. И вывести какой то финансовый результат. Пять, десять, пятьдесят, сто тысяч, миллион (рублей, долларов)

А сколько это в относительной доходности? То есть, годовой прибыли в процентах. Ситуация может осложняться периодическими вводами-выводами денег с брокерского счета.

Закинули сегодня денежку. Через пару месяцев еще, потом еще. Иногда снимали средства. Или дивиденды могут капать сразу на карту (а не на брокерский счет). В итоге получается целая вереница движений денег.

Ну так что, сможете сказать про свои реальные финансовые достижения?

Если ответ положительный, то респект.

Я уже несколько лет самостоятельно веду учет эффективности своего инвестиционного портфеля. И могу с точностью до доли процента ответить.

А зачем это нужно?

Зачем вести учет инвестиций

Вы удивитесь, но есть полутрейдеры-полуинвесторы, играющиеся на бирже. И вроде бы как у них все это получается. Там закрыл сделку в плюсе, здесь. Тут немного прогорел. Потом еще. Наступает белая полоса — и снова прибыль.

Произошла сильная просадка по позиции. Закрывать с убытком жалко. Оставим (заморозим) до лучших времен. Со временем котировки восстановятся. И можно будет избавиться от позиции.

А что в итоге? Какова результативность?

Самый частый ответ — «Ну я что-то зарабатываю. Вот смотри у меня есть статистика сделок.»

А давай переведем твой результат за несколько лет в среднегодовую доходность? И поймем, насколько выгодна твоя стратегия.

И тут может выяснится неприятная вещь. Оказывается со всеми сделками, комиссиями брокеру и прочими расходами (включая периодические заморозки убыточных позиций) реальный результат не такой впечатляющий. Вплоть некоторые игроки, за несколько лет получали окололунную или весьма скромную доходность.

Среднегодовая доходность позволяет оценить эффективность используемой стратегии.

Второй важный момент — это сравнение с эталоном (бенчмарком).

Это может быть какой-нибудь фондовый индекс. Или например, безрисковые ставки по банковским вкладам или надежным облигациям.

Допустим, вы все посчитали. Вывели какой то результат. Например, за прошлый год вы заработали 15% годовых. Много это или мало?

Непонятно. Нужно с чем-то сравнивать. Если вы инвестируете в российские акции, то ориентир для вас будет индекс Московской биржи. Вернее финансовые инструменты в лице фондов (БПИФ или ETF).

Покупаете американские акции? Берем соответствующий ETF для сравнения. На тот же индекс S&P 500.

И может получится, у вас годовая прибыль 15%, а соответствующий индекс вырос на 25%.

Или за 3 последних года, путем отбора, анализа отдельный акций инвестор получал среднегодовую доходность 12%. А фонд показал среднегодовую прибыль в 14%.

Тратить время, силы больше — а получать меньше. Чем простое следование за индексом. Есть повод по крайней мере задуматься. И что-то поменять в своей стратегии.

Как считать доходность?

Многие скажут, финансовый результат можно посмотреть в отчетах или личном кабинете своего брокера.

Действительно. У большинства брокером это есть.

Во-первых. Некоторые брокеры не совсем корректно рассчитывают доходность (не знаю с чем это связано).

Во-вторых. Когда у тебя несколько брокерских счетов + возможно есть другие варианты вложений (те же банковские вклады или ОМС), то как все это сложить? Или вы меняете брокера и переносите все активы к другому — вся система учета ломается.

Я использую обычные электронные таблицы (EXCEL или Google вам в помощь).

С помощью функции XIRR.

Формула расчета доходности:

= XIRR ( B1:B»x» ; C1:C»x» ) * 100

= XIRR (денежные потоки ; даты выплат )

Потребуются два вида данных:

- Даты пополнения или снятия денег со счета.

- Суммы этих денежных потоков.

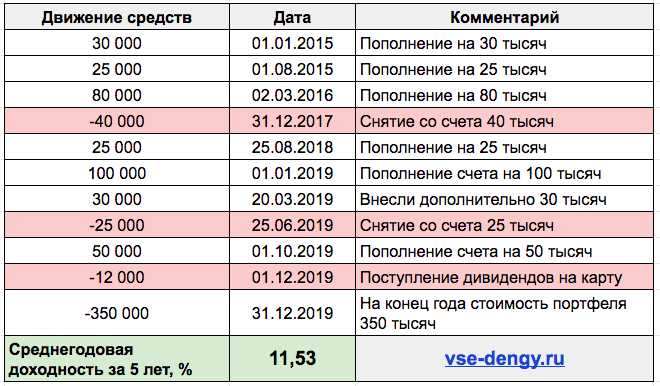

В итоге получается таблица примерно такого вида.

Обратите внимание на несколько моментов.

- Выводы средств со счета — отрицательные числа .

- Дивиденды и купоны. Поступают на брокерский счет сразу, то их не учитываем. Если депозитарий кидает выплату на другой счет (банковскую карту) — то это записываем как вывод средств (со знаком минус).

- Итоговая сумма должна быть отрицательной (как будто вы выводите все деньги со счета). Иначе вся логика расчетов рушится (система выдаст ошибку).

Средняя доходность за несколько лет

Аналогично можно рассчитать среднегодовую доходность за несколько прошлых периодов.

Вводим данные: деньги + даты ввода-вывода.

И вуаля. Все готово.

Разное

Как считать доходность по отдельным годам?

Все тоже самое. Только нужно знать дополнительно сколько денег было на счете (или счетах) на начало и конец каждого года.

Как лучше вести учет, если несколько счетов?

Вариант 1. Все ваши инвестиции работают по принципу одной стратегии. Весь капитал составляют единую структуру портфеля, то разбивать учет на несколько составляющих, не вижу смысла. Простой пример, долгосрочное пассивное накопление капитала.

Вариант 2. Когда у вас несколько различных стратегий, то лучше вести по ним отдельный учет. Например, вы копите деньги на пенсию. Для этого у вас есть активы, которые вы просто покупаете и держите всю жизнь. Параллельно вы торгуете на срочном рынке (с кредитным плечом). Возможно еще спекулируете акциями.

В итоге у вас есть 2-3 различных стратегии.

И правильно будет разделить учет доходностей на несколько разные портфелей. Плюс один общий, как суммарный результат.

Готовая таблица

Все вышеперечисленные примеры с расчетами доходностей выложил в онлайн-таблице (нужен аккаунт гугл).

Переходите по ссылке. Сразу делайте копию (в меню «Файл» — > «Сделать копию») и таблица будет доступна для редактирования и использования.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

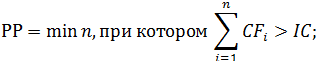

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

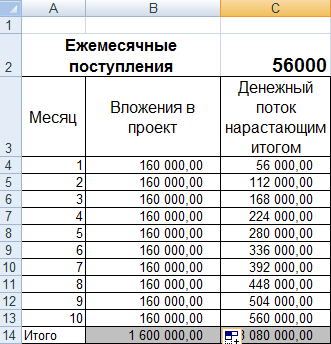

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

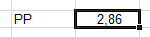

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

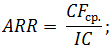

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

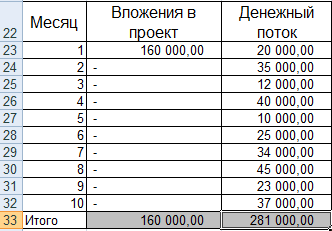

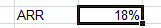

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник