Анализ иностранной инвестиционной деятельности на территории Российской Федерации (Analysis of foreign investments on the territory of Russian Federation)

Лантюгова Дарья Сергеевна

магистратура Финансового факультета

РЭУ им. Г.В. Плеханова

адрес электронной почты – daria.lantyugova@mail.ru

Анализ иностранной инвестиционной деятельности на территории Российской Федерации

Analysis of foreign investments on the territory of Russian Federation

Аннотация. В статье рассмотрена структура иностранных инвестиций на территории РФ в разрезе основных стран-инвесторов. Также проанализирована динамика иностранных инвестиций с 2010 по 2015 гг., выделены основные тенденции и причины их возникновения.

Ключевые слова. иностранные инвестиции, страны-инвесторы, структура инвестиций, динамика инвестиций.

Abstract. The article touches upon the structure of foreign investments on the territory of Russian Federation in terms of main investing countries. Dynamics of foreign investments in 2010-2015, the main trends and their reasons are analyzed as well.

Keywords. foreign investments, investing countries, structure of investments, dynamics of investments.

Инвестирование является крайне важным для развития экономики в целом. Оно отвечает за рост экономики и развитие производственного потенциала страны. Инвестиции являются основой расширенного производства, изменение их количественного соотношения влияет на объем и темпы роста общественного производства, что, в свою очередь, оказывает воздействие на уровень занятости населения.

В настоящее время в условиях нестабильной экономической ситуации в России многие компании сокращают объем инвестиций, а также темпы инвестирования. Именно поэтому возрастает роль иностранных инвестиций.

Целью данной работы является анализ иностранной инвестиционной деятельности на территории РФ, включая ее структуру и динамику.

Структура иностранных инвестиций в РФ по странам – инвесторам

Так как иностранное инвестирование для РФ является одним из двигателей экономического развития, страна заключает множество контрактов с государствами-партнерами, осуществляющими прямые инвестиции в российскую экономику[3]. Капиталовложения в экономику страны осуществляются как странами СНГ, так и странами дальнего зарубежья.

Говоря о прямых инвестициях, поступающих из стран СНГ, стоит отметить, что наблюдается стабильная тенденция роста: сальдо платежного баланса увеличилось с 154 до 602 млн. долларов в 2010-2013гг.; инвестиции возросли в 5,73 раза. Несмотря на значительное снижение инвестирования из стран СНГ в 2014-2015 годах, доля инвестиций стран СНГ в общем объеме инвестиций возросла с 1%-2% до 9,3% в 2015 году[9].

Возрастают и инвестиции из Казахстана. Их рост не случаен: 26 апреля 2013 года в Москве прошла конференция «Инвестиции: перспективы и возможности». Основная задача конференции заключалась в рассмотрении различных аспектов сотрудничества РФ и РК в процессах инвестирования, стратегии обоюдного выхода на инвестиционные рынки обеих стран; также были рассмотрены возможные проблемы, связанные с движениями капитала.

В настоящее время торгово-экономическое сотрудничество Российской Федерацией является одним из ключевых направлений развития экономики для Республики Казахстан. Обладая значительными сырьевыми запасами, обе страны заинтересованы в установлении долгосрочного торгового партнерства в сферах топливно-энергетического комплекса, инновационной деятельности и новейших технологий.

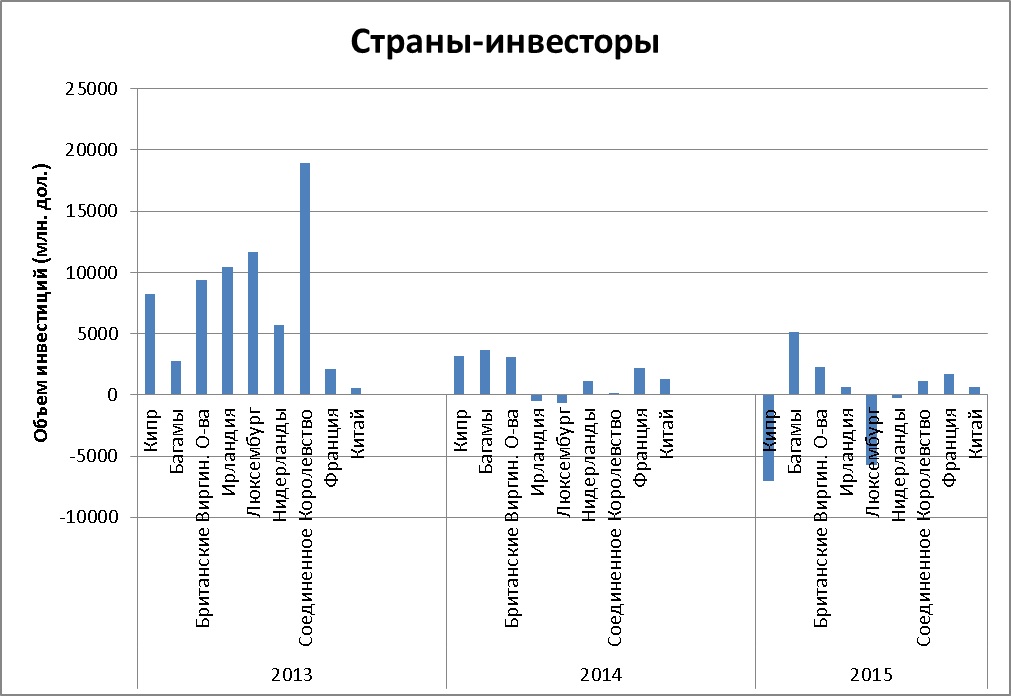

Очевидно, что подавляющая часть иностранных инвестиций, от 90% до 99% от общего объема, поступает из стран дальнего зарубежья. В 2013 году основными инвесторами выступили такие страны как Соединенное Королевство, Ирландия, Британские Виргинские острова, Люксембург, Нидерланды и Кипр; общий объем инвестиций составил 64 304,45 млн. долларов или 92,9% от иностранных инвестиций за данный период[9]. В табл. 1 представлен объем инвестиций некоторых иностранных государств за период 2013-2015 г.г.

Таблица 1

Структура ПИИ по основным странам-инвесторам в 2013-2015 гг. (сальдо платежного баланса, млн. дол. США) [9]

Страна

2013

2014

2015

Британские Виргин. О-ва

На графике 1 наглядно показана динамика объемов инвестиций.

График 1. Структура ПИИ по основным странам-инвесторам в 2013-2015 гг. (сальдо платежного баланса, млн. дол. США) (Составлено автором)

Некоторые страны, представленные на графики, имеют значительные производственные мощности на территории РФ, что обуславливает значительный приток инвестиций с их стороны. Так, например, на территории России ведут производственную деятельность такие крупные компании как Heineken, Unilever, Royal Philips Electronics и Royal Dutch/Shell. Однако, как можно заметить, в 2015 году наблюдается отток нидерландского капитала с российского рынка. Так, например, компания Heineken была вынуждена закрыть некоторые заводы, а также планирует закрытие еще одного завода в Калининграде в связи с падением спроса и сильным административным давлением.

Стоит отметить, что показатель прямых инвестиций в страну свидетельствует не только об уровне производственной и экономической привлекательности данной страны, но и о ее интересе к офшорным зонам[5]. Большинство основных иностранных инвесторов являются офшорными зонами; к ним можно отнести Люксембург, Багамы, Кипр, Британские Виргинские острова[4]. Инвестиционное партнерство с данными государствами позволяет бизнесам РФ экономить на налогах. Приток прямых инвестиций в страну зачастую представляет из себя возврат средств, ранее выведенных в офшоры с целью оптимизации бизнес-процессов и экономии на налогах[1]. Таким образом, данный показатель не всегда отражает реальные инвестиции иностранных государств в экономику и производство РФ.

Резкое снижение сальдо платежного баланса в 2014 году более чем в 3 раза, с 69 219 до 22 031 млн. долларов обусловлено развитием украинского конфликта, который негативно повлиял на политические отношения РФ со многими странами-инвесторами, особенно теми, которые получают поддержку со стороны США[2]. В 2014 году были введены многие санкции, которые значительно ограничили приток иностранных инвестиций[10].

Также можно отметить значительное снижение инвестиций Великобритании с 18 927 до 120 млн. долларов в 2013-2014гг. Такое падение также является следствием резкого ухудшения инвестиционного климата. Уже за 9 месяцев 2014 года чистые иностранные инвестиции составили минус 21,7 млрд. долларов. В 2015 году доля прямых инвестиций Кипра снизилась более чем в 3 раза — наблюдается отток капитала. Данная тенденция связана с тем фактом, что капиталы выводятся в другие офшорные зоны[4]. Так, наблюдается значительное увеличение показателя прямых инвестиций в РФ Багам; с 2010 по 2015 год прирост прямых инвестиций данных территорий составил 223%[9] .

Отток денег с Кипра и их перераспределение в иные юрисдикции обусловлено тем, что российский бизнес ищет возможности оптимизации международных операций. Кипр более не является наиболее выгодной офшорной зоной вследствие подписания соглашения об автоматическом обмене налоговой информацией. Подписание данного документа позволит получать налоговым органам информацию о процентах, дивидендах и доходах от инвестиций. Таким образом, российские капиталы выводятся в зоны, не имеющие прямых соглашений с Россией об обмене налоговой информацией.

Тем не менее, положительной тенденцией является налаживание инвестиционной партнерской деятельности с Китаем. Показатели чистых инвестиций возросли на 8% с 2013 по 2015 год, составив 645 млн. долларов на конец 2015 года[6].

Стратегическое партнерство России и Китая является крайне важным, так как Китай является одним из наиболее активных иностранных инвесторов. Несмотря на некоторые экономические проблемы на сырьевых рынках, Китай продолжает инвестировать в российские проекты[2]. По некоторым данным, в ближайшие 5 лет планируется увеличение инвестиций до 10 млрд. долларов США. Китай осуществляет не только прямое инвестирование в российскую экономику; также проводятся сделки по инвестированию инфраструктурных проектов. Особое внимание стоит обратить на сделку по купле-продаже China Insurance Investment Ltd. 9,9% акций компании ОАО «Ямал СПГ» у «Новатэка» и развитии проекта по добыче и поставке газа «Ямал СПГ». Китай остается одним из главных потребителей энергии, что делает его действительно важным стратегическим партнером для России[11].

Динамика иностранных инвестиций в РФ

В целом Россия является привлекательным рынком для инвесторов. С одной стороны это может быть обусловлено тем, что в настоящее время осуществляется переход экономики страны к рыночному типу. Более того, за счет обширных территорий и множества отраслей, развитых в различных регионах, Россия дает возможность диверсифицировать иностранные инвестиции[8]. Некоторые регионы России имеют высокий инвестиционный потенциал за счет развитости различных отраслей экономики. Многие регионы также крайне богаты природными ресурсами, в частности нефтью и газом[1]. Наличие сырья на территории страны, а также развитая транспортная система, позволяющая сокращать затраты на транспортировку, стимулируют приток иностранного капитала.

Стоит отметить и значимость человеческого капитала: в России имеется достаточное количество квалифицированной рабочей силы. Россия также сотрудничает со многими зарубежными странами в области НИОКР, тем самым стимулируя развитие инновационных технологий.

Тем не менее, в последние 6 лет наблюдается негативная динамика притока иностранных инвестиций в Россию[7].

Таблица 2

Динамика иностранных инвестиций в РФ 2010-2015 гг. (млн. дол. США) (Составлено автором)

Источник

Вложения иностранцев в российские компании упали более чем в 20 раз

Общий объем новых прямых иностранных инвестиций в российские нефинансовые компании по итогам 2020 года составил $1,4 млрд, что более чем в 20 раз меньше показателя 2019 года ($28,9 млрд), следует из данных Банка России по платежному балансу.

В материалах ЦБ отмечается, что в первом и четвертом кварталах 2020 года наблюдался отток средств инвесторов, составивший $4,1 млрд и $0,9 млрд соответственно. Потери были компенсированы во втором—третьем кварталах ($5,9 млрд и $0,5 млрд), однако итоговый результат оказался наименьшим в XXI веке.

В последний раз, по данным ЦБ, меньше чем в 2020 году сумма прямых иностранных инвестиций в российские компании небанковского сектора была в 1994 году. Тогда она составила $0,634 млрд. В конце девяностых — в 1998 и 1999 годах — показатель находился на уровне $2,5–2,8 млрд.

Максимума сумма прямых иностранных инвестиций в российские нефинансовые компании достигала в 2008 году, когда вложения нерезидентов достигали почти $65 млрд. Следующий всплеск пришелся на 2013 год ($60 млрд), но уже в следующем году инвестиции упали более чем втрое, до $17,637 млрд, а еще через год — до $6,264 млрд, после чего вновь начали расти.

Портфельные инвестиции иностранцев в российские компании в 2020 году сократились на $14,1 млрд: только за второй квартал отток средств ($7,3 млрд) оказался больше, чем за весь 2019 год ($4,2 млрд). В последний раз портфельные инвестиции иностранцев в небанковский сектор российской экономики сокращались сопоставимыми темпами в 2014 году (минус $12,3 млрд).

В статистике ЦБ под прямыми инвестициями понимаются вложения средств, когда иностранный инвестор владеет 10% и более в капитале компании. К прямым инвестициям относится не только исходная операция по приобретению доли в предприятии, но и все последующие финансовые операции между инвестором и данной компанией — приобретение долевых и долговых инструментов, а также реинвестирование доходов.

Падение прямых иностранных инвестиций связано с экономическим кризисом, вызванным пандемией, — он привел к резкому обрушению спроса во всех экономиках, включая российскую, и к резкому сокращению потоков капитала и инвестиций, отметил главный экономист БКС Владимир Тихомиров. «Цифра — $1,4 млрд — не удивляет, я бы даже мог ожидать по итогам года небольшого чистого оттока прямых инвестиций», — добавил он.

По словам Тихомирова, в России прямые иностранные инвестиции большой роли никогда не играли, поскольку в их структуре значительную долю составляют офшорные зоны. Тот капитал, который приходил под маркой иностранных инвестиций, фактически был российским репатриированным капиталом, отметил он. В 2021 году, по мнению экономиста, гипотетически можно ожидать улучшения показателя ПИИ, потому что со второй половины года все ожидают начала восстановления и российской, и мировой экономики. «$20 млрд и более, которые были в 2019 году, в этом году мы не увидим, но таких низких показателей, как $1,4 млрд, тоже не будет», — уверен Тихомиров.

Источник

Активность зарубежных инвесторов в России упала до уровня 2014 года

В 2020 году зарубежные инвесторы вложились в 141 проект в России, свидетельствуют подсчеты аудиторско-консалтинговой компании EY из исследования инвестиционной привлекательности стран Европы (есть у РБК). Годом раньше таких проектов было больше примерно на четверть — 191. Прошлогодний показатель — минимальный за последние шесть лет, он приблизился к уровню 2014 года, когда прямые иностранные инвестиции получили 125 российских проектов.

Примерно треть прямых иностранных инвестиций в 2020 году (31%) — вложения в уже существующие проекты, остальное — инвестиции в создание новых мощностей.

«Международные инвесторы реализовали в прошлом году меньше проектов, чем могли бы в более благоприятных условиях. Такие результаты для России в 2020 году также связаны с высокой базой прошлых лет. На фоне мирового экономического спада пандемия оказала влияние, сопоставимое по силе с санкционным шоком 2014 года», — отмечает управляющий партнер EY по странам СНГ Александр Ивлев.

Россия в сравнении с Европой и миром

В результате Россия потеряла несколько позиций в списке 20 самых привлекательных для инвестиций стран Европы, который EY составляет, исходя из числа проектов с прямыми иностранными инвестициями. По итогам 2020 года она заняла 11-е место (опередив Италию, но уступив Португалии) по сравнению с восьмым-девятым местом годом ранее.

В целом падение числа проектов с прямыми иностранными инвестициями, учитывая пандемию, было характерно и для всего мира в целом, и для Европы, отмечает EY. Число проектов в Европе, в которые пришли инвестиции из-за рубежа, в 2020 году снизилось на 13%. Если же учитывать только европейские страны, где динамика была отрицательной, средний процент падения составил 21%. Во всем мире, по данным Конференции ООН по торговле и развитию (UNCTAD), объем прямых иностранных инвестиций сократился на 42%, до уровня 1990-х годов.

Помимо пандемии в России был и специфический фактор, который сдерживал прямые иностранные инвестиции, — геополитические риски, отмечается в исследовании EY. 2020 год, в частности, отметился усилением санкционной риторики после отравления оппозиционного политика Алексея Навального и победы на выборах в США кандидата от демократов Джо Байдена.

Как считали

EY оценивала прямые иностранные инвестиции на основе данных из собственной базы EY European Investment Monitor. В расчетах не учитываются портфельные инвестиции, а также сделки слияний и поглощений. Информация об инвестициях попадает в базу, если иностранный инвестор купил более 10% компании и участвует в управлении. В прямых иностранных инвестициях учитываются вложения в акционерный капитал и материальные активы, реинвестированная прибыль и внутригрупповые кредиты.

Лидеры по инвестициям в Россию

Самыми активными в сфере прямых инвестиций в Россию стали бизнесмены из Германии, которые в 2020 году инвестировали в 26 российских проектов (на 28% меньше, чем за год до этого). Германия с 2014 года лишь однажды уступала первое место по инвестиционной активности — в 2018-м ее опередили США. Теперь США с Китаем делят второе-третье место с 15 проектами. Резко увеличили активность в России инвесторы из Италии, которые в 2020 году вложились в 13 проектов (вдвое больше, чем в 2019-м). Это позволило стране занять четвертое место среди самых активных по прямым иностранным инвестициям в Россию.

В отраслевом разрезе подавляющее большинство проектов, получивших в прошлом году иностранные инвестиции, — в сфере производства (107). Здесь лидируют проекты в агропродовольственном секторе (42) и производстве машин и оборудования (21). Лидерство агросектора, где наиболее активны инвесторы из Германии и США, авторы исследования объясняют эффектом от действующего с 2014 года продовольственного эмбарго и импортозамещения. На третьем месте среди популярных у инвесторов секторов — производство мебели, стекла и керамики (11 проектов по сравнению с четырьмя в 2019-м). Сектор программного обеспечения и ИT-услуг по-прежнему на невысокой восьмой позиции с пятью проектами (вдвое меньше, чем годом ранее).

Резко сократились инвестиции в продажи и маркетинг — 12 проектов по сравнению с 52 в 2019 году. «В условиях пандемии многие компании снизили свою медийную активность и инвестиции в продвижение», — констатирует EY. В тройку наиболее привлекательных для иностранных инвесторов отраслей впервые вошли бизнес-услуги (восемь проектов, в три из них вложились инвесторы из Индии). Новые проекты в этой отрасли начали иностранные инжиниринговые и консалтинговые компании, указывают авторы исследования.

Из регионов с точки зрения привлекательности для прямых иностранных инвестиций в лидерах традиционно Москва и Подмосковье (41 проект прямых иностранных инвестиций), у Санкт-Петербурга и Ленинградской области — 16 проектов.

Источник