Динамика, структура и особенности движения международных инвестиций.

Экспорт капитала в форме прямых зарубежных инвестиций растет в 2-3 раза быстрее,чем экспорт товаров.Прямые Зарубежные Инвестиции обращаются в рамках промышленно развитых стран и имеют следствием повышение взаимозависимости и эффективности национальных экономик.

В отраслевой структуре иностранных инвестиций отличается сдвиг от обрабатывающей промышленности и торговли к инвестициям в наукоемкие отрасли и сферу услуг.

Основными субъектами заграничного инвестирования являются международные корпорации.Международное производство оказывается важнее для продвижения товаров на зарубежные рынки,чем международная торговля.В результате формируется вторая(зарубежная)экономика.Активными участниками международной инвестиционной деятельности являются Дженерал Электрик,Водафон групп,Форд мотор,Дженерал Моторз,Бритиш Петролеум и др.

Международная корпорация как основной субъект международного движения капитала: понятие, этапы становления, черты, виды.

Международная корпорация–форма организации крупной компании,осуществляющей Прямые Зарубежные Инвестиции в различные страны мира.

2 вида международных корпораций:

Транснациональные корпорации–корпорации,где головная компания принадлежит капиталу одной страны,а прямые инвестиции осуществляются во многих странах мира. Характерные черты:

1)верховенство центра при принятии стратегических решений;

2)подконтрольность зарубежных подразделений материнским компаниям,даже если они юр независимы;

3)наличие внутри ТНК особого рынка,который регулируется путем планирования и трансфертного ценообразования;

4)относительная независимость движения капитала внутри ТНК и принимающей страны от процессов,протекающих внутри страны базирования головной компании.

Многонациональные корпорации–корпорации,где головная компания принадлежит капиталу нескольких стран,а прямые инвестиции также осуществляются по всему миру.

Портфельные инвестиции: понятие, виды.

Портфельные инвестиции–вложение капитала в иностранные ценные бумаги,не дающие инвестору права реального контроля над объектом инвестирования.

Виды портфельных инвестиций:

-акционерные ценные бумаги;

-долговые ценные бумаги.

Долговые ценные бумаги могут выступать в форме:

-облигации,простого векселя, долговой расписки;

-инструментов денежного рынка(казначейские векселя,депозитные сертификаты,банковские акцепты и пр.);

-финансовых дериватов–инструментов торговли финансовыми рисками,цены которых привязаны к другим финансовым или реальным активам(опционы,фъючеры,варранты,свопы).

Причина портфельных инвестиций состоит в стремлении разместить капитал в той стране и в таких ценных бумагах,в которых он будет приносить максимальную прибыль при допустимом уровне риска.При этом ни отрасли,ни типы ценных бумаг,в которые осуществляются инвестиции,особого значения не имеют.

Миграция ссудного капитала. Организационные формы международного рынка ссудного капитала. Институциональные инвесторы.

Миграция денежного капитала между странами осуществляется через перераспредлительный механизм мирового рынка ссудных капиталов(МРСК).

МРСК непосредственно выступает как совокупность спроса и предложения на ссудный капитал заемщиков и кредиторов разных стран.

В зависимости от содержания операций на МРСК можно разграничивать на 2 сектора:

-Мировой денежный рынок,который объединяет спрос и предложение ссудного капитала,функционирующего в качестве международного покупательного и платежного средства

-Мировой рынок капиталов,где ссудный капитал выступает как самовозрастающая стоимость.Заимствования здесь осуществляются на длительные сроки и в значительной степени используются для финансирования капиталовложений.

В число институциональных инвесторов включают такие финансовые институты, как пенсионные фонды и страховые компании (из-за значительной величины временно свободных средств они весьма активны в покупке ценных бумаг), а также инвестиционные фонды, особенно взаимные (совместные фонды).

Рынок международного кредита. Инструменты международного заимствования и кредитования. Еврокредитный рынок.

Международный кредитный рынок представляет собой сферу и форму организации движения кредитных ресурсов между странами на условиях возвратности,срочности и уплаты процентов.

В качестве кредиторов и заемщиков выступают частные предприятия,госучреждения,правительства и т.д.

Принципы международного кредита:возвратность,срочность,платность,материальная обеспеченность,целевой характер.

Основные инструменты международного заимствования и кредитования, находщие отражение в платежном балансе, следующие:

-Торговые кредиты–требования,возникающие в результате прямого предоставления кредита поставщиками и покупателями по сделкам с товарами и услугами,и авансовые платежи за работу

-Займы-финансовые активы,возникающие вследствие прямого одалживания средств кредитором заемщику,в результате которого кредитор либо не получает никакого письменного гарантийного обязательства от заемщика, либо получает долговую ценную бумагу.

-Валюта–банкноты и монеты,находящиеся в обращении и используемые для осуществления платежей.

-Прочие активы и пассивы–остаточная категория,к которой относятся все прочие виды движения капитала.

Рынок кредитов формировался у источников предложения ссудного капитала и опосредовал предоставление избыточного нац капитала иностранному заемщику.Усиление процессов интернационализации,появление ТНК требовали создания рынков,международных не только по характеру спроса на ссудный капитал,но и по его источникам.Международный характер деятельности ТНК требовал от рынков ссудного капитала свободы от госрегулирования,чем это было допустимо на нац рынках стран–экспортеров капитала.Так появился еврокредитный рынок.

Транснациональные банки (ТНБ): характерные черты, организационная структура.

Характерные черты ТНБ:

-ТНБ–крупные банки,играющие доминирующую роль на своих национальных рынках;

-Они имеют высокую долю зарубежных операций в их совокупной деятельности;

-Переносят за границу не только активные операции,но и часть собственного капитала,и формирование депозитной базы;

-Имеют разветвленный зарубежный аппарат в виде целостного механизма,позволяющего оперативно и гибко аккумулировать и перераспределять ссудный капитал,монополизировать ресурсы всего мира;

-Взаимодействуют между собой,переплетая капиталы и интересы.

ТНК сосредоточены в 3 регионах:США,Западная Европа,ЮВА.

ТНБ–крупные кредитно-финансовые компании универсального типа,располагающие широко разветвленный и тесно интегрированный системой зарубежных предприятий и участий,тесно сотрудничающих друг с другом и контролирующих осуществление финансовых операций в международном масштабе.

Организационная структура ТНБ представлена филиалами,дочерними и совместными банками.Представительства не имеют права заниматься коммерческой деятельностью.Они осуществляют рекламу,сбор информации и т.п.Филиал выступает как самостоятельный банк,зарегистрированный в соответствии с местным законодательством страны пребывания и пользующийся всеми правами нац юр лица.Дочерние банки–иностранные банки,в которых родительская компания владеет контрольным пакетом акций или обладает другим контролем.Совместные банки–иностранные банки,в которых родительский банк не владеет контрольным пакетом акций,он учреждается несколькими различными банками,которые делят собственность и в некоторых случаях управление.

Источник

Анализ структуры и динамики прямых иностранных инвестиций в РФ

Рубрика: 8. Мировая экономика

Дата публикации: 08.01.2017

Статья просмотрена: 20345 раз

Библиографическое описание:

Азатян, М. О. Анализ структуры и динамики прямых иностранных инвестиций в РФ / М. О. Азатян. — Текст : непосредственный // Экономика, управление, финансы : материалы VII Междунар. науч. конф. (г. Краснодар, февраль 2017 г.). — Краснодар : Новация, 2017. — С. 10-14. — URL: https://moluch.ru/conf/econ/archive/220/11698/ (дата обращения: 12.06.2021).

В статье проводится обзор прямых иностранных инвестиций в Российскую Федерацию и их динамика. Выделены основные проблемы в инвестиционной сфере, а также рассмотрены позиции России в международных рейтингах.

Ключевые слова: прямые иностранные инвестиции, инвестиционная привлекательность, динамика прямых иностранных инвестиций, привлечение прямых иностранных инвестиций в экономику РФ

This article describes an overview of the direct foreign investments in the Russian Federation and it’s dynamics. Presents the main problems in the field of investment activity and describes Russia’s position in international rankings.

Keywords: foreign direct investment, the investment attractiveness, foreign direct investment dynamics, foreign direct investment in the Russian economy

На современном этапе каждая страна вовлечена в международное инвестиционное сотрудничество. ТНК, в рамках которых осуществляется большая часть иностранных инвестиций, являются одним из важнейших субъектов мировой экономики. В Российской Федерации происходит пересмотр правового регулирования ПИИ, создаются новые условия для привлечения иностранных инвесторов, такие как ОЭЗ (особые экономические зоны), ТОР (территория опережающего развития) и СРП (соглашение о разделе продукции). Однако, несмотря на новые возможности потенциал использован не в полной мере, таким образом анализ динамики ПИИ в РФ является актуальной проблемой.

Прямые иностранные инвестиции (ПИИ) — это приобретение активов иностранных предприятий с целью осуществления контроля над ними (с вложениями в уставной капитал предприятия доли свыше 10 %) [7].

Современная экономическая ситуация в России имеет все признаки неустойчивости в связи с введением рядом западных стран санкций против России, падением мировых цен на нефть и ослаблением курса рубля.

Активизация инвестиционной деятельности является важным инструментом для оживления экономики, иностранные «инъекции» в российскую экономику могут поспособствовать увеличению ее производительных возможностей и стать фактором экономического развития.

Динамика прямых иностранных инвестиций в Россию за последние 10 лет неоднозначна, проведя анализ объема ПИИ в Российской Федерации с 2006 по 2016г. можно отметить, что наибольший объем ПИИ наблюдался в 2008г. в размере 74783 млн. долл. В 2009г. ситуация в корне поменялась, и последовал резкий спад, объем ПИИ составил 36583 млн. долл., что на 49 % меньше по сравнению с 2008г. Однако в 2010–2011гг. их объем увеличился на 50,6 % по отношению к 2009г., а в 2013г. вырос на 36,8 % по сравнению с предыдущим годом и составил 69219 млн. долл. В 2014г. последовало резкое снижение ПИИ, объем прямых инвестиций составил всего 20958 млн. долл., что на 30,3 % меньше по сравнению с предыдущим годом. В период 1994–2016гг., самый высокий показатель был достигнут в первом квартале 2013г., составив 40140 млн. долл., а рекордно низкий уровень в четвертом квартале 2005г. – 3922 млн. долл. [10]

Рис. 1. Динамика ПИИ РФ 2006–2014 г. [10]

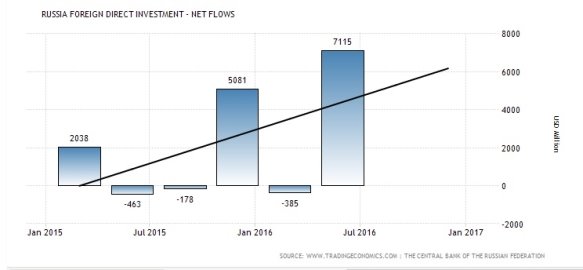

В 2014–2015г. наблюдался резкий спад в притоке ПИИ, однако во втором квартале 2016г. ПИИ в Россию увеличились на 7115 млн долл. и в 2017г. ожидается продолжение их прироста.

Рис. 2. Приток ПИИ, млн. долларов 2015–2016г. [10]

Начавшееся во второй половине 2014г. резкое изменение страновой структуры ПИИ, во втором полугодии 2015-го продолжилось. Если в 2014г. лидером по объему вложений в Россию был Кипр, то в 2015г. он уступил первенство Багамам, откуда была обеспечена половина всех вложений в уставный капитал и 18 % реинвестированных доходов. Нидерланды, Швейцария, Люксембург и Ирландия активнее других уменьшали свои вложения в Россию. Единственной страной Западной Европы, продолжившей увеличивать ПИИ в Россию в виде реинвестированной прибыли осталась Германия. В условиях обострения отношений России с Западом сотрудничество со странами БРИКС может стать фактором, компенсирующим потери на других рынках.

Отечественные инвесторы активнее всего уменьшали свои вложения в Нидерландах, Швейцарии, Великобритании, Грузии и на Украине. При этом вложения, осуществленные в 2014г. на Кайманы, Сейшелы, Сент-Винсент и Гренадины, в первом полугодии 2015г. перемещали в первую очередь на Британские Виргинские острова, Багамы и Бермуды [2].

В связи с введением санкций закрытие иностранных предприятий продолжалось в 2015г. в промышленности и сфере услуг. В 2015г. закрылось производство автомобилей Opel, в IT сфере закрылись офисы Google, Skype, Adobe Systems, значительно сократил своё присутствие Raiffesen Bank.

ПИИ вРФ вI-II кв. 2016г. по видам экономической деятельности [9]

Среди отраслей промышленности большая часть инвестиций, как и ранее приходится на оптовую и розничную торговлю, обрабатывающее производство, финансы и добычу полезных ископаемых. Рухнули инвестиции в металлургическое производство, сферу информационных технологий, здравоохранения, образования и научных исследований [5].

В рейтинге стран по объему ПИИ Россия в 2013 году занимала третье место, уступив только США и Китаю, а в 2014 году по данным UNCTAD уже не вошла даже в первую десятку. Несмотря на богатые природные ресурсы, и масштабный потребительский рынок в список самых привлекательных стран для инвесторов Россия в 2014 году не вошла, хотя в 2013 году занимала в нем 11 место.[1]

Международная инвестиционная позиция Российской Федерации, млн. долл.[2]

Остатокна1.01.2015

Изменения

Остатокна1.01.2016

Чистая международная инвестиционная позиция

Активы

Прямые инвестиции

Участие в капитале и паи/акции инвестиционных фондов

Портфельные инвестиции

Участие в капитале и паи/акции инвестиционных фондов

Долговые ценные бумаги

Прочие инвестиции

Прочее участие в капитале

Наличная валюта и депозиты

Страховые и пенсионные программы, программы стандартных гарантий

Торговые кредиты и авансы

Прочая дебиторская задолженность

Резервные активы

Согласно таблице 2, чистый прирост активов возрос только в долговые инструменты, долговые ценные бумаги и в прочие инвестиции. Чистое уменьшение прямых иностранных инвестиций составило — 48412 млн. долларов.

Анализ структуры ПИИ показывает, что значительная часть иностранных инвестиций не приводит к увеличению основных фондов. В структуре иностранных инвестиций, поступающих в Россию велика доля долговых инструментов, которые не влияют на прирост капитала. Слияния и поглощения, являясь покупкой уже действующих предприятий, уменьшают его прирост, что указывает на осторожность инвесторов, их неготовность нести риски, связанные с созданием и управлением бизнесом.

Структура ПИИ вРФ по видам (2011–2014г.)[3]

2011

2012

2013

2014

Покупка/продажа новых акций (паёв, долей)

Всего инвестиций, изменяющих капитал

Слияния и поглощения

Всего участие в капитале

ПИИ могут послужить механизмом повышения конкурентоспособности России в мировой экономике, путем использования существующих конкурентных преимуществ и привнесения новых.

Формирование политики государства по привлечению ПИИ в страну должны включать следующие направления:

− признание роли ПИИ как важного конкурентного преимущества для развития страны;

− системная политика государственной поддержки иностранных инвестиций, в том числе обеспечение льготных условий для инвесторов, инвестирующих в приоритетные отрасли экономики;

− перенос центра внимания с количественных, финансовых аспектов ПИИ на качественные. Главным приоритетом должны стать современные технологии, передача которых возможна по каналам ПИИ;

− пересмотр отраслевых приоритетов ПИИ;

− учет и задействование конкурентных стратегий ТНК, где главной целью должно стать соединение принадлежащих им технологий, менеджмента и контроля над глобальными рынками с российскими сырьевыми и интеллектуальными ресурсами, высокообразованной рабочей силой и пилотными научно-техническими разработками для создания более конкурентоспособных на мировом рынке производств [4].

Российская экономика обладает рядом привлекательных для иностранного инвестора особенностей, среди которых следует выделить большую емкость внутреннего рынка, богатые природные ресурсы, относительно дешевую рабочую силу, научный потенциал и т. д.

Несмотря на повышение позиций в рейтинге Всемирного банка «DoingBusiness», в котором Россия в 2015 году поднялась на 51 место, его результаты не замечают инвесторы, которые считают главным препятствием на пути модернизации и расширения объемов иностранных инвестиций -недоработки нормативно-правовой базы, коррупцию и бюрократию. На данном этапе добавилась экономическая и политическая нестабильность как в России, так и в мировой экономике в целом.

На основе проведенного анализа, можно говорить о том, что действующие формы национального регулирования иностранных инвестиций и состояние мировой экономики пока не позволяют преодолеть негативные факторы инвестиционной привлекательности Российской Федерации и, следовательно, не способствуют увеличению притока ПИИ.

Необходимо совершенствовать нормативно-правовую базу в сфере иностранного инвестирования, заострив внимание на применении принятых в международной практике принципов недискриминации, мер стимулирования инвестиционной деятельности. В условиях политики импортозамещения крайне важным является создание режима наибольшего благоприятствования инвесторам, направляющим свои вложения в медицину, образование, науку, культуру, инновации и др., поощрения отдельных, важных для экономики России видов деятельности, включая импорт новых технологий, поддержка мелких и средних иностранных компаний.

Национальное законодательство должно адаптироваться к условиям международных инвестиционных и торговых организаций и расширение практики двух- и многосторонних соглашений о гарантиях и взаимной защите инвестиций.

Таким образом, России необходимо активизировать приток ПИИ, путем доработки и изменения существующей инвестиционной политики и мер стимулирования иностранных инвестиций, так как прямые иностранные инвестиции — это эффективное средство повышения конкурентоспособности и укрепления положения страны в мировой экономике, которое помимо дополнительного финансирования дает возможность передачи прогрессивных технологий в мировом пространстве.

Источник