- Преимущества и недостатки динамического метода оценки инвестиционных проектов

- Динамические показатели эффективности инвестиций их достоинства и недостатки

- Динамические показатели оценки эффективности инвестиционных проектов

- Динамические показатели эффективности инвестиций. Их преимущества и недостатки.

Преимущества и недостатки динамического метода оценки инвестиционных проектов

В современных опубликованных работах используются следующие термины для названия критерия данного метода:

• чистый дисконтированный доход;

• чистый приведенный доход;

• чистая текущая стоимость;

• чистая дисконтированная стоимость;

• общий финансовый итог от реализации проекта;

В Методических рекомендациях по оценке эффективности инвестиционных проектов (вторая редакция) — Москва, «Экономика», 2000 — предложено официальное название данного критерия — чистый дисконтированный доход (ЧДД).

Величина чистого дисконтированного дохода (ЧДД) рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период.

Суть критерия состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми дли его реализации.

Применение метода предусматривает последовательное прохождение следующих стадий:

• Расчет денежного потока инвестиционного проекта.

• Выбор ставки дисконтирования, учитывающей Доходность альтернативных вложений и риск проекта.

• Определение чистого дисконтированного дохода.

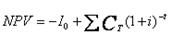

ЧДД или NPV для постоянной нормы дисконта и разовыми первоначальными инвестициями определяют по следующей формуле:

где

I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Денежные потоки должны рассчитываться в текущих или дефлированных ценах. При прогнозировании доходов по годам необходимо, по возможности, учитывать все виды Поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

В основе расчетов по данному методу лежит посылка о различной стоимости денег во времени. Процесс пересчета будущей стоимости денежного потока в текущую называется дисконтированием (от англ. discont — уменьшать).

Ставка, по которой происходит дисконтирование, называется ставкой дисконтирования (дисконта), а множитель F=1/ (1 + i) t — фактором дисконтирования.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

где

I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему:

если NPV > 0, то проект следует принять;

если NPV

• принятие финансовых решений может считаться обоснованным при неотрицательных значениях показателя NPV;

• может быть рассчитан для различных типов денежного потока, позволяет сравнивать проекты различной длительности, структуры и природы.

Недостатки NPV:

• чувствителен к изменениям ставки дисконтирования;

• ставка дисконтирования должна соответствовать длительности периода анализа, при этом, перевод ставки из годовых процентов должен основываться на ее эффективном значении;

• ставка дисконтирования должна соответствовать времени получения соответствующего элемента денежного потока, то есть для потоков разного времени желательно использовать разные ставки дисконтирования;

Источник

Динамические показатели эффективности инвестиций их достоинства и недостатки

Динамические методы позволяют учитывать фактор времени и отражают наиболее современные подходы к оценке эффективности инвестиций. Динамические методы основаны на применении дисконтирования при оценке инвестпроекта.

NPV – основан на сопоставлении величины инвестиционных затрат и общей суммы скорректированных во времени будущих денежных поступлений

Этот критерий оценки инвестиций относится к группе методов дисконтирования денежных потоков.

где i — ставка дисконтирования.

PI– показывает, сколько единиц современной величины денежного потока приходится на единицу предполагаемых инвестиций

PV-современная стоимость денежного потока

IC-сумма инвестиций на начало проекта

При PI WACC- то проект принимают

Метод, основанный на коэффициенте рентабельности инвестиции, имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной составляющей денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет. и т. п.

2. Срок окупаемости инвестиций:

Этот метод — один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости PP(Payback Period) зависит от равномерности распределения прогнозируемых доходов от инвестиции.

PP = Кап. вложения\ Прибыль

Показатель срока окупаемости инвестиции очень прост в расчетах, хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений. Вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

Во-первых, он не учитывает влияние доходов последних периодов

Во-вторых, поскольку этот метод основан на недисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, по различным распределением ее по годам. Так, с позиции этого критерия проект А с годовыми доходами 4000, 6000. 2000 тыс. руб. и проект Б с годовыми доходами 2000, 4000. 6000 тыс. руб. равноправны, хотя очевидно, что первый проект является более предпочтительным, поскольку обеспечивает большую сумму доходов в первые два года.

В-третьих, данный метод не обладает свойством аддитивности.

Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта — главное, чтобы инвестиции окупились и как можно скорее.

Источник

Динамические показатели оценки эффективности инвестиционных проектов

Динамическая группа показателей в отличие от первой группы учитывают разную стоимость денег в разные моменты времени (теория временной стоимости денег). Эти показатели являются более интересными для владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта (не завышают ее, как показатели первой группы), то есть являются более надёжным (лучшим) гарантом успешности проекта.

Суть их расчёта заключается в приведении будущих денежных потоков (стоимости денег) к «сегодняшнему» дню, вернее, к моменту начала инвестиций в проект (предполагается, что инвестиции будут осуществлены в этом году). Приведение денежных потоков называется дисконтированием, суть которого состоит в том, что нам «сегодня» нужно принять решение о том, следует ли инвестировать средства в проект, либо стоит проблема выбора более эффективного проекта из нескольких, для этого необходимо знать: насколько выгоден, либо не выгоден проект; либо какой проект более эффективен.

К дисконтированным методам оценки относятся такие:

1) Метод расчёта чистой приведённой стоимости NPV. Величина чистого дисконтированного дохода (ЧДД или NPV) рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период. Суть критерия состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми дли его реализации.

Применение метода предусматривает последовательное прохождение следующих стадий:

1.Расчет денежного потока инвестиционного проекта.

2.Выбор ставки дисконтирования, учитывающей доходность альтернативных вложений и риск проекта.

3.Определение чистого дисконтированного дохода.

ЧДД или NPV для постоянной нормы дисконта и разовыми первоначальными инвестициями определяют по следующей формуле:

где I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Денежные потоки должны рассчитываться в текущих или дефлированных ценах. При прогнозировании доходов по годам необходимо, по возможности, учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Ставка, по которой происходит дисконтирование, называется ставкой дисконтирования (дисконта), а множитель F=1/ (1 + i)t — фактором дисконтирования.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

где I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему:

если NPV > 0, то проект следует принять;

Отрицательное значение чистой текущей стоимости свидетельствует о нецелесообразности принятия решений о финансировании и реализации проекта, поскольку если NPV 1, то проект следует принять;

Источник

Динамические показатели эффективности инвестиций. Их преимущества и недостатки.

Читайте также:

|

или

или

=0

=0