- Разжать кулак. Что такое DeFi и как на них зарабатывать

- Почему все говорят про DeFi и как разумно инвестировать в новый рынок

- Что такое DeFi?

- Что такое DeFi протоколы?

- Как формируется доходность DeFi протоколов?

- Какие могут быть риски при инвестировании в DeFi?

- Какие есть стратегии по инвестированию в DeFi?

- Как начать инвестировать в DeFi?

- Что такое DeFi (Ethereum) в криптовалюте? (Decentralization Finance)

- Что такое DeFi?

- Как создаются приложения DeFi?

- Кто изобрел DeFi?

- DeFi и Ethereum

- Протоколы открытого кредитования

- При чем здесь Ethereum?

- Платформы для выпуска токенов и инвестирования

- Децентрализованные рынки прогнозирования

- Биржи и обменники

- Стейбкоины

- Выводы

Разжать кулак. Что такое DeFi и как на них зарабатывать

Весной прошлого года в американском журнале Forbes сектор DeFi назвали «новой динамикой, оживившей индустрию криптовалют». Децентрализованные финансы действительно стали трендом 2019 г. и до сих пор их популярность продолжает набирать обороты.

DeFi — это финансовые инструменты в виде сервисов и приложений, созданных на блокчейне. Главная задача децентрализованных финансов стать альтернативой банковскому сектору и заменить традиционные технологии нынешней финансовой системы протоколами с открытым исходным кодом. То есть открыть большому количеству людей доступ к децентрализованному кредитованию и новым инвестиционным платформам. И позволить им получать пассивный доход от криптовалютных активов, а также экономить на комиссионных сборах за переводы, кредиты и депозиты.

Большая часть существующих DeFi создана на блокчейне Ethereum и количество новых приложений в сфере децентрализованных финансов неуклонно растет. Так, в начале февраля количество Ethereum, заблокированных на смарт-контрактах DeFi-приложений, достигло показателя в $938, согласно данным портала defipulse.com.

Пожалуй, самым известным проектом в сфере децентрализованных финансов считается MakerDAO — протокол децентрализованного кредитования. Более половины заблокированного эфира приходится именно на эту платформу. У проекта довольно большой функционал, но главным преимуществом считается наличие особого типа смарт-контрактов под названием «Залоговые долговые позиции».

С помощью них каждый пользователь может отправить определенное количество ETH в смарт-контракт и выпустить свой токен, обеспеченный второй по значимости криптовалютой. При этом, созданные токены DAI — это, по сути, обеспеченный залогом долг перед MakerDAO. Платформа выступает своеобразным банком, однако взять кредит у этого банка может абсолютно любой пользователь. Заемные средства зачастую используются клиентами DeFi-сервисов для восполнения дефицита ликвидности, в качестве альтернативы дорогим деньгам банков.

Другими наиболее известными кредитно-депозитными платформам считаются InstaDApp, BlockFi, Compound. Последний позволяет не только брать кредиты, но и вкладывать криптовалюту под 6% годовых. А клиенты BlockFi могут брать в кредит цифровые активы по привычным кредитным схемам: кредитные чеки или посредники.

К децентрализованным финансам также относятся платформы для выпуска токенов-акций, например, Polymath и Harbour; протоколы обмена — Uniswap или Bancor, которые позволяют моментально конвертировать одну криптовалюту в другую; сервисы прогноза такие как Augur; платформы для управления цифровыми активами, например, Melonport и другие.

Преимущества и недостатки DeFi-приложений

Несмотря на то, что сектор децентрализованных приложений только развивается, преимуществ уже довольно много. Главное заключается в том, что любой пользователь может получить ту или иную финансовую услугу, к примеру, кредитование, в обход банка. Децентрализованные лендинговые протоколы минимизируют риски и открывают доступ к заемным средствам в режиме 24/7. Новые продукты особенно актуальны у заемщиков из стран с дорогими банковскими кредитами.

Процедура создания собственного цифрового актива и его вывод на рынок заметно упростилась и стала доступной почти каждому. Обработка платежей длится не по несколько суток, а максимум пару часов, гораздо ниже стали процентные ставки и комиссии. Также у пользователей появились новые способы заработка на криптовалюте.

Для разработчиков явным преимуществом становится простота создания приложений из-за прозрачности и открытого кода, к тому же проекты сектора децентрализованных финансов можно разрабатывать на любой платформе, взаимодействующей со смарт-контрактами.

Однако не исключено, что в моменты сильной волатильности пользователи DeFi должны будут выплачивать более высокие комиссий для своевременного выполнения необходимых обязательства перед сервисами, что в свою очередь может привести к резкому росту комиссий в сети Ethereum. Так, в конце ноября прошлого года размер комиссий Ethereum в некоторых блоках превысил $30. Это произошло на фоне активации «бомбы сложности» в блокчейне. Тогда, аналитики утверждали, что подобная ситуация могла быть вызвана продуктами в сфере децентрализованных финансов (DeFI). Резкое падение курса криптовалюты со $185 до $145 привело к ликвидации кредитных позиций.

Поэтому несмотря на быстрое развитие относительно новой сферы в цифровой индустрии и появление все большего количества сервисов децентрализованных финансов, не стоит забывать о таких факторах, как волатильность и высокий кредитный риск.

Источник

Почему все говорят про DeFi и как разумно инвестировать в новый рынок

Decentralized Finance (DeFi) — самая быстрорастущая отрасль криптовалютного рынка за последний год. На момент написания статьи, в DeFi находятся более 13 миллиардов долларов, вложенных пользователями. Новые протоколы продолжают появляться практически ежедневно, а регулируемые американские и европейские венчурные фонды активно в них инвестируют.

Причина такого интереса проста, DeFi — практически единственный способ получать периодический фиксированный доход в криптовалютах. Годовая процентная доходность (APY) в топ-5 DeFi протоколах варьируется от 15 до 166% годовых.

Однако, DeFi продолжает вызывать множество вопросов, как внутри, так и вне крипторынка. В этой статье я хочу помочь понять, как формируется доходность DeFi протоколов, какие есть стратегии инвестирования и перспективы у этого рынка.

Что такое DeFi?

Под термином «децентрализованные финансы» или DeFi понимается очень широкий набор финансовых продуктов и услуг, включающих кредитование, заемные операции и торговлю в рамках криптовалютного рынка. Отличительная черта всех продуктов — отсутствие централизованного управления. Все правила записаны в смарт-контрактах, открытых для аудита, а продукты доступны максимально широкому кругу лиц.

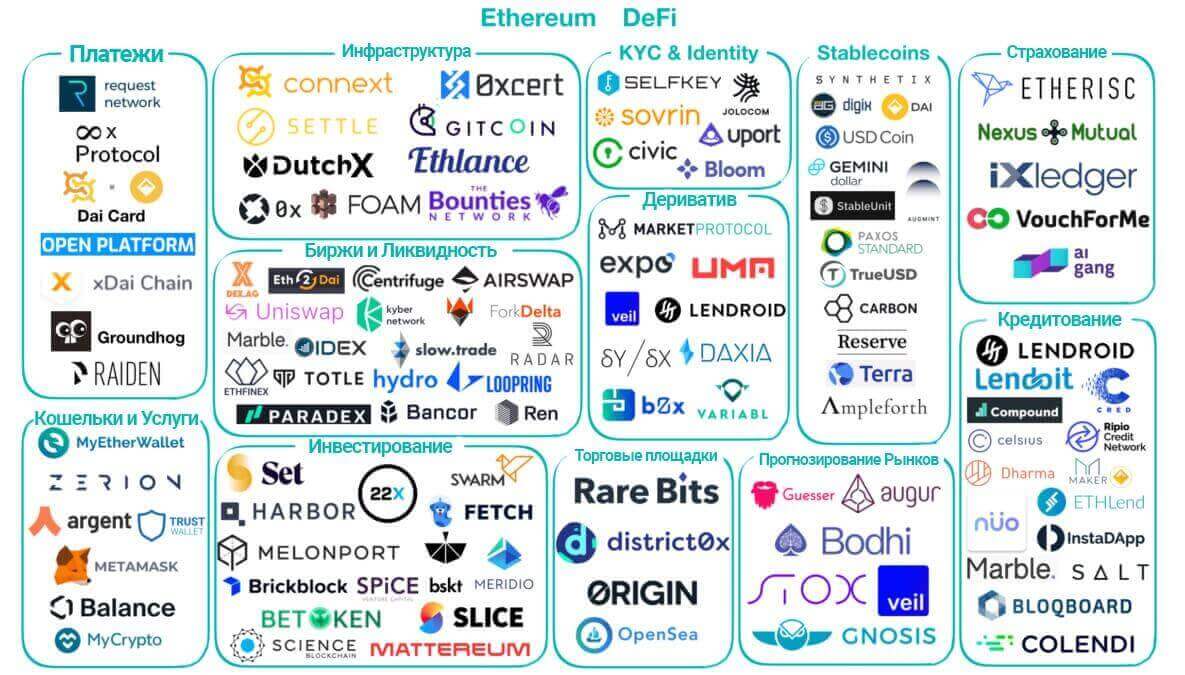

Обычно продукты или услуги в DeFi представлены в виде децентрализованного приложения (Dapp) в сети блокчейна Ethereum. Самые популярные продукты в секторе — протоколы открытого кредитования (которые и понимаются многими как весь DeFi), децентрализованные стейблкоины (нередко являются частью протоколов), платформы для выпуска токенов и инвестирования, рынки прогнозирования, децентрализованные биржи (DEX).

Что такое DeFi протоколы?

Если рассмотреть грубый пример, DeFi протоколы делятся на два типа: протоколы первого типа позволяют пользователям давать и брать криптовалюты в долг; другие — предоставляют возможность обменивать одну криптовалюту на другую по аналогии с децентрализованными биржами.

Наибольшей популярностью пользуются протоколы первого типа — они позволяют абсолютно любому лицу взять займ в короткие сроки на привлекательных условиях (ставка от 2% до 10%), избегая сложных процедур. Однако, у заимствования из DeFi протоколов есть два существенных минуса, ограничивающих количество участников протоколов.

Первый — сверхобеспечение займа. В данный момент, получение займа в криптовалюте возможно с условием предоставления обеспечения в большем (порядка 150% от суммы займа) размере в другой криптовалюте. Как правило, такие займы интересны немногочисленной категории трейдеров, участвующих в арбитражных сделках и маржинальной торговле. Второй недостаток — предоставление и выплата займа исключительно в криптовалютах, с которыми могут работать, упомянутые выше смарт-контракты.

Соответственно, в данный момент, DeFi — это достаточно узкоспециализированный рынок, задающий новые стандарты для финансовых продуктов и, с высокой долей вероятности, в ближайшее время он выйдет за пределы исключительно криптовалютной индустрии.

Как формируется доходность DeFi протоколов?

Вне зависимости от типа протокола, все они заинтересованы в привлечении ликвидности от одних пользователей, с целью использования этой ликвидности другими. Это напрямую связано с моделью монетизации протоколов, которая основана на получении комиссий с транзакций пользователей. Соответственно, чем выше уровень ликвидности, тем больше сделок; чем больше количество сделок, тем больше денег зарабатывает протокол.

Из-за такой модели монетизации протоколы мотивируют пользователей предоставлять ликвидность, обещая им не только часть от заработной протоколом комиссии, но и, используя дополнительную мотивацию в виде токенов протокола, которые формируют основную базу для такой высокой доходности.

Токены протоколов обращаются на биржах, предоставляя владельцам возможность обменять их на нужную валюту в любой момент. Их рыночная стоимость выражена в долларах США и формируется исходя из интереса криптосообщества к самому протоколу и спросом на токены протокола на рынке.

Многие протоколы в качестве награды за участие в пулах используют управляющие (governance) токены. Их существенное отличие от обычных заключается в том, что они дают возможность принимать определенные решения, связанные с развитием протокола.

Какие могут быть риски при инвестировании в DeFi?

Понимание классического инвестора основывается на простом принципе: чем больше предполагаемая доходность, тем выше риск потери вложенных средств. Однако, учитывая модель монетизации, приведенную выше, это утверждение не совсем корректно.

Поэтому можно определить два основных риска:

- Потеря вложенных средств в связи с кибератаками на протокол или вложением средств в мошеннические протоколы. Данный риск можно митигировать, вкладывая только в известные протоколы, которые существуют на рынке долгое время и уже сформировали большое сообщество пользователей.

- Потеря стоимости актива, который был вложен в протокол. Данный риск возникает в связи с тем, что протоколы принимают в качестве инвестиций крайне волатильный актив — криптовалюты. Чтобы митигировать этот риск, можно осуществлять инвестиции только в стейблкоинах (криптоактивах, стоимость которых привязана к доллару США один к одному).

Какие есть стратегии по инвестированию в DeFi?

Протоколы пытаются привлечь максимальную ликвидность и ведут активную борьбу за инвесторов. Зачастую эта конкуренция приводит к тому, что в краткосрочной перспективе инвесторы перемещают свои вложения из одного протокола в другой. Данный способ позволяет увеличивать свою доходность за счет токенов протоколов, а также позволяет минимизировать риски, связанные с атаками на конкретный протокол.

Помимо этого, на рынке постоянно появляются новые протоколы, которые в надежде получить долю на рынке предлагают еще большую доходность. Относиться к таким протоколам нужно осторожно. С технической точки зрения, создать новый протокол не так сложно. Практически все протоколы создаются на базе открытого кода, что позволяет разработчикам делать новые протоколы с использованием уже существующих решений.

Однако, новый протокол может быть уязвим к атакам хакеров из-за отсутствия аудита и активного сообщества, или попросту оказаться мошенническим. При этом соотношение риска к возможной доходности существенно привлекает инвесторов. Как правило, именно новые протоколы предлагают инвесторам сотни процентов годовых.

С учетом рисков, консервативная стратегия заключается в инвестировании в известные протоколы с существующим сообществом. Для инвестиций в рамках данной стратегии, как правило, используются стейблкоины с целью избежания риска волатильности.

В среднем, консервативная стратегия, исходя из текущего состояния рынка, может приносить порядка 12% годовых.

В рамках агрессивной стратегии, инвесторы вкладываются в новые непроверенные протоколы в надежде получить гораздо более высокую доходность. Помимо этого, в качестве актива для инвестирования могут использоваться менее известные или новые криптовалюты, подверженные существенной волатильности.

Исходя из нашего опыта инвестирования, правильное распределение инвестированных средств на консервативную и агрессивную стратегии в совокупности может приносить доходность до 40% годовых на краткосрочных (до 20 дней) периодах с учетом всех применимых комиссий.

Как начать инвестировать в DeFi?

На текущий момент рынок DeFi открыт для криптосообщества и инвесторов, которые имеют опыт работы с криптовалютой в первую очередь. На это есть ряд причин:

- Для взаимодействия с любым протоколом требуется криптокошелек;

- При выборе протокола для инвестирования необходима экспертиза и понимание текущей рыночной ситуации с учетом существующих на рынке протоколов;

- Инвестиции и получение доходности только в криптовалютах;

- Для конвертации токенов протоколов и фиксации прибыли используются криптовалютные биржи;

- Для инвестирования не требуется заключения каких-либо договоров, поиска брокеров или управляющих.

При этом очевидно, что с текущей доходностью DeFi рынка практически невозможно конкурировать, особенно если сравнивать рынок DeFi с классическим «fixed-income» рынком, который на данный момент переживает не самые лучшие времена. В связи с этим DeFi может стать привлекательным не только для криптосообщества, но и для инвесторов из классического финансового сектора.

Для осуществления этой цели необходимо построение ряда решений, позволяющих инвестировать в DeFi, используя понятные и принятые классическими инвесторами механизмы, как с точки зрения регулирования, так и с точки зрения гибкости инвестируемых активов и валюты получаемой доходности.

Говоря о перспективах и дальнейшем развитии рынка, появление на рынке DeFi управляющих компаний, ориентированных на работу с классическими инвесторами, могло бы позволить DeFi совершить существенный прыжок с точки зрения ликвидности, объединив классическую и криптоликвидность в децентрализованной экономике. На рынке уже есть ряд игроков, которые предлагают решения данным проблемам, среди них и наш проект Tokenomica, регулируемый на Мальте.

Источник

Что такое DeFi (Ethereum) в криптовалюте? (Decentralization Finance)

DeFi – это децентрализованные финансы — понятие, означающее, что криптовладельцы могут воссоздать традиционные финансовые инструменты в децентрализованной архитектуре. То есть вне контроля компаний и правительств.

Другими словами, DeFi можно определить как набор новых финансовых инструментов на основе децентрализованных систем и сетей: его можно представить как отличную платформу, которая в настоящее время использует в основном блокчейн и смарт-контракты Ethereum.

Аргумент в пользу децентрализованных финансов (DeFi) стал еще более актуальным благодаря обвинениям в нецелевом использовании средств в отношении централизованно контролируемой криптовалюты.

Биткоин и Эфириум являются оригинальными приложениями DeFi. Оба контролируются большими сетями компьютеров, а не центральными органами власти.

- DeFi — это универсальный термин для группы финансовых инструментов, построенных на Ethereum.

- Идея состоит в том, чтобы позволить любому, имеющему доступ к Интернету, иметь возможность кредитовать, брать взаймы и осуществлять банковские операции без участия посредников.

- DeFi признана одной из самых быстрорастущих областей блокчейна и децентрализованного веб-пространства.

Что такое DeFi?

По сути, DeFi — это обычные финансовые инструменты, построенные на блокчейне, в частности на Ethereum. Они основаны на протоколах с открытым исходным кодом или модульных структурах для создания и выпуска цифровых активов и предназначены для предоставления заметных преимуществ работы с общедоступным блокчейном.

У DeFi есть ряд преимуществ таких, как устойчивость к цензуре и улучшенный доступ к финансовым услугам.

Децентрализация всего не является разумным шагом, и многие приложения DeFi учитывают это, предлагая гибридные цифровые активы / традиционные финансовые услуги, такие как BlockFi.

Как создаются приложения DeFi?

Любой человек, способный написать смарт контракт, может создавать приложения DeFi.

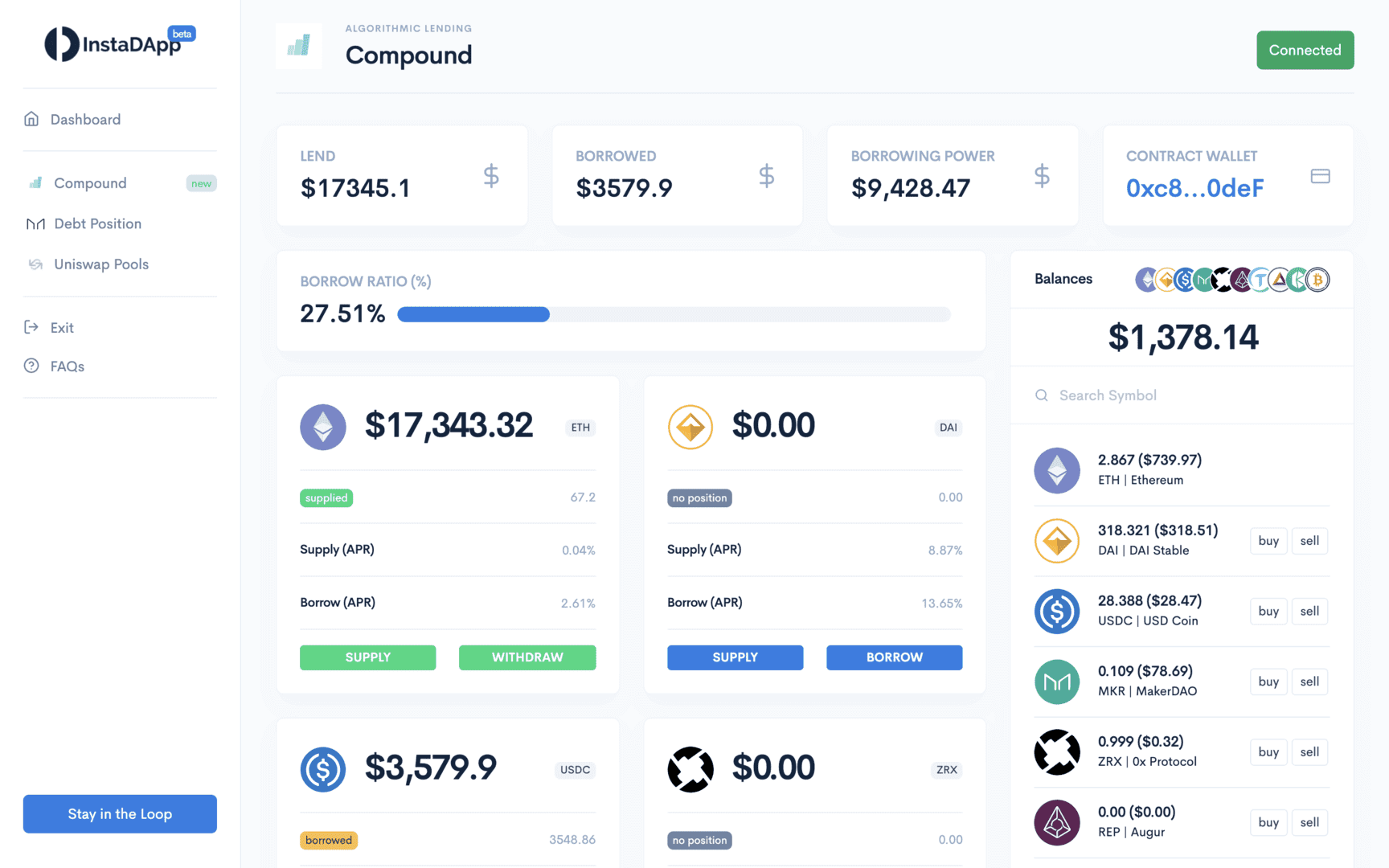

InstaDApp смогла создать широко используемый продукт DeFi, просто создав лучший пользовательский интерфейс поверх существующих продуктов DeFi.

Сделав доступ к DeFi более удобным и упрощенным, они смогли вызвать скачок в других продуктах DeFi и смогли привлечь 2,4 млн. Долл. США.

Кто изобрел DeFi?

Нет единого изобретателя DeFi, так как все они построены поверх Ethereum разными разработчиками, а Ethereum был изобретен Виталиком Бутерином.

В настоящее время крупнейшим и первым приложением DeFi является MakerDAO, которое было основано Руне Кристенсеном.

Известная венчурная фирма Andreeson Horowitz провела многомиллионные инвестиции как в Compound, так и в MakerDAO — главные нынешней экосистемы DeFi.

DeFi и Ethereum

Итак, что из себя представляют финансовые инструменты Ethereum? Давайте рассмотрим некоторые из самых популярных. К ним относятся:

- протоколы открытого кредитования,

- платформы для выпуска токенов и инвестирования,

- рынки прогнозирования,

- биржи и обменники, а также

- стабильные монеты.

Протоколы открытого кредитования

Протоколы открытого кредитования, вероятно, привлекли к себе более пристальное внимание, чем любые другие категории открытого финансирования в Ethereum.

Во многом из-за стремительного роста использования стейбл-коинов на подобии Dai и других P2P протоколов, децентрализованное кредитование создает значительный ажиотаж.

Открытое, децентрализованное кредитование предлагает множество преимуществ по сравнению с традиционными кредитными структурами, сюда входит:

- интеграция с кредитованием/заимствованием цифровых активов

- обеспечение цифровых активов

- мгновенные расчеты по сделкам и новые способы кредитования под залог

- отсутствие проверок кредитоспособности, что означает более широкий доступ для людей, которые не могут воспользоваться традиционными услугами

- стандартизация и функциональная совместимость — также может снизить затраты с помощью автоматизации

MakerDAO – это наиболее известный протокол децентрализованного кредитования, популярность которого в 2019 году взлетела настолько, что было предложено многократное повышение платы за стабильность, чтобы сохранить паритет с ценовой привязкой стейбкоина (Dai) к USD.

При чем здесь Ethereum?

Обеспеченное кредитование с использованием открытых протоколов, таких как MakerDAO и Dharma, предназначено для того, чтобы полагаться на минимизацию доверия, которую Ethereum предоставляет для снижения риска контрагента, не требуя участия посредника.

Это достигается с помощью основных методов криптографической проверки, распространенных в открытых блокчейнах.

Открытое протокольное кредитование полностью ограничено публичными блокчейнами, такими как Ethereum, и имеет некоторые интригующие долгосрочные последствия для расширения финансовой доступности по всему миру.

Платформы для выпуска токенов и инвестирования

Эмиссионные платформы охватывают широкий спектр платформ, в том числе несколько бирж, которые используются в качестве средств эмиссии (т.е. TZERO).

Хорошо известные платформы выпуска токенов безопасности, такие как Polymath и Harbour, предоставляют основу, инструменты и ресурсы для эмитентов для запуска токенизированных ценных бумаг на блокчейне.

Они готовят свои собственные стандартизированные контракты на токены для ценных бумаг (например, ST-20 и R-Token), которые обеспечивают автоматическое соответствие и настраиваемые параметры торговли для соответствия нормативным требованиям.

Кроме того, они интегрированы с поставщиками услуг, такими как брокеры, юридические лица и многие другие, чтобы помочь эмитентам в их процессе.

Платформы управления активами, такие как Melonport, также завоевали популярность, предлагая интерфейс управления цифровыми активами, построенный на IPFS, и серверную часть, которая работает на смарт-контрактах Ethereum.

Платформы выпуска и механизмы управления инвестициями, вероятно, будут быстро расширяться по мере того, как все больше участников приходят к открытому финансированию.

Децентрализованные рынки прогнозирования

Рынки децентрализованного прогнозирования являются одним из наиболее привлекательных компонентов открытого финансирования, которые очень сложны, но обладают огромным потенциалом.

В прошлом году проект Augur был очень популярен как платформа для прогнозирования на основе Ethereum, устойчивая к цензуре.

Рынки прогнозирования долгое время были популярными финансовыми инструментами для хеджирования рисков и спекуляций на мировых событиях.

Децентрализованные рынки прогнозирования допускают то же самое, но скорее с криптовалютами и отсутствием возможности подвергать рынки цензуре.

Augur цитирует свое использование для всего: от политики и прогнозирования погоды до хеджирования всех видов риска в финансовых или неблагоприятных реальных событиях.

Биржи и обменники

Биржи открытого финансирования в основном касаются протоколов децентрализованных бирж (DEX) и рынков P2P (обменников).

Во-первых, DEX -это тоже P2P обмен активами на Ethereum между двумя сторонами, где никакая третья сторона не выступает в качестве посредника в транзакции, как централизованные биржи. DEX страдают от недостатка объемов из-за их неясного характера и недружественных интерфейсов, и как таковые все еще находятся на ранних стадиях принятия.

DEX также используют некоторые инновационные методы обмена токенами, такие как атомные свопы и другие не связанные с хранением средства для обмена одного актива на другой с минимальным временем расчета или риском.

Самым популярным приложением на Ethereum является IDEX — децентрализованная биржа. На втором месте EtherDelta.

Многие «DEX» делают сомнительные заявления о том, что они действительно децентрализованы или не связаны с буквами закона, поэтому всегда целесообразно провести собственное исследование, прежде чем их использовать.

Торговые площадки P2P на Ethereum обладают значительным долгосрочным потенциалом.

Стейбкоины

В последнее время стабильные монеты наводнили рынки криптовалюты новыми моделями выпуска токенов, проверки их резервов и управления ценовыми привязками.

Стейблкоины — это просто токены, выпущенные блокчейнами, предназначенные для поддержания стабильной привязки к внешнему активу — в основном доллару США, а также иногда золоту или другому активу.

Тем не менее, из-за конкуренции на рынке, анализ показывает, что процентные ставки могут стать следующей конкурентной тенденцией на рынке стабильных монет, эффективно уменьшая маржу для поставщиков стабильных монет и принося пользу потребителям.

Выводы

В DeFi и экосистеме открытого финансирования есть еще много типов участников, услуг и продуктов, включая депозитарии, платформы инфраструктуры, страхование и способы оплаты.

Всегда целесообразно провести собственное исследование и понять, что продукты DeFi часто связаны с активами высокого риска на криптоплатформах.

Тем не менее, они дают убедительное представление о будущем цифровых активов, блокчейна и традиционных финансовых систем, взаимодействующих друг с другом в открытой и доступной среде.

Хотя первые инструменты DeFi существуют уже более двух лет, только в 2019 году интерес к DeFi возрос.

Вероятно, главное преимущество заключается в децентрализованном характере этих новых финансовых инструментов, которые позволяют работать без ограничений, без препятствий и без KYC.

Источник