- Compound (COMP): криптовалюта — обзор, отзывы

- Что делает компания / проект?

- Особенности

- Токен COMP

- Команда

- Видео

- Compound (COMP): обзор токена и децентрализованного проекта, график курса, преимущества, перспективы

- График и курс Compound (COMP)

- Общая информация

- О проекте Compound

- Особенности и предназначения токена Compound (COMP)

- Преимущества и недостатки

- Перспективы

- DeFi-сервис Compound (COMP) — анализ рынка децентрализованных финансов

- Предыстория COMP

- Изменения в ландшафте DeFi

- Противоречивый «эффект Coinbase»

- Удержит ли COMP лидерство?

Compound (COMP): криптовалюта — обзор, отзывы

Что делает компания / проект?

Compound (COMP) — это актив ERC-20, который позволяет сообществу управлять протоколом Compound

Частные лица, приложения и учреждения, которые используют протокол Compound, способны коллективно управлять его будущим и получать вознаграждение за надлежащее управление, — прокомментировал основатель протокола Compound Роберт Лешнер.

Особенности

Compound — это алгоритмический протокол денежного рынка на Ethereum, который позволяет пользователям зарабатывать проценты или брать активы под залог.

Любой может поставить активы в пул ликвидности Compound и немедленно начать зарабатывать непрерывно увеличивающиеся проценты.

Тарифы корректируются автоматически в зависимости от спроса и предложения.

Балансы предоставленных активов представлены cTokens: представления базового актива, которые приносят проценты и служат обеспечением.

Пользователи могут занимать до 50-75% стоимости своих cTokens, в зависимости от качества базового актива.

Пользователи могут добавлять или удалять средства в любое время, но если их задолженность становится недостаточно обеспеченной, любой может ее ликвидировать; скидка 5% на ликвидируемые активы служит стимулом для ликвидаторов.

Составной протокол предусматривает выделение 10% процентов, выплачиваемых в качестве резервов; остальное идет поставщикам.

Изначально Compound был запущен в сети в сентябре 2018 года и обновлен до v2 в мае 2019 года.

Протокол теперь поддерживает BAT, DAI, SAI, ETH, REP, USDC, WBTC и ZRX. Соединение было проверено и официально проверено. С мая 2020 года Соединение перешло к управлению сообществом.

Подробней про протокол Compound читаем здесь…

Токен COMP

Держатели токенов COMP и их делегаты обсуждают, предлагают и голосуют за все изменения в протоколе.

Передавая COMP непосредственно в руки пользователей и приложений, все более обширная экосистема сможет модернизировать протокол и получит стимул коллективно направлять протокол в будущее при надлежащем управлении.

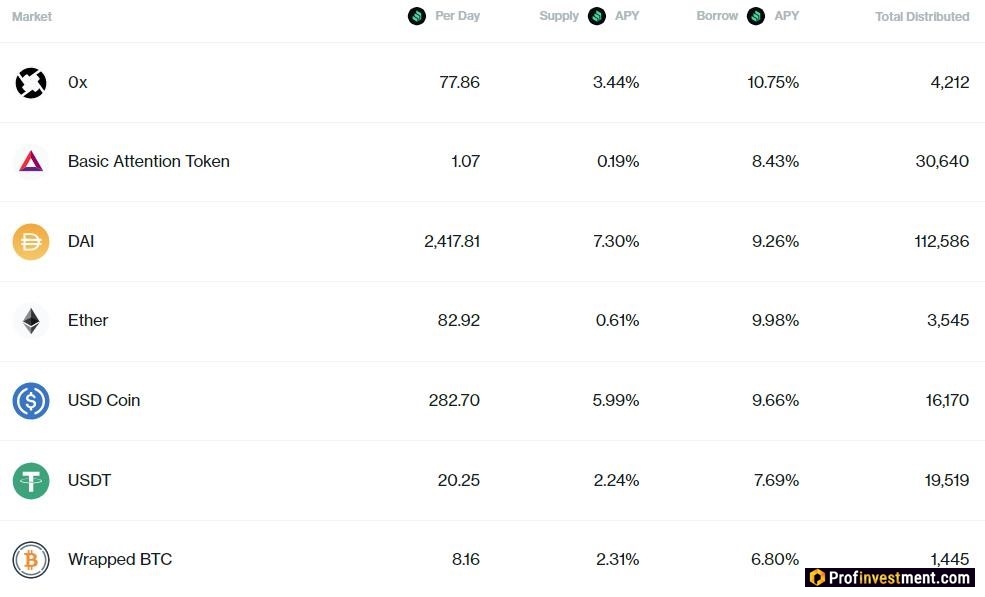

Каждый день примерно 2880 COMP будет распространяться среди пользователей протокола; Распределение осуществляется по каждому рынку (ETH, USDC, DAI…) пропорционально процентам, начисляемым на этом рынке.

На каждом рынке 50% дистрибуции получают поставщики, а 50% — заемщики; эти распределения показаны в таблице распределения рынка.

Команда

Создателем протокола является компания Compound Labs из г. Сан-Франциско

Видео

Ru

Майнинг денег в DeFi: заработок в Compound на арбитраже и токене COMP

Источник

Compound (COMP): обзор токена и децентрализованного проекта, график курса, преимущества, перспективы

Compound – децентрализованный протокол для работы с криптовалютными рынками, позволяющий пользователям инвестировать или брать в кредит различные активы. Процентные ставки при этом устанавливаются алгоритмическим способом, основываясь на текущем спросе и предложении, и могут корректироваться примерно каждые 15 секунд (с каждым новым блоком Ethereum).

COMP – собственный токен Compound стандарта ERC-20, созданный для децентрализации управления протоколом. Держатели COMP имеют право голосовать за предлагаемые изменения и сами предлагать их. COMP автоматически распределяется между пользователями, взаимодействующими с платформой тем или иным способом – внесение средств в пул, кредитование, погашение кредита.

$COMP is the governance token of @compoundfinance, the world’s largest algorithmic money market protocol on @Ethereum.

Read the @BinanceResearch one-pager about Compound, one of the leading #DeFi protocols. ⬇️https://t.co/RVnvexss2c

Предлагаем обзор платформы Compound и ее токена COMP от редакции Profinvestment.com.

График и курс Compound (COMP)

Общая информация

[bsfp-cryptocurrency-table style=»style-2″ scheme=»light» coins=»selected» coins-selected=»COMP» currency=»USD» title=»Характеристики криптовалюты Compound (COMP)» show_title=»1″ icon=»» heading_color=»» heading_style=»default» bs-show-desktop=»1″ bs-show-tablet=»1″ bs-show-phone=»1″]

| Наименование | Compound |

|---|---|

| Тикер | COMP |

| Тип токена | ERC20 |

| Блокчейн | Ethereum |

| Общая эмиссия | 10 000 000 COMP |

| Текущая эмиссия (на 19.08.2020) | 3 207 162 COMP |

| Курс (на 19.08.2020) | 196,13 $ |

| Рыночная капитализация (на 19.08.2020) | 626 859 777 $ |

| Официальный сайт | https://compound.finance/ |

| Твиттер | https://twitter.com/compoundfinance |

| Документация | https://compound.finance/docs |

| Криптобиржи | Binance, OKEx, Coinbase Pro, BW |

О проекте Compound

Платформа Compound относится к представителям DeFi проектов (децентрализованные финансы). Цель этого направления – убрать посредников, то есть банки, и удешевить финансовые операции, например, получение кредитов. Также это расширяет сферу воздействия – даже люди, не имеющие доступа к банкам могут пользоваться децентрализованными банковскими услугами.

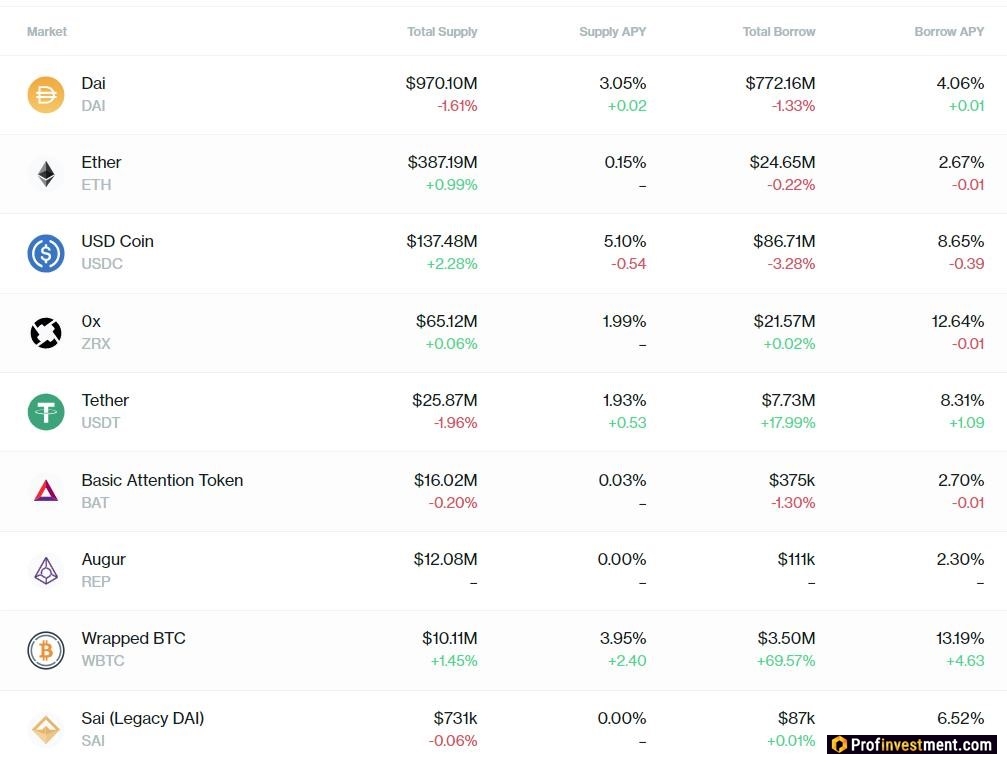

Compound поддерживает работу со следующими валютами: ETH, DAI, USDC, ZRX, BAT, USDT, WBTC, REP, SAI. Таблица отображает, сколько всего средств содержится в кредитном пуле, сколько из них заимствовано, какие процентные ставки по кредитованию и депонированию. Эти показатели постоянно корректируются.

Суть работы Compound напоминает банк. Участники вносят свою криптовалюту и на регулярной основе получают процентный доход. Однако разница в том, что компания не хранит ничьи активы. Всем управляет смарт-контракт. Ни один человек или группа людей не может контролировать средства или присваивать их себе.

Чтобы начать взаимодействовать с Compound, необходимо подключить свой Ethereum-кошелек Удобнее всего использовать расширение Metamask. Как только вы вносите криптовалюту на платформу, то можете использовать все остальные функции, в частности, брать кредиты, предоставляя свои активы в качестве залогового обеспечения.

Компаунд предлагает плавающие процентные ставки – специальный алгоритм анализирует спрос и предложение на конкретную валюту. Также 10% от заработанных процентов отходит создателям проекта. В любой момент можно забрать свои средства из пула, длительность вывода на Eth-кошелек составляет не более пятнадцати секунд.

Вложенные в пул средства вы можете использовать как залог для получения займа в других криптовалютах. При этом LTV (отношение кредита к залогу) составляет 100%. Это значит, что можно взять сумму, по стоимости равную залогу. В большинстве централизованных кредитных платформ установлен LTV 50-80%, то есть только такой процент от залога вам выдадут в качестве займа.

Особенности и предназначения токена Compound (COMP)

COMP – токен ERC-20, который позволяет сообществу участвовать в управлении протоколом. Держатели актива (либо их делегаты, то есть те, кому они передали свои права) обсуждают, вносят предложения и голосуют по всем изменениям в системе. Создатели экосистемы посчитали нужным передавать COMP в руки пользователей и приложений – это эффективный метод простимулировать пользователей участвовать в управлении и тем самым модернизировать протокол. Такие нововведения были объявлены в мае 2020 года.

Возможные предложения касаются таких аспектов, как:

- добавление новых монет;

- делистинг монет;

- коррекция алгоритмов расчета процентных ставок;

- методы управления экосистемой.

Ежедневно примерно 2880-2900 токенов COMP распределяются между рынками и пользователями пропорционально спросу и предложению на этом рынке. В таблице представлен пример распределения на момент написания этой статьи. Наибольшая рыночная активность наблюдается со стейблкоином DAI.

Далее в рамках каждого отдельно взятого рынка половина токенов уходит поставщикам (тем, кто вкладывал свою криптовалюту), а половина заемщикам. Для этого нужно совершить хотя бы какие-то финансовые операции с протоколом за означенный период времени. COMP автоматически переводится на кошелек пользователя по достижении минимального порога в 0,001 COMP.

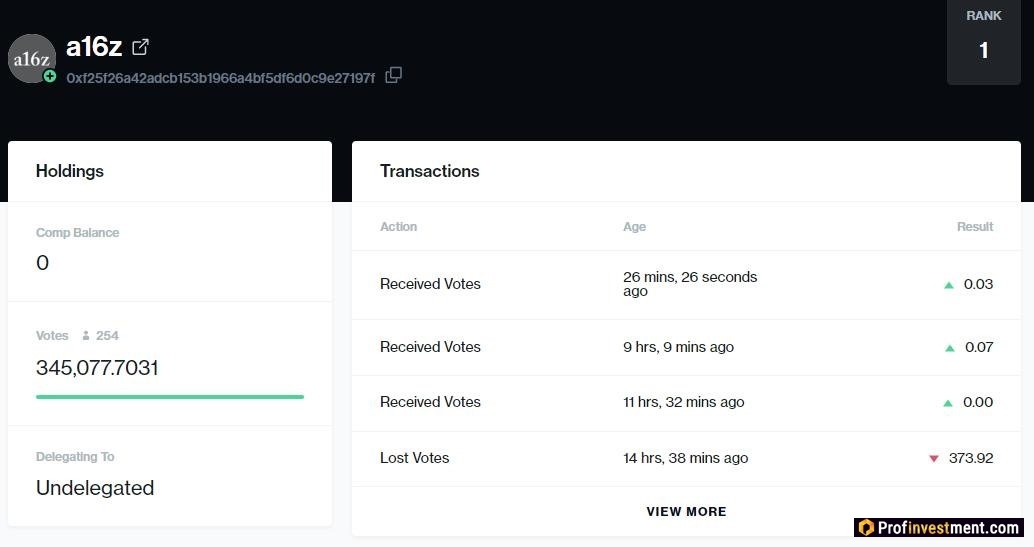

Инструмент Compound Governance Explorer позволяет отслеживать процесс распределения и голосования, а также посмотреть список лидеров. Профиль лидирующего пользователя по весу голосов на текущий момент.

Общая эмиссия COMP составляет 10 миллионов, из которых 42,3% зарезервировано для распределения пользователям.

Преимущества и недостатки

- Токен COMP начисляется пользователям в качестве пассивного дохода в награду за другие действия на платформе.

- Compound – популярный DeFi протокол, который берут за основу другие проекты (Dharma, Argent, Zerion и др.).

- Для использования нет ограничений по стране проживания или другим факторам.

- Поддержка со стороны сильных инвесторов – Coinbase Ventures, Polychain capital.

- Наличие API и подробной документации, что позволяет разработчикам использовать Compound для создания новых дефи-приложений.

- На текущий момент платформа позволяет использовать только токены, размещенные на блокчейне Ethereum, и то далеко не все.

- Как новый развивающийся продукт в отрасли, смарт-контракты все еще подвержены рискам ошибок и уязвимостей.

Перспективы

Токен COMP удивил своим неожиданным подорожанием почти сразу после запуска, и сейчас также находится в фазе роста курса. Согласно исследованию Flipside Crypto, сейчас большинство держателей COMP используют его для рыночных спекуляций, на фоне скачков курса это неудивительно. Играет роль и востребованность самой платформы. Compound активно развивается, вошла в DeFi-консорциум, организованный криптобиржей Huobi, запустила доступный для всех желающих оракул цен на криптовалюты.

Источник

DeFi-сервис Compound (COMP) — анализ рынка децентрализованных финансов

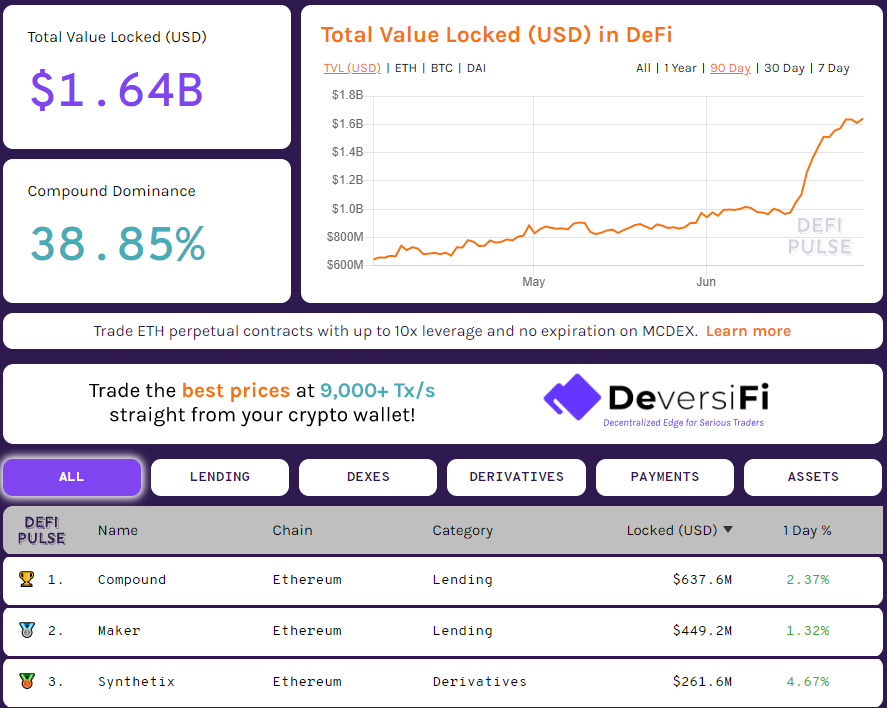

За последние несколько недель ландшафт рынка децентрализованных финансов (DeFi) кардинально изменился. Лендинговый проект Compound, долго занимавший второе место рейтинга DeFi Pulse, внезапно вырвался в лидеры.

Благодаря ажиотажу вокруг распределения токенов Compound теперь с большим отрывом опережает Maker DAO по сумме монет ETH, заблокированных на смарт-контрактах. За последнее время значительно выросла капитализация сегмента DeFi, как и объемы торгов децентрализованных бирж (DEX).

Разберемся в причинах оглушительного успеха Compound и взлета рынка децентрализованных финансов в целом.

Навигация по материалу:

Предыстория COMP

Compound основали в 2018 году. Он работает на базе блокчейна Ethereum и представляет собой протокол денежного рынка, где процентные ставки формируются алгоритмически на основе соотношения спроса и предложения.

В 2019 году стартап из Сан-Франциско привлек $25 млн в раунде финансирования Серии А, который возглавила фирма Andreessen Horowitz. Также в раунде участвовали Bain Capital Ventures, Polychain Capital и Paradigm.

Еще на ранних этапах жизненного цикла проекта его основатель Роберт Лешнер заявил о намерении постепенно «децентрализовать» протокол, лишив разработчиков Compound Labs административных привилегий в пользу сообщества. По его словам, комьюнити могло бы изменять перечень поддерживаемых монет, влиять на параметры риска, кривые процентных ставок и т. д.

16 апреля 2020 года вопросы управления на Compound перешли от администраторов к держателям токенов COMP. Последние призваны поощрять участие сообщества в проекте, выступая в роли механизма голосования. Следовательно, любой, у кого есть хорошая идея, получил возможность организовать поддержку для изменения протокола.

Всего Compound Labs выпустила 10 млн монет COMP. 55,71% из них подлежат распределению среди участников команды проекта, основателей, инвесторов и партнеров. Остальные 42,29% достанутся пользователям в течение четырех лет. Темп так называемого «майнинга ликвидности» составит 2880 монет COMP в день.

Половина активов будет распределена среди поставщиков предложения на сервисе Compound, остальные 50% — среди заемщиков. Динамика начисления монет зависима от устанавливаемых рынком процентных ставок. Например, если самые высокие ставки у USDT, то тем, кто депонирует и берет займы в стейблкоине от Tether, начислится больше токенов COMP.

Изменения в ландшафте DeFi

В начале июня стоимость заблокированных средств на смарт-контрактах DeFi-приложений приближалась к отметке $1 млрд. До недавнего времени в этом сегменте безраздельно доминировал проект MakerDAO, занимая около 55% рынка. За ним с большим отрывом следовали платформа синтетических активов Synthetix и Compound.

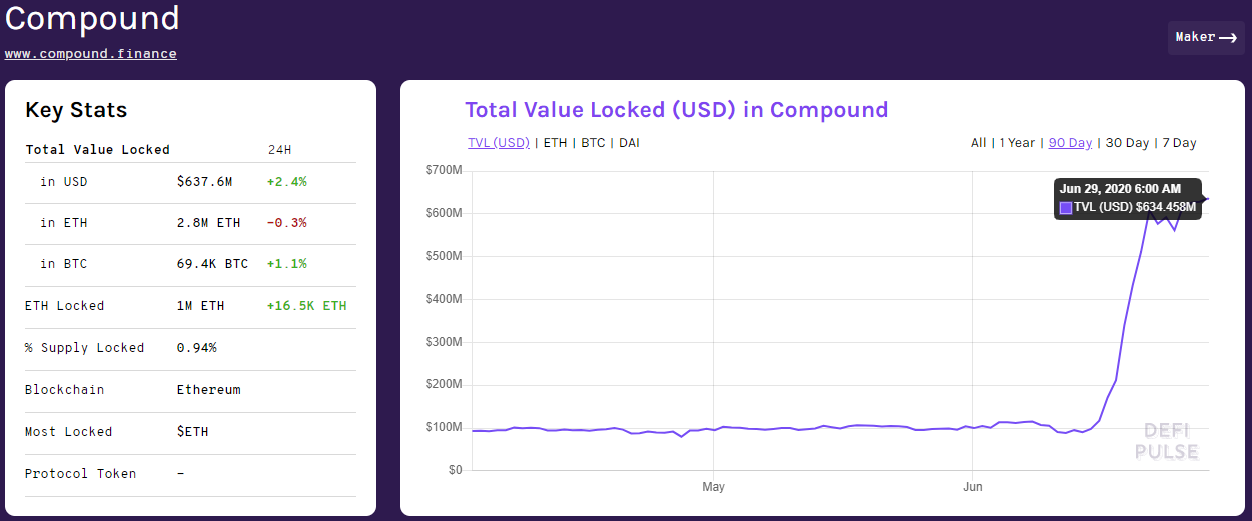

Во второй половине июня расстановка сил в сегменте кардинально поменялась. По состоянию на 29 июня, в рейтинге DeFi Pulse лидирует Compound. Стоимость заблокированного в этом приложении ETH превышает $600 млн.

Мощный приток средств в Compound начался после старта распределения токенов COMP. На графике заметен начавшийся 16 июня резкий рост стоимости ETH, заблокированных в экосистеме DeFi. Можно отметить и существенное отставание Maker от новоиспеченного лидера, индекс доминирования которого составляет 38,85%.

Еще 15 июня объем заблокированных на Compound активов составлял около $98 млн. Теперь этот показатель превышает $600 млн.

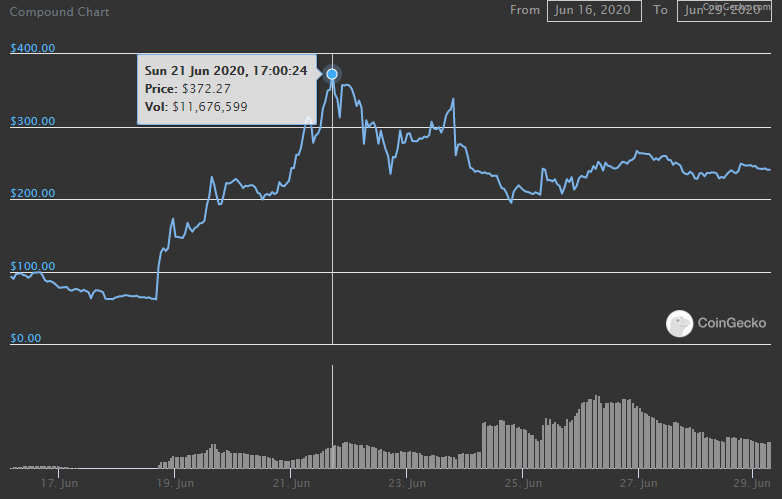

Цена COMP, по данным CoinGecko, взлетела с $92 (16 июня) до $372 (21 июня). Впоследствии котировки токена скорректировались до $240.

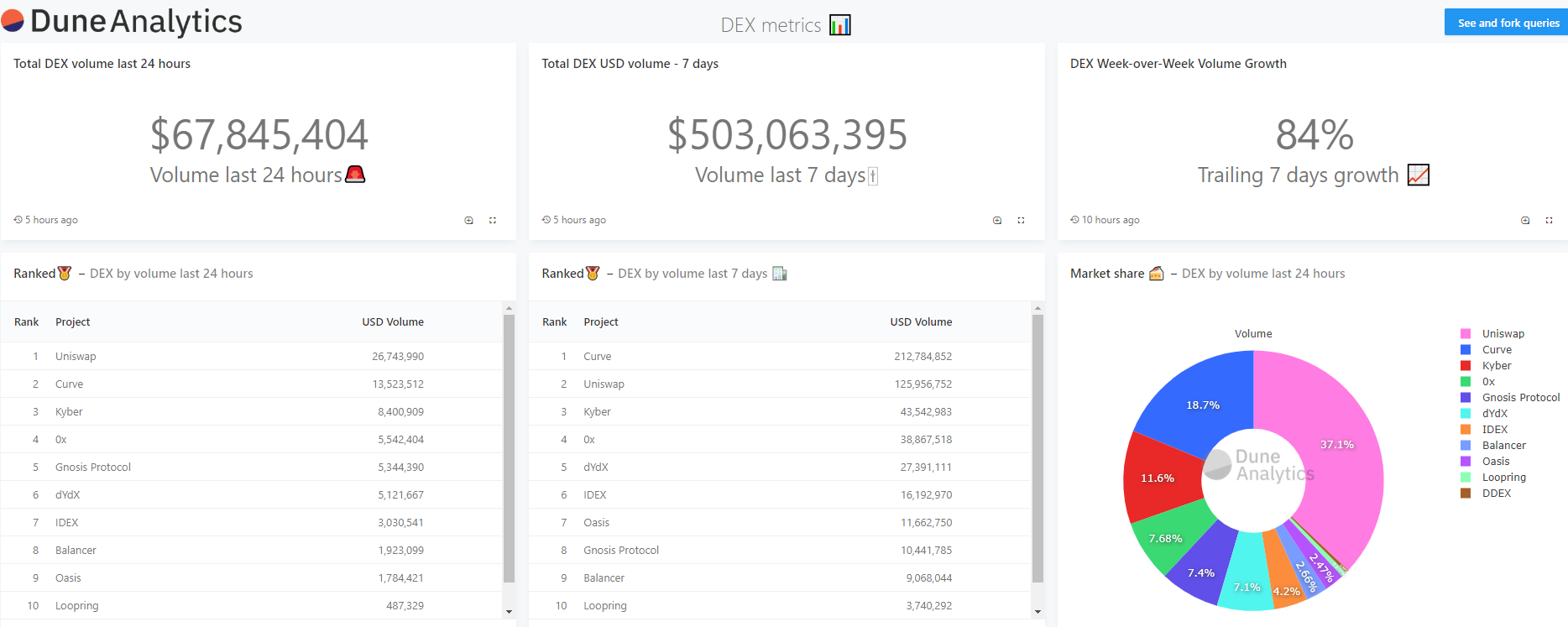

Резкий взлет рыночной стоимости COMP, появление монеты на различных торговых площадках (в первую очередь, на Uniswap и Coinbase Pro) и приложениях положительно повлияли на рыночную капитализацию рынка DeFi и обороты децентрализованных бирж (DEX).

У многих участников рынка, вероятно, возникает резонный вопрос: почему взлет рынка DeFi и рост объемов торгов на DEX все еще не особо отражаются на цене Ethereum? По мнению сооснователя Zerion Вадима Колеошкина, ничего удивительного в этом нет, поскольку объемы торгов на децентрализованных биржах все еще намного меньше, чем на «заряженных» ликвидностью площадках вроде Bitfinex или Coinbase Pro.

«Также большое количество Ethereum до сих пор не переведено с кошельков ICO или хранится в кастодиальных сервисах институциональными игроками. В DeFi сейчас находится менее 3% от общего объема эфира», — сказал он.

Однако, уверен Колеошкин, постепенно капитал с централизованных сервисов будет мигрировать в децентрализованные приложения и на DEX.

«Я думаю, возможность заработать и удобство использования будут основными драйверами роста DeFi в ближайшее время. Таким образом, цена Ethereum будет больше зависеть от спроса на него в экосистеме децентрализованных финансов».

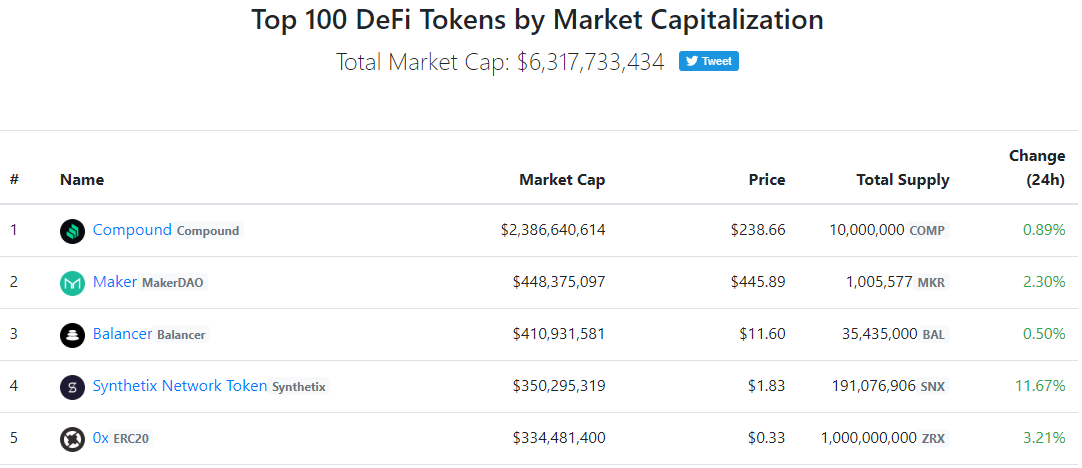

По данным DeFi Market Cap, совокупная стоимость DeFi-токенов превышает $6 млрд, по состоянию на 29 июня. Еще в начале июня этот показатель был на отметке $2,1 млрд.

Токен управления проектом Compound (COMP) лидирует с большим отрывом от Maker DAO (MKR). Рыночная капитализация первого «единорога сферы DeFi» превышает $2,3 млрд.

Менее чем за неделю токен Compound почти вырос до капитализации таких монет, как Neo, Ethereum Classic и Dash, и уже опередил IOTA, Zcash и VeChain.

Во многом благодаря хайпу вокруг COMP объемы торгов на DEX выросли более чем на 80% всего за семь дней. Uniswap еще больше укрепила свои позиции в сегменте, оналидирует в секторе некастодиальных платформ.

Вероятно, вдохновившись успехом Compound, свою монету запустил протокол автоматизированного маркет-мейкинга Balancer. Токен в первый же день торгов продемонстрировал значительный рост, подскочив с отметки $7 до $22. Благодаря этому проект оказался на второй строчке рейтинга DeFi Market Cap.

В настоящее время, по данным DeFi Pulse, Balancer на 4-м месте по стоимости заблокированного ETH, уступая новоиспеченному лидеру Compound, MakerDAO и Synthetix.

Вскоре появилась новость, что неизвестному хакеру удалось вывести $500 000 в альткоинах из пула DeFi-проекта Balancer Labs, используя уязвимость смарт-контракта.

«Мода» на токены управления не только изменила расстановку сил в сегменте DeFi. но и стала одной из причин роста медианной комиссии Ethereum до максимума почти за два года.

По словам Колеошкина, многие компании действительно готовятся к запуску своих токенов. Однако хайп вокруг монет вряд ли будет сопоставим с тем, что было во время «ICO-лихорадки» в 2017-2018 годах.

«В отличие от волны ICO, проектам, скорее всего, потребуется показывать, что они сделали до того, как привлекать деньги. В данный момент это можно сравнить с привлечением средств раунда А венчурного финансирования.

Большим плюсом для этих проектов будет то, что инфраструктура для трейдинга и использования уже готова. Не нужно платить большие деньги за листинг на биржах — достаточно создать Balancer- или Uniswap-пул для токена», — поделился мыслями сооснователь Zerion.

По его словам, развитие рынка децентрализованных финансов происходит быстрыми темпами:

«За прошедшие два года DeFi прошел путь от концепции и первых работающих примеров умных контрактов до одного из самых обсуждаемых в индустрии трендов и миллиардов долларов капитала, каждый день оборачивающихся на открытом рынке. Если год назад этим пользовались только энтузиасты, которым была интересна сама концепция программируемых финансов, то сейчас тысячи людей со всего мира управляют своим капиталом и сбережениями используя новые сервисы».

Эксперт подчеркнул, что сфере децентрализованных финансов предстоит еще многое пройти. Главный предстоящий вызов — запуск второй версии Ethereum.

«Индустрию ждет большая миграция, я бы даже сказал эволюция от DeFi к DeFi 2.0. В ETH 2.0 разработчикам откроются новые возможности, но при этом возникнет много ограничений. Проектам нужно будет взять весь накопленный опыт и пересоздать свои продукты в новых условиях. Я думаю, DeFi и DeFi 2.0 будут существовать рядом, как существуют биткоин и Ethereum сейчас, а переход займет годы», — заключил Колеошкин.

Противоречивый «эффект Coinbase»

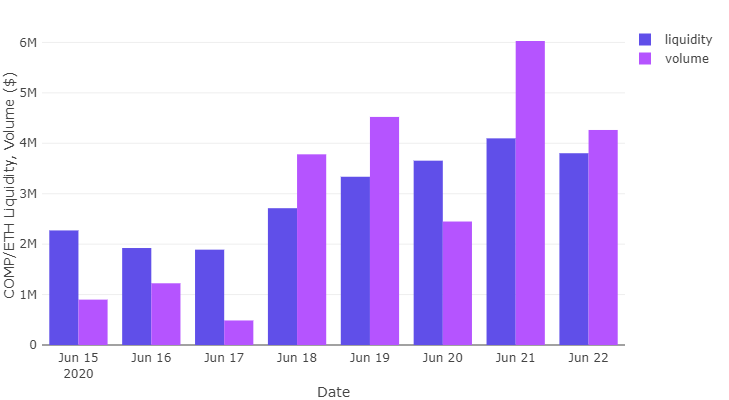

15 июня COMP дебютировал в паре с Ethereum на лидирующей некастодиальной бирже Uniswap (v2). В пул платформы было депонировано 25 000 COMP и 2000 ETH. Цена токена изначально составляла примерно $18,50 или 0,08 ETH, но всего за три дня достигла $145 и продолжила рост на фоне новости о предстоящем 22 июня листинге на Coinbase.

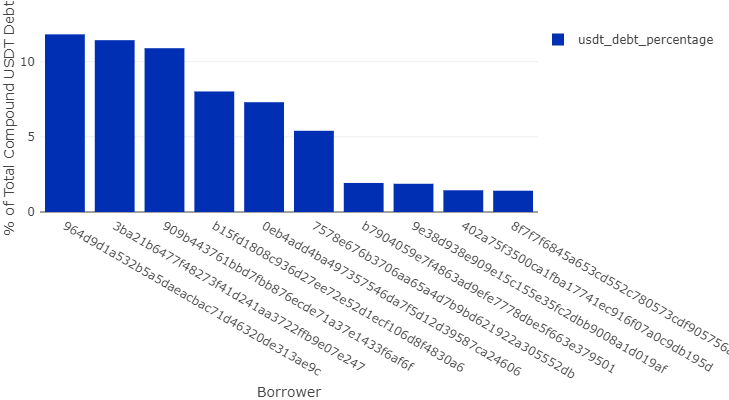

На следующем графике видно, что поначалу большая часть монет COMP распределялась среди пользователей стейблкоина USDT от Tether, а затем среди держателей Dai.

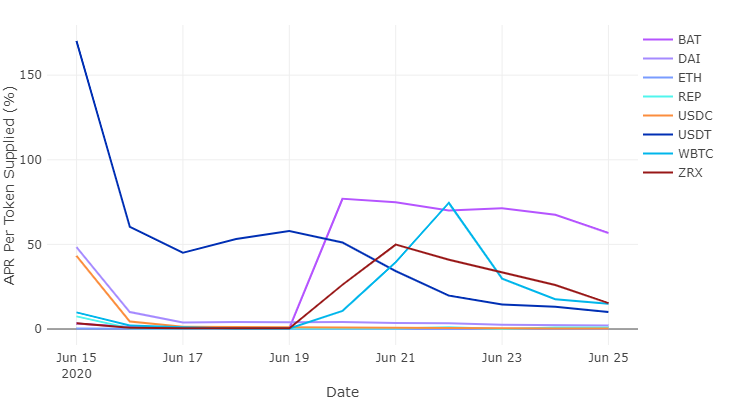

Динамика изменения годовых процентных ставок по различным DeFi-токенам за период с 15 по 25 июня. Сверхвысокий поначалу показатель по USDT значительно снизился, однако по-прежнему остается на двузначных отметках:

Одной из причин последующего снижения популярности и, следовательно, ставки по USDT могло стать одобренное предложение держателей COMP о перенаправлении 10% сгенерированного этим стейблкоином процентного дохода в резервный фонд.

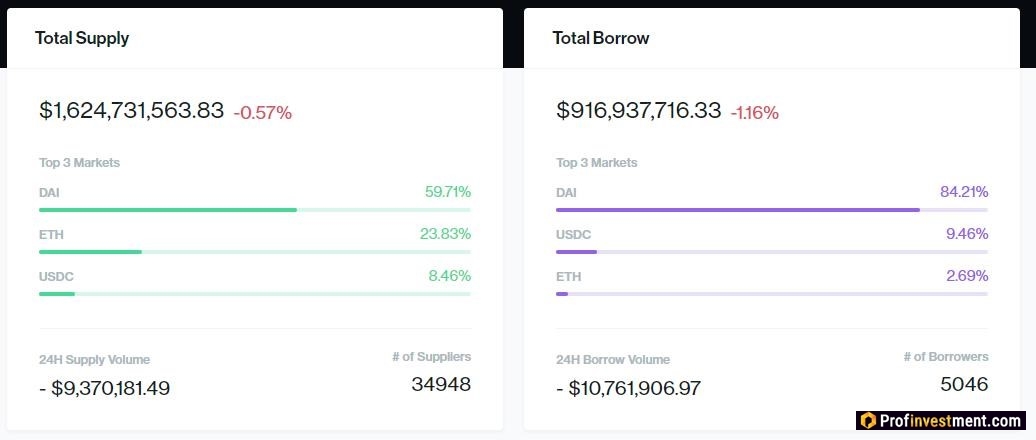

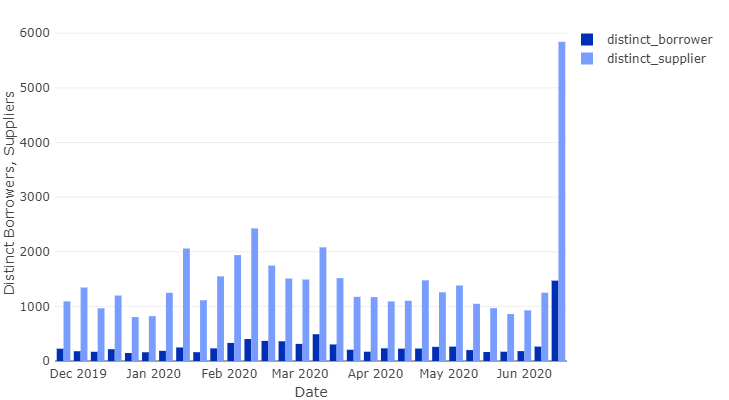

Оживление активности на рынке DeFi нашло отражение и в количестве его участников. Число поставщиков ликвидности на сервисе Compound подскочило на 200%, количество заемщиков — на 238%.

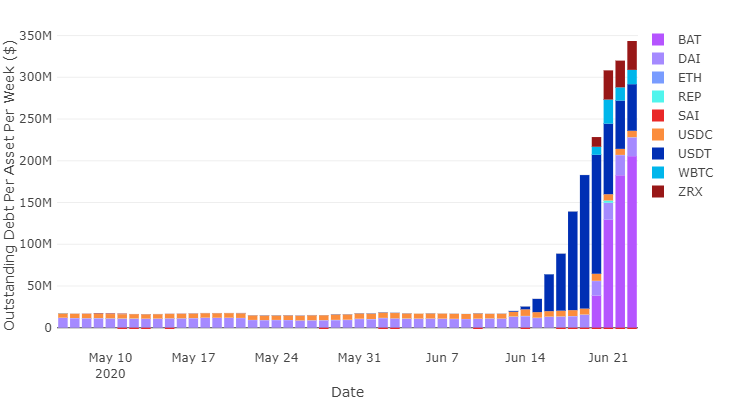

Совокупный непогашенный долг пользователей Compound с 15 июня вырос на 470%, до $137 млн. Более 80% этого показателя приходится на USDT.

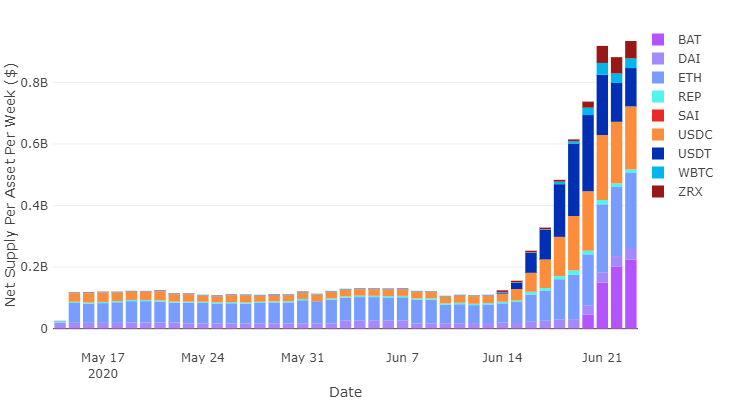

По схожей траектории вырос и объем предложения ликвидности:

Отметим, что доли USDT, USDC и ETH в депозитах пользователей сопоставимы между собой — 35%, 26% и 28% соответственно. Столь равномерное в данном случае распределение обусловлено рядом факторов: ставка по USDT — наиболее привлекательная, ETH — самый популярный актив среди DeFi-платформ. В свою очередь, стейблкоин USDC может быть предпочтительным обеспечением для не склонных к риску инвесторов. Так, заимствуя USDT под залог USDC можно избежать риска ликвидации.

Не исключено, что одним из драйверов роста токена Compound мог послужить так называемый «эффект Coinbase». О том, что «горячий» актив появится на лидирующей американской бирже стало известно почти сразу после эмиссии COMP.

23 июня, сразу после начала торгов токеном на Coinbase, произошел серьезный и неожиданный для многих дамп цены.

Торги COMP открылись над отметкой $400, но вскоре цена оказалась ниже уровня $200. По состоянию на 29 июня монета торгуется у отметки $240.

Эксперты Galois Capital предположили, что кто-то из ранних инвесторов мог воспользоваться хайпом вокруг COMP, который стремительно рос в преддверии листинга на Coinbase.

Аналитики зафиксировали 25 переводов по 2000 COMP на кошельки биржи на фоне открытия торгов. В компании не исключают, что за ними могли стоять Bain Capital или Coinbase Ventures. Монеты могли быть переведены для последующей продажи по сравнительно высокой цене.

Эксперты Messari уверены, что эффект от листинга цифровых активов на Coinbase Pro значительно переоценен. В компании утверждают, что новости о листинге на бирже не оказывают существенное влияние на общие рыночные тренды выбранных криптовалют.

Согласно наблюдениям исследователей CoinMetrics, многие активы демонстрируют негативные изменения рыночной стоимости в течение десяти дней после листинга. Лишь немногие монеты дорожают за этот период на более чем 5%. Средний эффект оценен аналитиками в +4% к цене.

Удержит ли COMP лидерство?

Стремительный взлет COMP пока что представляется одним из самых ярких эпизодов пока еще короткой истории децентрализованных финансов. Успех эксперимента подтверждается стремительным ростом уникальных пользователей, динамикой непогашенного долга, процентных ставок и прочими ключевыми метриками.

Впечатляет и резкий рост капитализации COMP, которая за короткое время превзошла почти в пять раз показатель проекта Maker DAO. Последний до недавнего времени безраздельно доминировал на рынке DeFi.

Пока сложно очертить будущие средне- и долгосрочные перспективы Compound. Для дальнейшего развития проекта необходим не только рост непогашенного долга, но и более-менее справедливое распределение COMP. От последнего фактора зависит децентрализованный характер управления проектом, потенциально снижающий регуляторные и прочие риски.

Равномерное распределение «цифрового богатства» никогда не было сильной стороной индустрии. Compound — не исключение: на топ-10 заемщиков рынка USDT приходится более 60% долга в этом стейблкоине.

Можно предположить, что конкуренция между протоколами будет расти, поскольку аналогичные Compound инициативы реализуют Curve, Ren, Synthetix, Balancer, FutureSwap и прочие DeFi-проекты.

то значит, что ликвидность будет плавно перетекать между различными протоколами, влияя на процентные ставки. Следовательно, эффект от потраченных Compound огромных средств на привлечение клиентов вскоре может нивелироваться арбитражными операциями.

Приток ликвидности в протокол в значительной мере зависит от рыночной стоимости токена COMP. Чем выше цена монеты, тем пользователем выгоднее взаимодействовать с Compound, и наоборот. Другими словами, изменение рыночной стоимости отражается на процентных ставках и привлекательности сервиса в целом.

Тем не менее распределение токенов COMP — яркий, захватывающий эксперимент. Он может послужить своего рода стандартом распределения DeFi-токенов управления.

Успешная реализация подобных программ различными проектами может привлечь средства малознакомых с криптовалютами участников традиционного рынка, «уставших» от низких процентных ставок.

Дата публикации 01.07.2020

Подписывайтесь на новости криптовалютного рынка в Яндекс Мессенджер.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Источник