- Динамика иностранных инвестиций со знаком «минус»

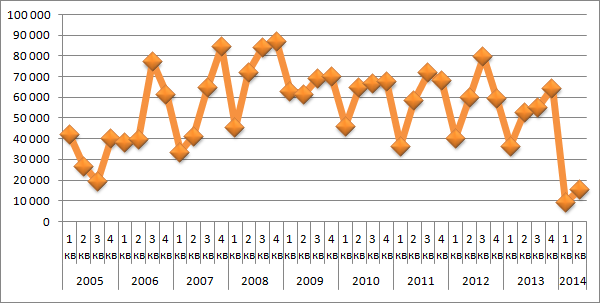

- График 1. Динамика иностранных инвестиций во все отрасли российской экономики по кварталам 2005 год — 2-й квартал 2014 года, млн руб.

- Как считать EBITDA

- И зачем это делать

- Что такое EBITDA

- Плюсы и минусы EBITDA

- Как рассчитать EBITDA и где найти готовые данные

- Инвестиционные показатели на основе EBITDA

- Методологический комментарий к платежному балансу Российской Федерации

- Общие понятия статистики платежного баланса

- Интерпретация знаков платежного баланса (согласно РПБ6)

- Структура и характеристика платежного баланса

- Счет текущих операций и счет операций с капиталом

- Финансовый счет

Динамика иностранных инвестиций со знаком «минус»

Инвестиции, согласно определению, данному в Законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», представляют собой «денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской деятельности и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».

Инвестиции могут представлять собой средства как российских компаний и граждан, так и зарубежных юридических и физических лиц. Привлечение иностранных инвестиций является одной из многочисленных форм финансирования проектов.

Динамика иностранных инвестиций в российскую экономику с 2009 года носила отрицательный характер. Исключение составил 2012 год благодаря росту инвестиций в самую емкую в этом смысле отрасль — добычу полезных ископаемых — на 4 % (или на 3,8 млрд руб.). Интересно, что наиболее активный рост иностранных инвестиций в течение года приходится на второй-третий кварталы. В первом и четвертом кварталах, как правило, происходит снижение инвестиций.

График 1. Динамика иностранных инвестиций во все отрасли российской экономики по кварталам 2005 год — 2-й квартал 2014 года, млн руб.

Итак, своего рода лидерами по объемам привлечения инвестиций из-за рубежа по итогам 2013 года помимо отраслей добычи полезных ископаемых стали обрабатывающие производства — 54,4 млрд руб. (в частности, крупнейший вид деятельности — «производство электросварных с применением сварки под слоем флюса труб» — 1,8 млрд руб.), операции с недвижимым имуществом, аренда и предоставление услуг — 35,4 млрд руб., а также оптовая и розничная торговля и ремонт автотранспортных средств — 14,4 млрд руб. (здесь крупнейшим видом деятельности была «оптовая торговля строительными материалами» — 878,3 млн руб.). Интересно, что для инвесторов привлекательным стало также производство жидкого обработанного молока, куда было направлено 376,2 млрд руб.

Между тем следует обратить внимание, что объем иностранных инвестиций в нашу страну в целом за первую половину 2014 года значительно ниже, чем за аналогичный период предыдущего года — на 72 % (или на 64,5 млрд руб.). Во многом это связано с внешнеполитическими факторами. Однако стоит заметить, что в текущем году зарубежное финансирование получили отрасли, которые в предшествующие два года не представляли интереса для вложения средств иностранными представителями.

Так, по итогам первых двух кварталов 2014 года наиболее привлекательной отраслью с точки зрения иностранных инвесторов было производство электроэнергии тепловыми электростанциями (порядка 8,3 млрд руб.). Таким образом, за первое полугодие текущего года объем финансирования указанной отрасли был максимальным, по сравнению с последними девятью годами (с 2005 года). Кроме того, интересными для зарубежных держателей денежных средств оказались отрасли по производству стекла и изделий из стекла и производству пластмассовых изделий — 1,3 млрд руб. и 1,1 млрд руб. соответственно.

В дальнейшем динамика иностранных инвестиций напрямую в нашу страну во многом зависит от сроков и сценария урегулирования внешнеполитической напряженности, а также от характера развития экономической ситуации.

Источник

Как считать EBITDA

И зачем это делать

Когда инвесторы хотят оценить привлекательность компании, они сравнивают различные финансовые коэффициенты. Эти коэффициенты рассказывают о состоянии компании и ее проблемах. EBITDA — один из показателей эффективности компании.

Что такое EBITDA

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

Насколько важна EBITDA. EBITDA показывает финансовый результат компании без учета затраченного на этот результат времени. Например, выручка бывает разная: полученная в периоде, в виде дебиторской задолженности и т. д . Но это не влияет на расчет EBITDA. По сути, это деньги, которые компания может выплатить в виде дивидендов или отправить на погашение кредитов.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Главная проблема в том, что показатель не входит в стандарты бухгалтерского учета и им можно манипулировать. Компании рассчитывают EBITDA без единой формулы и методики, и даже для одной и той же компании аналитики могут рассчитывать EBITDA по-разному .

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на « Кономи-ру ».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

Расчет EBITDA по МСФО. Разные компании рассчитывают EBITDA по-разному . Например, вот что учитывает «Лукойл»:

«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

Расчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость. Посчитать EBITDA по РСБУ в чистом виде сложно.

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с « Кономи-ру ».

Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Коэффициент EV/EBITDA показывает, за сколько времени компания окупит свою стоимость с помощью прибыли, не потраченной на амортизацию, налоги и проценты по кредитам. Коэффициент можно сравнить с P/E , но он не учитывает структуру капитала и системы налогообложения. Коэффициент можно найти на справочных сайтах. Эффективнее сравнивать компании из одной отрасли.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Коэффициент Debt/EBITDA показывает уровень закредитованности компании, то есть может ли компания обслуживать и возвращать долги. ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.

Источник

Методологический комментарий к платежному балансу Российской Федерации

Концептуальной и методологической основой является шестое издание Руководства по платежному балансу и международной инвестиционной позиции МВФ (РПБ6).

Общие понятия статистики платежного баланса

Платежный баланс — это статистический отчет, в котором отражаются все экономические операции между резидентами и нерезидентами, которые произошли в течение отчетного периода.

Платежный баланс построен на основе принципа «двойной записи», при котором каждая операция отражается дважды — по кредиту одной статьи и дебету другой. Сумма всех кредитовых проводок должна совпадать с суммой дебетовых, а их общее сальдо должно равняться нулю. Однако на практике такой баланс не достигается. Это происходит потому, что данные, характеризующие разные стороны одной и той же операции, берутся составителями платежного баланса из разных источников.

Экономическая операция между резидентом и нерезидентом — это взаимодействие двух институциональных единиц, которое осуществляется по взаимному соглашению или в силу действия закона и сопровождается обменом экономическими ценностями или трансфертом. Операция предполагает обмен экономическими ценностями и потому состоит из двух экономических потоков, по одному в каждом направлении. Трансферты— это передача реальных или финансовых ресурсов одной единицей другой единице без получения взамен какого-либо стоимостного эквивалента.

Институциональная единица является резидентом экономической территории той страны, которая является центром ее преобладающего экономического интереса (как правило, институциональная единица считается резидентом в случае осуществления экономической деятельности на данной территории сроком один год и более).

Институциональные единицы объединяются в институциональные секторы. В платежном балансе выделяются: центральный банк, банки, органы государственного управления, прочие секторы, которые подразделяются на два подсектора — (1) другие финансовые организации (кроме банков) и (2) нефинансовые организации, домашние хозяйства и некоммерческие организации, обслуживающие домашние хозяйства.

Данные в платежном балансе группируется по трем счетам: счет текущих операций, счет операций с капиталом и финансовый счет.

В текущем счете отражаются потоки товаров, услуг, первичных и вторичных доходов между резидентами и нерезидентами на валовой основе.

Счет операций с капиталом охватывает операции с непроизведенными нефинансовыми активами и с капитальными трансфертами между резидентами и нерезидентами.

Финансовый счет отражает приобретение резидентами иностранных финансовых активов и принятие обязательств резидентами по отношению к нерезидентам. Финансовые операции отражаются на чистой основе, что означает сальдирование, т.е. приобретение минус выбытие по финансовым активам и обязательствам раздельно.

Финансовый счет группируется по функциональным категориям, институциональным секторам, финансовым инструментам и срокам погашения (для долговых инструментов).

Просроченная задолженность учитывается вместе с тем финансовым инструментом, по которому она возникла.

Величина сальдо счета текущих операций отражает разницу между сбережениями и инвестициями в экономике. Сальдо по операциям с товарами и услугами является одной из составляющих ВВП (при его расчете по методу конечного потребления). Величина сальдо счета текущих операций и счета операций с капиталом представляет собой чистое кредитование или чистое заимствование экономики страны в отношении остального мира и концептуально равна величине сальдо по финансовому счету. Возникающая на практике разница между ними является статистическим расхождением и отражается в платежном балансе в статье «Чистые ошибки и пропуски».

Интерпретация знаков платежного баланса (согласно РПБ6)

| Компоненты платежного баланса | Интерпретация знаков + и — |

|---|---|

| Сальдо счета текущих операций | + профицит; — дефицит |

| Сальдо товаров и услуг | + профицит; — дефицит (экспорт — импорт) |

| Экспорт | + |

| Импорт | + |

| Сальдо первичных доходов, сальдо вторичных доходов | + профицит; — дефицит (к получению — к выплате) |

| К получению | + |

| К выплате | + |

| Сальдо счета операций с капиталом | + профицит; — дефицит (к получению — к выплате) |

| К получению | + |

| К выплате | + |

| Чистое кредитование/ чистое заимствование (сальдо счета текущих операций и счета операций с капиталом) | + чистое кредитование — чистое заимствование |

| Чистое кредитование/ чистое заимствование (сальдо финансового счета) | + чистое кредитование — чистое заимствование (активы — обязательства) |

| Чистое приобретение финансовых активов | + увеличение требований к нерезидентам — уменьшение требований к нерезидентам |

| Чистое принятие обязательств | + увеличение обязательств по отношению к нерезидентам — уменьшение обязательств по отношению к нерезидентам |

| Международные резервы (резервные активы) | + увеличение требований к нерезидентам — уменьшение требований к нерезидентам |

| Чистые ошибки и пропуски | сальдо финансового счета — сальдо счета текущих операций и счета операций с капиталом |

Структура и характеристика платежного баланса

Данные платежного баланса Российской Федерации формируются в нескольких презентациях, имеющих различные группировки данных и степень их детализации.

Основные агрегаты представляют собой набор главных компонентов платежного баланса, рекомендованных в РПБ6, а также ряд компонентов, дополнительно выделенных в финансовом счете, представляющих аналитический интерес для характеристики экономики Российской Федерации. В данном представлении показатели, в отличие от аналитического представления, группируются согласно СНС и другим системам макроэкономической статистики.

Стандартные компоненты. Перечень компонентов для данной презентации определен Международным Валютным Фондом и является стандартным для всех стран при передаче данных в МВФ. Оно является наиболее подробным и включает собственно стандартные компоненты, справочные статьи и дополнительные статьи.

Стандартные компоненты представляют собой неотъемлемые компоненты системы, учитываемые при расчете итоговых и балансирующих показателей.

Справочные статьи представляют собой элемент стандартной формы представления данных, но они не включаются в расчет итоговых показателей.

Дополнительные статьи — компоненты, которые не входят в состав стандартной формы представления (не обязательны для заполнения), но составляются в зависимости от конкретных экономических условий. В данной презентации дополнительные статьи выделяются курсивом.

Аналитическое представление является такой реорганизацией стандартного представления статистики платежного баланса, которое проводит базовое разграничение между (1) резервными активами и тесно связанными с ними статьями (кредиты и займы МВФ, исключительное финансирование) и (2) прочими операциями. В платежном балансе Российской Федерации в качестве итогового сальдо из финансового счета вынесены Резервные активы.

В качестве основных агрегатов в платежном балансе Российской Федерации выделяются следующие статьи:

| 1. Счет текущих операций |

| А. Товары и услуги |

| 1. Товары |

| 2. Услуги |

| Б. Первичные доходы |

| 1. Оплата труда |

| 2. Доходы от инвестиций |

| 3. Рента |

| В. Вторичные доходы |

| 2. Счет операций с капиталом |

| А. Непроизведенные нефинансовые активы |

| Б. Капитальные трансферты |

| Чистое кредитование/чистое заимствование (сальдо счета текущих операций и счета операций с капиталом) |

| Чистое кредитование/чистое заимствование (сальдо финансового счета) |

| 1. Прямые инвестиции |

| 1.1. Чистое приобретение финансовых активов |

| 1.2. Чистое принятие обязательств |

| 2. Портфельные инвестиции |

| 2.1. Чистое приобретение финансовых активов |

| 2.2. Чистое принятие обязательств |

| 3. Производные финансовые инструменты |

| 3.1. Чистое приобретение финансовых активов |

| 3.2. Чистое принятие обязательств |

| 4. Прочие инвестиции |

| 4.1. Чистое приобретение финансовых активов |

| Прочее участие в капитале |

| Наличная иностранная валюта |

| Текущие счета и депозиты |

| Ссуды и займы |

| Страховые, пенсионные программы и программы стандартных гарантий |

| Торговые кредиты и авансы |

| Задолженность по товарным поставкам на основании межправительственных соглашений |

| Неклассифицированные операции |

| Прочая дебиторская задолженность |

| 4.2. Чистое принятие обязательств |

| Прочее участие в капитале |

| Наличная национальная валюта |

| Текущие счета и депозиты |

| Ссуды и займы |

| Страховые, пенсионные программы и программы стандартных гарантий |

| Торговые кредиты и авансы |

| Прочая кредиторская задолженность |

| Специальные права заимствования |

| 5. Резервные активы |

| Чистые ошибки и пропуски |

Счет текущих операций и счет операций с капиталом

Товары

По данной статье отражается стоимость товаров, право собственности на которые в течение отчетного периода перешло от резидентов к нерезидентам (экспорт) и от нерезидентов к резидентам (импорт). Кроме экспорта и импорта товаров, учитываемых ФТС России, в данную статью включаются вывоз и ввоз товаров, не наблюдаемые ФТС России: рыбы и морепродуктов, выловленных в открытом море и проданных нерезидентам без пересечения границы; приобретаемых транспортными средствами в российских (иностранных) портах; недекларируемых и/или недостоверно декларируемых при ввозе юридическими лицами; вывозимых (ввозимых) физическими лицами, прочих товаров, переход прав собственности на которые осуществляется без пересечения ими границы; а также чистый экспорт товаров в рамках перепродажи товаров вне экономической территории России.

Из товаров, учитываемых ФТС России, исключаются товары, учитываемые в соответствии с таможенными режимами переработки товаров.

Экспорт и импорт товаров приводятся в ценах ФОБ (ФОБ — условие продажи товара, согласно которому в цену товара включаются его стоимость и расходы по страхованию, доставке и погрузке товара на борт транспортного средства на границе страны-экспортера).

Услуги

По данной статье отражаются услуги, предоставленные резидентами нерезидентам (экспорт услуг) и оказанные нерезидентами резидентам (импорт услуг). Показатель охватывает транспортные услуги; услуги по переработке товаров, принадлежащим другим сторонам; услуги по техническому обслуживанию и ремонту товаров; услуги, связанные с поездками; услуги строительства; страховые услуги; финансовые услуги; плата за пользование интеллектуальной собственностью; телекоммуникационные услуги; услуги в сфере культуры и отдыха; государственные услуги; прочие деловые услуги.

Оплата труда

Статья показывает вознаграждение работников-резидентов, временно занятых в зарубежной экономике, и выплаты нерезидентам, работающим в Российской Федерации.

Доходы от инвестиций

По данной статье отражаются доходы резидентов, полученные от владения иностранными финансовыми активами (в форме прямых, портфельных и прочих инвестиций) и аналогичные доходы, выплачиваемые нерезидентам, по результатам их инвестирования в российскую экономику. Доходы включают в себя дивиденды, реинвестированные доходы и проценты.

Рента

По данной статье регистрируются доходы, полученные резидентами от предоставления им в пользование земли и природных ресурсов нерезидентами, и наоборот.

Вторичные доходы

Счет вторичных доходов отражает текущие трансферты между резидентами и нерезидентами. Основным компонентом этого счета являются личные трансферты, которые включают все текущие трансферты в денежной и натуральной форме, получаемые российскими домашними хозяйствами от домашних хозяйств-нерезидентов, или производимые российскими домашними хозяйствами в пользу домашних хозяйств- нерезидентов. Переводы работающих более одного года иностранных граждан рассматриваются как операции резидентов и включаются в показатель личных трансфертов, а также выделяются отдельно как дополнительная статья.

К текущим трансфертам также относятся налоги на доходы и имущество, отчисления на социальные нужды, социальные пособия, страховые премии и возмещения (кроме страхования жизни), трансферты в рамках международного сотрудничества, другие текущие трансферты.

Непроизведенные нефинансовые активы

По данной статье учитывается приобретение и выбытие товаров, не являющихся результатом производства (земля и ее недра), и/или активов нематериального характера, таких как патенты, авторские права, торговые знаки, права в системе франчайзинга и др.

Капитальные трансферты

Включаются операции, в процессе которых одна из сторон предоставляет ресурсы для инвестиционных целей другой стороне, не получая взамен экономических ценностей. К капитальным трансфертам относятся крупные операции, не имеющие регулярного характера — прощение долгов, страховые возмещения, инвестиционные гранты, крупные подарки, наследства и др.

Финансовый счет

Прямые инвестиции

Прямые инвестиции — форма иностранных инвестиций, которые осуществляются институциональной единицей-резидентом одной страны с целью приобретения устойчивого влияния на деятельность предприятия, расположенного в другой стране. Приобретение устойчивого влияния подразумевает установление долгосрочных отношений между инвестором и указанным предприятием, а также существенную роль инвестора в управлении этим предприятием. К числу операций, отражаемых как прямые инвестиции, относятся не только исходная операция по приобретению участия в капитале, но и все последующие финансовые операции между этим инвестором и данным предприятием. В соответствии с международным определением прямого инвестирования, вложенные средства рассматриваются как прямые инвестиции, если инвестор владеет 10 и более процентами обыкновенных акций предприятия. К прямым инвестициям относятся операции по приобретению предприятием прямого инвестирования долевых и долговых инструментов своего прямого инвестора (обратное инвестирование), а также операции между сестринскими предприятиями. К сестринским относятся те предприятия, которые находятся под контролем или влиянием одного и того же непосредственного или косвенного инвестора, но не имеют никакого контроля или влияния друг на друга.

Прямые инвестиции учитываются в форме участия в капитале, реинвестирования доходов и долговых инструментов, исключая операции с долговыми инструментами между финансовыми посредниками, связанными отношениями прямого инвестирования.

Портфельные инвестиции

К портфельным инвестициям относятся операции между резидентами и нерезидентами, связанные с долговыми ценными бумагами и ценными бумагами, обеспечивающими участие в капитале, кроме тех, которые включены в прямые инвестиции и резервные активы.

Производные финансовые инструменты

Производные финансовые инструменты представляют собой финансовые инструменты, которые привязаны к другим специфическим инструментам, показателям или биржевым товарам и с помощью которых на финансовых рынках могут перепродаваться специфические финансовые риски независимо от базового инструмента. В платежном балансе эта категория подразделяется на операции с опционами и с контрактами форвардного типа.

Прочие инвестиции

В этой статье отражается остаточная категория инвестиций, которая включает все операции, которые не отнесены к прямым и портфельным инвестициям, производным финансовым инструментам и резервным активам. В платежном балансе Российской Федерации в аналитических целях и в связи со значительным объемом таких операций, помимо стандартных компонентов выделяются отдельно данные об операциях между резидентами и нерезидентами с наличной иностранной валютой и с наличными российскими рублями, о задолженности по поставкам на основании межправительственных соглашений, и о сомнительных операциях. К сомнительным относятся имеющие признаки фиктивности операции, связанные с торговлей товарами и услугами, с покупкой/продажей ценных бумаг и предоставлением кредитов, целью которых является трансграничное перемещение денежных средств.

Резервные активы

Резервные активы представляют собой высоколиквидные иностранные активы, которые находятся в распоряжении Банка России и Правительства Российской Федерации и контролируются ими в целях удовлетворения потребностей в финансировании платежного баланса, проведения интервенций на валютных рынках для оказания воздействия на валютный курс и в других соответствующих целях. Резервные активы состоят из монетарного золота, специальных прав заимствования (СДР), резервной позиции в МВФ, наличной валюты и депозитов, ценных бумаг, производных финансовых инструментов и прочих требований.

Источник