- Инвестированный капитал

- Определение

- Формула

- Корректировки

- Забалансовые резервы

- Забалансовые активы

- Активы, предназначенные для продажи

- Прочий совокупный доход (убыток)

- Списание активов

- Отложенные компенсационные активы

- Отложенные налоговые активы и обязательства

- Пример расчета инвестированного капитала

- Рентабельность инвестированного капитала (ROIC)

- Что такое инвестиции и как на них зарабатывать?

- Содержание

- Немного истории

- Мини-словарь инвестора

- Способы и виды инвестирования

- По объекту инвестиций

- По сроку вложений

- По уровню риска

- По ликвидности

- Во что вкладывать

- Кому подходит инвестирование

- Подробнее о рисках

- Как снизить риски

Инвестированный капитал

Определение

Инвестированный капитал (англ. Invested Capital) — это общая сумма денежных средств, вложенных в компанию с момента начала осуществления ее деятельности. Другими словами, это капитал, предоставленный всеми инвесторами, как собственниками бизнеса, так и его кредиторами. Этот показатель является одним из центральных в ценностно ориентированном менеджменте, и также используется при расчете таких индикаторов эффективности как рентабельность инвестированного капитала (англ. Return on Invested Capital, ROIC), экономическая добавленная стоимость (англ. Economic Value Added, EVA) и свободный денежный поток (англ. Free Cash Flow, FCF).

Формула

Для расчета величины инвестированного капитала может быть применено два альтернативных подхода, приводящих к одинаковому результату: финансовый и операционный.

Так называемый финансовый подход предполагает использование следующей формулы.

Формула, используемая в операционный подходе, выглядит следующим образом.

При этом, применение обеих подходов предполагает, что в величину активов, обязательств и собственного капитала, раскрытых в бухгалтерском балансе, необходимо внести некоторые корректировки. Например, активы, находящиеся в финансовой аренде, отражаются на балансе арендатора, а активы, находящиеся в операционной аренде, отражаются на балансе арендодателя. Другими словами, эта статья будет забалансовой для арендатора. Следовательно, она должна быть учтена при расчете инвестированного капитала.

Беспроцентные текущие обязательства (англ. Noninterest-bearing Current Liabilities, NIBCLs) также исключаются из величины инвестированного капитала. Распространенными примерами таких статей являются:

- кредиторская задолженность;

- начисленные обязательства;

- начисленные расходы;

- начисленные налоги к уплате;

- авансы полученные;

- отложенные доходы;

- прочая кредиторская задолженность;

- задолженность перед персоналом.

Корректировки

В большинстве случаев упомянутые выше подходы позволяют сделать точную оценку величины инвестированного капитала, но в некоторых случаях необходимо внести дополнительные корректировки, чтобы компенсировать искажения в финансовой отчетности.

Забалансовые резервы

Величина инвестированного капитала должна быть увеличена на размер таких резервов. Например, сформированный резерв по сомнительным долгам не означает, что компания обязательно не получит эти деньги.

Забалансовые активы

Не все активы, используемые в деятельности компании, учитываются на ее балансе. Например, имущество, находящиеся в операционной аренде является наиболее распространенным источником забалансового финансирования, поскольку такие активы находятся на балансе арендодателя. Именно поэтому их величина должна быть добавлена по настоящей (приведенной) стоимости всех ожидаемых арендных платежей.

Активы, предназначенные для продажи

Такие активы, как правило, раскрываются отдельной строкой в балансе. Поскольку они не используются в операционной деятельности и не приносят экономической прибыли, их величина должна быть вычтена из инвестированного капитала.

Прочий совокупный доход (убыток)

В расчетах не учитывается накопленный прочий совокупный доход (убыток), поскольку эти средства не используется в генерировании экономической прибыли и не отражаются в отчете о прибылях и убытках.

Списание активов

Компания может прибегнуть к списанию активов в ситуации, когда их справедливая стоимость (англ. Fair Value) снижается значительно ниже их балансовой стоимости. Возникающая разница списывается за счет дохода компании. Это приводит к снижению величины инвестированного капитала, так что в случае если в отчетном периоде имело место списание активов, его посленалоговую стоимость следует добавить обратно.

Отложенные компенсационные активы

Если такие активы числятся на балансе компании, их стоимость должна быть вычтена, поскольку они не используются в создании экономической прибыли.

Отложенные налоговые активы и обязательства

Отложенные налоговые активы и обязательства возникают в результате различий в налоговом бухгалтерском учете. Отложенные налоговые активы возникают, когда доходы, отраженные в финансовой отчетности, меньше налогооблагаемого дохода. Отложенные налоговые обязательства возникают, когда доходы отражены в финансовой отчетности больше, чем налогооблагаемый доход. Отложенные налоговые активы увеличивают общую стоимость активов, но не приносят экономической прибыли, поэтому они должны быть вычтены. В свою очередь, отложенные налоговые обязательства представляют собой ожидаемую сумму налогов, подлежащих уплате в будущем, так что они могут быть классифицированы как беспроцентные текущие обязательства и также должны быть вычтены из величины инвестированного капитала.

Пример расчета инвестированного капитала

Бухгалтерский баланс компании GFK-X выглядит следующим образом.

Часть оборудования, используемого в деятельности компании, было получено в результате договора операционной аренды, который будет действовать в течении следующих 5 лет. Ожидаемые арендные платежи выглядят следующим образом:

- в конце 1-го года 2 350 тыс. у.е.

- в конце 2-го года 2 550 тыс. у.е.

- в конце 3-го года 2 600 тыс. у.е.

- в конце 4-го года 2 800 тыс. у.е.

- в конце 5-го года 2 750 тыс. у.е.

Средневзвешенная стоимость капитала (WACC) компании GFK-X составляет 15%.

Для расчета величины инвестированного капитала будет использован операционный подход.

На балансе компании находятся статьи, которые относятся к текущим беспроцентным обязательствам, а именно: кредиторская задолженность, начисленные обязательства, авансы полученные и начисленные налоги к уплате.

NIBCLs = 5 680 + 1 890 + 1 770 + 1 230 = 10 570 тыс. у.е.

Для оценки стоимости забалансовых активов рассчитаем настоящую стоимость (PV) будущих обязательств по операционной аренде, используя в качестве ставки дисконтирования средневзвешенную стоимость капитала.

И наконец, необходимо внести последнюю корректировку, а именно вычесть отложенные налоговые обязательства в размере 40 тыс. у.е.

Инвестированный капитал = 13 100-10 570+36 850+8 649,33-40 = 48 061,08 тыс. у.е.

Рентабельность инвестированного капитала (ROIC)

Также величина инвестированного капитала необходима для расчета коэффициента ROIC.

где NOPAT – чистая операционная прибыль после налогообложения (англ. Net Operating Profit after Taxes).

Для расчета величины NOPAT следуйте следующим инструкциям.

Источник

Что такое инвестиции и как на них зарабатывать?

Содержание

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

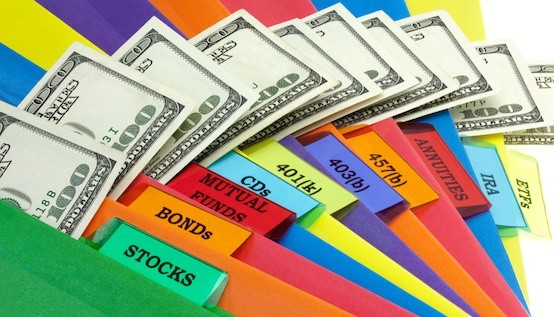

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

- Драгметаллы. Золото, серебро и платина хорошо подходят для хранения капитала — они ликвидны в любой стране, их стоимость стабильна и не зависит от политической и экономической ситуации. Поэтому драгметаллы — хорошая «копилка», в которой деньги не обесценятся. Но именно из-за стабильных цен они не выгодны для инвестирования. По этой же причине для инвестиций не подходят ювелирные украшения.

- Ценные бумаги. Такой вид инвестиций — отличный старт. В отличие от недвижимости, для покупки акции или облигации не нужен большой стартовый капитал — достаточно нескольких тысяч рублей. Для пассивного дохода подойдут высоколиквидные акции стабильных компаний, риск банкротства которых минимален. Акции хранятся на специальном банковском счете. Заработать на них можно либо с помощью дивидендов, либо перепродать акции после роста их стоимости. Также можно нанять брокера или управляющего, который будет перепродавать ценные бумаги, добиваясь большего дохода.

- Бизнес, собственный или чужой стартап. Такое инвестирование самое рискованное, но одно из самых выгодных.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

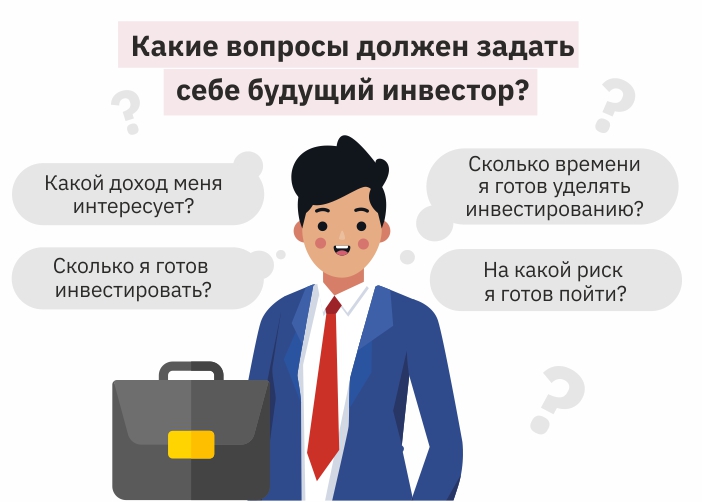

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Источник