- Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

- Индексы Мосбиржи, полной доходности нетто и брутто

- IMOEX — индекс Мосбиржи

- MCFTR — Индекс МосБиржи полной доходности «брутто»

- MCFTRR — Индекс МосБиржи полной доходности «нетто»

- ПИФЫ и ETF

- Резюмируя

- Индексы полной доходности

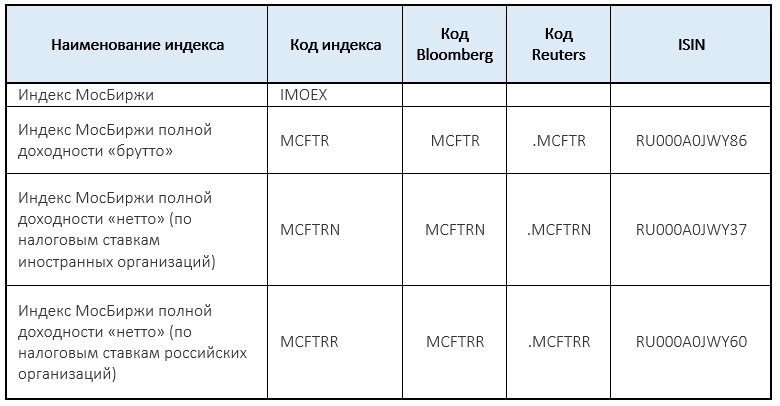

- Основные параметры:

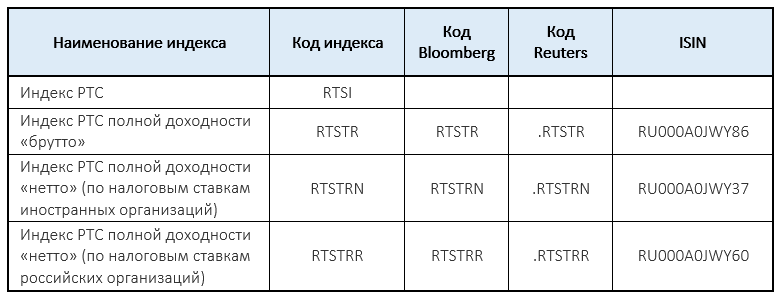

- Основные параметры:

- Индексы полной доходности (ММВБ, РТС). Что такое

- Виды индексов полной доходности

- Индекс полной доходности ММВБ

- Индекс полной доходности РТС

- Как найти индексы полной доходности

Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

Чем могут быть полезны индексы долгосрочным инвесторам?

С помощью индекса можно оценить будущую потенциальную доходность, на основании исторических данных прошлых лет. Иными словами, на какую среднегодовую доходность рынка можно рассчитывать. Это помогает строить планы (расчеты) по накоплению необходимого капитала.

Буду инвестировать по 10 тысяч рублей в месяц. При средней годовой доходности рынка в 15%, мне потребуется 25 лет для достижения цели. После этого я смогу бросить работу и жить на проценты с капитала.

Второй вариант, сравнение индекса с результатом своих инвестиций. Когда вы покупаете отдельные акции, какую главную цель вы преследуете?

- Получать прибыль.

- Получать прибыль выше рынка.

Если вы получаете доходность выше индекса, то можно сказать, что вы успешный инвестор. Если ниже, наверное есть смысл перестать тратить время (и упускать прибыль). Уйти от активного в пассивное (индексное) инвестирование. И получать доходность на уровне рынка.

Какие индексы нужно использовать для оценки эффективности инвестиций? И правильно ли это?

Индексы Мосбиржи, полной доходности нетто и брутто

Если вы инвестируете в российские акции, то это индекс Мосбиржи. Но он не один, а несколько. С разными методиками расчета.

IMOEX — индекс Мосбиржи

Именно его транслируют все СМИ. Как срез всего российского фондового рынка. Показывая (рассказывая) на сколько упал (вырос) индекс за день (неделю, месяц, год).

Главный недостаток индекса — показывает только изменение котировок акций. И НЕ УЧИТЫВАЕТ ДИВИДЕНДЫ.

Российский рынок является самым щедрым на дивиденды. Ориентируясь только на динамику IMOEX, за год мы не будем видеть несколько процентов дополнительной прибыли. За последние 3 года средняя дивидендная доходность индекса Мосбиржи 7-8% в год. Сравнивая свои результаты с индексом IMOEX — мы очень сильно занижаем планку доходности.

MCFTR — Индекс МосБиржи полной доходности «брутто»

Индекс учитывает дивиденды. В итоге получает более реальная картина доходности индекса. Но расчет MCFTR идет без учета налогообложения.

По факту, рядовой инвестор всегда попадает на налоги с дивидендов (ставка 13%). Плюс возможные налоги на прибыль при продаже акций. В индексе брутто все эти дополнительные расходы, связанные с налогами не учитываются.

MCFTRR — Индекс МосБиржи полной доходности «нетто»

Индекс учитывает дивиденды. И показывает доходность с учетом налогообложения, по ставкам, применяемым к российским организациям. Ставка налога на дивиденды для юридических лиц — 13%.

Частные инвесторы тоже платят 13% с дивов.

И как вариант, именно индекс MCFTRR полной доходности «нетто» можно использовать для оценки.

Состав и веса индекса пересматриваются раз в квартал. Какие-то компании покидают индекс, либо снижается их доля веса. То есть по факту происходит продажа, с которой возможно нужно будет заплатить налоги на прибыль.

При продажи акций, ставка налога на прибыль для организаций составляет — 20%. Частные инвесторы платят 13%.

Получается, что для сравнения индекс MCFTRR тоже не очень походит.

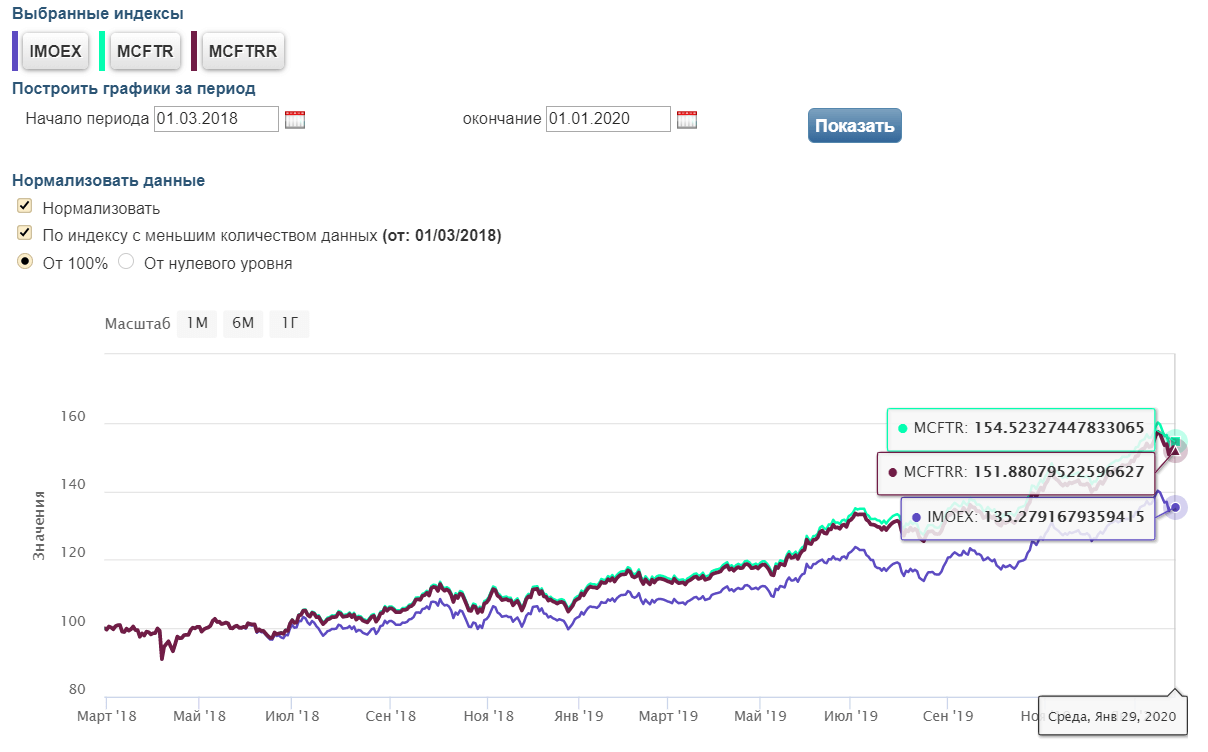

Для наглядности как это выглядит на графиках. И разница в конечном результате.

За чуть менее 2-х лет (с марта 2018 по конец 2019) индекс IMOEX вырос на 35%. С учетом дивидендов (доходность нетто, с налогами) на 51,8%. Полная доходность брутто (с льготой на налоги) — 54,5%.

Инфа по текущим индексам Мосбиржи по ссылке.

ПИФЫ и ETF

На самом деле, сравнивать результаты инвестиций с индексами вообще неправильно. Как и рассчитывать на подобную будущую доходность. Ну сравните вы. И поймете например, что индексы вас переигрывают в доходности (даже с учетом разницы в налогообложении). Захотите уйти от покупки отдельных акций и переложиться в индекс. А как это сделать? Голый индекс вы купить точно не сможете.

Остается только покупка биржевого фонда, отслеживающего аналогичные индексы. А главная засада — это комиссии фондов.

И получается, что нужно сравнивать инвестиции не с индексами, а с доступными инвестиционными инструментами, в лице биржевых фондов. С сопутствующими расходами за управление.

Если смотреть на российских рынок акций, то у нас есть 3 основных игрока:

- ETF FXRL от провайдера Finex, имеет ставку в 10% на дивиденды, как иностранное юр. лицо;

- БПИФ SBMX от Сбербанка, отслеживает индекс полной доходности брутто;

- БПИФ VTBX от ВТБ, отслеживает индекс полной доходности нетто.

Фонды с разными комиссиями, налоговыми ставками и качеством управления. Какой из них выбрать? Главный показатель — это сравнение изменения котировок фондов за одинаковый интервал (последний год, два-три). Какой фонд больше всего вырос, тот по совокупности факторов и будет лучшим.

Резюмируя

Российские индексы не совсем подходят для оценки доходности инвестиций. Причина — разница в налогообложении (нетто и брутто). Второй фактор — вложиться в голый индекс невозможно.

Сравнивать свои результаты или оценивать потенциальную доходность (и строить планы на будущее) нужно только по доступных биржевым инструментам. В виде фондов (БПИФ или ETF). Естественно с дополнительными расходами в виде комиссий.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Индексы полной доходности

Это важный инструмент фондового рынка, который необходимо знать. Интересен он будет тем игрокам на рынке, кто ориентируется на пассивный метод инвестирования, а также по принципу «купи и держи». Разработан этот инструмент специально для учета эффективности дивидендных выплат, чтобы наглядно было видно, какой прирост к портфелю дадут дивиденды и их реинвестирование.

Индекс полной доходности – индекс, рассчитываемый в дополнение к ценовым индексам и отражающий изменение суммарной стоимости российских акций с учетом дивидендных выплат и реинвестирования. Различают «Брутто» и «Нетто» индексы полной доходности:

«Брутто» (gross) — без учета налогообложения доходов, полученных от дивидендных выплат.

«Нетто» (net) — с учетом налогообложения доходов, полученных в виде дивидендов. «Нетто» — индексы полной доходности рассчитываются в двух вариантах:

— По ставкам налогообложения доходов, применяемым к иностранным организациям;

— По ставкам налогообложения доходов, применяемым к российским организациям.

На российском фондовом рынке представлено целое семейство индексов полной доходности:

- Индексы МосБиржи полной доходности

Основные параметры:

Тип индекса – Индексы полной доходности;

Время расчета (МСК время) – 18:50;

Периодичность публикации индекса – 1 раз в день;

Срок изменения списка индекса – третья пятница марта, июня, сентября, декабря;

Начало расчета – 30.12.2004;

Начальное значение – 552,22;

Валюта расчета – RUB

Анализ графиков значений индексов за последние 10 лет с начало 2009 года по начало 2019 года показывает, как сильно один обгоняет другой.

Из графиков наглядно видно, что индекс Мосбиржи полной доходности нетто (по российским налоговым ставкам) сильно обгоняет сам индекс Мосбиржи. В доходностях цифры следующие:

— Индекс Мосбиржи вырос на 291% за последние 10 лет;

— Индекс Мосбиржи полной доходности нетто (по российским налоговым ставкам), вырос на 465% за тот же период времени.

Результат говорит сам за себя….

- Индексы РТС полной доходности

Основные параметры:

Тип индекса – Индексы полной доходности;

Время расчета (МСК время) – 18:50;

Периодичность публикации индекса – 1 раз в день;

Срок изменения списка индекса – третья пятница марта, июня, сентября, декабря;

Начало расчета – 30.12.2004;

Начальное значение – 614,11;

Валюта расчета – USD

Давайте рассмотрим, сколько можно было бы заработать, если бы мы вложились в Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций) ровно 10 лет назад, в самом начале 2009 года (напомним, это долларовый индекс).

- Стоимость индекса на 11.01.2009 – 667,95, курс доллара на 11.01.2009 – 29,39;

- Стоимость индекса на 11.01.2019 – 1730,99, курс доллара на 11.01.2019 – 66,86.

Прибавка по индексу составила 159,14%, по курсовой разнице — 125,85%. Итак, если бы мы вложились в этот инструмент 10 лет назад, ваша общая доходность составила бы 489,3% . Как можно заметить, рублевый индекс совсем немного уступил в доходности долларовому индексу, а значит можно сделать вывод, что вложения в эти индексы принесли бы примерно одинаковый доход.

- Индексы МосБиржи голубых фишек полной доходности, индексы МосБиржи средней и малой капитализации полной доходности, индексы МосБиржи нефти и газа полной доходности

Помимо индексов, указанных выше, существуют и другие индексы полной доходности Мосбиржи, но они гораздо менее популярны.

Необходимая информация для более полного понимания материала:

1) Необходимая информация по индексам Мосбиржи полной доходности, в том числе последние значения индексов и архив данных

2) Методика расчета индексов полной доходности (она очень большая, и лучше ее посмотреть на официальном источнике)

Зарубежные аналоги индекса:

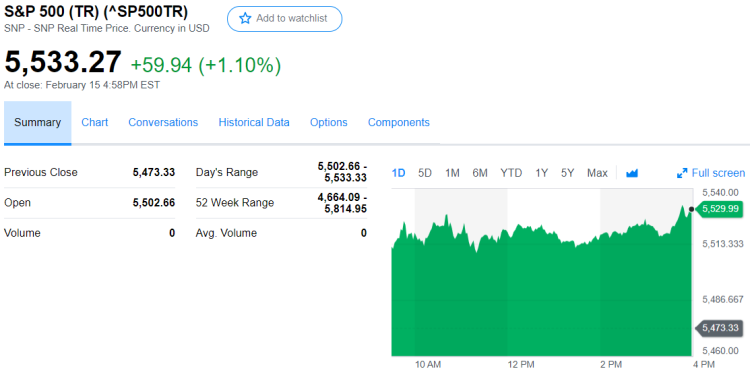

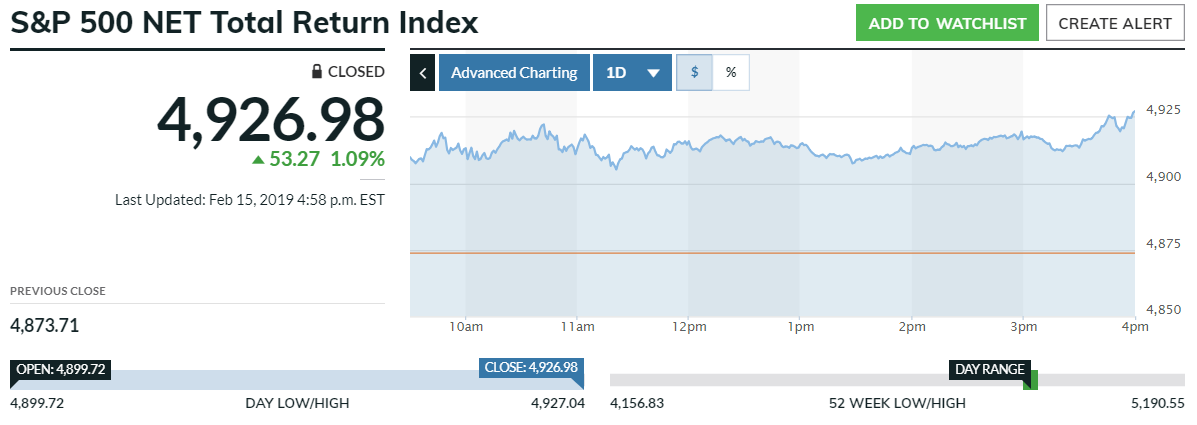

Наверное самым популярными индексами возврата можно назвать индексы на SP500, основные из них:

- S&P 500 Net Total Return — индекс чистой суммарной доходности, инвестирующий дивиденды за вычетом налогов.

Индексы полной доходности — крайне интересный инструмент для пассивных и долгосрочных инвесторов. Инвестировать в него можно двумя способами: вложиться в ПИФы и по факту платить большую комиссию (крайне не интересно, по моему мнению) либо проводить инвестирование в индекс Мосбиржи полной доходности самим (сделать это можно путем его копирования и реинвестирования дивидендов).

Источник

Индексы полной доходности (ММВБ, РТС). Что такое

Индексы полной доходности (англ: Total Return Index, TRI) – показывает изменение стоимости портфеля активов с учетом реинвестирования и выплат дивидендов. Как правило индексы полной доходности рассчитываются для акций, но также есть индексы полной доходности облигаций, товарного рынка. Индекс TRI отличается от ценового индекса.

Так как индекс цен учитывает только изменение курсовой стоимости ценных бумаг (рос или снижение капитала), тогда как индекс полной доходности учитывает дивиденды, проценты, дополнительный выпуск акций. Данный финансовый инструмент применяется для долгосрочного инвестирования на 5-10 лет.

Большинство мировых фондовых индексов рассчитывается как ценовой индекс и индекс полной доходности.

Виды индексов полной доходности

Выделяют два типа индексов полной доходности:

Брутто (англ: Gross) – индекс без учета налогов за полученную прибыль от дивидендов.

Нетто (англ: Net) – индекс с учетом налоговых вычетов за прибыль от дивидендов. Налоговые ставки могут быть также двух видов: для отечественных компаний и для иностранных компаний. В результате будут два индекса.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Индекс полной доходности ММВБ

Например, индексы полной доходности московской биржи ММВБ имеет следующие тикеры ↓

| Ценовой индекс | Индекс полной доходности (брутто) | Индекс полной доходности (нетто) по налоговым ставкам российских компаний | Индекс полной доходности (нетто) по налоговым ставкам иностранных компаний |

| IMOEX | MCFTR | MCFTRR | MCFTRN |

Сравним доходность ценового индекса (IMOEX) и индекса полной доходности (MCFTRR). Для этого воспользуемся сервисом TradingView. Как видно из рисунка итоговая доходность за последние 3 года отличается в

Доходность индекса полной доходности ММВБ отличается в

2 раза от ценового индекса ММВБ. Разница сильно увеличивается во время активного роста рынка

Индекс полной доходности нетто по налоговым ставкам иностранных компаний даст похожий уровень доходности.

Сравнить индекс полной доходности по годам можно также на сайте биржи → здесь

Индекс полной доходности РТС

Индексы полной доходности РТС следующие ↓

| Ценовой индекс | Индекс полной доходности (брутто) | Индекс полной доходности (нетто) по налоговым ставкам российских компаний | Индекс полной доходности (нетто) по налоговым ставкам иностранных компаний |

| RTSI | RTSTR | RTSTRR | RTSTRN |

На рисунке ниже представлен индекс полной доходности РТС. Можно заметить, что во время кризиса размер просадки был одинаковый, но восстановление происходит быстрее.

Индекс полной доходности быстрее восстанавливаются после кризиса

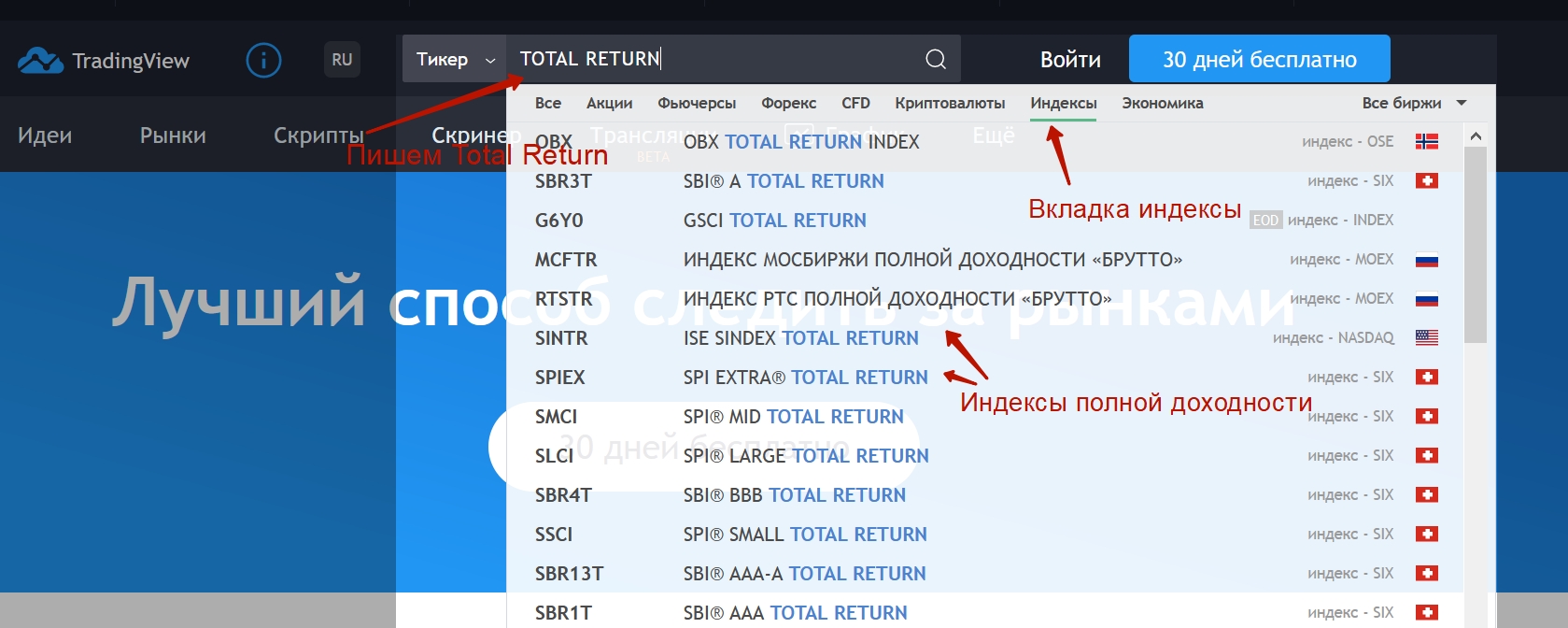

Как найти индексы полной доходности

Для того чтобы найти индексы полной доходности в сервисе TradingView, вписываем Total Return (полная доходность) и отражаются все индексы полной доходности.

Пошаговая инструкция как найти индексы полной доходности через TradingView

Вывод

Индексы полной доходности показывают большую доходность, т.к. средства из них не вынимаются а полученная дивидендная прибыль от акций реинвестируется. На длительном временном промежутке в 5-10 лет изменения могут составлять 2-3 раза. Во время фазы роста рынка после кризиса индекс полной доходности быстрее восстанавливается, тогда как коррекция (просадка) одинаковая.

Источник