- Как посчитать доходность акции: виды доходности и их расчет

- Для чего нужно знать доходность?

- Примеры расчета доходности

- Дивидендная

- Текущая (рыночная)

- Полная

- Годовая

- Конечная

- Цифры, числа и проценты — как правильно считать прибыль и годовую доходность | Несколько простых способов с интересными примерами

- Складываем годовые доходности

- Прибыль + убытки — как сложить?

- Методы 72

- Метод 114

- Среднегодовая прибыль за несколько лет

Как посчитать доходность акции: виды доходности и их расчет

Доходность акций — показатель прибыли от ценных бумаг в процентном либо номинальном выражении. Складывается из дивидендов и повышения курсовой стоимости. В общем смысле представляет собой суммированную прибыль, поделенную на сумму вложений. Учитывая, что ценные бумаги способны приносить не только прибыль, но и убыток, то доходность бывает положительной и отрицательной. Как и зачем считают доходность — читайте в статье.

Для чего нужно знать доходность?

У каждой компании собственная дивидендная политика. Одни активно дважды в год выплачивают дивиденды, другие направляют прибыль на развитие бизнеса. Существует и обратный выкуп (buyback) — операция, при которой количество акций в свободном обращении уменьшается для роста прибыли по каждой ценной бумаге. Акционерам такое решение совета директоров на руку: если речь о выплате дивидендов, они облагаются налогом. Если растут котировки, то в долгосрочной перспективе держатели акций освобождены от налогов до продажи активов. Владея акциями более 3 лет, можно продать их без обязательства платить НДФЛ.

Начальная стадия инвестирования — выбор эмитента. Акции бывают:

- Дивидендные. Подходят инвесторам, планирующим получать пассивный доход. Чаще приобретаются активы телекомов, сырьевых компаний, коммунальных служб.

- Акции роста. Активы принадлежат компаниям, активно расширяющим бизнес и наращивающим прибыль. Дивидендов почти или совсем нет. Чаще всего такую стратегию выбирают фирмы из IT-сектора. Инвестировать сюда лучше надолго (от 1 года).

Сравнивать доходность следует грамотно. Если проводить сравнение по суммам дивидендов за 1 акцию, результат будет некорректным.

Расчеты доходности помогут выбрать ценные бумаги, определить справедливую стоимость. Для прогнозирования эффективности инвестиций нужно учитывать дополнительно стоимость фактической продажи актива.

Размер дивидендов зависит от кредитных ограничений. Некоторые кредиторы запрещают компании повышать их уровень и даже выплачивать дивиденды. Благоприятным фактором для владельцев американских акций становится требование налоговиков о запрете накопления чрезмерной прибыли. Если налоговая служба определит доход компании как избыточную прибыль, она будет облагаться налогом по завышенной ставке 39,6 %. Поэтому в США компании предпочитают регулярно выплачивать дивиденды.

Примеры расчета доходности

Дивидендная доходность иностранных активов ниже по сравнению с российскими. Для Америки 3–5 % считается высоким уровнем. Низкие показатели связаны с низкой ставкой Федерального резерва, но в качестве компенсации риски снижены до умеренных. Высокодоходные активы США традиционно считают высокорисковыми.

Основываясь на годовых выплатах за последний отчетный период, можно спрогнозировать будущие дивиденды. Но оценка будет неточной. Эксперты дают дивидендным инвесторам рекомендации:

- Не полагаться на постоянный высокий размер дивидендов.

- Не полагаться только на дивидендную доходность в процессе выбора активов.

- Изучать коэффициенты дивидендных выплат.

Владелец акций получает прибыль двумя способами: за счет дивидендов и роста котировок ценных бумаг. Второй способ — основной. Если компания достигает успеха, она развивается и регулярно выплачивает дивиденды, ее активы растут в цене. На этапе подъема можно получить хорошую прибыль с продажи.

Дивидендная доходность представляет собой часть прибыли, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Сумма обсуждается на собрании акционеров.

Дивидендная

Рассчитывается, как отношение размера дивидендов к стоимости 1 акции. Формула выглядит следующим образом: r = d / p * 100, где буквой d обозначается сумма дивидендов, а буквой p актуальная цена акции.

Пример: совет директоров установил по итогам года дивиденд в 10 рублей. Стоимость акции на Московской бирже 150 рублей. Округленная сумма дивидендной доходности 6,67 %.

Дивиденды выплачиваются раз в год, в квартал или полгода, иногда раз в месяц. Если дивиденды выплачиваются раз в полгода, то и доходность будет полугодовой. Чтобы посчитать доходность за год, нужно суммировать все выплаты за 12 месяцев и разделить на стоимость акции на день последних выплат.

Текущая (рыночная)

Рассчитывается по формуле r = (P2 – P1) / P1 * 100, где вместо P1 подставляется цена покупки актива, а вместо Р2 — цена продажи. Результат показывает, какой доход получит инвестор при продаже ценных бумаг по текущей стоимости.

Пример: если купить бумаги по 150 рублей, а по мере роста котировок продать по 190 рублей за штуку, текущая доходность получится 26,67 %.

Облегчить расчеты поможет Excel. Столбец А содержит название предприятия. Столбец В — даты. С1 для указания покупной цены акций. D1 — продажная цена. Ячейке Е1 задается процентный формат, после чего вводится формула (D1 — C1) / C1 * 100%.

Полная

Представляет сумму двух величин — дивидендов за год и роста курсовой цены. Формула выглядит так: (D + (Р2 – Р1)) / Р1 * 100%. Символы те же, что при расчете рыночной доходности, а буква D обозначает размер дивиденда.

Справка: иногда за год акции компании падают в цене, и даже наличие дивидендов не спасает от отрицательной доходности. В качестве примера — акции «Магнита». В начале 2019 г. цена акций была 4155 руб. за единицу, в конце — 3702 руб. Дивиденд составлял 313,97 руб., а дивидендная доходность 8,18 %. Полная доходность по формуле равна – 3,34 %. Если бы инвестор приобрел в начале года акции магнита, после продажи в конце года вышел бы на убыток в 3,34 %.

Годовая

Служит для оценки привлекательности ценных бумаг, поскольку часто котировки и финансовые результаты недостаточно точно отражают реальную ситуацию. Владелец актива может держать его меньше и больше года. Для сравнения доходности акций и депозитов необходимо равнозначное значение. Им становится доходность в годовых процентах. Для вычисления доходность умножают на коэффициент k = 365 / число дней реального обладания акциями.

Конечная

Совокупность перечисленных выше факторов влияет на прибыльность финансового инструмента. Конечная доходность рассчитывается по формуле: dk = ((Ps — Pp)/ n + D)/Pp × 100 %, где D — среднее арифметическое дивидендов, выплаченных за год, n — количество лет обладания активом, Ps — стоимость продажи ценных бумаг, Pp — цена покупки акций.

Задача для примера: некто купил акцию за 100 руб. с коэффициентом 1,7. За первый год дивиденды составили 15 руб. Текущая доходность за второй год — 20 %. На третий год дивиденды достигли 45 %. Прибыль равномерно выплачивалась по кварталам. На третий год инвестор продал актив за 90 дней до выплаты дивидендов. Индекс соотношения цены продажи к цене покупки 1,25. Задание — рассчитать конечную доходность по акции.

Сначала рассчитывается стоимость покупки и продажи:

Рр = 100 руб. × 1,7 = 170 руб.

Ps = 170 руб. × 1,25 = 212,5 руб.

Далее определяется текущая доходность:

Дивиденды в первый год 15 руб., текущая доходность во второй – 20 %. Получается 170 руб. × 0,2 = 34 руб.

Учитывая ставку 45 % в течение третьего года, получение дивидендов только за 3 квартала, получается доходность за третий год равна 100 руб. × 0,45 × 0,75 = 37,5 руб.

Расчет среднегодового дивиденда: (15 + 34 + 37,5) : 2,75 = 31,45 руб.

Помимо дивидендов, акционер получил прибыль от разницы между стоимостью покупки и продажи ценной бумаги: 212,5 — 170 = 42,5 руб.

Если подставить все величины в формулу, получится конечная доходность:

(31,45 + 42,5 / 2,75) / 170 × 100 % = 26,79 %.

Получается, что на каждый рубль, который инвестор вложил в покупку акции, среднегодовой доход составил около 27 коп. без учета налогов.

На доходность акций влияют разные факторы, многие из которых не поддаются прогнозу:

- Финансовые показатели эмитента. Будущую прибыль предсказать сложно из-за невозможности предвидеть внешние факторы.

- Кредитный рейтинг компании. Чем выше позиция в рейтинге, тем дешевле кредиты и легче развитие.

- Инвестиции от зарубежных фондов. Иностранным инвесторам интересны акции, вошедшие в индекс MICES Russia 20.

- Увеличение веса в индексе Московской бирже, что ведет к докупке актива индексными фондами (ETF, ПИФы и пр.).

- Рост ВВП РФ.

- Ключевая ставка ЦБ России. Когда она снижается, акции растут.

- Уровень инфляции.

- Корпоративное управление.

- Налогообложение.

- Санкции.

- Стабильность рубля и пр.

Перечисленные в статье базовые формулы помогут самостоятельно посчитать доходность акций. Крупные компании на своих сайтах предлагают отчеты в открытом доступе. Используя эти цифры и размер дивидендов, можно быстро определить стоимость бумаг. Полагаться лишь на котировки биржи мало, следует прогнозировать риски на базе точных цифр.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Цифры, числа и проценты — как правильно считать прибыль и годовую доходность | Несколько простых способов с интересными примерами

Проходили в школу простые и сложные проценты? Ну как вам? Скукотища. Какие-то цифры, числа. Математические действия: умножение, деление, вычитание и сложение. Но все меняется, когда речь идет о деньгах. Собственных деньгах. Потенциале их роста от инвестиций. Сразу происходит смена настроения абсолютно на противоположное. От просто скучно до интересно.

И самыми любимыми становятся сложение и умножение. Складывать (суммировать) капитал и приумножать (зарабатывать) прибыль.

Расскажу про пару способов и приемов, как можно достаточно просто и быстро оценивать и считать результаты вложений (будущие и реальные). И главное, правильно.

Есть еще люди «в наших селеньях», кто не знает (или просто забыл) как все это делается.

Нам нужен калькулятор и один палец (не показывать, а нажимать на кнопки). В некоторых случаях просто мозги.

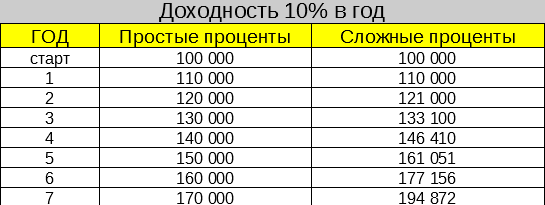

Складываем годовые доходности

Вы получили в первый год прибыль в 10%, во второй снова 10%. А на третий год? . опять десять.

Внимание вопрос. Сколько вы заработали за 3 года?

Быстрый ответ — 30% прибыли.

Мы посчитали 30% по правилам простых процентов. Просто сложив их вместе.

Если срок короткий и (или) доходность небольшая (не 20-30 и тем более не 50-100%), то результат будет близок к истине. Но как вы поняли, неправильный.

Представьте, что в течение 7 лет вы получаете по 10% годовых на вложенный капитал. Пусть будет на 100 тысяч.

Сколько мы заработаем за этот срок?

Снова быстрый ответ: 70% прибыли или 70 тысяч.

На самом деле — 95 тысяч рублей. Вы только что потеряли (недосчитали) 25 000.

Доходности нужно не складывать, а умножать между собой.

10% со 100 рублей, дадут 10. В совокупности будет 110.

Во второй год 10% берем со 110 — 11. Получаем в итоге — 121 рубль.

Третий год — принесет нам 12,1. Итого — 133,1 рубль.

Как это все подсчитать?

Проценты преобразуем по формуле: 1+ (доходность за год/100%). И перемножаем.

Соответственно 20% — это будет 1.2; 30% -1.3; 45% — 1.45.

В нашем случае: 1,1 х 1,1 х 1,1 и так далее. семь раз.

Прибыль + убытки — как сложить?

Как сложить между собой прибыльные и убыточные периоды?

Простой вопрос. В первый год получили прибыль +10% . За второй убыток -10% . Сколько денег будет в итоге?

Вроде бы плюс на минус дает ноль. Десять туда, 10% обратно.

Мы в той же точке отсчета.

На самом деле мы потеряли 1% (можете проверить на калькуляторе).

Причем последовательность не важна. Получена сначала прибыль, потом убыток. Или наоборот. Результат будет один.

Как быстро подсчитать?

- 10 процентов прибыли — 1,1;

- 10% убытка — 0,9.

Формула: 1- (убыток за период/100).

Перемножаем числа между собой и получаем результат.

В нашем случае: 1.1 Х 0.9 = 0,99. Или 99% от первоначального капитала.

Методы 72

Метод семидесяти двух позволяет быстро узнать, через сколько лет ваши вложения удвоятся.

Для этого нужно число 72 разделить на ожидаемую годовую доходность.

Например, при ежегодной прибыли в 7% — вы удвоите капитал примерно через 10 лет.

Увеличиваем доходность до 14,4% — и каждые 5 лет получаем прибыль 100%.

Через 10 лет у вас будет в четыре раза больше денег, через 15 — в 8 раз, через 20 — в 16.

Ну а «потерпев» 30 лет — вы увеличите свой капитал в 64 раза.

Метод 72 не блещет математической точностью. Всегда есть небольшая погрешность. Но на лету быстро посчитать и получить приблизительный результат — самое оно.

Кстати формула работает и в обратном направлении.

Ежегодный убыток в 6%, примерно через 12 лет ополовинит ваш капитал.

Интересно это использовать при инфляции. Насколько уменьшается покупательная способность денег.

Средняя инфляции в РФ за последние десять лет составила 7,43%.

Это значит, что рубль «усох» в 2 раза за 9,5 лет.

Метод 114

Все аналогично способу подсчета 72 (делим 114 на годовой доход). Но формула показывает утроение капитала за период. Тоже с небольшой погрешностью.

Пара примеров утроения капитала.

При доходности в год:

- 8% | (114 / 8) = 14,2 года

- 10% | (114 / 10) = 11,4 года

- 12% | (114 / 12) = 9,5 лет

- 14% | (114 / 14) = 8,1 год.

Среднегодовая прибыль за несколько лет

Как посчитать среднегодовую прибыль за различные периоды? А зачем?

Начнем с примера. Дальше поймете, нужна вам эта инфа или нет.

Два инвестора Вася и Петя начинаются мериться своими достоинствами доходностями. У кого больше. И кто круче.

Вася: Я раскачал свои 250 тысяч за 5 лет до 580 кусков. Заработал 330 000 рублей прибыли.

Петя: Мои скромные 40 тысяч я превратил в сотку всего за 6 лет. Прибыль 60 тысяч.

А кто из них действительно в большем плюсе от суммы вложенного капитала. У кого прибыль в процентах выше?

Вася за 5 лет получил 132% прибыли.

Петя заработал 150%, но за 6 лет.

Можно выделить среднегодовую доходность и увидеть, кто зарабатывал в год больше. Делим общий процент прибыли на количество лет.

Вроде бы Вася круче. У него больше. Хоть и ненамного.)))

Но мы немного неправильно вычленили годовую доходность.

Среднегодовая доходность = n√(Pn/P0)-1; где

- n — количество периодов (лет);

- P0 — начальное значение капитала;

- Pn — конечное размер

УУУУ. Какие-то корни. И даже не квадратные. И еще не все калькуляторы это поддерживают. Забудьте ее навсегда.

Мне больше нравится считать в электронных таблицах (Excel вам в помощь).

Есть такая формула.

=степень (Pn/P0; 1/n) — 1

Вносим 3 параметра — начальный, конечный капитал и срок вложений.

Получаем:

Рост за 6 лет у Пети с 40 до 100 тысяч соответствует среднегодовой доходности в 16,5%.

Вася, получивший сверху 330 тысяч за 5 лет зарабатывал в среднем по 18,3%.

Обратите внимание, как кардинально поменялись результаты по сравнению с простым делением общей прибыли на количество лет.

И наш «крутыш» Вася хоть и остается в лидерах, но среднегодовая прибыль уменьшилась почти в 1,5 раза..

Где еще можно применять такую формулу?

Для примера несколько вариантов использования.

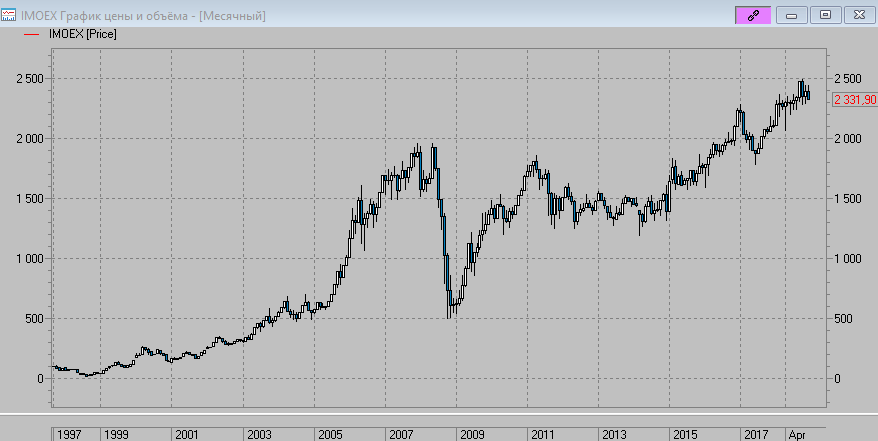

Биржевые графики

Смотрим на какой нибудь биржевой график (акции, индекс, ETF). Нам нужно примерно оценить как он растет в среднем в год. На сколько процентов?

Например, за последние 5, 10, 20, 30 лет (да хоть сто лет).

Можно конечно поискать информацию в интернете. Есть различные статистические данные. Таблицы. Красивые цифры.

Но мы легкие пути не ищем. Рассчитаем все сами.

Нам нужна бутылка водки (хотя можно и без нее обойтись), начальная и конечная цена за требуемый период.

И электронная таблица. Особенно, если есть какой-то готовый шаблон — дело пары секунд (Спойлер: шаблон есть ниже). Вносим 3 числа и результат моментально перед глазами.

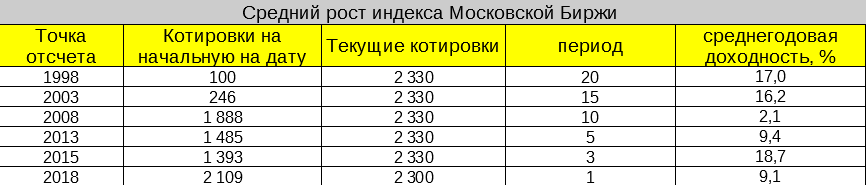

Для примера возьмем наш любимый и родной индекс Московской биржи. С момента его основание и по текущий момент.

Текущий (2018 год) еще правда не закончился (конец декабря). Но это не сильно критично.

В таблице видно на сколько процентов в среднем рос рынок в зависимости от точки входа.

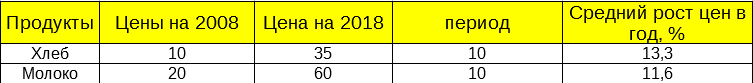

Интересный момент с удорожанием продуктов.

Стоила лет десять назад булка хлеба 10 рублей. А сейчас ее цена 35 рубликов.

Молоко продавали за 20, а сейчас за 60 (данные я взял с потолка, просто для примера).

И так понятно, что грабеж среди бела дня. Но как его подсчитать?

Забиваем данные в таблицу и видим, что хлеб дорожал в среднем на 13,3% в год. А молоко всего на 11,6%.

Чего нам ждать в будущем: выравнивание пропорции цен? Хлеб стоит явно дороже, чем должен. Значит . скоро цены на него снизятся. ))))

А может на молочко еще подрастут (что более вероятно).

Дивиденды

Вернее темпы их роста. Интересная штука, скажу я вам.

Дивидендные аристократы (обычно компании из Америки) из года в год стараются повышать уровень выплат для своих акционеров. В России есть немного таких компаний, действующих подобных образом.

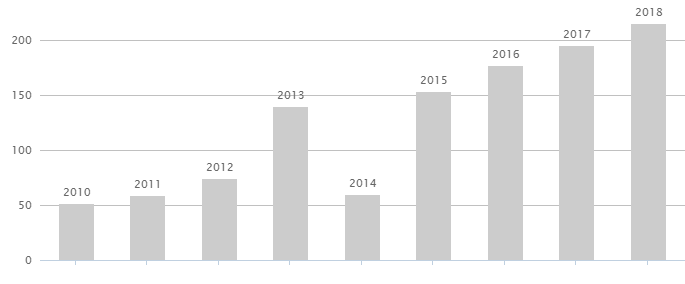

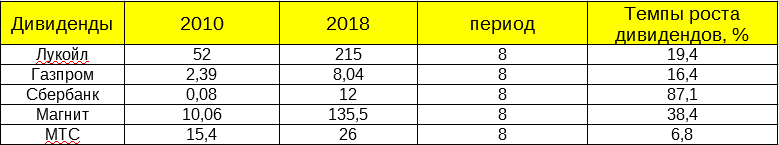

Вот статистика выплат дивидендов за последние несколько лет.

За восемь лет, размер дивидендов вырос со скромных 52 рубля на акцию в 2010, до 215 рублей в 2018 году. Ежу понятно, что это уже неплохо. Но . насколько неплохо?

С помощью формулы, можно определить среднегодовой темп прироста дивидендов.

Получаем 19,4% в год. Рост прибыли только за счет дивидендов. (Котировки на акции Лукойл тоже за это время выросли порядком). Обгоняющий инфляцию минимум в 2 раза.

Ради интереса рассчитал темпы роста дивов по другим голубым фишкам российского рынка: Газпром, Сбербанк и МТС.

Очень любопытная картина получилась.

По старой традиции для ленивых (или тех кто ценит свое время) прикладываю файл со всем, что здесь было написано, описано, рассчитано. Может кому и пригодится. При необходимости переделайте под себя.

Всем удачных (и правильно подсчитанных) положительных доходностей!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник