- Основные формулы по инвестициям с пояснением решения

- Что это такое: инвестиции и инвестирование?

- Правила эффективного инвестирования

- Оцениваем эффективность инвестиций по формулам

- Где применяют формулы по оценке инвестиций?

- Что такое инвестиции и как на них зарабатывать?

- Содержание

- Немного истории

- Мини-словарь инвестора

- Способы и виды инвестирования

- По объекту инвестиций

- По сроку вложений

- По уровню риска

- По ликвидности

- Во что вкладывать

- Кому подходит инвестирование

- Подробнее о рисках

- Как снизить риски

Основные формулы по инвестициям с пояснением решения

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Что это такое: инвестиции и инвестирование?

Опытные и успешные бизнесмены ответят на данный вопрос коротко и просто: деньги должны работать. Это значит, что можно зарабатывать на денежных или финансовых операциях, грамотно вкладывая свободные средства и дожидаясь определенного момента (повышения доходности). Отсюда следует, что инвестиции – это определенные вложения (чаще всего денежные), а инвестирование – процесс наращивания дохода.

Столь необычная процедура всегда сопровождается определенными рисками. Наиболее выраженным из них является возможность утраты вложенного капитала полностью, поэтому перед вложением средств важно проанализировать все возможные сценарии развития событий, оценить риски и перспективы. Делается это посредством использования специальных инструментов.

Чтобы добиться успеха на этом поприще важно владеть основной терминологией, правилами и законами, располагать необходимой базой – начальный капитал, брокерский счет и пр.

Самыми популярными вариантами инвестирования являются следующие вложения: валютная биржа (игры на курсах валют), интеллектуальная собственность, покупка акций и облигаций, ценных бумаг, покупка или вложение в недвижимость, покупка драгоценных металлов и пр.

Инвестирование основывается не только на вложении, но и ожидании прогнозируемого или иного результата. Поэтому инвестору следует тщательно следить за ситуацией на рынке, корректировать свою стратегию и тактику, оценивать риски. Перед вложением средств целесообразно пройти специальные курсы по инвестированию и исследовать специальные показатели, о которых мы расскажем ниже.

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Правила эффективного инвестирования

Чтобы сделка состоялась и принесла доход или преумножила первоначальный капитал, важно следовать четким правилам:

- Ставим цель. В этом деле важно определить, ради чего и для чего Вы желаете преумножить свой капитал. Притом цель должна мотивировать инвестора. Это значит, что не нужно выдвигать цель – заработать «энный» объем денег (сумма). Миссия инвестора должна быть абстрактной и конкретной одновременно. Например, приобрести дом в черте города стоимостью Х в течение трех лет. Здесь же следует составить финансовый план с подсчетом ежемесячного дохода, достаточного для основных и обязательных платежей/нужд, откладывания запланированной суммы (на дом), воздействие инфляции и пр.

- Безопасность. Инвестиции могут быть нестабильными и непостоянными. Например, курсы валют постоянно меняются, а значит и доходность будет колебаться. Поэтому важно обезопасить себя от финансовых крахов, создав минимальный резервный фонд. «Финансовая подушка» должна быть сформирована отдельно от основных активов, также неплохо ее периодически дополнять, но прикасаться к ней следует только в крайнем случае.

- Срок вложений. Большинство людей привыкли открывать депозитные счета и/или инвестировать на короткий срок, но инвестирование на 3-5 и более лет – более выгодны, так ка в этом случае доходность растет по формулам сложных процентов.

- Регулярность инвестиций. Не стоит думать, что вложил один раз и заработал миллионы. На самом деле, каждая свободная копейка должна приносить доход или быть полезной. Если у Вас не запланированы покупки или расходы, то лучше всего высвобожденный капитал инвестировать. В этом случае уровень доходности возрастает в разы. Притом при регулярном инвестировании риск обанкротиться или «прогореть» сокращается.

- Разнообразие инвестиционного портфеля. Никогда не вкладывайтесь полностью в один вид. Во-первых, разные вложения ведут себя по-разному и становятся взаимодополняемыми: если одна инвестиция убыточна, то другая приносит доход и покрывает проигрыш. Поэтому старайтесь грамотно распределять деньги как минимум на 2-3 вида, следите за курсами и также пропорционально пополняйте портфель.

- Не используйте ради инвестиций заемный капитал. В этом случае доходность вложений будет направляться на погашение процентов по займу, а значит выгоды не будет. Более того, в случае «проигрыша» инвестор будет не просто в убытке, но и должен банку.

- Пользуйтесь всеми действующими льготами, снижая уровень затрат.

- Занимайтесь саморазвитием, постоянно пополняя багаж знаний новыми актуальными данными, осваивая новые инструменты и горизонты. В этом случае успех вам гарантирован.

Оцениваем эффективность инвестиций по формулам

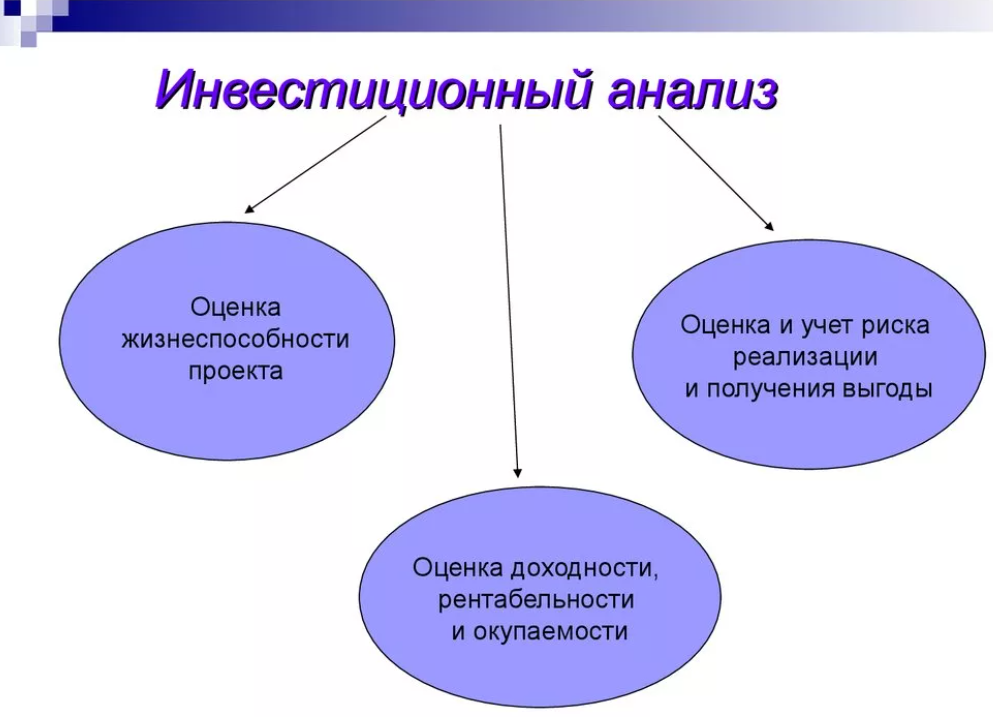

В экономической теории и на практике опытные эксперты перед инвестированием сначала «прощупывают почву», а уже после вложения средств тщательно следят за ситуацией и координируют свои действия, оценивают перспективы.

После того, как цели инвестирования и срок инвестирования были определены, необходимо рассчитать и проанализировать основные показатели:

Здесь инвестор определяет, какую сумму и на каких условиях ему следует вложить, чтобы добиться намеченной цели. Для этого важно учесть следующие факторы: расходы на открытие брокерского или инвестиционного счета и его обслуживание, начальный капитал, «финансовая подушка» (обычно она представляет собой определенный процент от дохода).

На этом же этапе следует определить: инвестирование – это дополнительный или основной источник дохода. С учетом этого фактора инвестор включает или исключает повседневные расходы, затраты за аренду помещения и пр.

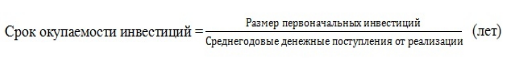

Инвестиции – это вложения индивида, его затраты. Срок окупаемости – это время, за которой инвестор выходит на нулевой уровень или начинает получать доход, перекрыв свои затраты (первоначальный капитал).

Срок окупаемости и период инвестирования могут разниться. В одном случае инвестор начинает получать доход сразу, в другом – по мере выхода на определенный уровень.

Данный показатель позволяет определить, возместят ли инвестиции в определенный срок произведенные затраты, когда инвестор начнет получать прибыль.

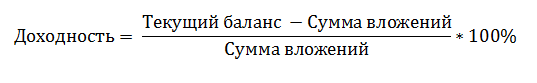

- Доходность инвестиций.

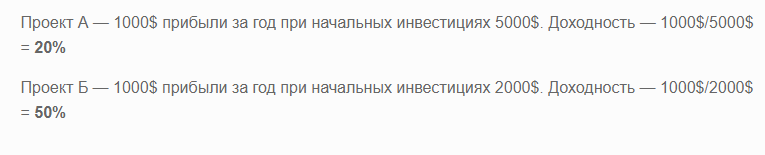

Данный показатель свидетельствует о положительной или отрицательной тенденции: наращивание доходов или убыточность проекта. Его целесообразно использовать для сравнения нескольких инвестиционных проектов или вложений в разные активы, чтобы понять: какой из них выгоднее.

Пример оценки доходности:

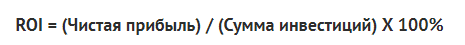

Данный показатель позволяет сопоставить уровень полученной прибыли и вложенных в проект средств: сколько рублей приходится на каждый вложенный 1 рубль инвестиций, насколько выгодны были операции и пр.

Если полученное значение превышает 100%, то инвестпроект был прибыльным и эффективным, если ниже 100% – то убыточным.

Все показатели целесообразно исследовать и анализировать с определенной периодичностью: чем чаще, тем лучше. Но это не значит, что инвестор должен ежедневно производить расчеты и сопоставлять результаты, корректировать тактику.

В инвестировании важно полагаться на прогнозы экспертов, собственную интуицию. Чтобы минимизировать риски, достаточно раз в неделю пересматривать условия инвестирования, анализировать поведение игроков на рынке и корректировать планы (но не меняя цели до тех пор, пока она не будет достигнута).

Производить расчеты можно вручную или с помощью специальных программ: Excel или в рамках брокерской программы (анализ данных экспорт данных и моделирование ситуации с учетом прогнозов ЦБ РФ и иных ведомств).

Внимательно проверяйте все данные: расчеты должны быть максимально точными, учитывайте условия инвестирования, последние тенденции и изменения в выбранной сфере (колебания курсов, налоговые льготы, правовые нормы, рейтинг или престиж кампании и пр.).

Где применяют формулы по оценке инвестиций?

Данными правилами и формулам успешно пользуются в теории и на практике. Конечно же, они востребованы преимущественно в экономической среде у аналитиков менеджеров по инвестициям или управлению проектами, квалифицированными инвесторами и экономистами.

Оценка инвестиционной привлекательности и эффективности производится в самых разных целях:

- Определение перспектив развития частного дела;

- Оценка сотрудничества с поставщиками, подрядчиками или иными партнёрами;

- Анализ способов преумножения капитала, эффективности вложений;

- И пр.

Расчет показателей по оценке инвестиций производят студенты экономического профиля при выполнении курсовых и научно-исследовательских работ ВКР. В этом деле к ним на помощь приходят специалисты образовательного центра Дисхелп.

Наша команда подберет информационную базу, подготовит исследование «под ключ» и оформит его с учетом заявленных требований, гарантируя высокое качество услуг, конфиденциальность данных и безопасность сделки. Написать курсовую, научную или аттестационную работу, бизнес-план просто! Убедитесь в этом лично, оформив заявку на нашем сайте.

Трудности с учебой?

Помощь в написании студенческих и

аспирантских работ!

Источник

Что такое инвестиции и как на них зарабатывать?

Содержание

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

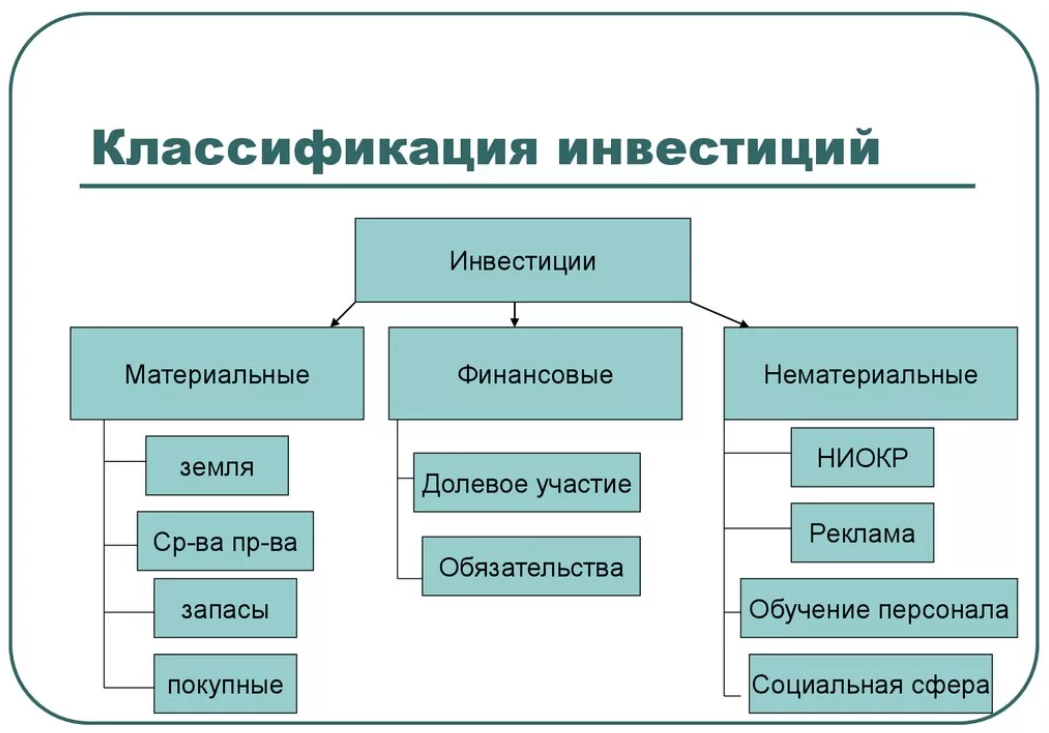

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

- Драгметаллы. Золото, серебро и платина хорошо подходят для хранения капитала — они ликвидны в любой стране, их стоимость стабильна и не зависит от политической и экономической ситуации. Поэтому драгметаллы — хорошая «копилка», в которой деньги не обесценятся. Но именно из-за стабильных цен они не выгодны для инвестирования. По этой же причине для инвестиций не подходят ювелирные украшения.

- Ценные бумаги. Такой вид инвестиций — отличный старт. В отличие от недвижимости, для покупки акции или облигации не нужен большой стартовый капитал — достаточно нескольких тысяч рублей. Для пассивного дохода подойдут высоколиквидные акции стабильных компаний, риск банкротства которых минимален. Акции хранятся на специальном банковском счете. Заработать на них можно либо с помощью дивидендов, либо перепродать акции после роста их стоимости. Также можно нанять брокера или управляющего, который будет перепродавать ценные бумаги, добиваясь большего дохода.

- Бизнес, собственный или чужой стартап. Такое инвестирование самое рискованное, но одно из самых выгодных.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

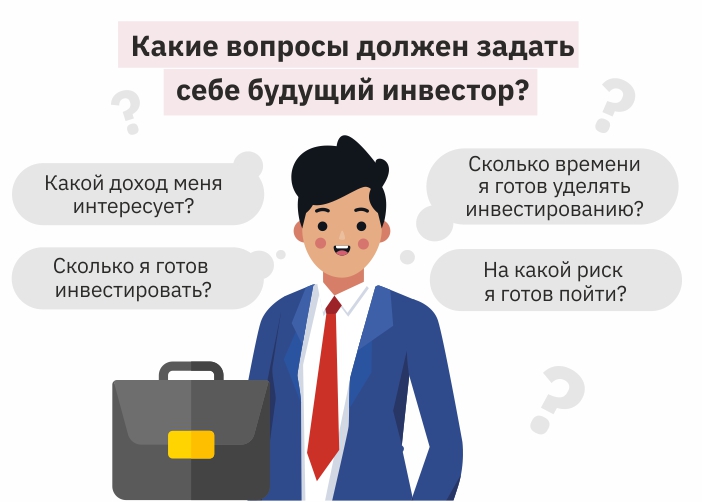

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Источник