- Внутренняя доходность

- Внутренняя норма доходности финансовых инструментов

- Внутренняя норма доходности инвестиционных проектов

- CFA — Внутренняя норма доходности (IRR) и правило внутренней нормы доходности

- Определение и формула IRR.

- Правило IRR.

- Пример оценки программы исследований и разработок с использованием правила IRR.

- Пример совместного применения правила IRR и правила NPV.

Внутренняя доходность

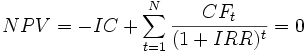

Внутренняя норма доходности (англ. internal rate of return , общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Иначе говоря, для потока платежей CF, где CFt — платёж через t лет ( t = 1. N ) и начальной инвестиции в размере IC = − CF0 внутренняя норма доходности IRR рассчитывается из уравнения:

При принятии инвестиционных решений ВНД используется для расчета ставки альтернативных вложений. При выборе из нескольких проектов с разными ВНД, выбирается проект с максимальным значением ВНД.

Внутренняя норма доходности финансовых инструментов

Внутренней доходностью для финансовых инструментов называют процентную ставку, при которой приведенная стоимость будущего потока платежей по данному финансовому инструменту совпадает с его рыночной ценой. Определённая таким образом внутренняя доходность равна внутренней норме доходности инвестиции в данный финансовый момент времени.

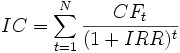

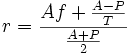

Для определения внутренней нормы доходности облигации часто используют приближённую «купеческую» формулу:

- A — номинал облигации;

- P — текущая рыночная цена облигации;

- f — годовая купонная ставка;

- T (в годах) — срок до погашения облигации.

Источник

Внутренняя норма доходности инвестиционных проектов

Поэтому разрабатываются и используются инструменты, позволяющие провести первичный расчёт рисков и, в некоторой степени, минимизировать вероятность вложения средств в низкодоходные или убыточные проекты.

Чаще всего при выполнении финансового анализа используется показатель, оперирующий приведёнными денежными потоками. Его именуют внутренняя ставка доходности (иное обозначение, норма доходности (международное обозначение, IRR).

Внутренняя норма доходности инвестиционного проекта IRR (Internal Rate of Return) — это величина ставки дисконта, достигая которой совокупная приведенная стоимость вложений в проект, именуемая денежными потоками либо чистой приведенной стоимостью (обозначается как «NPV») равна «0». Говоря простым языком, при такой ставке инвестор, вкладывающий в проект собственные средства, сможет, в лучшем случае, их возместить.

Говоря простым языком, при такой ставке инвестор, вкладывающий в проект собственные средства, сможет, в лучшем случае, их возместить.

Выполняя финансовый анализ проекта сначала считают показатель NPV (приводят величину общей суммы инвестиций к стоимости «на сегодня»). Только после этого определяют величину ставки IRR инвестиционного проекта. Этот показатель может именоваться по-разному (но, в любом случае, в наименовании первым словом будет «внутренняя»):

- внутренней нормой дисконта;

- внутренним коэффициентом эффективности (вариант, окупаемости);

- внутренней нормой.

Внутренняя норма доходности, вместе с величиной NPV, рассматриваются как взаимодополняющие критерии, позволяющие оценить эффективность реализации инвестпроекта. Графическая зависимость между ними приведена на рисунке.

Рассчитанную величину IRR рассматриваемого проекта сопоставляют с аналогичными значениями рыночной ставки доходности (на момент сравнения). При этом обязательно дополнительно учитываются такие факторы, как сроки реализации проекта и возможные риски.

В качестве контрольной величины используется ставка усреднённого банковского депозита. Рентабельным будет считаться проект, имеющий величину внутренней нормы доходности, превышающую средние величины ставок по инвестпроектам (вариант, по вкладам).

Необходимость рассчитать величину ставки ВНД возникает при различных направлениях денежных потоков:

- Эти показатели, в первом случае, рассматриваются исключительно как чистые инвестиции. На начальной стадии реализации любого проекта все они минусовые (инвестор вкладывает, но ничего не получает). Спустя определённое время появляются потоки положительной направленности. На весь оставшийся период реализации рассматриваемого проекта динамика не меняется.

- Во втором учитываются показатели, характеризующие смешанные денежные потоки. Средства поступают, чередуясь положительной и отрицательной направленностью. В подобных случаях показатель IRR не используется, так как он не позволяет получить достоверных данных. Необходимо обращаться к модифицированному показателю, MIRR.

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

Источник

CFA — Внутренняя норма доходности (IRR) и правило внутренней нормы доходности

Финансовые менеджеры часто обращаются к показателю IRR, который представляет собой ставку доходности или прибыльности инвестиций. Рассмотрим на примерах порядок расчета и применения IRR, а также правило IRR — в рамках изучения количественных методов по программе CFA.

Показатель нормы прибыли, наиболее часто используемый в анализе инвестиций (в том числе в бюджетировании капиталовложений), — это внутренняя норма доходности.

Правило внутренней нормы доходности является вторым методом выбора среди альтернативных инвестиционных предложений.

Внутренняя норма или норма прибыли (IRR, от англ. ‘internal rate of return’) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) инвестиций равной нулю. Она приравнивает текущую стоимость затрат (оттоков) к текущей стоимости доходов (притоков) от инвестиций.

Ставка называется «внутренней», потому что она зависит только от денежных потоков инвестиций — внешние данные не требуются. В результате мы можем применить концепцию IRR к любым инвестициям, которые могут быть представлены в виде последовательности денежных потоков.

Например, при изучении облигаций мы сталкиваемся с IRR под видом доходности к погашению (YTM, от англ. ‘yield to maturity’). Также IRR рассматривается как взвешенная ставка доходности для инвестиционных портфелей.

Необходимо помнить о предостережении в отношении интерпретации IRR: даже если наши прогнозы о движении денежных средств верны, мы получаем сложную норму прибыли, равную IRR, на срок инвестирования, но только при условии, что мы сможем реинвестировать все промежуточные денежные потоки, как это происходит в расчете IRR.

Предположим, что IRR для проекта составляет 15%, но мы последовательно реинвестируем деньги, полученные от проекта, по более низкой ставке. В этом случае мы получим доходность менее 15%. (Этот принцип может работать и в нашу пользу, если мы можем реинвестировать по ставкам выше 15%.)

Определение и формула IRR.

Определение IRR можно изобразить математически следующим образом:

Опять же, ставка IRR в формуле 2 должна быть сопоставима с периодами денежных потоков. Например, если денежные потоки ежеквартальные, в формуле 2 используется квартальная ставка IRR. Сама итоговая ставка IRR рассчитывается на годовой основе.

Для некоторых простых проектов денежный поток CF0 при t = 0 (в текущий момент времени) отражает единственный разовый отток капитала или первоначальные инвестиции; а денежные потоки после t = 0 являются положительными денежными притоками от инвестиций.

В таких случаях мы можем сказать, что:

CF0 = -Инвестиции (отрицательный знак указывает на отток).

Таким образом, мы можем преобразовать уравнение формулы 2 в форму, которая полезна в таких случаях:

В большинстве практических ситуаций финансовые аналитики используют программное обеспечение, электронные таблицы или финансовые калькуляторы для решения этого уравнения для IRR, поэтому вам следует ознакомиться с такими инструментами.

В реальных ситуациях при составлении бюджета капиталовложений первоначальные инвестиции (которые имеют знак минус) могут сопровождаться последующими притоками (которые имеют знаки плюс) и оттоками (которые имеют знаки минус) денежных средств.

В этих случаях инвестиционный проект может иметь более одного IRR. Возможность множественных решений является теоретическим ограничением IRR.

Правило IRR.

Правило принятия инвестиционных решений, использующее IRR или правило IRR (англ. ‘IRR rule’), гласит следующее:

«Принимайте проекты или инвестиции, для которых IRR превышает альтернативную стоимость капитала».

Правило IRR использует альтернативную стоимость капитала в качестве барьерной ставки (англ. ‘hurdle rate’), которую ставка IRR проекта должна превышать, чтобы проект был принят инвестором.

Обратите внимание, что:

- если альтернативная стоимость капитала равна IRR, то NPV равна 0.

- если альтернативная стоимость капитала меньше IRR, то NPV больше 0 (т.е., при ставке дисконтирования меньше IRR, ставка NPV будет положительной).

Имея в виду все вышесказанное, рассмотрим два примера с использованием внутренней нормы доходности.

Пример оценки программы исследований и разработок с использованием правила IRR.

В предыдущем примере с RAD Corporation первоначальные затраты составляли $1 млн., а положительные денежные потоки по программе НИОКР составляли $150,000 в течение неограниченного срока.

Теперь определим внутреннюю норму доходности программы НИОКР. Для этого нужно сделать следующее:

- Составить уравнение для определения внутренней нормы доходности этой программы исследований и разработок.

- Рассчитать IRR.

Решение 1-й части:

Нахождение IRR эквивалентно нахождению ставки дисконтирования, которая делает NPV равной 0. Поскольку денежные потоки программы НИОКР являются перпетуитетом, вы можете представить уравнение NPV как:

NPV = -Инвестиции + \( \mathbf < \overline

NPV = -$1,000,000 + $150,000 / IRR = 0

Инвестиции = \( \mathbf < \overline

$1,000,000 = $150,000 / IRR

Решение 1-й части:

Мы можем рассчитать IRR следующим образом:

IRR = $150,000/$1,000,000 = 0.15 или 15%.

Полученная ставка 15% соответствует определению IRR.

В исходном примере 1 вы обнаружили, что ставка дисконтирования в 15% сделала NPV программы НИОКР равной 0. Следовательно, в соответствии с определением внутренней нормы доходности, IRR программы НИОКР должна составлять 15%.

- Если альтернативная стоимость капитала также составляет 15%, программа НИОКР просто окупает свою альтернативную стоимость, не увеличивая и не уменьшая благосостояние акционеров.

- Если альтернативная стоимость составляет менее 15%, правило IRR указывает, что руководство компании должно инвестировать в программу НИОКР, поскольку она окупает свою альтернативную стоимость с избытком.

- Если альтернативная стоимость превышает 15%, правило IRR предписывает руководству компании отказаться от программы НИОКР. Для данной альтернативной стоимости и правило IRR и правило NPV приводят к одному и тому же выводу.

Пример совместного применения правила IRR и правила NPV.

Японская компания Kageyama Ltd. рассматривает вопрос об открытии нового завода по производству конденсаторов, используемых в сотовых телефонах. Завод потребует инвестиций в размере ¥1,000 млн.

Ожидается, что завод будет генерировать денежные потоки в размере ¥294.8 млн. в год в течение следующих 5 лет. Согласно финансовой отчетности, альтернативная стоимость капитала Kageyama для такого проекта составляет 11%.

Определите, принесет ли проект выгоду акционерам Kageyama:

- используя правило NPV.

- используя правило IRR.

Решение 1-й части:

Денежные потоки включают первоначальный отток в размере ¥1,000 млн. и обычный аннуитет из пяти денежных притоков в размере ¥294.8 млн.

где A — сумма аннуитетного платежа.

Таким образом, подставив в формулу суммы, указанные в миллионах японских иен, мы получим:

NPV = -1,000 + \( \mathbf <294.8 \left [1- <1 \over (1.11)^5>\over 0.11 \right]> \),

NPV = -1,000 + 1,089.55 = 89.55

Поскольку NPV проекта является положительной суммой в ¥89.55 млн., это капиталовложение должно принести выгоду акционерам Kageyama.

Решение 2-й части:

Расчетаем IRR проекта, используя формулу 2, приведенную выше:

NPV = -1,000 + \( \mathbf <294.8 \left [1- <1 \over (1 + irr)^5>\over IRR \right]> \) = 0

Положительная NPV этого проекта говорит нам, что внутренняя норма доходности должна быть больше, чем 11%.

Рассчитав значение с помощью финансового калькулятора или функции ВСД в Excel, мы обнаруживаем, что IRR составляет 0,145012 или 14,50%.

В таблице ниже приведены сочетания клавиш для большинства финансовых калькуляторов.