- § 32.6. УЧЕТНЫЙ КОЭФФИЦИЕНТ ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

- § 20.6. УЧЕТНЫЙ КОЭФФИЦИЕНТ ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

- § 20.6. УЧЕТНЫЙ КОЭФФИЦИЕНТ ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

- ГЛАВБУХ-ИНФО

- Типовые бланки

- Полезности

- Бухгалтерский учет

- Налоговый учет

- Управленческий учет

- Классификаторы

- Окупаемость инвестиций – нормы, расчеты, показатели

- Срок окупаемости инвестиций проекта

- Показатели срока окупаемости

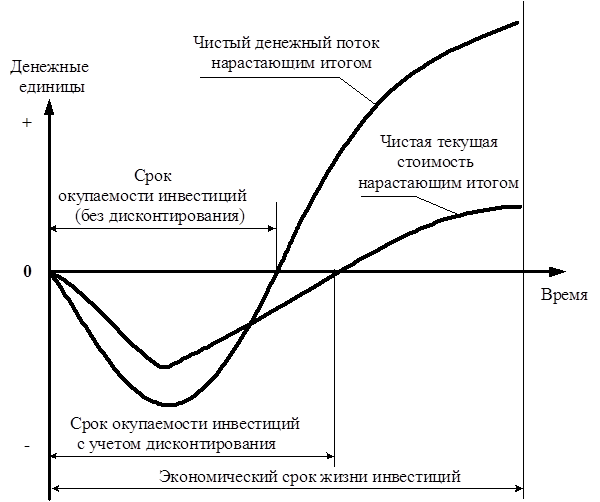

- Дисконтированная окупаемость инвестиций

- Норма окупаемости инвестиций

- Расчет окупаемости инвестиций

- Формула

- Чистая окупаемость инвестиций

- Показатель окупаемости инвестиций

- Условия бесконечного срока окупаемости инвестиций

§ 32.6. УЧЕТНЫЙ КОЭФФИЦИЕНТ ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

В этом методе не учитывается временная стоимость денег. Для расчетов используются данные о прибыли, а не о поступлениях денежных средств.

Учетный коэффициент окупаемости инвестиций (прибыль на инвестированный капитал, прибыль на используемый капитал) вычисляется по следующей формуле:

учетный коэффициент окупаемости инвестиций

средняя стоимость инвестиций

Средняя стоимость инвестиций зависит от метода начисления износа.

средняя стоимость инвестиций

Пример 128. Пусть в примере 125 остаточная стоимость каждого проекта равна нулю. Определим их учетные коэффициенты окупаемости инвестиций.

Для проектов А и В средняя стоимость инвестиций = = (первоначальные инвестиции + остаточная стоимость)/2 = — (2 + 0)/2 = 1 млн. руб.

Для проекта А среднегодовая прибыль = (суммарные доходы — первоначальные инвестиции)/(срок реализации проекта) = (0,9 + 1,6 — 2)/2 = 0,25 млн. руб., а учетный коэффициент окупаемости инвестиций = (среднегодовая прибыл ь)/(средняя стоимость инвестиций) — 0,25/1 = 0,25 (= 25%).

Для проекта В среднегодовая прибыль — (суммарные доходы — первоначальные инвестиции)/(срок реализации проекта) = (0,8 + 1,1 + 0,6 — 2)/3 * 0,17 млн. руб., а учетный коэффициент окупаемости инвестиций = (среднегодовая прибыль)/(средняя стоимость инвестиций) = 0,17/1 = 0,17 (= 17%).

Задача 128. Пусть в задаче 125 остаточная стоимость каждого проекта равна нулю. Определить их учетные коэффициенты окупаемости инвестиций.

Как и период окупаемости, учетный коэффициент окупаемости инвестиций имеет свои недостатки. Он использует балансовую прибыль (а не денежные потоки) в качестве оценки прибыльности проектов.

Балансовая прибыль страдает от таких «искажений», как затраты на амортизацию, прибыли или убытки от продажи основных активов, которые не являются настоящими денежными потоками, и поэтому не оказывают влияния на благосостояние акционеров.

Применение средних величин искажает относящуюся к делу информацию о сроках получения дохода.

Первоначальные инвестиции и остаточная стоимость усреднены для отражения стоимости активов, связанных между собой в течение всего срока реализации инвестиционного проекта. Наблюдается парадокс остаточной стоимости: чем больше остаточная стоимость, тем меньше учетный коэффициент окупаемости инвестиций. Это может привести к принятию неправильного решения.

Хотя применение учетного коэффициента окупаемости инвестиций иногда приводит к принятию ошибочных инвестиционных решений, на практике он очень часто используется для обоснования инвестиционных проектов. Возможно, это связано с тем, что лица, принимающие решения, часто предпочитают анализировать инвестиции через прибыль, так как деятельность самих менеджеров часто оценивается именно по этому критерию.

Источник

§ 20.6. УЧЕТНЫЙ КОЭФФИЦИЕНТ ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

Учетный коэффициент окупаемости инвестиций (прибыль на инвестированный капитал, прибыль на используемый капитал) вычисляется по следующей формуле:

Средняя стоимость инвестиций зависит от метода начисления износа. При равномерном начисления износа средняя стоимость инвестиций вычисляется по следующей формуле:

Пример 71. Пусть в прймере 68 остаточная стоимость каждого проекта равна нулю. Определим их учетные коэффициенты окупаемости инвестиций.

Для проектов А и В средняя стоимость инвестиций =

= (первоначальные инвестиции + остаточная стоимость)/2 =

- (2 + 0)/2 — 1 млн.

Для проекта А среднегодовая прибыль = (суммарные доходы — первоначальные инвестиции)/(срок ре*ализации проекта) = (0,9 + 1,6 — 2)/2 = 0,25 млн. руб., а учетный коэффициент окупаемости инвестиций = (среднегодовая при- быль)/(средняя стоимость инвестиций) = 0,25/1 — 0,25 (= 25%).

Для проекта В среднегодовая прибыль = (суммарные доходы — первоначальные инвестиции)/(срок реализации проекта) = (0,8 + 1,1 + 0,6 — 2)/3 * 0,17 млн. руб., а учетный коэффициент окупаемости инвестиций = (среднегодовая прибыль)/(средняя стоимость инвестиций) — 0,17/1 = 0,17 (« 17%).

Задача 71. Пусть в задаче 68 остаточная стоимость каждого проекта равна нулю. Определить их учетные коэффициенты окупаемости инвестиций.

Как и период окупаемости, учетный коэффициент окупаемости инвестиций имеет свои недостатки. Он использует балансовую прибыль (а не денежные потоки) в качестве оценки прибыльности проектов. Существует множество путей вычисления балансовой прибыли, что дает возможность манипулировать учетным коэффициентом окупаемости инвестиций. Несоответствия в вычислении прибыли приводят к существенно различающимся значениям учетного коэффициента окупаемости инвестиций.

Балансовая прибыль страдает от таких «искажений», как затраты на амортизацию, прибыли или убытки от продажи основных активов, которые не являются настоящими денежными потоками, и поэтому не оказывают влияния на благосостояние акционеров.

Применение средних величин искажает относящуюся к делу информацию о сроках получения дохода.

Первоначальные инвестиции и остаточная стоимость усреднены для отражения стоимости активов, связанных между собой в течение всего срока реализации инвестиционного проекта. Наблюдается парадокс остаточной стоимости: чем больше остаточная стоимость, тем меньше учетный коэффициент окупаемости инвестиций. Это может привести к принятию неправильного решения.

Хотя применение учетного коэффициента окупаемости инвестиций иногда приводит к принятию ошибочных инвестиционных решений, на практике он очень часто используется для обоснования инвестиционных проектов. Возможно, это связано с тем, что лица, принимающие решения, часто предпочитают анализировать инвестиции через прибыль, так как деятельность самих менеджеров часто оценивается именно по этому критерию.

Источник

§ 20.6. УЧЕТНЫЙ КОЭФФИЦИЕНТ ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

В этом методе не учитывается временная стоимость денег. Для расчетов используются данные о прибыли, а не о поступлениях денежных средств.

| I средняя стоимость инвестиций |

Учетный коэффициент окупаемости инвестиций (прибыль на инвестированный капитал, прибыль на используемый капитал) вычисляется по следующей формуле:

| где | среднегодовая | суммарные | первоначальные | \ . I срок реализа- |

| прибыль | 1 | доходы | инвестиции | ) * I ции проекта |

| учетный коэффициент окупаемости инвестиций |

| среднегодовая прибыль |

Средняя стоимость инвестиций зависит от метода начисления износа. При равномерном начисления износа средняя стоимость инвестиций вычисляется по следующей формуле:

средняя стоимость инвестиций

| остаточная стоимость |

| : 2. |

Пример 71. Пусть в примере 68 остаточная стоимость каждого проекта равна нулю. Определим их учетные коэффициенты окупаемости инвестиций.

Для проектов А и В средняя стоимость инвестиций = = (первоначальные инвестиции + остаточная стоимость)/2 = — (2 + 0)/2 — 1 млн.

Для проекта А среднегодовая прибыль = (суммарные доходы — первоначальные инвестиции)/(срок реализации проекта) = (0,9 + 1,6 — 2)/2 = 0,25 млн. руб., а учетный коэффициент окупаемости инвестиций = (среднегодовая при- быль)/(средняя стоимость инвестиций) = 0,25/1 — 0,25 (= 25%).

Для проекта В среднегодовая прибыль = (суммарные доходы — первоначальные инвестиции)/(срок реализации проекта) = (0,8 + 1,1 + 0,6 — 2)/3 * 0,17 млн. руб., а учетный коэффициент окупаемости инвестиций = (среднегодовая прибыль)/(средняя стоимость инвестиций) — 0,17/1 = 0,17 (= 17%).

Задача 71. Пусть в задаче 68 остаточная стоимость каждого проекта равна нулю. Определить их учетные коэффициенты окупаемости инвестиций.

Как и период окупаемости, учетный коэффициент окупаемости инвестиций имеет свои недостатки. Он использует балансовую прибыль (а не денежные потоки) в качестве оценки прибыльности проектов. Существует множество путей вычисления балансовой прибыли, что дает возможность манипулировать учетным коэффициентом окупаемости инвестиций. Несоответствия в вычислении прибыли приводят к существенно различающимся значениям учетного коэффициента окупаемости инвестиций.

Балансовая прибыль страдает от таких «искажений», как затраты на амортизацию, прибыли или убытки от продажи основных активов, которые не являются настоящими денежными потоками, и поэтому не оказывают влияния на благосостояние акционеров.

Применение средних величин искажает относящуюся к делу информацию о сроках получения дохода.

Первоначальные инвестиции и остаточная стоимость усреднены для отражения стоимости активов, связанных между собой в течение всего срока реализации инвестиционного проекта. Наблюдается парадокс остаточной стоимости: чем больше остаточная стоимость, тем меньше учетный коэффициент окупаемости инвестиций. Это может привести к принятию неправильного решения.

Хотя применение учетного коэффициента окупаемости инвестиций иногда приводит к принятию ошибочных инвестиционных решений, на практике он очень часто используется для обоснования инвестиционных проектов. Возможно, это связано с тем, что лица, принимающие решения, часто предпочитают анализировать инвестиции через прибыль, так как деятельность самих менеджеров часто оценивается именно по этому критерию.

Источник

ГЛАВБУХ-ИНФО

Суббота

12 июня 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 5% |

Типовые бланки

Полезности

Бухгалтерский учет

Налоговый учет

Управленческий учет

Классификаторы

Разработка сайта:

Главный редактор:

| Учетный коэффициент окупаемости капиталовложений. |

| Этот метод оценки капиталовложений основывается на информации об ожидаемой прибыли и предполагает расчет показателя прибыли на вложенный капитал — частного от деления средней ежегодной прибыли на средние инвестиционные затраты. При исчислении среднегодовой чистой прибыли в расчеты включаются лишь величины дополнительных доходов и расходов по капиталовложениям. Поэтому среднегодовая чистая прибыль определяется как частное от деления разницы между приростными доходами и приростными расходами на предполагаемый срок капиталовложений. В приростные расходы включают или чистую стоимость инвестиций, или совокупные амортизационные отчисления, считая эти величины тождественными. Если начисление амортизации равномерное, предполагается, что стоимость инвестиций будет уменьшаться равномерно с течением времени. Средняя стоимость инвестиций при этом равна половине суммы первоначальных инвестиционных затрат, увеличенной на половину ликвидационной стоимости. Недостатком данного метода является то, что в нем не учитывается стоимость денег с учетом фактора времени. Оценивая этим методом два условных проекта (проект 1, в котором поступлений денежных средств нет почти до окончания срока инвестиций, и проект 2, где поступления происходят на самом раннем этапе его реализации), можно прийти к следующему выводу: если в проектах средние показатели поступлений равны, то коэффициент окупаемости окажется одинаковым в обоих случаях. Рассмотренные выше методы оценки капиталовложений базируются прежде всего на расчете показателей экономического эффекта и эффективности, т.е. «денежной» выгодности инвестиционного проекта. Однако при принятии управленческих решений часто возникают ситуации, когда нельзя не учитывать качественные факторы. Если, например, использовать описанные выше подходы для оценки инвестирования средств в строительство природоохранного объекта, то неизбежен отрицательный результат, так как никакой экономической отдачи от этого мероприятия ожидать не приходится. В этом случае необходимо учитывать и социальный аспект. Отдача от подобного мероприятия будет состоять в улучшении экологической ситуации в регионе, что в конечном счете благоприятно отразится на здоровье людей. Источник Окупаемость инвестиций – нормы, расчеты, показателиОкупаемость инвестиций представляет собой сложный процесс планирования, расчетов и анализа. Для того, чтобы определить сроки, необходимо разбираться в видах процедур, нормах и показателях. Специфика работы с инвестициями, получение отдачи от вложенных средств – это сложная работа, которую облегчает опыт и своевременная информированность. При работе с инвестициями полезной будет следующая информация: Срок окупаемости инвестиций проектаСрок окупаемости инвестиций является минимальным периодом, в течение которого будут возвращены денежные средства, направленные на финансирование инвестиционного проекта или бизнеса. Это основной показатель при оценивании бизнес-плана проекта с точки зрения инвестора. Показатели срока окупаемости

Для использования формулы, определения срока окупаемости инвестиционного проекта под расходами имеют ввиду расходы на улучшение процесса производства или покупки продукта. Этот процесс предполагает определенные временные затраты, поэтому ожидать моментального возврата средств и получения результатов эффективности — ошибочно. Дисконтированная окупаемость инвестицийВ мировой практике при работе с инвестициями используется английской обозначение дисконтированного срока окупаемости инвестиций – DPP (Discounted Payback Period). Это срок, во время которого возвращаются вложенные деньги, включая ставку дисконта. Формула отличается от традиционного расчета сроков окупаемости дисконтированием денежной массы с учетом достижения запланированных финансовых поступлений на момент текущего времени. DPP (Discounted Payback Period) – является дисконтированным сроком окупаемости инвестиций; IC (Invest Capital) – первоначальными инвестиционными затратами проекта; CF (Cash Flow) – денежный поток, который запустила инвестиция; r – уровень ставки дисконтирования; n – сроки выполнения проекта. Норма окупаемости инвестицийЗа год норму окупаемости инвестиций считают предельной, т.е коэффициентом дисконтирования. Иными словами, имея определенную величину наличных притоков, ее объемы будут равны актуальным показателям величин их оттоков. При указанном коэффициенте, актуальные показатели денежных притоков, согласно экономического проекта, равны настоящему объему вложенных средств. Что касается величины чистой текущей стоимости, то она равна нулю. Уровень предельной нормы окупаемости при единовременных инвестициях рассчитываются по формуле или по графику. Оценка уровня прибыльности инвестиций определяется с учетом ставки ссудных процентов (i), а также, данных предельной нормы окупаемости вложенных средств (г). Предельной нормой окупаемости инвестиций считается запланированная отдача от инвестиции. Внутреннюю (предельную) норму окупаемости инвестиций обозначают процентами или долями. г = MRP K Баланс возможен, когда MRP к = MI к или г = i. Разность (г — i) — предельная чистая окупаемость инвестиций. Если (г — i) = 0, это означает получение оптимального объема инвестиций. Расчет окупаемости инвестицийROI (Return On Investment) является коэффицентом возврата вложенных средств, а также показателем рентабельности инвестиций. Это процентная демонстрация уровня прибыльности, если величина превышает отметку в 100%), а также убыточности, если показатели падают ниже 100% от определенного объема финансирования производства, компании или проекта. Расчет показателей опирается на:

Полный объем расходов на производство (материалы, транспортировка, оплата труда и т.д). Уровень финальной прибыли в результате реализации. Суммарный показатель финансирования, которое было использовано для инвестиции. ФормулаИнвесторы применяют различные формулы при определении оценки индекса ROI.

Если результат не достигает отметки 100, это означает отсутствие окупаемости вложений.

Так определяется уровень доходности за период обладания активом, демонстрирует динамику роста инвестиции. Это базовые формулы расчета окупаемости инвестиций, которые наиболее популярны среди финансистов, которые позволяют учитывать особенности любого бизнеса, предоставляя максимально точные показатели. Коэффициент возврата инвестиций рассчитывается не для «голых» цифр, а для внесения корректировок в процесс управления деятельностью, которая осуществляется благодаря финансированию. Чистая окупаемость инвестицийОкупаемость инвестиций является процедурой, направленной на возврат финансирования, направленного в виде стартового капитала или дополнительной капитализации проекта. Нельзя однозначно дать определение хорошего ROI. Различные направления и масштабы проектов предполагают индивидуальные показатели чистой окупаемости инвестиций. Безусловно, каждый инвестор рассчитывает на безубыточность проекта при положительных величинах. Успех в определении ROI позволяет добиться чистой окупаемости инвестиций, показатели которых являются эффективными инструментами в процессе анализа финансовой стороны проекта, включая ряд внешних и внутренних факторов. Показатель окупаемости инвестицийROI (return on investment) является ключевым показателем окупаемости финансовых вложений, который в инвестиционных кругах принято называть коэффициентом возврата финансирования или показателем рентабельности инвестиций.Каждая сделка, покупка или развитие бизнеса не должна обходиться без наличия подобных величин. Математически, ROI определяется процентами, т.е. сотой частью, что позволяет считать ROI величиной безразмерной. Расчеты, также, как и разновидности сроков окупаемости инвестиций имеют различный характер, например: ROI при владении недвижимым имуществом. ROI приобретения бизнеса «под ключ». ROI рекламной компании ROI на перепродажах Условия бесконечного срока окупаемости инвестицийНа первый взгляд можно предположить, что каждое финансирование имеет определенный срок окупаемости, однако встречаются случаи бесконечного ROI. Это случается тогда, когда владелец бизнеса не вкладывает собственные средства, но прибыль была получена. Такое случается при оказании услуг и получении за свой труд оплаты в виде процента от стоимости товара или услуги. ROI=. ((10000-0)/0)*100% = ∞. В этом случае можно, даже, поступить вопреки математическим законам и сделать деление на 0, как это допустимо в условиях расчетов, которые позволяет высшая математика. При этом, 0 – это показатель не числового значения, а бесконечно малой величины. Этот подход к определению сроков окупаемости используется редко, но о нем, также, важно, иметь представление. Источник |