- Что такое своп на бирже простыми словами

- Определение

- Формирование

- Положительный и отрицательный своп

- Дефолтный Своп

- Возможности для дохода

- Торговля без свопов

- Виды свопов, свопы в трейдинге, особенности сделок, торговые стратегии на базе свопов

- Что такое своп на бирже

- Своп в трейдинге

- Преимущества и недостатки

- Как узнать величину своп

- Как образуется и вычисляется своп

- Как начисляется своп

- Как узнать, какой своп вам начислен

- Правила расчета свопа

- Если разница ставок выражена отрицательным числом

- Какие существуют виды свопов

- Валютные свопы

- Свопы на сделки с драгоценными металлами

- Акционные

- Кредитно-дефолтные

- Таблица: особенности разных видов свопов

- Отличительные черты сделок своп

- Торговля длинными и короткими позициями

- Финансовая арифметика сделок swap

- Как получать доход от свопа

- Хеджирование свопами

- От чего зависит величина свопа на рынке Форекс

- Когда начисляется своп и кто заинтересован в его размере

- Для кого актуальны сделки со свопом

- Стоит ли бояться свопов в трейдинге

- Сводные таблицы swap на Форекс

- Счета без свопов

- Почему со среды на четверг своп тройной

- Когда не берется процент

- Почему перенос позиций оплачивается на следующий день

- Своп на пару рубль-доллар (USD/RUB)

- Аукционы свопов «тонкой настройки»

- Валютный своп непрерывного действия

- Валютный swap как средство сохранения финансовой стабильности

- Можно ли торговать без свопов

- Экзотические свопы

- Торговые стратегии Форекс на базе свопов

- Своп-линия – что это такое

- Свопы на российском финансовом рынке

- «Валютный своп» ЦБ РФ

Что такое своп на бирже простыми словами

Всем привет! Сегодня поговорим о таком понятии, как своп на бирже: что это? Какую роль он играет на валютном рынке? Как правильно торговать со свопами и без них?

Определение

Своп — это перенос открытых сделок через ночь. Он бывает положительным и отрицательным. В первом случае, начисляется комиссия, во втором — списывается.

В большинстве случаев, данной операцией пользуются при совершении средне- и долгосрочных сделок.

Для того, чтобы понятие “своп” стало более понятным, рекомендуется изучить сначала механизм работы трейдера.

На Форексе имеется соотношение цен валютных пар. Если вы, допустим, покупаете пары EUR/JPI, то сразу же происходят 2 сделки: евро покупается, а японская йена продается.

Центральный банк Японии предоставляет кредит под ставку рефинансирования. Валюта, которую вы получили, сразу же обменивается на евро. Денежные средства не переходят на руки инвестору, а остаются в банке.

К тому же, на нее начисляется процент. Кредит банку Японии оплачивается за счет процентов, которые были получены от Европейского банка. Разница между этими ставками и является кредитным свопом.

Формирование

Каждый рабочий день на все открытые сделки осуществляется перерасчет. По каждой начисляется своп, с учетом текущего курса ставки рефинансирования.

Минимальный процент предоставляется по наиболее известным парам: фунт/евро, доллар/евро и так далее.

В выходные дни Форекс не работает, таким образом, в ночь со среды на четверг обычно начисляется тройная ставка.

Положительный и отрицательный своп

Если инвестор открыл длинную позицию по паре евро/доллар, то в процессе сделки сначала происходит начисление процентной ставки по доллару (0,5%), а потом уже вычитается ставка по евро (0,25%). В результате получается 0,25% (положительный своп).

Если же ставка по евро будет равна 1%, то своп получится отрицательным.

Дефолтный Своп

Помимо валютного существует еще и кредитный дефолтный своп. Он напрямую связан с предоставлением ссуды по операциям обмена в условиях невыполнения обязательств.

Дефолтный своп — это, своего рода, страховка для кредитора. Когда банк, не имея большого капитала, выдает внушительный кредит проверенному клиенту, он должен обезопасить себя, если тот не вернет ему определенную сумму.

Банк заключает договор о защите рисков с наиболее крупными финансовыми организациями под процент. В случае невозврата средств заемщиком, кредитор получает компенсацию от другой организации.

Возможности для дохода

Можно ли зарабатывать на свопах, спросите вы? Это, я вам скажу, очень актуальный вопрос. Заработок вполне возможен и способы появились сравнительно давно. Эта целая отдельная отрасль, а называется кэрри — трейдинг.

За короткий промежуток времени, конечно же, не получится заработать состояние, так как на Форексе есть еще и спред. Это понятие мы уже разбирали с вами в предыдущей статье.

Своп всегда меньше спреда, который взимается единожды, а свопы начисляются каждый день. Поэтому если держать сделку на протяжении долгого времени при положительном свопе, то спред перекроется и трейдер сможет получить выгоду.

Но есть и проблема, ведь рынок в это время не стоит на месте. А значит, если вы открылись на увеличение в целях накопить свопы, а в это время бычий тренд сменил медвежий, то денег вам не видать, как собственных ушей.

Для того, чтобы заработать, вы должны придерживаться следующих этапов:

- Определить валютные пары, по которым начисляются самые крупные свопы и определить необходимый тип сделки.

- Изучить графики ценовых колебаний недельной давности и выявить тип тренда, сделать прогноз, опираясь на технические методы анализа. Рекомендуется воспользоваться комплексным подходом. С помощью технического анализа вы сможете определить более подходящую точку для открытия торговой ставки в определенном направлении.

- Изучить начальные данные и определить, куда смотрит рынок. Даже на недельном графике появляются движения, которые противоречат фундаментальной аналитике. Не стоит открывать в этом случае долгие ставки. Самым оптимальным вариантом станет, когда технический и фундаментальный анализ совпадают.

- Выявить ценовые значения.

- Составить прогноз, на протяжении какого времени рынок будет двигаться в нужном направлении, пока не вернется на исходную. При этом необходимо учесть волатильность.

Торговля без свопов

Есть ли смысл осуществлять торговлю без свопов? Имеется несколько способов сделать это:

- трейдинг “внутри дня”: если вы открываете сделку и закрываете ее за сутки — своп не взимается. При среднесрочной торговле коэффициент не большой и прибыль ваша из-за него не пострадает;

- открытие бессвопового счета: большинство продвинутых брокеров обладают данной возможностью. Такой счет можно открыть лишь при позиционном трейдинге, когда хочется удержать сделку на несколько месяцев.

Прежде чем принять решение об открытии такого счета, необходимо хорошенько подумать: сможете ли вы удерживать позиции в течение долгого времени.

На сегодня я заканчиваю. Обязательно подписывайтесь на обновление блога, а также на Телеграм канал t.me/investbro_ru , так как впереди еще масса всего интересного и познавательного.

Не забывайте делиться материалами с друзьями в социальных сетях. Желаю больше прибыли на торговых площадках!

Более 6 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Источник

Виды свопов, свопы в трейдинге, особенности сделок, торговые стратегии на базе свопов

В экономике термином своп принято называть особую разновидность сделок. В трейдинге этот термин имеет дополнительное значение – так называется плата за перенос на следующий день открытого ордера.

Что такое своп на бирже

В экономике термин означает особый вид торговой операции. Говоря простыми словами, своп — это заключение контракта на покупку или продажу и одновременно обратного – через заранее назначенный период времени на тех же или иных условиях.

- сделка заключается на несколько лет;

- риск для обеих сторон;

- операцию можно провести с большим числом контрагентов одновременно.

Первые свопы стали заключаться в банках, когда необходимо было обменяться денежными единицами. Постепенно операция приобрела популярность на биржах ценных бумаг и валютных рынках.

Своп в трейдинге

На рынке Форекс этим словом называется оплата за перенесение открытого ордера с валютной парой на следующий торговый день. В зависимости от текущего курса цифра своп может иметь положительное либо отрицательное значение.

Открытые позиции на покупку инструмента называют длинными (лонг), на продажу – короткими (шорт). Свопы на каждый вид сделки носят соответствующие названия.

Преимущества и недостатки

Главное достоинство своп-контракта – снижение издержек и хеджирование рисков. Такие сделки отличаются гибкими условиями и позволяют создать необходимую ликвидность. Проводить операции длительностью до 10 лет можно с большим количеством валютных пар.

В любой момент сделка покупки или продажи может быть отменена, либо заключается противоположный контракт. Если позволяет ликвидность инструмента, прекратить своп можно, открыв форвардный валютный контракт. Так трейдер может получить дополнительную прибыль или уменьшить потери в зависимости от текущей ставки.

Главное достоинство своп-контракта

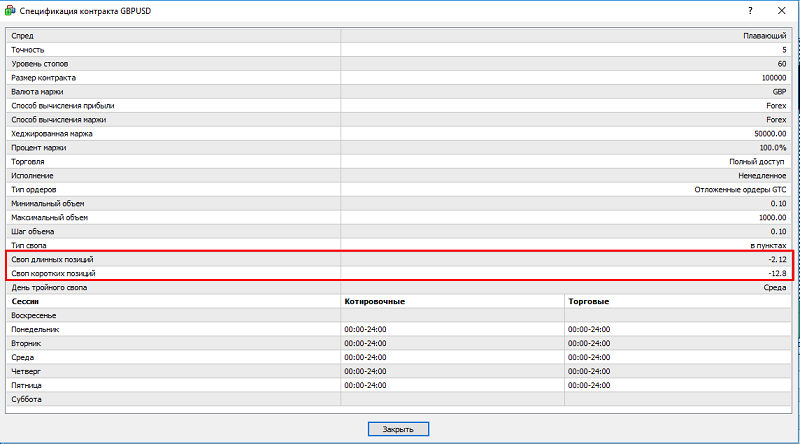

Как узнать величину своп

Значение свопа по валютной паре указывается в терминале Metatrader4, установленном на компьютере. У всех брокеров оно разное. Это связано с комиссионными, которые уже включены в своп.

Чтобы узнать текущий показатель, нужно:

- Открыть терминал и зайти во вкладку «Обзор рынка».

- Найти интересующий инструмент.

- Открыть окно спецификаций – в нем отражены показатели при покупке и продаже, а также дата начисления тройного свопа.

Эти показатели в «Метатрейдер 4» рассчитываются автоматически.

Кроме того, информацию по разным валютным парам можно найти на официальных сайтах брокеров.

Как образуется и вычисляется своп

Величина рассчитывается исходя из основной процентной ставки ЦБ. В зависимости от величины этого показателя валюта может считаться высокодоходной или низкодоходной.

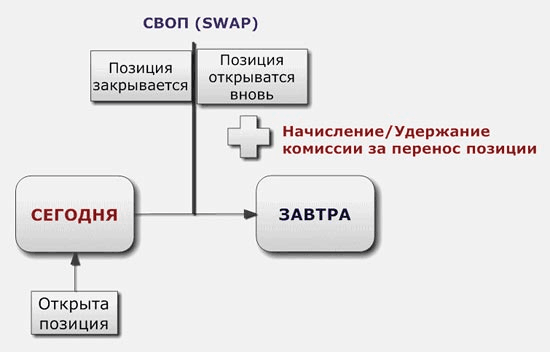

Как начисляется своп

При переносе позиции в конце торгового дня фактически сделка закрывается по текущей рыночной цене. Утром она вновь открывается с учетом изменившейся котировки.

Определение свопа происходит с учетом объема сделки и текущего значения ставки ЦБ. Узнать актуальные показатели крупных центральных банков разных стран можно на официальных сайтах брокеров – эта информация открыта для общего доступа. Минимальный своп насчитывают по парам с самыми низкими ставками.

При положительном показателе трейдер получает начисление на свой депозит, пропорциональное объему сделки. При отрицательном ему приходится оплачивать перенос позиции из собственных средств.

Как узнать, какой своп вам начислен

Механизм начисления показателя включает только открытые ордера. Чтобы узнать величину комиссионных, трейдеру нужно зайти в свой терминал «Метатрейдер 4». В нижней части экрана есть раздел «Торговля». В нем находится колонка «своп», здесь стоит число со знаком «+» или «-». В экономике термином своп принято называть особую разновидность сделок. В трейдинге этот термин имеет дополнительное значение комиссии за перенос открытой сделки.

Своп на рынке Форекс

Правила расчета свопа

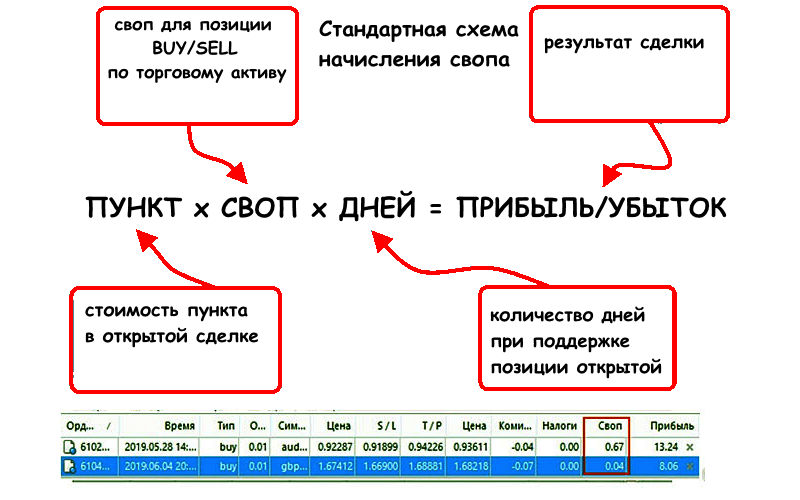

Определение свопа на сайтах посредников и в терминалах происходит автоматически. Чтобы рассчитать комиссию, нужно знать:

- количество лотов (величину контракта);

- разницу ставок на обе валюты, входящие в пару;

- размер брокерской комиссии;

- срок сделки.

Для этого разработана формула. Ее общий вид:

Своп = величина сделки * (разница ставок валют в паре + брокерские комиссионные) * длительность контракта в днях * (-1). Полученное число делится на 365.

Пример. Для 1 лота валютной пары EUR/USD (100 тыс. долларов): ставка евро равняется 0%, доллара – 0,025 (2,5%). Брокерская комиссия составляет 1% (0,01). Лот покупается на 1 день.

При покупке евро своп будет равен

100 000 * (0 – 0,25 + 0,01) * (-1) / 365 = 4,11 доллара.

В любой валютной паре различают основную денежную единицу (стоящую на 1-м месте) и котируемую (находящуюся на 2-й позиции). Положительная разница получается, если величина ставки основной валюты больше котируемой.

При таких условиях формула для расчета свопа имеет вид:

Swap = сумма сделки *(разница между ставками 2 валют – размер брокерских комиссионных (в сотых долях числа) * текущая стоимость пары на валютном рынке / количество дней в году.

Если разница ставок выражена отрицательным числом

Если процентная ставка основной валюты меньше котируемой, разница будет выражена отрицательным числом. В этом случае применяют формулу:

Swap = размер сделки * (разница ставок + размер брокерских комиссионных в сотых долях числа) * текущая котировка пары / 365.

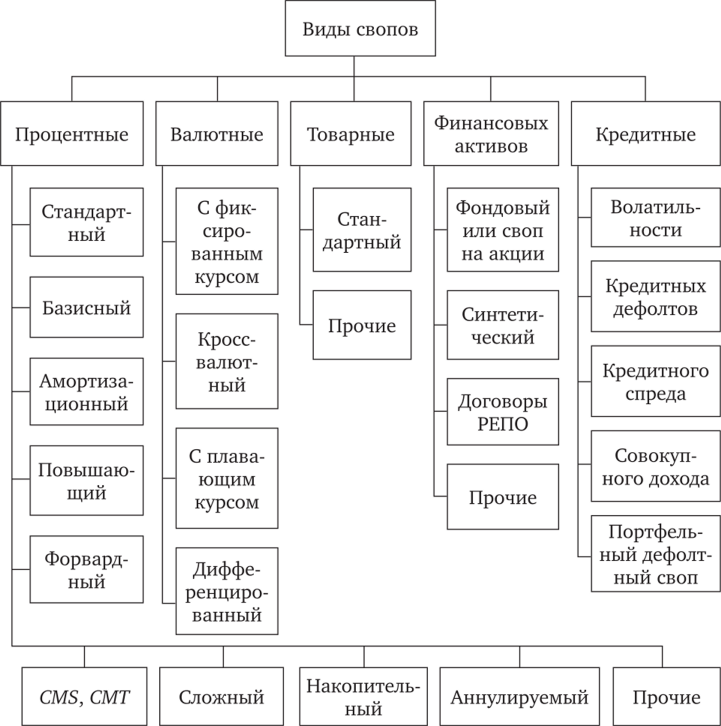

Какие существуют виды свопов

На финансовом рынке различают несколько видов свопов. Существует несколько классификаций по разным критериям. Чаще всего их разделяют по видам инструментов:

- процентные – обмен займами в одной валюте с постоянной и меняющейся ставками;

- валютные;

- товарные (например, с драгоценными металлами);

- фондовые (акционные) – свопы при покупке ценных бумаг;

- кредитно-дефолтные.

На российских фондовых биржах наиболее популярна последняя разновидность.

Валютные свопы

Это обмен валютными обязательствами по фиксированному или плавающему курсу. После заключения сделки стороны обмениваются валютными суммами по текущему курсу. Через время, указанное в договоре, они возвращают друг другу средства. Котировки при этом могут быть рыночными или оговоренными заранее (форвардными).

В зависимости от сроков, валютные свопы бывают трех видов:

- Стандартные (со спота). Начало сделки происходит немедленно после его заключения, завершение – на условиях форвард (через некоторое время).

- Короткие однодневные. Первая сделка проводится сразу в момент заключения договора, вторая – на следующий рабочий день.

- Форвардные. Обе операции отложены на разные сроки (например, покупка через неделю и продажа через 10 дней).

Свопы на сделки с драгоценными металлами

Своп на драгметаллах предполагает одновременное совершение двух обратных сделок. Стандартный объем такой сделки составляет 32 тыс. унций (около 1 т металла).

Выделяют 3 вида контрактов:

- По времени – классический своп. Проводится покупка или продажа «спот» и контрсделка на форвардных условиях. День выполнения ближайшего по времени контракта называется днем валютирования, а отдаленной – датой завершения контракта. Продолжительность может составлять от 1 дня до нескольких лет.

- По качеству продукта – приобретение металла с более высокой пробой, чем есть у участника сделки.

- По локализации металла – покупка в одном месте против продажи в другом. Разница в ценах позволяет получить на такой сделке прибыль.

С целью хеджирования от перепадов цен проводятся форвардные сделки на срок, превышающий второй рабочий день.

Акционные

Свопы на акциях – сделки по обмену ценными бумагами и процентными платежами. При заключении контракта учитываются котировки биржевых индексов. Акционные свопы позволяют увеличить инвестиции в фондовые рынки развивающихся стран.

Кредитно-дефолтные

Это понятие включает договор, при котором одна сторона (покупатель) платит второй некоторую премию. Другой участник (продавец) берет на себя риски по обязательствам третьей стороны.

Кредитно-дефолтные свопы позволяют хеджировать риск, если рынок начнет резко падать. В России эта разновидность сделок очень популярна из-за нестабильности экономики, инфляции. Покупатель-кредитор платит деньги (разово или регулярно), чтобы в случае обвала ему возместили убытки от несостоятельности заемщика. Такой вид сделок выгоднее обычной страховки.

Таблица: особенности разных видов свопов

| Вид свопа | Особенности |

| Процентный | Проводится обмен платежами по процентам в течение оговоренного срока. |

| Валютный | Стороны обмениваются разными видами валют. |

| Акционный | При обмене учитывается тип инструмента, процентная ставка и индекс на бирже. |

| Своп драгметаллами | Одновременно проводятся 2 противоположные сделки с металлами. Обмен проводится по времени, качеству сырья или его расположению. |

| Дефолтный | Страховка третьим участником в случае неисполнения обязательств одной из сторон. |

| Товарный | Контракт между 2 сторонами о покупке товара. Один участник обязуется приобретать по постоянной цене, записанной в договоре. Другой обязан совершать покупки по плавающим расценкам (например, по средней рыночной стоимости). |

Отличительные черты сделок своп

Все сделки имеют несколько общих черт. К ним относятся:

- одинаковый риск для обеих сторон-участников;

- возможность реструктуризации кредита или избавления от ненужного актива;

- возможность проведения в натуральной форме или денежном эквиваленте.

В трейдинге выделяют короткие, однодневные и форвардные свопы. В первом случае обе сделки выполняются в течение 1 рабочего дня, во втором покупка проводится сегодня, продажа – на следующий рабочий день. При форвардных сделках между ними может пройти от нескольких дней до нескольких лет.

Торговля длинными и короткими позициями

На рынке Форекс принято выделять свопы длинных и коротких позиций. В первом случае трейдер ожидает роста котировок и покупает базовую валюту. Открытой длинной позицией считается также ситуация, если в портфеле имеется актив, номинированный в этой валюте (облигации и пр.).

Длинные и короткие позиции

О короткой позиции говорят, когда ожидается падение курса, и валюта выставляется на продажу. Еще один вариант шорт – если у трейдера имеется кредитное обязательство в этих денежных единицах.

Открытые сделки подразумевают убытки, если курс валюты изменится в нежелательную сторону. Чтобы ограничить риски, российский ЦБ ограничивает размеры сделок по иностранным денежным единицам и драгоценным металлам.

Валютные свопы в трейдинге могут быть использованы в стратегиях краткосрочной и среднесрочной торговли. Чтобы оценить возможную прибыль, приходится анализировать состояние не отдельного предприятия (как при торговле акциями), а экономики страны в целом.

Финансовая арифметика сделок swap

Понятие swap legs (ноги свопа) подразумевает котировки инструментов двух противоположных сделок. Разница между этими курсами составляет стоимость контракта.

В процессе биржевых торгов возникают 2 цены на инструмент. Одну предлагает продавец, другую – покупатель. Разница между этими величинами называется спредом.

Как получать доход от свопа

Стратегии заработка на свопах получили название кэрри-трейдинга. Они подразумевают длительную торговлю. Своп на Форексе начисляется однократно, спред – каждый день. Если сохранять ордер открытым в течение нескольких дней, при благоприятном направлении рынка можно перекрыть издержки и получить прибыль. Однако если цена развернулась в нежелательном направлении, неизбежны потери.

Чтобы зарабатывать на свопе, опытные трейдеры советуют:

- выбирать пары с самыми крупными свопами;

- изучить недельные графики котировок и определить основной тренд;

- определить общую направленность рынка с помощью фундаментальных данных;

- точки входа в сделку определять методами технического анализа;

- если технические и фундаментальные данные не совпадают, не стоит держать сделки открытыми слишком долго.

Важно также правильно определить тип сделки (лонг или шорт) и понять, как долго будет сохраняться «нужное» направление движения цены.

Хеджирование свопами

Хеджирование – это контракт по защите стоимости товара, страхующий от потенциальных убытков. Ее основная цель – фиксирование цены, котировки акции или курса валюты в будущем. В качестве рисков могут выступить:

- изменение ключевой ставки;

- колебание цены на товары, в том числе драгоценные металлы;

- неблагоприятные изменения котировок ценных бумаг.

Хедж-сделки не предполагают обогащения, а лишь защищают от потенциальных потерь. Условия таких контрактов заранее оговариваются сторонами. Трейдеры распределяют риски равномерно между собой. Правильное применение свопов сохраняет полученную прибыль и защищает от возможных потерь.

От чего зависит величина свопа на рынке Форекс

Размеры своп на Форекс у каждого брокера определяются индивидуально. При определении величины учитываются:

- комиссии брокера;

- тип инструмента;

- ключевая процентная ставка ЦБ.

Когда начисляется своп и кто заинтересован в его размере

Комиссия за перенос на валютной бирже начисляется по всем открытым позициям ежедневно. В момент открытия сделки купленная валюта перемещается на виртуальный депозит, а проданная – оформляется в кредит. Поскольку сроки удержаний открытой позиции неизвестны заранее, все начисления происходят на следующий день. Если ставка депозита превышает кредитную, своп выражается положительным числом, на счет трейдера поступают дополнительные средства. В противоположном случае показатель приобретает отрицательное значение и списывается с депозита.

Для кого актуальны сделки со свопом

Трейдеры, совершающие финансовые операции внутри одного торгового дня, не заинтересованы в величине своп. Актуальность этот показатель приобретает только при сохранении открытого ордера в течение 2 и более рабочих дней.

Наиболее актуально определение свопа на бирже при краткосрочной торговле. При удержании позиции в течение 1-3 недель и движении цены в «нужную» сторону есть возможность получить дополнительный доход.

Стоит ли бояться свопов в трейдинге

Говоря простым языком, свопы на биржах не угрожают потерей счета при коротких или внутридневных сделках. Риск возникает в нескольких случаях:

- Если сделка проведена с высокорисковыми активами – например, валютной парой, у которой большая разница в ставках рефинансирования.

- При удержании позиции более 2-3 недель.

- При сделках с экзотическими денежными единицами.

- При небольшом размере и малых объемах торгов.

В некоторых случаях защитить депозит помогут депозиты swap-free.

Сводные таблицы swap на Форекс

На сайтах, связанных с Форекс-трейдингом, можно встретить информационные таблицы с указанием свопов у разных брокеров. Эти данные полезно изучить перед открытием торгового счета. Сводные таблицы помогут найти посредника с наиболее выгодными условиями. Основой для расчета служат ставки рефинансирования Центральных банков разных государств. Разница зависит от собственных комиссий брокера.

Своп на Форексе

Информация по свопам должна обновляться ежедневно. Однако на некоторых ресурсах возможны задержки или ошибки в данных. Поэтому заинтересовавшие сведения из таблицы желательно проверить в первоисточнике, то есть на официальном сайте брокера.

Счета без свопов

Многие брокеры Forex предоставляют клиентам бессвоповые счета. Это особая разновидность торговых депозитов, по которым не взимается комиссия за перенос позиции. Другое название таких счетов – «исламские», т.к. изначально они были созданы для жителей мусульманских стран. По религиозным убеждениям такие инвесторы не могут совершать сделки с выплатой процентов.

При работе на депозите swap-free трейдер платит только комиссию брокера. Ее размер фиксирован и не связан со ставками Центральных банков.

Плюсы бессвоповых счетов:

- экономия на оплате переноса позиций;

- возможность удерживать выгодные позиции в течение долгого времени;

- возможность работать новичкам с небольшим размером капитала, в том числе и на центовых счетах;

- отсутствие дополнительной платы за открытие.

К минусам swap-free относятся более высокие комиссии брокеров. Кроме того, некоторые компании начисляют проценты на свободные средства, не задействованные в торговых операциях. К бессвоповым депозитам это правило не применяется. Так брокеры компенсируют свои расходы, связанные с разницей процентных ставок.

Почему со среды на четверг своп тройной

Комиссия за перенос начисляется ежедневно. В субботу и воскресенье финансовые рынки не работают. Однако активы по открытым сделкам сохраняются в депозитарии. На средства, взятые в кредит, проценты также начисляются ежедневно. Все расчеты по выходным дням обычно проводятся в среду ночью. Поэтому в четверг стандартный своп на бирже утраивается (за среду, субботу и воскресение).

Когда не берется процент

Проценты за перенос позиции на Форекс не удерживаются при торговле внутри дня или открытии специального бессвопового депозита.

Почему перенос позиций оплачивается на следующий день

Совершая сделку с валютной парой, трейдер не рассчитывает реально купить доллары или евро. Он просто совершает спекулятивную операцию с этой парой и заинтересован в движении цены в ту или иную сторону.

Приобретая, например, пару EUR/USD, трейдер фактически покупает евро и берет доллар в кредит, чтобы его продать. Если сделка удерживается более 1 дня, процентная ставка ЦБ на евро меняется в ту или иную сторону. В зависимости от направления цены трейдер получает дополнительные средства на счет или оплачивает снижение «из своего кармана».

Своп на пару рубль-доллар (USD/RUB)

При покупке на бирже долларов за российские рубли точные условия контракта можно найти на официальном сайте ЦБ РФ. Здесь каждый день публикуется таблица, включающая:

- даты покупки обоих видов валют;

- ставки рубля и доллара в процентах в год;

- базовый курс пары;

- величина свопа.

Своп на пару рубль-доллар

На странице Центробанка можно найти данные по контрактам начиная с 2002 года по настоящее время.

Аукционы свопов «тонкой настройки»

Летом 2015 г. были введены валютные свопы «тонкой настройки» — контракты, рассчитанные на 1-2 дня.

Решение о начале мероприятия ЦБ принимает, если необходимо срочно повысить ликвидность банковских активов. Своповый аукцион проводится только параллельно с распродажей одноименных РЕПО. Сроки сделок при этом должны быть одинаковыми.

Для каждого аукциона ЦБ определяет лимит по времени и объемам, а также минимальную ставку, ниже которой заключить сделку нельзя. Курсы иностранной валюты приравниваются к рыночным на эти дни. Торги проводятся на ММВБ.

Валютный своп непрерывного действия

Термин введен в 2002 году. Банкам это дает возможность каждый день повышать ликвидность за счет валютных пар «рубль/доллар». В 2005 году такие же свойства были закреплены за парой «рубль/евро».

Ставка по свопам постоянного действия для рубля равняется ключевой ставке ЦБ + 1 процентный пункт. Для валюты она равна рыночной стоимости LIBOR при условии выдачи кредита на срок 1 день.

Сделки постоянного действия проходят на Московской бирже. ЦБ РФ может принимать участие только безадресно – в этом случае второму участнику неизвестен контрагент.

Валютный swap как средство сохранения финансовой стабильности

Валютный своп используется ЦБ РФ как эффективный инструмент поддержки финансовых организаций. Кроме того, его используют для осуществления контроля за рыночным курсом и предотвращения резких перепадов цен.

Ежедневно Центробанк России устанавливает лимит на объемы валютных свопов по каждому инструменту.

Можно ли торговать без свопов

Не всегда торговля валютными парами связана со свопами. Избежать начисления комиссии можно несколькими способами:

- Совершая сделки внутри дня. Если все позиции к вечеру закрыты, своп не взимается.

- Открыть бессвоповый счет. Эту услугу предлагает большинство брокеров. Такой депозит можно открыть только при позиционном трейдинге (открытии долгосрочных сделок по тренду).

При среднесрочной торговле размер свопа не оказывает существенного влияния на прибыль.

Экзотические свопы

Нестандартные комбинированные сделки EDS ( Equity Default Swaps) получили название экзотических. Это производные финансовые инструменты для перенесения риска от одного участника сделки к другому. Под риском подразумевается возможность наступления того или иного события.

Нестандартные комбинированные сделки EDS ( Equity Default Swaps) получили название экзотических

Покупатель платит продавцу небольшие комиссионные до наступления возможного события. Чаще всего это падение котировок ценных бумаг ниже условленного заранее уровня.

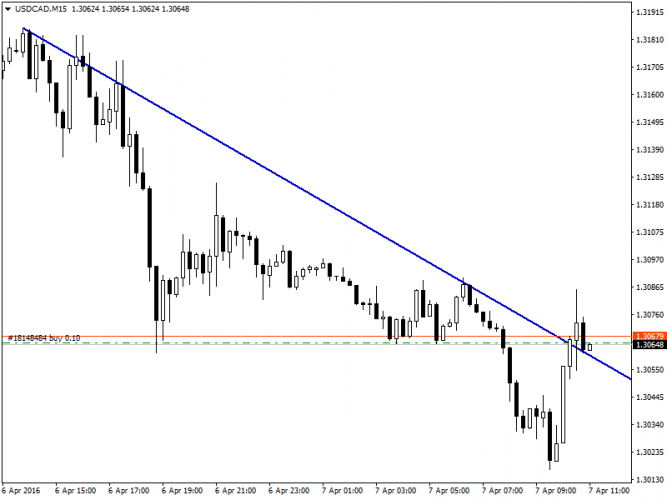

Торговые стратегии Форекс на базе свопов

Грамотные трейдеры строят на их основе свои торговые методы. Наиболее популярны стратегии:

- Carry Trading – длительное нахождение в открытой сделке, при условии, что своп имеет положительное значение.

- SWAP AND FLY. Эту стратегию можно использовать для торговли в лонг и шорт. Трейдер выбирает пару валют с самым высоким показателем своп. На уровне ближайшего минимума/максимума ставится стоп-лосс. По мере изменения цены он передвигается и достигает цены входа, тем самым обеспечивая безубыточность.

- «Грааль на свопах KaneKRY» – закрытие сделки перед начислением тройных комиссионных (в среду вечером). Позволяет сократить потери при отрицательном свопе.

Необходимо помнить, что из-за массового закрытия сделок в среду вечером падает ликвидность. На следующее утро цена актива может сильно измениться.

Своп-линия – что это такое

Договор между Центральными банками 2 разных государств об обмене денежными единицами с постоянными ставками называется своп-линией. Выпущенные денежные единицы обмениваются на иностранные, что приравнивается к эмиссии зарубежных средств. Таким способом страны расширяют лимиты кредитования. Применение своп-линии может быть ограничено объемами валюты или сроками обмена. В 2008 году такая стратегия помогла стабилизировать международный финансовый рынок во время кризиса.

Свопы на российском финансовом рынке

Самые часто заключаемые свопы на российском финансовом рынке – кредитно-дефолтные. Это связано с наилучшей управляемостью кредитными рисками. Популярность связана с нестабильностью курса рубля и высоким риском обесценивания.

Такой вид страхования применяется банками и инвестиционными фондами. По сравнению с классическими методами он существенно дешевле.

«Валютный своп» ЦБ РФ

Сделки Банка России типа «валютный своп» — это эффективный кредитный инструмент. ЦБ РФ приобретает иностранную валюту за рубли у других кредитных организаций (спот). Через некоторое время совершается обратная сделка продажи (форвард).

Центробанк имеет право объявлять аукционы валютных свопов «тонкой настройки». Он устанавливает условия заключения контрактов:

- даты спот и форвард;

- курс базовой валюты;

- ставки по рублю и валютам иных стран;

- своп-разницу.

Базовый курс рассчитывается НКЦ РФ на день торгов. Процентные ставки определяет Совет Директоров ЦБ РФ.

Источник