Спреды по облигациям

Спреды по облигациям, как злые собаки, всегда о чем-то лают и мешают спать. Например, минимизация спреда между 10- и 2-летними казначейскими обязательствами предупреждает о скорой рецессии. Сейчас этот спред растет, можно успокоиться? Не тут-то было.

WSJ предупреждает о двух новых опасных сигналах.

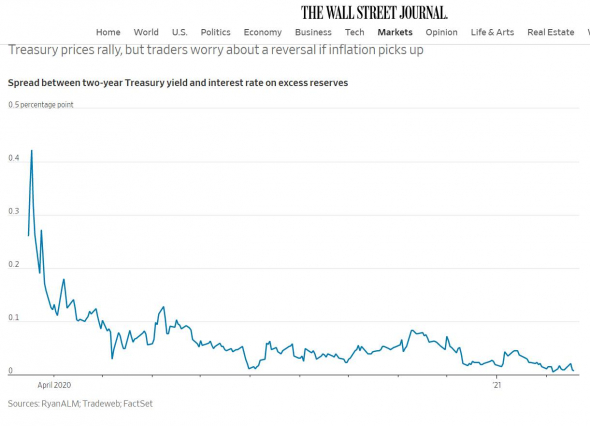

1) Спред между доходностью 2-летних казначейских обязательств и ключевой ставкой ФРС в виде процента на резервируемые банками средства для исполнения нормативов (IOER) стала очень низкой (рис-1). Это означает, что банки копят избыточную ликвидность в низкодоходных и краткосрочных госбумагах даже несмотря на то, что их доходность почти сравнялась с самыми низкими ставками, уплачиваемыми ФРС по обязательным резервам банков. Это признак близкого стресса финансовой системе, пишет WSJ.

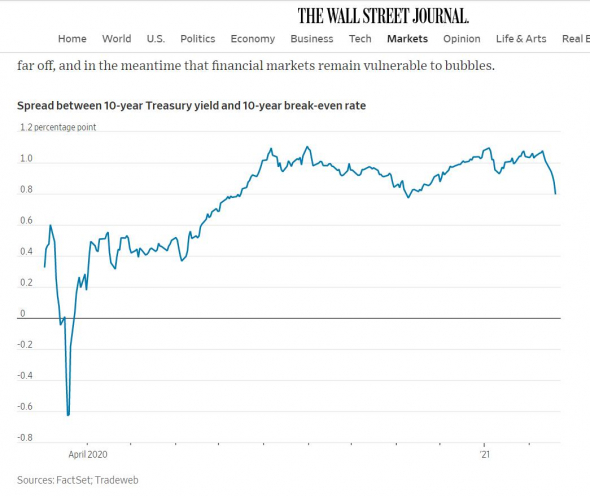

2) Вторая «лающая собака» — спред между доходностью 10-летних казначейских облигаций и доходностью 10-летних Treasury Inflation Protected Securities (TIPS). Его рост (см. рис-2) показывает рост инфляционных ожиданий. В понедельник профильный комитет Палаты представителей США одобрил проект бюджета с поправкой на программу помощи экономике, предложенной Байденом на 1,9 трлн. долл. Залаял спред, залихорадило весь мир. Рубль в понедельник отступал по всем направлениям.

© текст Александр Абрамов

Источник

спред доходности

Финансово-инвестиционный толковый словарь . 2002 .

Смотреть что такое «спред доходности» в других словарях:

Сравнительный спред доходности — Отношение спреда доходности к уровню доходности … Инвестиционный словарь

Спред с учетом опциона — (1) Спред по отношению к кривой наличного курса валюты, представляющий собой показатель спреда доходности, который может быть использован для конвертации долларовой разницы между теоретической стоимостью и рыночной ценой. (2) Стоимость… … Инвестиционный словарь

Спред (финансы) — У этого термина существуют и другие значения, см. Спред. Спред (читается спрэд, от англ. Spread) разность между лучшими ценами покупки (бид) и продажи (аск)[1] в один и тот же момент времени на какой либо актив (акцию, товар, валюту,… … Википедия

спред между казначейскими нотами и облигациями — Трейдеры, покупающие или продающие NOB спред, пытаются получить прибыль от изменений в соотношении доходности казначейских нот, являющихся среднесрочным инструментом со сроком погашения от 2 до 10 лет, и казначейскими облигациями, которые… … Финансово-инвестиционный толковый словарь

Спред, разница между ценами, курсами, ставками — 1) Разница между ценой покупки и продажи акции или другой ценной бумаги на вторичном рынке; 2) одновременная покупка и продажа отдельных фьючерсных или опционных контрактов на одинаковый товар или финансовый инструмент с поставкой в разные сроки … Инвестиционный словарь

Сглаживание кривой доходности — Изменение кривой доходности, при котором спред между доходностью долгосрочных и краткосрочных казначейских облигаций уменьшается. Ср. Steepening of the yield curve and butterfly shift … Инвестиционный словарь

Дериватив — (Derivative) Дериватив это ценная бумага, основанная на одном или нескольких базовых активах Дериватив, как производный финансовый инструмент, виды и классификация ценных бумаг, рынок деривативов в мире и России Содержание >>>>>>> … Энциклопедия инвестора

Коэффициент корреляции — (Correlation coefficient) Коэффициент корреляции это статистический показатель зависимости двух случайных величин Определение коэффициента корреляции, виды коэффициентов корреляции, свойства коэффициента корреляции, вычисление и применение… … Энциклопедия инвестора

Корреляция — (Correlation) Корреляция это статистическая взаимосвязь двух или нескольких случайных величин Понятие корреляции, виды корреляции, коэффициент корреляции, корреляционный анализ, корреляция цен, корреляция валютных пар на Форекс Содержание… … Энциклопедия инвестора

Фьючерс — (Futures) Фьючерс это срочный биржевой контракт на покупку рыночного актива Что такое фьючерс, фьючерсный контракт, рынок фьючерсов, торговля фьючерсами, стратегия фьючерс, виды ценных бумаг на фьючерсном рынке, хеджирование рисков с помощью… … Энциклопедия инвестора

Источник

Доходность 2021

Table of Contents:

Что такое «Распространение дохода»

Спрэд доходности — это разница между доходностью по разным долговым инструментам с разным сроком погашения, кредитными рейтингами и риском, рассчитанными путем вычета доходности одного инструмента из другого. Например, если пятилетняя казначейская облигация составляет 5%, а 30-летняя казначейская облигация — 6%, доходность между двумя долговыми инструментами составляет 1%. Если 30-летняя облигация торгуется на уровне 6%, то, исходя из исторического спреда, пятилетний период должен торговаться примерно на 1%, что делает его очень привлекательным с нынешним выходом 5%.

РАЗДЕЛЕНИЕ «Спрэд доходности»

Спрэд доходности — это ключевой показатель, который используют инвесторы облигаций при измерении уровня расходов на облигацию или группу облигаций. Например, если одна облигация дает 7%, а другая — 4%, спред составляет три процентных пункта или 300 базисных пунктов (ВР). Некаспийские облигации обычно оцениваются на основе разницы между их доходностью и доходностью по казначейской облигации сопоставимого срока погашения.

Распространение и риск спреда

Как правило, чем выше риск для класса облигаций или активов, тем выше его доходность. Когда инвестиции рассматриваются как низкий риск, инвесторы не требуют большой доходности для привязки своих денег. Однако, если инвестиции рассматриваются как более высокий риск, инвесторы требуют адекватной компенсации за счет более высокого спреда в обмен на риск их основного снижения. Например, облигация, выпущенная крупной, финансово-здоровой компанией, обычно торгуется с относительно низким распространением по отношению к У. С. Treasuries. Напротив, облигация, выпущенная более мелкой компанией с более слабыми финансовыми показателями, обычно торгуется с более высоким спредом по сравнению с Treasuries. По этой причине облигации на развивающихся рынках и развитых рынках, а также аналогичные ценные бумаги с разным сроком погашения, как правило, торгуются с существенно разными доходами.

Движения спреда доходности

Поскольку доходность облигаций часто изменяется, спрэды доходности также. Направление спреда может увеличиваться или расширяться, то есть разница в доходности между двумя облигациями возрастает, и один сектор работает лучше, чем другой. Когда спрэды узкие, разница в доходности уменьшается, а один сектор работает хуже, чем другой. Например, доходность по высокодоходному индексу облигаций колеблется от 7% до 7. 5%. В то же время доходность 10-летнего казначейства остается на уровне 2%. Спрэд переместился с 5 BP до 5 5 BP, что указывает на то, что высокодоходные облигации в течение этого периода отставали от Treasuries.

По сравнению с исторической тенденцией спрэды доходности между казначействами разных сроков погашения могут указывать, как инвесторы рассматривают экономические условия. Расширение спредов обычно приводит к положительной кривой доходности, что указывает на стабильные экономические условия в будущем. Напротив, при падении спредов контракты могут ухудшаться экономические условия, что приводит к сглаживанию кривой доходности.

Источник

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши ценные бумаги . На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так: рыночная стоимость + НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что эмитента ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Источник