- Что такое инвестиции и как на них зарабатывать?

- Содержание

- Немного истории

- Мини-словарь инвестора

- Способы и виды инвестирования

- По объекту инвестиций

- По сроку вложений

- По уровню риска

- По ликвидности

- Во что вкладывать

- Кому подходит инвестирование

- Подробнее о рисках

- Как снизить риски

- Что такое схема вложения

- Под прищуром: сервис судебных инвестиций «Платформа»

- Если коротко: нужны крепкие нервы

- Что такое судебное инвестирование

- Что такое «Платформа»

- Сколько заработали инвесторы

- Что в итоге

- Как начать инвестировать с нуля с малой суммой денег

- Мифы об инвестировании

- Инвестиции и инвестирование: что это и для чего?

- Куда можно инвестировать: инструменты и стратегии

- Как начать инвестировать новичку

- С какой суммы начать инвестировать

- Правила и советы новичкам

- Ошибки начинающих инвесторов

- Самые выгодные схемы вложения свободных денег

Что такое инвестиции и как на них зарабатывать?

Содержание

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

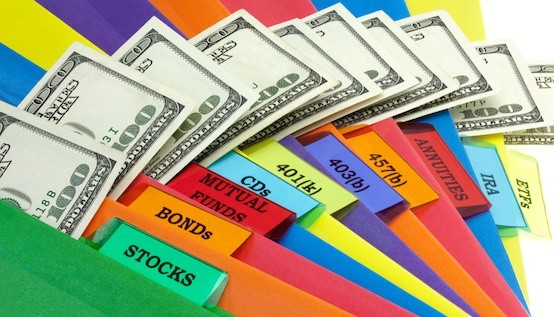

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

- Драгметаллы. Золото, серебро и платина хорошо подходят для хранения капитала — они ликвидны в любой стране, их стоимость стабильна и не зависит от политической и экономической ситуации. Поэтому драгметаллы — хорошая «копилка», в которой деньги не обесценятся. Но именно из-за стабильных цен они не выгодны для инвестирования. По этой же причине для инвестиций не подходят ювелирные украшения.

- Ценные бумаги. Такой вид инвестиций — отличный старт. В отличие от недвижимости, для покупки акции или облигации не нужен большой стартовый капитал — достаточно нескольких тысяч рублей. Для пассивного дохода подойдут высоколиквидные акции стабильных компаний, риск банкротства которых минимален. Акции хранятся на специальном банковском счете. Заработать на них можно либо с помощью дивидендов, либо перепродать акции после роста их стоимости. Также можно нанять брокера или управляющего, который будет перепродавать ценные бумаги, добиваясь большего дохода.

- Бизнес, собственный или чужой стартап. Такое инвестирование самое рискованное, но одно из самых выгодных.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

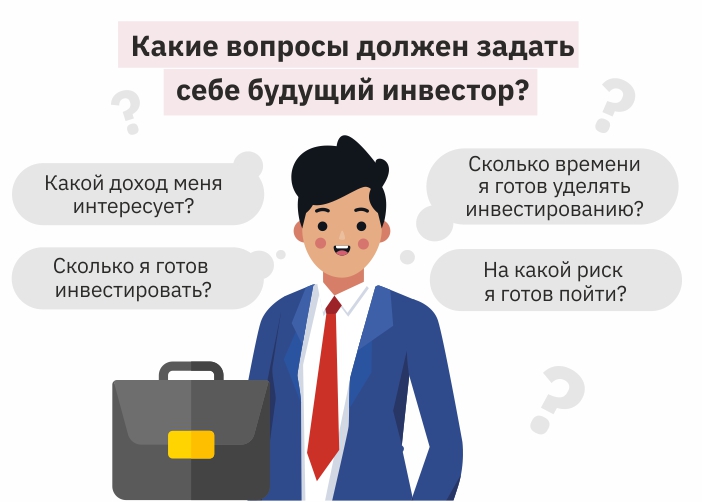

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Источник

Что такое схема вложения

Под прищуром: сервис судебных инвестиций «Платформа»

Прищурьтесь, пожалуйста, на площадку «Платформа». Там собирают вместе истцов, их юристов и инвесторов, которые оплачивают этих юристов. В случае выигрыша в суде обещают 30% от выигранной суммы. Насколько я понял, в работу берутся только дела, у которых по оценке внутренней службы более 75% шансов на успех.

Насколько все это законно и безопасно?

Дмитрий, на первый ваш вопрос ответить просто. Закон не запрещает оплачивать услуги юриста в обмен на часть выигранных в суде денег, поэтому такая схема законна.

С безопасностью все не так радужно. На первый взгляд инвестиция в судебный процесс кажется подбрасыванием монетки: орел — все теряешь, решка — идешь в кассу за деньгами. Но на практике судебная монетка гораздо изобретательнее: она может встать на ребро, зависнуть в воздухе, исчезнуть, превратиться в свинью или улететь на Марс. Предсказать ее действия невозможно. И все это будет происходить не сразу, а в течение нескольких лет и инстанций. Взять хотя бы наши изумительные истории.

И все же судебное инвестирование существует, поэтому попробую разобраться, что оно собой представляет и как работает сервис «Платформа».

Если коротко: нужны крепкие нервы

Инвестиции в судебные процессы не противоречат законодательству РФ.

У «Платформы» зарегистрировано юрлицо, оно публикует отчетность и платит налоги.

Я не нашел исчерпывающей информации о роли «Платформы» в судебных решениях, на которые они ссылаются.

Судебные инвестиции очень рискованны. На мой взгляд, оценка вероятности победы в судебном процессе — дело неблагодарное. Ни один честный юрист не даст гарантий, как все кончится. А в случае проигрыша деньги инвестору не вернут.

Даже в случае выигрыша дела все может пойти не так: процесс затянется, компенсация не окупит инвестиции, ответчик объявит себя банкротом.

Что такое судебное инвестирование

При судебном инвестировании речь обычно идет о гражданских процессах, связанных с выплатой каких-то денег. В упрощенном виде такой процесс — это противостояние двух сторон, истца и ответчика. Истец пытается взыскать что-то с ответчика, а тот доказывает, что ничего не должен. Чьи аргументы покажутся суду более убедительными, тот и побеждает. В этом противостоянии сторонам помогают представители, которые хорошо знают законы и умеют их применять. Как правило, это юристы.

Услуги юристов стоят денег — десятки и сотни тысяч рублей. Если истцу это не по карману, появляется еще один персонаж — инвестор. Он оплачивает юриста вместо истца и претендует на часть выплат по итогам дела. Если истец проигрывает дело, инвестор не получает ничего. Такую схему и называют судебным инвестированием.

Закон прямо не запрещает судебное инвестирование. Все это — на усмотрение истца, его юриста и инвестора. Главное — какие условия прописаны в договоре между ними. Чаще всего выплаты инвестору привязаны к получению денег самим истцом. Для инвестора это дополнительный риск: даже в случае успешного исхода дела ответчик может объявить себя банкротом или сбежать — и инвестору будет сложно вернуть свои вложения.

Этим инвестиционные риски не ограничиваются. Истец в своем иске может запросить любую сумму, но размер выплат все равно определяет суд. Если он решит, что истец требует слишком много, итоговая сумма может не покрыть даже тело инвестиций, не говоря уже о прибыли. Вот пример: истец требовал компенсацию морального ущерба за смерть двух человек в 1 и 2 миллиона рублей, но суд принял решение о выплате 100 и 200 тысяч. Для инвестора, который вложил деньги в этот процесс, такой исход станет неприятным сюрпризом.

Что такое «Платформа»

В случае с «Платформой» к системе истец — юрист — инвестор добавляется новый участник: посредник. Если верить сайту сервиса, он находит инвесторов для истцов и судебные процессы — для инвесторов.

С правовой точки зрения предприятие выглядит нормально. По данным реестра «Руспрофайл», у него зарегистрировано юрлицо, это юрлицо платит налоги — 25 тысяч рублей за 2018 год. Реквизиты организации совпадают с данными на сайте «Платформы». Офис организации находится в Москве, а ООО зарегистрировано в Новосибирске, но так можно, никаких нарушений тут нет.

На сайте опубликован каталог юристов, которые сотрудничают с «Платформой». У каждого юриста указана специализация, стаж, стоимость консультации и контакты для связи. Я постарался связаться с этими людьми. Дозвониться получилось не до всех: кто-то был вне зоны доступа, кто-то оказался занят. Но найти их оказалось несложно. У многих есть страницы и публикации на правовую тематику, которые подтверждают, что эти люди занимаются юридической практикой.

Ни один из юристов, до которых я дозвонился, не стал рассказывать о работе с «Платформой». Это, скорее, говорит в их пользу: юристы не раскрывают случайным людям, с кем они сотрудничают и на каких условиях. Но судя по тому, что через несколько часов со мной связался представитель «Платформы» и предложил ответить на мои вопросы, контакты с сервисом они поддерживают.

Сервис честно предупреждает инвесторов, что, если истец проигрывает дело, деньги не возвращаются. Но при этом он также пишет о доходности от 30% годовых и коротком сроке окупаемости инвестиций. Для судебных инвестиций это выглядит по меньшей мере преувеличением.

Дмитрий, вы пишете о том, что на «Платформе» в работу берутся только дела, у которых по оценке внутренней службы более 75% шансов на успех. Я не нашел на сайте сервиса такой информации. Более того, если юрист вам говорит о какой-то вероятности выиграть дело, я бы советовал относиться с недоверием и к такой оценке, и к самому юристу. Решение об исходе дела принимает суд, а не юрист, поэтому, когда он что-то предсказывает с такой точностью, он, возможно, не исходит из данных дела, а пытается рекламировать свои услуги.

На сайте «Платформы» действительно есть упоминание, что сервис оценивает инвестиционные перспективы дела. Но я не нашел показателей, по которым он это делает, поэтому не могу сказать, насколько такая оценка влияет на шансы выиграть в суде. Более того, если верить пользовательскому соглашению, сервис вообще не несет ответственности за достоверность информации пользователей.

Насколько я разобрался, «Платформа» делает только одно — помогает истцам и инвесторам находить юристов и друг друга. О снижении рисков судебных инвестиций я бы говорить поостерегся.

Сколько заработали инвесторы

Чтобы оценить эффективность работы «Платформы», мне захотелось проверить, сколько уже заработали инвесторы. Дела с участием сервиса собраны в каталоге на сайте. Но информации в нем оказалось очень мало: только наименования сторон, название дела, сумма иска и сколько на него собрали через сервис. Как потенциальному инвестору мне было бы интересно, какое решение приняли по делу и в чью пользу, как менялись исковые требования. Из каталога ничего этого не узнать.

Кроме того, дел в каталоге оказалось мало: за 2018 год я насчитал всего 19. Для сравнения, в том году одних только гражданских дел в судах РФ было рассмотрено более 31 миллиона.

Дела с участием «Платформы» пришлось искать в интернете. Судя по отдельным публикациям, сервис действительно принял участие в ряде громких процессов, хотя информация о них выглядит неполной.

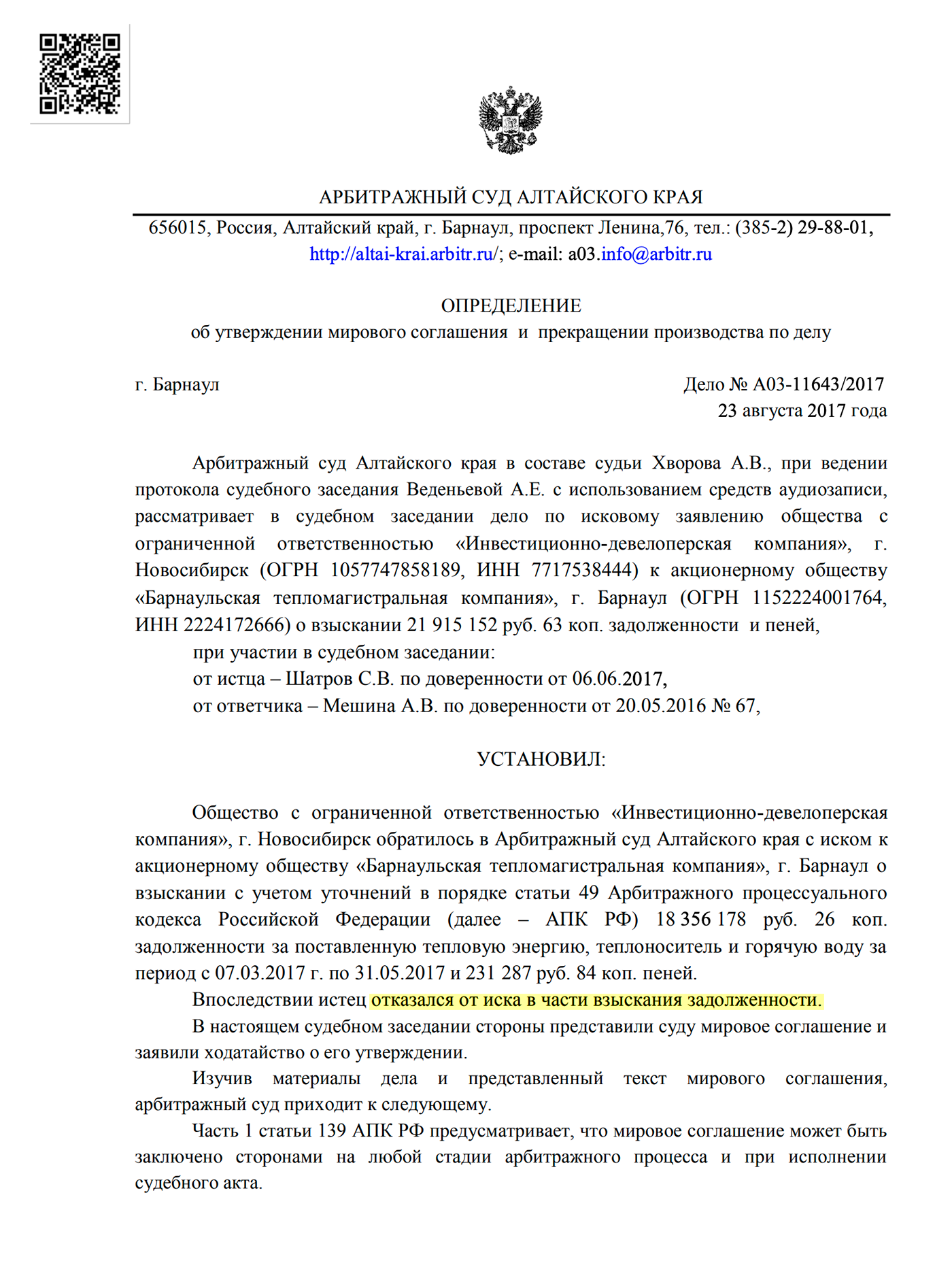

Например, правовое издание «Право-ру» написало о деле, где инвестор вложил 500 тысяч рублей и заработал 2 миллиона 775 тысяч.

Дело действительно существовало, и сначала истец требовал взыскать с ответчика 18 миллионов рублей, а с учетом задолженности и пеней — почти 22 миллиона. Но потом между истцом и ответчиком было заключено мировое соглашение. В нем сказано, что истец отказался от иска в части взыскания задолженности.

Когда я задал вопрос об этом деле представителю «Платформы», он ответил, что ответчик добровольно погасил задолженность до заключения мирового соглашения. Таким образом, инвестор получил запланированную прибыль. Так это было или нет — судить сложно. Судебные документы есть в открытом доступе, а платежные документы — это внутренняя документация компании, показывать ее всем подряд она не обязана. Остается только верить представителям «Платформы» на слово.

В статье на «Право-ру» нет ни слова о мировом соглашении и досудебных выплатах. Зато есть реклама самой «Платформы».

Еще один пример судебного инвестирования, на который ссылается «Платформа», — иск спортсменки к реабилитационной клинике на 51 млн рублей. Решения суда по этому делу в открытом доступе нет — возможно, потому, что оно связано с медицинской тайной. Но, как сообщил мне представитель «Платформы», все закончилось относительно удачно: в первой инстанции суд определил компенсацию морального вреда в 40 тысяч рублей, а вторая увеличила ее до 2 миллионов. Юриста, который помог спортсменке, я нашел в реестре «Платформы», поэтому сомневаться в участии сервиса не приходится.

Но относить это дело к судебному инвестированию не совсем корректно: юридическая помощь по данному иску оказывалась по принципу pro bono — когда адвокат не получает вознаграждения за свои услуги. Поэтому здесь скорее можно говорить об инвестиции компании в свою репутацию. При этом по итогам разбирательства в отношении гендиректора медицинской компании было возбуждено уголовное дело по факту мошенничества в особо крупном размере, поэтому действия компании можно только приветствовать.

Еще об одном деле с участием «Платформы» написал РБК: завод взыскал 45,3 млн рублей с поставщика электроэнергии.

Тут все правильно: в пользу завода взыскано 45 млн рублей убытков и 100 тысяч судебных расходов по уплате государственной пошлины. В удовлетворении остальной части иска отказано, решение суда вступило в законную силу. По словам представителя «Платформы», поставщик выплатил все долги, а инвесторы получили свои выплаты — и у меня нет оснований в этом сомневаться, хотя платежные документы мне, конечно, не показали.

Судя по найденным мной примерам, «Платформа» действительно делает то, о чем заявляет: помогает истцам оплачивать юристов, а инвесторам — находить дела для судебного инвестирования. Но у меня не сложилось впечатления, что сервис помогает снизить риски самого инвестирования.

Взять, к примеру, компанию-ответчика из последней публикации. Я проверил ее через сайт службы судебных приставов и нашел исполнительное производство, которое прекращено на основании п. 3 ч. 1 ст. 46 ФЗ «Об исполнительном производстве». Это означает, что приставы искали местонахождение должника или его имущества, но так и не смогли их установить. Денег взыскатель не получил.

Насколько я знаю, к этому делу «Платформа» отношения не имеет. Но если бы кто-то вложил в него деньги, он бы их потерял. Этот пример хорошо иллюстрирует одну из проблем инвестиций в судебные процессы: получить решение суда о взыскании и взыскать эти деньги — совсем не одно и то же.

Что в итоге

На мой взгляд, пока что инвестиции в судебные процессы в России связаны с большим количеством рисков. Вот основные:

- Суд отклонит иск, и инвестор потеряет все деньги.

- У должника не окажется денег и имущества, и инвестор потеряет все деньги.

- Суд сильно уменьшит сумму возмещения, и инвестор потеряет часть денег.

- Иск будут рассматривать несколько лет в разных инстанциях — и каждая может принимать свое решение. Все это время инвестору придется ждать.

Что касается «Платформы», законам ее работа не противоречит. Но этот сервис, как и сами судебные инвестиции, подходит только инвесторам с очень крепкими нервами.

Мнение редакции может не совпадать с мнением автора.

Если сталкивались с подозрительными компаниями, пишите. Прищуримся.

Как начать инвестировать с нуля с малой суммой денег

Лонгрид об инвестициях для начинающих

Отличным вариантом приумножить доход и заставить деньги работать станет инвестирование. Многим может показаться, что это сложно и требует специфических навыков, но стоит только немного углубиться, чтобы понять: инвестиции доступны каждому. Статья подробно расскажет о том, как правильно начать инвестировать.

Мифы об инвестировании

В России невелика доля населения, занимающегося инвестированием. На фондовой бирже присутствует всего около процента населения страны, в то же время в США даже домохозяйки управляют своими средствами. Столь малоизвестная область выглядит пугающе и обросла мифами, которые и близко не соответствуют реальности. Вот самые распространённые.

- Миф первый: инвестиции — для богатых.

В действительности для входа на фондовый рынок достаточно всего несколько тысяч рублей. К примеру, минимальная цена ПИФов — 5–15 тысяч рублей, а у некоторых брокеров отсутствует минимальный порог для возможности начала торгов. - Миф второй: без углублённых знаний и навыков заработать невозможно.

Безусловно, ориентироваться в терминах и базовых принципах экономики нужно, но банковский вклад — это тоже инвестиции. Изучение доступной информации в сети для начала вполне хватит. - Миф третий: риски слишком высоки, поэтому игра не стоит свеч.

Те же банковские депозиты сейчас подлежат обязательному страхованию вкладов. Здесь идеально работает принцип — чем выше прибыль, тем проще прогореть. Выбирать инвестиционные инструменты лучше с холодной головой.

Инвестиции и инвестирование: что это и для чего?

Для лучшего понимания следует разобраться в терминологии. Основные определения, которые помогут вникнуть в ситуацию и не запутаться:

- инвестиция — вложение капитала с целью получения прибыли;

- инвестирование — процесс увеличения капитала и накопление инвестиционных инструментов, приносящих прибыль;

- инвестиционные инструменты — виды вложений для получения дохода;

- портфель — все инструменты, в которые вложены деньги;

- диверсификация — распределение финансов на несколько активов для снижения рисков и увеличения прибыли;

- брокер — посредник в операциях между продавцом и покупателем;

- брокерский счёт — счёт для покупки и продажи ценных бумаг, и прочих инвестиционных инструментов на бирже. Открывается у брокера или в брокерском подразделении банков.

- индивидуальный инвестиционный счёт — счёт для инвестиций, имеющий налоговые льготы и некоторые ограничения.

Успех любого дела во многом зависит от качества подготовки и последовательности в действиях. Конечно, финансовые вложения сопряжены с риском, но разумный подход и анализ ошибок позволят оценить несомненные плюсы инвестирования:

- возможность получения пассивного доход, не требующий ежедневной рутинной работы целый день;

- отсутствие потолка заработка;

- прибыль превышающую размер инфляции;

- повышается финансовая грамотность.

Куда можно инвестировать: инструменты и стратегии

Вариантов вложения средств огромное количество. Ориентируясь на объект инвестиций, можно выделить следующие направления:

- недвижимость — земля, объекты строительства, оборудование;

- интеллектуальная собственность — патенты, исследования, образование;

- финансы — ценные бумаги, банковские вклады, драгоценные металлы.

Вложение минимальных средств возможно лишь в финансовые инструменты. Наиболее востребованы:

- депозиты в банках — риски и сложность минимальны, доход аналогичен, вклады до 1,4 миллиона застрахованы;

- акции — уровень риска зависит от выбора компании выпустившей эти акции, доход возможен в виде дивидендных выплат или от роста стоимости акций;

- облигации — долговой инструмент с доходностью обычно выше, чем по депозитам, но несильно превышающей инфляцию;

- ПИФы — долевое участие в сформированном портфеле, прибыль делится на всех участников пропорционально вложениям. Есть возможность начать инвестировать от одной тысячи рублей;

- драгоценные металлы — возможно покупать как физический металл, так и различные варианты биржевых инструментов.

При выборе инвестиционного инструмента не стоит забывать и о стратегии. Здесь стоит опираться на цели инвестирования, уровень знаний и наличие свободного времени. Выделяются два основных стратегических направления — по срокам и по рискам. По времени окупаемости вложений существует три варианта:

- до года — краткосрочные;

- 1–3 года — среднесрочные;

- свыше трёх лет — долгосрочные.

По уровню риска выделяют два основных стиля — консервативный и агрессивный. Первый предполагает в основном пассивный доход в долгосрочной перспективе, прибыль невелика, риски меньше. Второй потребует больше времени, глубокие знания, но даст возможность получения большой прибыли в кратчайшие сроки. Сопряжён с высокими рисками.

По мере накопления опыта и увеличения капитала не исключена смена ориентиров и выбор новых инструментов. Первые шаги рекомендуется делать в наиболее надёжных вариантах.

Как начать инвестировать новичку

Правильная подготовка во многом станет залогом удачного старта. Изучение опыта и советов экспертов помогут избежать типичных ошибок. Для экономии времени подойдёт краткая инструкция, как начать инвестировать с малой суммой.

- Шаг 1. Главное — цель

Только чёткое понимание того, для чего нужно инвестировать, даст верное направление и поможет не бросить всё после первой неудачи. Цель не должна быть абстрактной, хорошо бы письменно зафиксировать желаемый результат с максимальной конкретикой. - Шаг 2. По понятиям

Инвестирование — специфическая область, богатая различными терминами. Для успешного восприятия информации и безостановочного обучения ознакомиться с основными понятиями следует заранее. Уделить внимание стоит не только общим определениям, но и основным показателям и наименованиям рабочих инструментов. - Шаг 3. Обучение превыше всего

Независимо от варианта управления инвестициями — лично или через посредников — базовые знания об экономике и работе рынка должны быть у каждого. Понимание цикличности рыночных процессов, взаимосвязи прибыли и рисков способно сэкономить вам нервные клетки.

Возможностей изучить основные понятия и законы достаточно. Это могут быть книги известных авторов об инвестировании. На просторах интернета достаточно бесплатных тренингов и вебинаров, также можно изучать официальные страницы в социальных сетях современных инвесторов. Доступно и частное обучение или консультации за определённое вознаграждение. Естественно, любую полученную информацию нужно обдумать и взвесить до начала работы. - Шаг 4. Правильный настрой

От ошибок не застрахован никто. Даже самые известные трейдеры и инвесторы неоднократно набивали шишки до такого, как разбогатеть.

Так, Мартин Шварц, проложивший дорогу в жизнь принципам дейтрейдинга, прокомментировал свой успех следующими словами: «Я скажу вам, как стал победителем. Я научился проигрывать».

Стоит заранее составить план действий для непредвиденных ситуаций. Это поможет не растеряться и сохранить контроль, когда понадобится быстро принять решение.

- Шаг 5. На старт

Никаких инвестиций не получится без минимального стартового капитала. Заёмные средства — плохой вариант для биржевых игр. В накоплении необходимой суммы помогут:

— регулярное откладывание части дохода;

— дополнительный заработок;

— оптимизация ваших расходов.

Заниматься вложением средств стоит, когда есть свободные деньги и отсутствуют обременительные обязательства — кредиты, ипотеки. - Шаг 6. Выбор стиля

До начала торгов необходимо обозначить ожидания, оценить собственные возможности и определиться с допустимым риском. Если страшно терять — классические инструменты в виде акций и облигаций будут кстати. Допустим риск? Можно попробовать торговлю фьючерсами и опционами. Только методом проб и ошибок можно найти свою идеальную комбинацию, когда комфортны будут и процесс, и результат.

С какой суммы начать инвестировать

Для старта не нужно миллионных вложений: цены на биржевые инструменты вполне лояльные. ПИФы начинаются от пяти тысяч рублей, их пополнение — от тысячи. Для покупки акций достаточно и вовсе пары тысяч рублей.

Понятно, что для большей отдачи нужны хорошие вложения. Однако сразу входить в новую отрасль с крупной суммой слишком рискованно — можно потерять все средства. Оптимальной для начала торговли станет сумма от 30 тысяч рублей — баснословных денег она не принесёт, но вникнуть на практике в нюансы поведения на рынке вполне позволит и даст почувствовать вкус первых побед.

Размещая небольшие суммы в разные инструменты, через некоторое время легко выделить наиболее удобные варианты и проанализировать ошибки. После этого можно наращивать объёмы инвестиций.

Правила и советы новичкам

Обезопасить себя от рисков на фондовом рынке невозможно, но минимизировать потери нетрудно. Для этого подойдёт изучение опыта известных инвесторов и финансистов. Вот несколько советов, которые помогут избежать лишних ошибок.

- Диверсификация портфеля.

Не стоит вкладываться в один инструмент или компанию, при таких условиях неэффективная деятельность эмитента приведёт к потере денег. Лучше использовать 3–4 направления в разных отраслях — убыток по одному инструменту сгладится прибылью остальных. - Действие и дисциплина.

Даже при минимальных вложениях последовательность выполнения шагов, анализ ситуации и регулярное пополнение портфеля приведут к желаемому доходу. Не стоит расслабляться при получении первых заработков — лучше реинвестировать их для скорейшего достижения цели. - Настойчивость и спокойствие.

Путь любого человека — череда подъёмов и падений. Инвесторы не исключение. Холодный ум и контроль эмоций не позволят совершить ошибок в критической ситуации. А накопленный опыт поможет избежать их повторения в будущем. - Правильное окружение.

Общение с единомышленниками настроит на нужный лад. Изучение тематических форумов и страниц из соцсетей познакомит с интересными стратегиями и распространёнными ошибками. - Постоянное обучение.

Мир не стоит на месте — вчерашние удачные решения сегодня могут оставить ни с чем. Постоянное самообразование, наблюдение за опытными коллегами, чтение финансовой литературы расширят возможности и откроют новые перспективные направления.

Ошибки начинающих инвесторов

Избежать ошибок невозможно, но минимизировать их количество, опираясь на опыт большинства, вполне допустимо. Препятствия на пути начинающего инвестора.

- Отсутствие подушки безопасности.

Никто не может гарантировать успех, и в случае непредвиденных обстоятельств лучше иметь в запасе некоторый объём средств. Обычно это сумма текущих расходов за 3–6 месяцев. - Недостаток средств для старта.

Волшебной таблетки, выпив которую можно получать миллионы, вложив тысячу, нет. В самом начале будет достаточно минимальных сумм, но лишь реинвестирование и регулярное пополнение инвесткапитала дадут действительно значимую прибыль. Использовать можно только свободные личные средства. - Отсутствие базового образования.

Прочитав пару книг или статей в интернете, кто-то способен почувствовать себя гуру фондового рынка. К сожалению, этого мало. Понимание принципов работы выбранного инструмента и тщательный анализ экономической ситуации стоят у истоков успешного инвестора. - Желание быстрых денег.

В поисках информации о том, где начать инвестировать выгодно, часто можно встретить обещания многократного увеличения капитала в кратчайшие сроки. Чаще всего так зарабатывают мошенники. Разумная оценка перспектив дохода и выбор хорошо известных компаний-посредников максимально снизят риски. - Использование некачественных источников.

Для анализа рынка разработано множество инструментов, написано достаточно книг и создано огромное количество обучающих материалов от официальных брокеров. Не стоит полагаться на мнения, высказанные в СМИ или на страничках коучей, успех которых невозможно подтвердить.

Инвестиции — отличная возможность создания пассивного дохода при отсутствии значительного стартового капитала. Обширная теоретическая база, доступный опыт успешных финансистов, обучающие программы известных брокеров — всё это позволяет не терять времени и начать инвестировать уже сегодня, открыв брокерский или индивидуальный инвестиционный счёт.

Откройте брокерский счёт прямо сейчас. Это быстро и бесплатно. Или попробуйте свои силы на демо-счёте .

Подписывайтесь на Открытый журнал , чтобы не пропустить новые публикации на канале!

Самые выгодные схемы вложения свободных денег

Вопрос эффективного размещения свободных денежных средств особенно актуален в кризисный период. С учетом роста инфляции, зигзагообразных колебаний курса национальной валюты и неопределенной обстановки на рынке труда стремление обрести стабильный пассивный доход является дальновидным и мудрым решением.

Перед потенциальным финансовым инвестором может возникнуть только одна проблема: как наиболее выгодно распорядиться деньгами и минимизировать риск финансового провала? Для решения этой задачи необходимо детально оценить все преимущества и уязвимые места распространенных вариантов инвестирования.

Банковский депозит

Классический способ вложения свободных средств, широко практикуемый людьми, склонными к стабильности, — открытие банковского вклада. Плюсами подобного метода инвестирования можно считать:

• широкая доступность и низкий порог входа;

• возможность выбора наиболее прибыльного варианта вклада;

• гарантированное возмещение застрахованного депозита через систему АСВ при разорении финансового учреждения.

Однако ни один, даже самый привлекательный по своим параметрам, банковский вклад не может служить инструментом для получения высокого дохода. Проценты по депозитам, с учетом капитализации и возможности ежемесячного пополнения, способны сохранить размещенную на вкладе сумму от обесценивания, но не принесут значимой прибыли.

Для того чтобы вклад был действительно эффективным, следует открывать депозитный счет на крупную сумму – от 700 тысяч рублей и выше. При этом срок размещения должен составлять 24-36 месяцев. На таких условиях банки предлагают проценты, немного превышающие официальную инфляционную отметку. Но, размещая на одном депозите сумму более 1 миллиона рублей, вкладчик рискует потерять свои деньги вследствие ликвидации банка.

Кроме того, некоторые банки стали отказывать вкладчикам в пополнении вкладов или вводить за эту операцию существенные комиссионные сборы. Этот факт категорически снижает эффективность вложений в депозиты и подрывает доверие вкладчиков к банковской системе.

На сегодняшний день средняя ставка по депозиту колеблется на уровне 11-11,5%. Отдельные банки анонсируют вклады под 15% в год – но, по мнению экспертов, такие предложения сопряжены с высоким риском для потребителя.

Инвестирование в Интернете

Внедрение Интернета в повседневную жизнь граждан существенно расширяет диапазон возможностей для выгодного инвестирования. Конечно, денежные вложения в интернет-проекты требуют от человека некоторой доли здорового авантюризма, но результат может быть значительно выше, нежели при традиционных схемах размещения денег.

Предоставление электронных займов

Использование сервиса WebMoney Debt позволяет его участникам выступать в качестве кредиторов и предоставлять займы под выгодные проценты. Для того чтобы стать инвестором, достаточно иметь персональный аттестат и свободные деньги в кошельке WM.

Процент по микрозайму, предоставляемую сумму и срок, на который будут выданы деньги в долг, выбирает сам кредитор. Он же выбирает заемщика из списка тех, кого подберет ему автоматизированная система.

Пользование долговым сервисом заменяет собой составление договоров займа и расписок. Кроме того, лицо, желающее воспользоваться микрозаймом, должно соответствовать требованиям сервиса WebMoney и пройти соответствующую проверку. Риск невозврата денег при этом минимален. Если заемщик не вернет в срок оговоренную сумму и проценты, то кредитор может продать этот долг на бирже сервиса.

Инвестирование электронных денег в онлайн-кредитование может принести доход от 6 до 20% в месяц, при этом риск банкротства практически исключается.

ПАММ-инвестирование

Система доверительного управления на бирже Форекс – способ инвестирования, который набирает популярность в России. Основным преимуществом такого метода вложения свободных средств является тот факт, что инвестору не требуется знание методологии биржевых валютных спекуляций. Все, что потребуется для получения стабильного дохода – правильный выбор трейдера. Прибыльность операций варьируется в диапазоне 7-10% в месяц.

Суть доверительного управления заключается в размещении собственных денег на ПАММ-счете управляющего. Все торговые операции будет проводить трейдер, который получит за свое мастерство 50% прибыли. Оставшуюся половину можно снять со счета или реинвестировать прибыль на дальнейший период.

Выбор трейдера требует тщательной проверки его рейтинга за последние 6 месяцев. Предпочтение следует отдавать тем управляющим, у которых показатели торговли не отличаются значительным разбросом. При этом нельзя слепо доверять тем ПАММ-площадкам, которые будут гарантировать постоянную прибыль.

Торговля на Форексе – явление крайне динамичное, поэтому ни один игрок не застрахован от убытков. Именно поэтому размещение денег на нескольких виртуальных счетах даст возможность нивелировать потери от одной операции получением хорошего дохода на другой.

Осмотрительность и здоровый скептицизм помогут подобрать брокерскую компанию, которая обеспечит постоянный приток денежных средств и для мелких инвесторов, и для владельцев серьезного капитала.

Успешное инвестирование невозможно при использовании только одного способа вложения денег. Для достижения желательного эффекта следует диверсифицировать инвестиционный портфель и менять варианты использования денег в зависимости от размера прибыли и степени риска.

Источник