- Операционная рентабельность (Operating margin) >

- Операционная прибыль: как зарабатывает компания?

- Операционная прибыль компании и ее виды

- Валовая операционная прибыль

- Чистая операционная прибыль

- EBIT и чистая ОП

- Из чего складывается ОП?

- объем проданной продукции – выручка

- себестоимость

- расходы на сбыт товара

- Операционная прибыль: формула и анализ

- Как увеличить операционную прибыль предприятия?

- Что такое операционная прибыль: из чего складывается и как рассчитывается

- Что же такое операционная прибыль?

- Из чего складывается операционная прибыль

- Операционная и валовая прибыль в финансовом отчете (видео)

- Как рассчитывается операционная прибыль

- Что такое операционный анализ

- Как управлять формированием операционной прибыли

Операционная рентабельность (Operating margin) >

Вычисление операционной рентабельности компании

Чтобы рассчитать коэффициент рентабельности операционной прибыли компании, необходимо разделить операционный доход (operating income, EBIT) на выручку:

Операционная рентабельность = Операционный доход / Выручка

Operating margin = Operating Income / Revenue

В финансовой сфере операционный доход также называется EBIT (Earnings before Interest and Taxes). Операционная прибыль или EBIT равна доходу после вычета всех операционных расходов, таких как расходы на продажу (selling expenses), административные расходы и стоимость проданных товаров (COGS):

Операционный доход (EBIT) = Валовой доход – (Операционные расходы + Износ и Амортизация)

Валовой доход = Выручка – Себестоимость реализованной продукции

1. Операционная прибыль (EBIT): из валового дохода вычитаются операционные расходы и амортизация.

2. Выручка находится в отчете о прибылях и убытках.

3. Делим операционный доход на выручку.

Пример

Допустим, что выручка корпорации достигла $40 миллионов, себестоимость реализованной продукции – $25 миллионов. Амортизация по итогам года – $800 000. Таким образом, операционный доход эмитента будет равен 1) выручка в размере $40 млн. 2) минус $25 млн. COGS 3) минус $800 тыс. амортизации. Таким образом, результат составит $14,2 млн. операционного дохода.

Операционная рентабельность = $14,2 млн. / $40 млн. = 35,5%

Выводы

Операционная рентабельность является важным показателем финансового анализа. Однако для правильной интерпретации необходимо сопоставлять значения различных эмитентов из одной отрасли.

Компания с показателем 12%, конкуренты которой в среднем имеют коэффициент около 18%, может иметь более высокий финансовый риск.

Тем не менее, компании с высокой operating margin:

— обладают более высокой способностью оплачивать постоянные издержки и проценты по долгам

— более устойчивы в случае замедления роста экономики

— более конкурентоспособны, потому что они могут предлагать более низкие цены, чем конкуренты, из-за их более высокой рентабельности

Коэффициент операционной рентабельности служит индикатором эффективности бизнес-модели компании по сравнению с ее конкурентами.

Источник

Операционная прибыль: как зарабатывает компания?

Одним из основных критериев, характеризующих эффективность работы предприятия, является операционная прибыль (ОП). На основании ОП планируют расширение производства, анализируют результаты реализации отдельных видов товаров или деятельность предприятия в целом.

Операционная прибыль компании и ее виды

Операционная прибыль предприятия – это прибыль, полученная организацией от основного (операционного) вида деятельности, не считая финансового результата от других видов бизнеса.

На сумму ОП компании оказывает влияние множество факторов – объем реализованных изделий, себестоимость, затраты на рекламу, доставку, хранение, упаковку продукции и т.п. В зависимости от состава затрат, учитываемых при расчете ОП, ее часто делят на валовую и чистую.

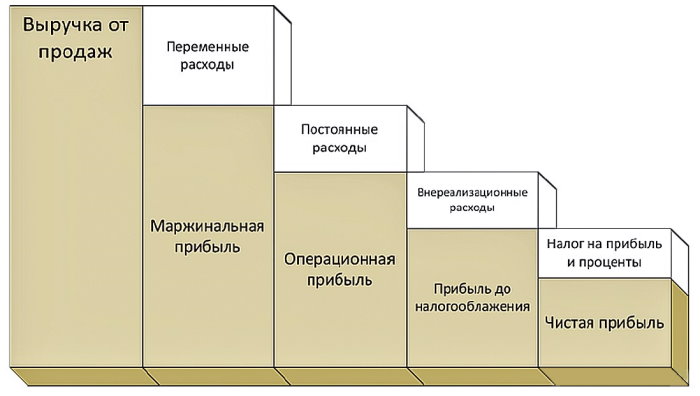

В альтернативой классификации ОП состоит из внереализационных расходов (не связанные с производством продукции и ее сбытом траты) и прибыли до налогообложения, которая в свою очередь состоит из чистой прибыли и налога на нее:

ОП может иметь как положительное, так и отрицательное значение. Если операционная прибыль предприятия меньше нуля, то ее называют операционным убытком: он характеризует коммерческую фирму как неэффективную в своей основной деятельности. При регулярных операционных убытках компания становится неконкурентоспособной и уходит с рынка.

Но операционный убыток не всегда характеризует предприятие с плохой стороны. Он может сложиться у компаний с длительным производственным циклом и являться нормальным показателем деятельности. Например, строительная фирма начала застройку, т.е. несет операционные расходы, но квартиры еще не реализованы. В этом случае на протяжении всего цикла строительства компания будет фиксировать операционный убыток.

Тем не менее отрицательная ОП часто показательна, особенно если фиксируется более 1-2 лет. Так, ПАО «Северная Верфь» последние 5 лет своей деятельности работает в минус. Но поскольку данное предприятие является стратегически значимым для государства, оно не ликвидируется: убытки судостроительного завода покрываются за счет государственных субсидий, а сама компания относится к зомби.

Валовая операционная прибыль

Валовой ОП принято считать разницу между выручкой и себестоимостью изделий. В себестоимость включают все издержки предприятия, понесенные при изготовлении продукции. Валовая ОП характеризует производственную деятельность компании, не затрагивая управленческо-сбытовые издержки.

Обычно валовую операционную прибыль рассчитывают ежеквартально. Хотя при необходимости она может быть рассчитана с любой периодичностью.

Если валовая операционная прибыль отрицательна, это показывает, что предприятие реализует продукцию ниже себестоимости. В этом случае его деятельность расценивают как неэффективную.

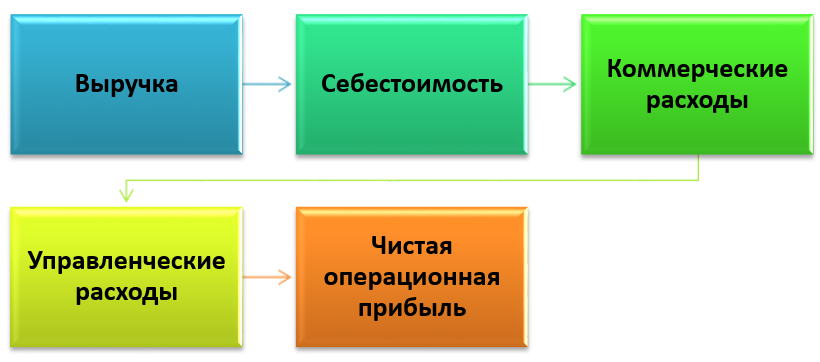

Чистая операционная прибыль

Вторая разновидность ОП, указанная выше – чистая операционная прибыль. Она представляет собой разницу между валовой ОП и управленческими / коммерческими издержками. Чистая ОП отображает конечный результат операционного процесса, с момента запуска производства до момента отгрузки готовой продукции покупателю.

Также чистую ОП можно получить путем вычитания из выручки себестоимости, управленческих/коммерческих расходов. Поэтапный процесс ее формирования представлен на схеме ниже.

Для анализа компании используется именно чистая ОП, т.к. этот показатель наиболее полно характеризует работу предприятия и учитывает большее количество затрат.

В отчетности, составленной в соответствии с РСБУ, операционная прибыль компании является синонимом прибыли (убытка) от продаж. Пример будет приведен чуть позднее. ОП служит одним из источников средств для обеспечения жизнедеятельности, а также расширения и развития предприятия.

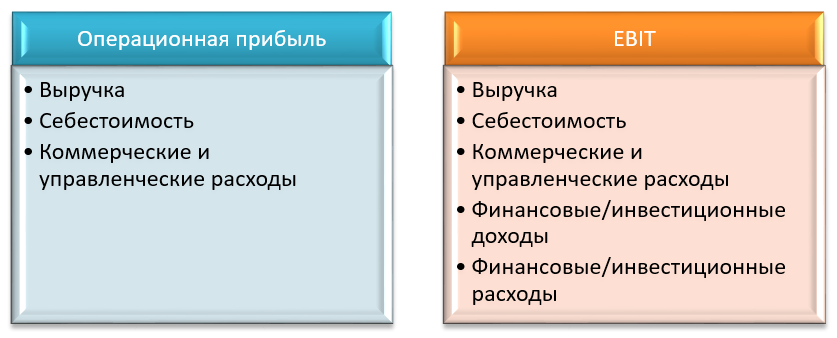

Чистая ОП является неким переходным показателем между валовой операционной прибылью и чистым финансовым результатом работы предприятия. Поэтому данный показатель нередко путают с EBIT.

EBIT и чистая ОП

Earnings Before Interest and Taxes (EBIT) в дословном переводе с английского прибыль до уплаты процентов и налогов. Этот показатель отражает объем прибыли, полученной компанией, без учета причитающихся к уплате процентов за погашение займов и изменения налоговых ставок. Т.е. он показывает прибыль без влияния внешних факторов. На основании EBIT проводится сравнительный анализ аналогичных предприятий одной отрасли.

Также, как и ОП, EBIT – переходное звено между валовой и чистой прибылью. Но в отличие от операционной прибыли компании, при расчете EBIT учитываются доходы и расходы от инвестиционной и финансовой деятельности, о которых я писал тут. Если у предприятия отсутствует иная деятельность, то EBIT будет равна ОП.

Из чего складывается ОП?

Формально ОП складывается из трех компонентов:

объем проданной продукции – выручка

себестоимость

расходы на сбыт товара

В себестоимость включают все затраты на изготовление продукции. Они делятся на 5 групп – зарплата, взносы, сырье и материалы, амортизация, прочие. К сбытовым расходам относят затраты на рекламу, транспортировку, хранение, погрузо-разгрузочные работы и прочие издержки, которые несет компания в процессе реализации своего продукта.

При расчете ОП предприятия учитываются все доходы/расходы, относящиеся к основной деятельности. Какие именно поступления и выбытия отнести к операционной деятельности каждая компания определяет самостоятельно, в соответствии с положениями по бухгалтерскому учету. Для классификации доходов/расходов используют ПБУ 9/99 и 10/99 соответственно.

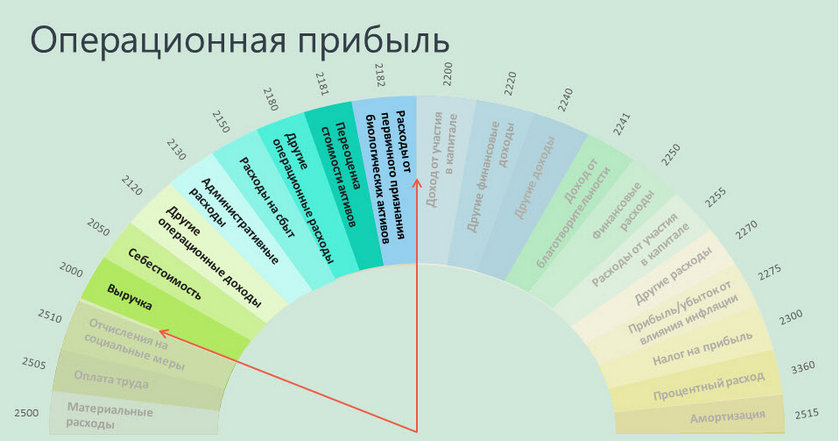

Операционная прибыль: формула и анализ

Для обеспечения бухгалтерских и управленческих нужд применяют несколько различных формул для вычисления ОП. Полный вариант расчета по отчетам РСБУ включает около 10 позиций:

Однако на практике для многих компаний формула операционной прибыли принимает более простой вид:

ОП (стр. 2200) = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 , где

- стр. 2110 – выручка;

- стр. 2120 – себестоимость;

- стр. 2210 – коммерческие расходы;

- стр. 2220 – управленческие расходы

Т.е. ОП в данном случае равна графе «Прибыль (убыток) от продаж». В отчетах по МСФО операционная прибыль указывается прямо:

Наконец, в отчетах сайта investing.com указываются операционные доходы и расходы, разница между которыми и составляет ОП (на примере компании Мечел):

Из отчета видно, что за последние 3 года ОП «Мечел» ежегодно снижается. Это происходит из-за снижения валовой операционной прибыли при одновременном росте операционных расходов. Снижение валовой ОП происходит из-за роста себестоимости при одновременном снижении выручки. Причиной такого падения дохода может быть в уменьшении объемов реализации или в установлении низкой цены на реализацию продукции.

Если ОП компании растет, это говорит об эффективности основной деятельности и инвестиционной привлекательности бизнеса.

Как увеличить операционную прибыль предприятия?

ОП характеризует операционную деятельность компании, поэтому собственникам бизнеса нужно стремится делать так, чтобы этот показатель рос из года в год. Пример Московской биржи:

Операционную прибыль сырьевых компаний увеличивают различными способами:

- снижают себестоимость продукции

- уменьшают коммерческие и сбытовые расходы

- увеличивают выручку путем повышения цены товара или увеличения объемов реализации

ОП предприятия не учитывает инвестиции или финансовую работу компании. Она оценивает эффективность работы основного персонала, коммерческих служб и управленцев, непосредственно задействованных в производственном процессе. ОП позволяет рассмотреть предприятие без влияния налоговых ставок, процентов по кредитам и других внепроизводственных параметров, влияющих на финансовый результат компании.

Источник

Что такое операционная прибыль: из чего складывается и как рассчитывается

В финансовых отчетах всех предприятий встречается такой параметр, как операционная прибыль. Этот важный параметр дает представление об инвестиционной привлекательности компании. На его основе можно рассчитать оценку прибыльности предприятия от основного вида деятельности.

Что же такое операционная прибыль?

Это один из важнейших показателей финансового состояния хозяйственного субъекта. Он рассчитывается, как разность между валовой прибылью и расходами по основной деятельности (в т. ч. и операционными затратами).

Существует мнение, что операционная прибыль и прибыль до уплаты налогов (Earnings Before Interest and Taxes, EBIT) тождественны. Это неверно. Отличие между этими показателями в том, что в подсчете EBIT фигурирует также неоперационная прибыль, т.е. доходы/расходы от неосновных видов деятельности. Но если доходы/расходы от неосновных видов деятельности у предприятия отсутствуют, то показатели EBIT и операционной прибыли совпадают.

Из чего складывается операционная прибыль

Рассматриваемый показатель состоит из следующих элементов:

- объем реализованных товаров и услуг;

- себестоимость реализованных товаров и услуг. Их розничная и оптовая цена;

- ассортимент товаров и услуг.

Все компоненты, составляющие операционную прибыль, состоят, в свою очередь, из более мелких компонентов. Так, например, в себестоимость продукции входят материалы на ее изготовление, амортизация основных средств, заработная плата сотрудников и другие расходы, связанные с производством и реализацией конечных товаров и услуг.

Операционная и валовая прибыль в финансовом отчете (видео)

В этом видео рассказывается об операционной прибыли, как составляющей финансового отчета, на примере двух предприятий.

Как рассчитывается операционная прибыль

Показатель операционной прибыли (OP) от основного вида деятельности рассчитывается по следующей формуле:

OP = GP + OR – OE, где:

- OP (Operating Profit) – операционная прибыль;

- GP (Gross Profit) – валовый доход;

- OR (Operating Revenue) – операционные доходы;

- ОE (Operating Expenses) – операционные затраты.

Рассмотрим подробно процесс вычисления:

- Сначала находим операционные затраты (ОЕ). Это сумма затрат на заработную плату сотрудников, организационных расходов, долговых обязательств и других коммерческих издержек.

- Затем считаем операционные доходы (ОR). Это сумма арендных, патентных и процентных поступлений организации.

- Валовый доход (GР) определяем, как общую выручку за вычетом себестоимости.

- Полученные показатели подставляем в формулу.

Что такое операционный анализ

Показатель операционной прибыли используется, как элемент операционного анализа, который отвечает на такие вопросы, как:

- от снижения каких расходов предприятия будет наиболее ощутимый эффект;

- каков минимально возможный объем производства или продаж, который соответствует точке безубыточности;

- какова рентабельность отдельных видов товаров и услуг;

- как влияют объемы производства на расходы, налоги и др. показатели;

- какая рентабельность у подразделений, учитывая распределение на них общих расходов (либо не учитывая);

- какова себестоимость, и как она влияет на ценообразование;

- каков запас финансовой прочности.

По сути, это метод формирования операционной прибыли при помощи управления над строками затрат. Он помогает найти оптимальное соотношение между:

- ценой на продукцию;

- переменными и постоянными видами затрат;

- объемами производства.

Методика сводится к тому, что обрабатываются результаты сразу нескольких финансовых инструментов, среди которых финансовый анализ, учет затрат, маркетинговые исследования и т.д.

При управлении затратами учитывается целый комплекс результатов, полученных при мониторинге, анализе и структуризации издержек. Этот процесс состоит из 2-х этапов:

- Анализ затрат и их измерение.

- Контроль и понижение затрат.

Обратите внимание! Посредством операционного анализа осуществляется начальный этап управления затратами.

На основе операционного анализа рассчитываются:

- Нижний предел на краткосрочный период. Это цена, позволяющая покрыть переменные затраты. Величина параметра определяется в этом случае частью переменных затрат.

- Нижний предел на долгосрочный период. Это цена, обеспечивающая безубыточность процессов сбыта и производства. Величина параметра равнозначна себестоимости продукции.

Оптимальная цена продукции, как правило, находится между этими пределами.

Для того чтобы решить задачу оптимизации производственных издержек на предприятии, надо прибегнуть к вычислению себестоимости товаров и услуг. Процесс калькулирования затрат классифицируется в зависимости от целей. Для наших целей есть 2 метода калькуляции:

- Absоrption cоsting – вычисление полной себестоимости. Метод калькуляции, когда затраты распределяются между реализованными и нереализованными товарами/услугами.

- Direct-cоsting – вычисление прямых затрат. Здесь затраты группируются на постоянные и переменные. На счет реализованных товаров/услуг относят только постоянные затраты.

Главное различие двух методов в способе распределения постоянных затрат на вычисляемые периоды.

При получении краткосрочного предела учитывается метод расчета прямых затрат. К его преимуществам относят возможность изучить взаимозависимость объемов производства, себестоимости и прибыли. Это возможно за счет анализа поведения разных видов затрат при изменяющихся объемах производства. Direct-cоsting расширяет возможности учета, способствуя процессам интеграции анализа, учета и принятия решений.

При определении долгосрочного предела учитывается метод вычисления полной себестоимости. Распределение затрат между реализованной и нереализованной продукцией позволяет учесть влияние расходов непосредственно на процесс сбыта продукции, что дает данные о ее себестоимости.

При операционном анализе применяются оба метода калькуляции, причем их совместное применение позволяет определить влияние на прибыль следующих элементов:

- объема и комплекта затрат;

- объема производства;

- цен на продукцию;

- объема реализации.

Операционный анализ позволяет определить:

- наиболее прибыльную и наиболее убыточную продукцию;

- оптимальные цены на товары/услуги;

- самые значительные строки затрат;

- рентабельность продукции и ее себестоимость, которую необходимо знать при ценообразовании;

- способы воздействия на самые значительные строки затрат.

Читайте также: Отчёт о прибылях и убытках: определение, структура и пример заполнения.

Как управлять формированием операционной прибыли

Чтобы грамотно управлять процессом формирования операционной прибыли, надо решить ряд задач:

- Для начала следует определить объем реализации продукции, при котором обеспечивается безубыточная операционная деятельность в течение определенного периода. Проще говоря, рассчитать точку безубыточности. Точка безубыточности достигается, когда сумма операционных доходов равняется сумме операционных затрат.

Обратите внимание! Точки безубыточности для долгосрочного и краткосрочного периодов различаются. Отличие в том, что переменные расходы в долгосрочном периоде, как правило, меньше, чем в краткосрочном. Это происходит благодаря эффективному использованию ресурсов. Постоянные расходы в долгосрочном периоде увеличиваются. Это происходит за счет увеличения объемов.

- Затем вычислить объемы реализуемой продукции, необходимые для достижения плановой прибыли. Либо спрогнозировать плановую прибыль, учитывая текущие объемы.

- Вычислить запас прочности, т.е. уровень продаж, позволяющий предприятию не уйти в убыток. Этот показатель является ключевым фактором образования цен.

- Рассчитать возможности увеличения операционной прибыли за счет понижения постоянных/переменных затрат.

Показатель операционной прибыли является важным для руководства и потенциальных инвесторов. Он позволяет оценить инвестиционную привлекательность предприятия.

Управление формированием операционной прибыли – необходимая и трудоемкая процедура, охватывающая все детали деятельности предприятия, от приобретения ресурсов и выплаты зарплаты до оформления аренды производственных помещений и контроля дебиторов.

Формирование операционной прибыли состоит не только из вычислений объема сбыта, необходимого для безубыточной деятельности, но и из поисков вариантов увеличения объемов реализуемой продукции. Самыми эффективными методами увеличения операционной прибыли считаются грамотная ассортиментная политика, повышение качества реализуемой продукции и минимизация затрат.

Источник