- Что такое инвестиции и как на них зарабатывать?

- Содержание

- Немного истории

- Мини-словарь инвестора

- Способы и виды инвестирования

- По объекту инвестиций

- По сроку вложений

- По уровню риска

- По ликвидности

- Во что вкладывать

- Кому подходит инвестирование

- Подробнее о рисках

- Как снизить риски

- Управление инвестициями и стратегии управления инвестиционным портфелем

- Что такое управление инвестициями

- Стратегия управления инвестиционным портфелем

- Консервативная

- Умеренная

- Агрессивная

- Как управлять своими инвестициями?

- Анализ своего портфеля

- Определение объема инвестиций

- Формы инвестирования

- Формирование инвестиционных программ

- Контроль выполнения

- Диверсификация портфеля

- Избежать рисков при управлении инвестициями

- Привлечение независимых экспертов

- Использование различных инструментов инвестирования

- Услуги брокерских компаний

- Управляющие компании

- Брокер «Открытие»

- Церих

Что такое инвестиции и как на них зарабатывать?

Содержание

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

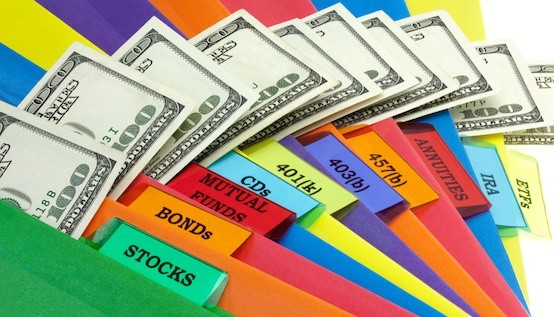

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

- Драгметаллы. Золото, серебро и платина хорошо подходят для хранения капитала — они ликвидны в любой стране, их стоимость стабильна и не зависит от политической и экономической ситуации. Поэтому драгметаллы — хорошая «копилка», в которой деньги не обесценятся. Но именно из-за стабильных цен они не выгодны для инвестирования. По этой же причине для инвестиций не подходят ювелирные украшения.

- Ценные бумаги. Такой вид инвестиций — отличный старт. В отличие от недвижимости, для покупки акции или облигации не нужен большой стартовый капитал — достаточно нескольких тысяч рублей. Для пассивного дохода подойдут высоколиквидные акции стабильных компаний, риск банкротства которых минимален. Акции хранятся на специальном банковском счете. Заработать на них можно либо с помощью дивидендов, либо перепродать акции после роста их стоимости. Также можно нанять брокера или управляющего, который будет перепродавать ценные бумаги, добиваясь большего дохода.

- Бизнес, собственный или чужой стартап. Такое инвестирование самое рискованное, но одно из самых выгодных.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

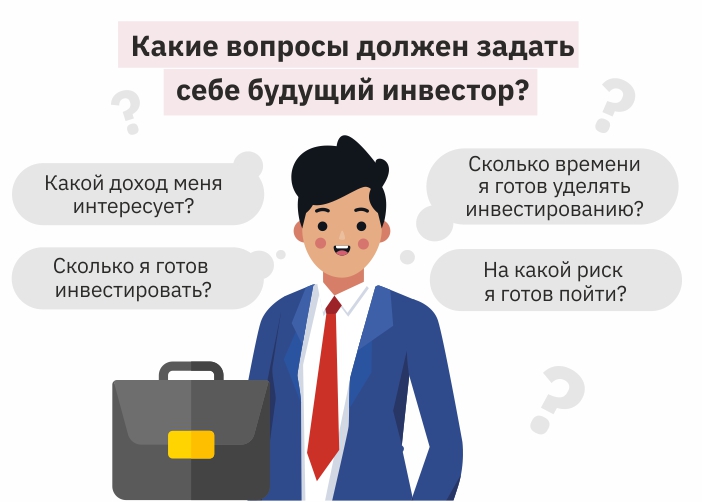

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Источник

Управление инвестициями и стратегии управления инвестиционным портфелем

Любая инвестиционная деятельность направлена на привлечение прибыли, в противном случае ее попросту можно назвать благотворительностью. Часто в погоне за выгодой начинающие инвесторы опускают важные моменты, которые должны были их натолкнуть на выбор грамотной и эффективной стратегии управления капиталом.

Как работает управление инвестициями, кому доверить весь комплекс методов и нужен ли контроль на определенных этапах — вопросы, требующие сбалансированных, обдуманных ответов.

Оглавление:

Что такое управление инвестициями

Фактически, это комплекс методов и инструментов, которые направлены на регулярное стабильное получение дивидендов. Не обойтись без управленческо-финансового метода ни корпорации с миллиардными оборотами, ни человеку, который параллельно вложился в несколько проектов, выбрав для себя покупку коллекционных монет, поддержку бизнеса по производству карнавальных костюмов и популярные сегодня по всему миру инвестиции в криптовалюту.

Старший вице-президент Capital Asset Management Group Сэм Бойд, который управляет более 500 млн. долларами своих клиентов, отмечает, что именно она «…играет роль некоррелированного альтернативного актива, подобного траст недвижимости или хенд-фондам». Компания эксперта помогла заработать многим людям из-за компетентного подхода к каждому.

При грамотном подходе удается достичь:

- Минимизации рисков;

- Максимизации прибыли;

- Увеличения ликвидности;

- Поиска других свободных ниш;

- Объективной оценки рынка на короткие и длительные периоды;

- Анализа необходимости реинвестиций.

При этом определенные эффекты характерны в раннем проявлении для определенных стратегий.

Стратегия управления инвестиционным портфелем

Выбирается с учетом различных факторов, начиная с того: физическое или юридическое лицо нуждается в услугах, продолжается объемом капитала для инвестиций и заканчивается ролью и возможностями эксперта на всем сроке сотрудничества.

Разница между активной и пассивной формой проста. Первая подразумевает, что управление проводится методично каждый день: изучается конъюнктура рынка, возможные риски, новые проекты, финансовые изменения и т.п. Пассивная форма — фирменный почерк долгосрочных инвестиций из-за того, что можно «отпустить» ситуацию на рынке и даже в случае падения показателей прибыли подождать их цикличного возвращения. С точки зрения экономии бюджета — более выгодная.

Вместе с активной и пассивной формой выделяют и три наиболее часто используемые стратегии-флагмана.

Консервативная

Достаточно проста, но за последнее время все реже внедряется. Вместе с этим отличается такими моментами:

- Ориентация на долгосрочную прибыль, но не ниже, чем средний показатель процента по банковскому депозиту в стране;

- Направлена на вложение средств в различные ценные бумаги;

- Повышенное внимание к диверсификации;

- Минимальные риски из-за паритетной доли в нескольких проектах одновременно;

- Привязка к процентной прибыли: например, доходность 12% — и это 12%, что с 10 тысяч, так и 1 миллиона;

- Подходит для юридических и физических лиц.

- Прибыль тесно связана с инфляцией мирового и внутреннего рынка, особенно, если нацвалюта завязана на доллар или евро.

Умеренная

Направлена на высокую диверсификацию разного типа:

- Можно вложиться в ценные бумаги, криптовалюту, производство, сферу услуг;

- Предусматривает работу с капиталом: ввел в проект → поработали деньги → получил прибыль → вложился в другой проект или часть оставил в этом;

- Небольшие суммы инвестиций;

- Различные денежные потоки внутреннего и внешнего рынка;

- Как правило, достигается при помощи частных экспертов или управляющих компаний.

Сам инвестор может следить за тем, как обстоят у него дела, частично контролировать перераспределение ресурсов. Но порой хочется большего…

Агрессивная

Интересный факт: второе название стратегии — «повышенного риска», а успешные компании склонны именовать ее «с повышенной прибылью». Как правило, характеризуется тем, что 100% портфеля «вливается» в ценные бумаги различных фирм и корпораций.

Основной плюс — какой-то из проектов «все же выстрелит» пробкой от бутылки дорого коллекционного шампанского. Минус — повышенный риск, но поскольку деньги инвестированы в несколько корпораций одновременно, ее нельзя считать такой, что тревожит ночами. Агрессивная стратегия используется в развитых странах, но очень сильно привязана к международному рынку нефти, золота, недвижимости. И чтобы пассивно зарабатывать, нужно изначально научиться управлять своим портфелем и «чувствовать» его.

Как управлять своими инвестициями?

На собственном опыте могу сказать: нет универсально правильной и подходящей для всех формулы. Индивидуальная инвестиционная политика — личное дело каждого, но для того чтобы обеспечить себе уверенность и максимально защитить капитал, рекомендую выбирать одну или гармонично соединять несколько:

- Самостоятельный мониторинг рынка. Сам изучил, все узнал, принял решение вложиться в проект. Получил прибыль — рад, не получил — значит приобрел ценный опыт и подобной ошибки совершать больше не будешь.

- Конструктивный диалог. Актуален, если есть деньги, но особых знаний по их использованию нет. Чтобы «не проесть капитал на квартиру», стоит пообщаться со специалистами, которые и порекомендуют максимально рабочие направления этого сегмента рынка.

- Абсолютное доверительное управление — отдал деньги — ждешь результата. И здесь помогут брокерские и управляющие компании, ПИФы.

В любом случае у всех формул одно начало — самоанализ возможностей.

Анализ своего портфеля

Сложно делать 3 вещи: смотреть на себя в зеркало, на запись с собой любимым на экране и объективно оценивать свои финансовые риски. Это гораздо сложнее, чем знать, какая сумма в кошельке или на карте у тебя сейчас. Комплексный анализ включает:

- Оценку прироста капитала за определенное время;

- Мониторинг наиболее эффективных направлений;

- Разницу между расходами и доходами;

- Анализ основных источников прибыли и растрат;

- Конечную цель прибыли;

- Уровень готовности рисковать.

Играет роль и способ хранения капитала: наличка, онлайн-сбережения, депозиты, недвижимость, автомобили, бизнес, долговые обязательства, ценные монеты, венчурные фонды, а также то, сколько вы можете выделить на инвестиции.

Определение объема инвестиций

Можно высчитать с учетом различных финансовых показателей, имеют привязку к сезонным колебаниям рынка. Провести расчет реально самому, с помощью независимого эксперта или же потенциальная компания для вложения уже рассчитала для себя стоимость пакета, с которым она готова встретить и познакомить своих новых партнёров.

Как правило, вы выбираете подходящую сумму для себя, руководствуясь правилом, завтра может появиться более подходящий проект. Учитываем валюту, в которой планируются «вливания», ведь инфляция – вещь незаменимая (постоянно растущая) для рынка. Замечу, что инвестиционные риски питаются нашей жадностью, поэтому все же помните о равномерном распределении вложений.

Формы инвестирования

Сегодня принято выделять несколько, но наиболее распространенными считаются вложения в ценные бумаги (как правило, акции), «вливания» в финансовые инструменты и уставной капитал.

При этом часто говорят еще об одной классификации, как краткосрочные (до 12 месяцев) и долгосрочные инвестиции — максимально до 5 лет.

Принято упоминать о реальных и прямых инвестиционных формах. Последние предусматривают вложения для модернизации и выхода на новый рынок с новым товаром или услугой, то реальные направлены на расширение производства — сделать больше и получить большую прибыль. Некоторые формы в комплексе формируют целые программы.

Формирование инвестиционных программ

Фактически, это последовательное выполнение ряда задач, что в итоге должно принести прибыль сем инвесторам. Разумеется, начинается процесс с анализа рынка, своего места в нем, подходящей формы вложения, а продолжается:

- Анализом издержек и основных приоритетов развития;

- Комплексной оценкой эффективности и рисков;

- Расчётом номинального и рекомендуемого размера вложения;

- Просчетом окупаемости проекта;

- Вычислением его ликвидности;

- Выбором подходящей стратегией управления;

- Ответом на вопрос: кто же будет управлять?

- Составлением бизнес-плана.

Ничего сложного, но добавлю последний гиперважный пункт — контроль.

Контроль выполнения

Вот кого бы найти, чтобы на него возложить всю ответственность… Вопрос сложный и крайне щепетильный. Занимаясь самоконтролем, только вы в ответе (нет-нет, не за тех, кого приручили), а за свой капитал. Скажу так: брокерские компании, частные инвесторы немного дольше обычного человека на рынке, поэтому порой их советы крайне необходимы, хотя бы с позиции опыта.

На фоне новых видов деятельности и технологий, новых имен на финансовой карте мире, компаний-быстроскамов не хочется оказаться у разбитого корыта, а довольный партнер — это высокая репутация брокера или управляющей компании.

Диверсификация портфеля

Не надо быть финансовым гением, но нужно понимать, что только хранение в разных местах или параллельное инвестирование в разные проекты реально обезопасить вас от нервного срыва. Даже в худшем сценарии скама какого-то отдельного проекта, остальные продолжают работать.

При выборе любой стратегии стоит оценивать риски и мыслить здраво. Инвестиции — это не лотерея и не игровые автоматы в Лас-Вегасе. Разумно выбирать параллельно несколько форм пассивного дохода: от вложения в ценные бумаги до «вливания» в производство ювелирных изделий. На разных этапах на разный бизнес разное давление рынка — это ключ к регулярному пассивному доходу.

Избежать рисков при управлении инвестициями

Можно! Нужно! Вполне реально! От адекватной оценки рынка и минимизации критических ситуаций начинающего инвестора отделяют 5 простых шагов:

- Изучите информацию: что знает мир о компании, куда вы собираетесь вложиться.

- Спросите мнение экспертов — не зря они полноправные участники финопераций.

- Стратегически оцените, насколько вам это будет интересно через год.

- Рассчитайте виртуальную прибыль.

- Переспите с этой мыслью, а если на утро она не уйдет — вперед к активным действиям.

Разумеется, что размер портфеля и допустимый объем инвестиций — это уже лично ваше дело.

Привлечение независимых экспертов

Мало кто со мной поспорит, что сейчас везде модно привлекать специалистов, или, как их часто называют кризис-менеджеров. Так вот, услуги таких финансовых гениев незаменимы для вас, если вы впервые столкнулись с желанием вложить свои деньги, но хотите при этом получать прибыль. Как правило, независимые эксперты изучают ваш инвестиционный портфель и подсказывают, что более эффективно и менее рискованно. Консультации проводятся двумя способами:

- Фиксированная стоимость;

- Определенный процент от прибыли за финансовый период (если он «ушел в минус», тогда деньги, как правило, не берут).

Консультации и финансовые подсказки помогут быть в курсе экономических тенденций внутреннего и мирового рынка, вкладываться в прибыльные проекты. При этом любой специалист крайне настоятельно будет рекомендовать вам параллельно использовать разные инструменты для снижения риска и повышения индивидуальной доходности.

Использование различных инструментов инвестирования

Собственно говоря, подобные способы указывают: куда можно вложить деньги, чтобы получать пассивный доход. Положительным считаю тот момент, что постепенно мировая общественность уходит от реальных инструментов (вливание в производство чего-либо), плавно переходя в интеллектуальное (обучение, улучшение) и финансовое поле. Последнее предполагает:

- Покупку акций;

- Оформление депозитов;

- Инвестиции в драгметаллы или камни;

- Биржевые фонды и exchange traded funds;

- Недвижимость.

Список можно дополнить альтернативными инструментами — антиквариат, предметы роскоши, коллекции разных монет и даже вин. Но насколько часто ими можно пользоваться и как часто с ними выходят на рынок? Думаю, что намного реже, чем в ситуации с фондовыми.

Услуги брокерских компаний

Один из хороших вариантов для инвестирования в торговлю на фондовых рынках. Разумеется, что на всех этапах предоставляется сотрудничество, в том числе, и в сегменте проведения консультаций. Вложение в торговлю не требует никаких супер-знаний или умений, достаточно найти специалиста и перепоручить ему от вашего имени проводить операции.

А брокерские компании пестрят изобилием. Здесь важно найти опытного игрока, длительное время на рынке демонстрирующего положительные результаты. Чего вам и желаю. Иногда можно сотрудничать сразу с несколькими для сокращения время получения дохода, что очень похоже на ситуацию, когда несколько риелторов ищут для вас одного вариант покупки недвижимости.

Управляющие компании

Эти участники проводят регулярный анализ рынка, выявляя свободные ниши или более ликвидные инструменты для вложений. Плюс сотрудничества — в профессиональном подходе; начинающий инвестор — обыватель, который может проанализировать особенности и ключевые направления развития, но решения об инвестировании в ту или иную компанию, рынок или криптовалюту все же принимает интуитивно.

А все из-за отсутствия опыта. Сотрудничество — хороший вариант для старта инвестиций юрлицами, особенно, если говорить о разработке нескольких направлений одновременно: венчурные фонды, покупка акций других фирм. Фактически, это личный финансовый консультант с правом распоряжаться портфелем.

Брокер «Открытие»

Компания смогла успешно зарекомендовать себя на рынке и сегодня лидирует в рейтингах биржевых брокеров Financial One. Преимущество сотрудничества с ней — в широком выборе точек соприкосновения:

- Уже разработанные пакеты для вложений;

- Грамотная аналитика;

- Всегда актуальные идеи отечественного и мирового рынка;

- Детальное управление инвестиционным портфелем клиента.

Разумеется, что конфиденциальность никто не отменял. Отличный вариант для тех, кто хочет и имеет возможность инвестировать, но не имеет времени для мониторинга рынка и постоянного контроля над ситуацией по каждому аспекту.

Церих

Компания, работающая в отечественном и международном сегменте, входит в 5-ку лучших на Московской бирже, проводит доверительное управление с различным объемом портфеля. Подобная тактика крайне выгодна для инвестора, ведь ему не надо вникать в тонкости процесса, но при этом он убежден в профессиональном подходе инвестирования в фондовые рынки и минимизации рисков.

Еще один важный момент — инвестору не обязательно обучаться тонкостям ведения торговли. Скажу так: однозначно подкупает и наличие документальной законодательной базы на сайте, что особенно важно для новичков. Стоимость услуг — адекватная.

Рассматривая вопрос, кому еще перепоручить управление и доверить инвестиции, можно взглянуть на спектр услуг финансовой группы БКС. Плюс, что имеются свои банки и брокерские компании. Вместе с пакетом «Личный финансист», можно оформить документы на доверительное обслуживание, предварительно изучив предлагаемые актуальные инвестиционные решения. Лидирующие позиции брокера по оборотам, а также индивидуальная работа с клиентом привлекают достаточно большое количество потенциальных инвесторов. Особенность сотрудничества в том, что БКС тесно взаимодействует с юрлицами и может похвалиться их наибольшим количеством в сфере фондового рынка.

От того, как вы решите распорядиться своим капиталом, прямо зависит размер финансовой прибыли и ее регулярность. Принимая решения самостоятельно о подходящей стратегии или форме управления инвестициями, мы сами несем ответственность за исход. Но разумней, как по мне, сотрудничать с людьми с успешной финансовой репутацией и отдавать часть инвестиционного портфеля в управление, как минимум потому, что не надо изучать особенности рынка или мониторить изменения конъюнктуры. Положительно, что независимые брокеры или управляющие компании выбирают стратегию с учетом ваших предпочтений: вложиться в производство, ценные бумаги или золото. А о том, как заработать на желтом металле, можно детально узнать в моем блоге. Мне нравится позиция многих успешных людей, которые не желают все контролировать в своей жизни, а желают делиться своим опытом и перенимать опыт людей, которые чего-то добились в других сферах. Одной из таких можно назвать и управление инвестициями.

Источник