Третий способ расчета финансового рычага

Финансовый рычаг можно также определить как процентное изменение чистой прибыли на каждую простую акцию в обращении вследствие изменения нетто-результата эксплуатации инвестиций (прибыли до уплаты процентов и налогов).

Сила воздействия финансового рычага = процентное изменение чистой прибыли на одну простую акцию в обращении /процентное изменение нетто-результата эксплуатации инвестиций.

Рассмотрим показатели, входящие в формулу финансового рычага.

Понятие прибыли на одну простую акцию в обращении.

Коэффициент чистой прибыли на одну акцию в обращении = чистая прибыль — сумма дивидендов по привилегированным акциям/ количество простых акций в обращении.

Количество простых акции в обращении = общее количество выпущенных в обращение простых акций — собственные простые акции в портфеле предприятия.

Напомним, что коэффициент прибыли на одну акцию является одним из наиболее важных показателей, влияющих на рыночную стоимость акций предприятия. Однако при этом необходимо помнить о том, что:

1) прибыль является объектом манипулирования и в зависимости от применяемых методов бухгалтерского учета может быть искусственно завышена (метод ФИФО) или занижена (метод ЛИФО);

2) непосредственным источником выплаты дивидендов является не прибыль, а денежные средства;

3) скупая собственные акции, предприятие уменьшает их количество в обращении, а следовательно, увеличивает величину прибыли на одну акцию.

Понятие нетто-результата эксплуатации инвестиции. В западном финансовом менеджменте используются четыре основных показателя, характеризующих финансовые результаты деятельности предприятия:

1) добавленная стоимость;

2) брутто-результат эксплуатации инвестиций;

3) нетто-результат эксплуатации инвестиций;

4) рентабельность активов.

1. Добавленная стоимость (НД) представляет собой разницу между стоимостью произведенной продукции и стоимостью потребленных сырья, материалов и услуг.

Добавленная стоимость = стоимость произведенной продукции — стоимость потребленных сырья, материалов и услуг.

По своей экономической сущности добавленная стоимость представляет ту часть стоимости общественного продукта, которая вновь создается в процессе производства. Другая часть стоимости общественного продукта — стоимость использованного сырья, материала, электроэнергии, рабочей силы и т.д.

2. Брутто-результат эксплуатации инвестиций (БРЭИ) представляет собой разницу между добавленной стоимостью и расходами (прямыми и косвенными) по оплате труда. Из брутто-результата может также вычитаться налог на перерасход заработной платы.

Брутто-результат эксплуатации инвестиций = добавленная стоимость — расходы (прямые и косвенные) по оплате труда — налог на перерасход заработной платы.

Брутто-результат эксплуатации инвестиций (БРЭИ) является промежуточным показателем финансовых результатов деятельности предприятия, а именно, показателем достаточности средств на покрытие учтенных при его расчете расходов.

3. Нетто -результат эксплуатации инвестиций (НРЭИ) представляет собой разницу между брутто-результатом эксплуатации инвестиций и затратами на восстановление основных средств. По своей экономической сущности брутто-результат эксплуатации инвестиций не что иное, как прибыль до уплаты процентов и налогов. На практике за нетто-результат эксплуатации инвестиций часто принимают балансовую прибыль, что неправильно, так как балансовая прибыль (прибыль, перенесенная в баланс) представляет собой прибыль после уплаты не только процентов и налогов, но и дивидендов.

Нетто-результат эксплуатации инвестиций = брутто-результат эксплуатации инвестиций — затраты на восстановление основных средств (амортизация).

4. Рентабельность активов (РА). Рентабельность представляет собой отношение результата к затраченным средствам. Под рентабельностью активов понимается отношение прибыли до уплаты процентов и налогов к активам — средствам, затраченным на производство продукции.

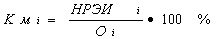

Рентабельность активов = (нетто-результат эксплуатации инвестиций / активы) • 100%

Преобразование формулы рентабельности активов позволит получить формулы рентабельности реализации и оборачиваемости активов. Для этого воспользуемся простым математическим правилом: умножение числителя и знаменателя дроби на одно и то же число не изменит величины дроби. Умножим числитель и знаменатель дроби (коэффициента рентабельности активов) на объем реализации и разделим полученный показатель на две дроби:

Рентабельность активов = (нетто-результат эксплуатации инвестиций • объем реализации/ активы • объем реализации) • 100% = (нетто-результат эксплуатации инвестиций/объем реализации) • (объем реализации/активы) • 100%.

Полученная формула рентабельности активов в целом называется формулой Дюпона. Показатели, входящие в состав этой формулы, имеют свои названия и свое значение. Отношение нетто-результата эксплуатации инвестиций к объему реализации называется коммерческой маржей. По существу, данный коэффициент не что иное, как коэффициент рентабельности реализации. Показатель «объем реализации / активы» называется коэффициентом трансформации, по существу, данный коэффициент не что иное, как коэффициент оборачиваемости активов. Таким образом, регулирование рентабельности активов сводится к регулированию коммерческой маржи (рентабельности реализации) и коэффициента трансформации (оборачиваемости активов). Но вернемся к финансовому рычагу. Подставим формулы чистой прибыли на одну простую акцию в обращении и нетто-результата эксплуатации инвестиций в формулу силы воздействия финансового рычага:

Сила воздействия финансового рычага — процентное изменение чистой прибыли на одну простую акцию в обращении / процентное изменение нетто-результата эксплуатации инвестиций = (чистая прибыль — сумма дивидендов по привилегированным акциям/количество простых акций в обращении) / (нетто-результат эксплуатации инвестиций / активы) • 100%.

Данная формула позволяет оценить, на сколько процентов изменится чистая прибыль на одну простую акцию в обращении при. изменении на один процент нетто-результата эксплуатации инвестиций.

Источник

Нетто-результат эксплуатации инвестиций (НРЭИ)

БРЭИ вычесть затраты на восстановление основных средств (амортизационные отчисления).

По сути, это прибыльдо уплаты процентов за кредиты и займы и налога на прибыль.

На практике для быстроты расчетов за НРЭИ принимают балансовую прибыль,которую восстанавливают до нетто-результата прибавлениемпроцентов за кредиты, относимых на себестоимость продукции. (По действующему законодательству часть процентов за кредит относится на себестоимость продукции, часть – на чистую прибыль, остающуюся в распоряжении предприятия, т.е. прибыль после уплаты налога на прибыль. Вторая часть процентов уже находится в балансовой прибыли).

4. Экономическая рентабельность активов (ЭР)илиэкономическая рентабельность всего капиталапредприятия, т.е. суммы его собственных и заемных средств.

Общая формула рентабельности производства характеризует эффективность затрат и вложений:

Преобразуем эту общую формулу для исчисления экономической рентабельности.

Числитель – эффект производства, экономический эффект снимаемый предприятием с затрат представляет собой прибыль,до уплаты процентов за кредит и налога на прибыль, т. е. нетто-результат эксплуатации инвестиций (НРЭИ)или Балансовая прибыль + Проценты за кредит, относимые на себестоимость.

Знаменатель — направления расходования и вложения средств отражены в активе баланса, поэтому в знаменатель подставим объем актива. Активи пассив баланса равны. Пассив представляет собой совокупность собственных средств и заимствований или совокупный капитал предприятия – он и будет знаменателем.

Формула экономической рентабельности может быть преобразована — представлена как произведение двух других самостоятельных показателей, характеризующих частные аспекты эффективности.

Преобразование заключается в умножении числителя и знаменателя на показатель товарооборота по реализации товарной продукции (РТ).

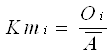

От такой операции величина рентабельности не меняется, но проявляются два важнейших элемента рентабельности: коммерческая маржа (КМ)и коэффициент трансформации (КТ).

Где

Стоянова Е.С. предлагает пользоваться понятием ОБОРОТ предприятия, который складывается из выручки от реализации и внереализационных доходов.

Коммерческая маржа (КМ) показывает, какой результат эксплуатации дают каждые 100 руб. оборота (обычно КМ выражают в %). По существу, это экономическая рентабельность оборота, или рентабельность продаж, рентабельность реализованной продукции.

Коэффициент трансформации (КТ)показывает, сколько рублей оборота снимается с каждого рубля актива, т.е. в какой оборот трансформируется каждый рубль актива. КТ можно также воспринимать как оборачиваемость активов, он показывает, сколько раз за данный период оборачивается каждый рубль активов.

Регулирование экономической рентабельности сводится к воздействию на обе ее составляющие: и коммерческую маржу, и коэффициент трансформации.

Главное правило регулирования экономической рентабельности гласит:при низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая теми или иными причинами низкая деловая активность (оборот капитала) предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на продукцию, т.е. повышением рентабельности продаж.

В анализе факторов изменения рентабельности главное решить вопрос, какой из показателей: коммерческая маржа или коэффициент трансформации изменяется сильнее и быстрее, оказывая тем самым более мощное воздействие на общий уровень экономической рентабельности активов.

Источник

Нетто-результат эксплуатации инвестиций

1.2. Нетто-результат эксплуатации инвестиций

Источником данных для вычисления этого показателя служит Форма №2 «Отчет о прибылях и убытках». Эта форма отчетности заполняется ежеквартально нарастающим итогом с начала года.

Если бы доходы предприятия формировались только за счет реализации продукции, то показатель НРЭИ (нетто-результат эксплуатации инвестиций), называемый также «прибыль до вычета процентов и налогов», можно было бы прочитать в строке 050 Ф. №2 (Прибыль (убыток) от продаж).

На 2001 год (базовый) имеем:

На начало:34649 руб.

На конец:259405 руб.

На 2002 год (отчётный) имеем:

На начало:259405 руб.

На конец:750829 руб.

Однако активы предприятия, отраженные в балансе, связаны не только с производственной, но и с финансовой деятельностью предприятия. Между балансовой прибылью (строка 140 «Прибыль (убыток) до налогообложения») и прибылью от реализации (строка 50 «Прибыль (убыток) от продаж») находятся еще операционные и внереализационные доходы и расходы.

Поэтому при расчете НРЭИ на основе Ф. №2 в него должны быть включены доходы и расходы разделов II и III этой формы:

строка 050 «Прибыль (убыток) от продаж»

+ строка 060 «Проценты к получению»

+ строка 080 «Доходы от участия в других организациях»

+ строка 090 «Прочие операционные доходы»

— строка 100 «Прочие операционные расходы»

+ строка 120 «Внереализационные доходы»

— строка 130 «Внереализационные расходы»

НРЭИ кон 2001=259405+0+0+2916-23749+0-11452=227120 руб.

НРЭИ кон2002=750829+0+0+18333-15496+0-32179=721487 руб.

Тот же результат можно получить, сложив строки 070 «Проценты к уплате» и 140 «Прибыль (убыток) до налогообложения». Так как строка 070 равна 0 во всех случаях, то результат равен просто итогу строки 140 и даёт аналогичные результаты. Таким образом, рассчитывается НРЭИ за отчетный и предшествовавший (базовый) год.

Подставив найденные в пунктах 1.1 и 1.2 значения НРЭИ и активов в формулу (1), получим значения экономической рентабельности за базовый и отчетный год.

ЭР 2001=227120 руб./779000 руб. *100%=29,15%;

ЭР 2002=721487 руб./1121000 руб.*100%=64,36%

del ЭР=64,36-29,15=35,21%, таким образом, в целом, в отчётном периоде предприятие сработало лучше, его эффективность увеличилась.

2 Коммерческая маржа и коэффициент трансформации

2.1 Расчет коммерческой маржи и коэффициента трансформации

Запишем формулу экономической рентабельности (1) следующим образом:

где Oi — оборот за i-й период (год), он определяется по Форме №2 как сумма всех доходных строк [т.е. строка 010 «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» + строка 060 «Проценты к получению» + строка 080 «Доходы от участия в других организациях» + строка 090 «Прочие операционные доходы» + строка 120 «Внереализационные доходы»].

Оi нач 2001=1054528+0+0+2192+0=1056720 руб.=1056,720 тыс. руб.

Оi кон 2001=1936156+0+0+2916+0=1939072 руб.=1939,072 тыс. руб.

Оi ср 2001=(1056,720+1939,072)/2=1497,896 тыс. руб.

Оi нач 2002=1936156+0+0+2916+0=1939072 руб.=1939,072 тыс. руб.

Оi кон 2002=3976315+0+0+18333+0=3994648 руб.=3994,648 тыс. руб.

Оi ср 2002=(1939,072+3994,648)/2=2966,860 тыс. руб.

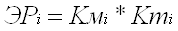

Коммерческая маржа показывает, какой результат эксплуатации дает каждый рубль оборота. Коэффициент трансформации показывает, сколько раз за период оборачивается каждый рубль активов.

Тогда формулу (1) можно будет переписать следующим образом:

Км 2001 = 227,120/1497,896*100%=15,1626 %;

За анализируемый период рентабельность продаж и оборачиваемость активов выросли. Рубль стал «эксплуатироваться» сильнее, то есть, приносить больший результат и при этом стал быстрее «крутиться».

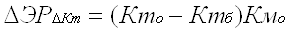

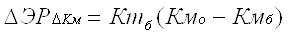

2.2 Влияние коммерческой маржи и коэффициента трансформации на изменение экономической рентабельности работы предприятия

Для определения степени этого влияния рассчитаем изменения экономической рентабельности соответственно за счет коммерческой маржи и коэффициента трансформации:

Del ЭР Кт = 0,7238*24,3182%=17,60%;

Del ЭР Км = 1,9228*9,1556%=17,60%;

Общее изменение=17,60*2=35,2% (за счёт округлений)

Далее рассчитаем доли этих изменений в изменении экономической рентабельности:

Del Кт =17,60/35,2*100%=50%

Del Км =17,60/35,2=50%, то есть трансформация и маржа в равной мере влияют на изменение рентабельности.

Вероятно, специфика работы предприятия связана с тем, что эта организация выполняет проектные работы. Как известно, на Км влияют такие факторы, как ценовая политика, объём и структура затрат и т.п., а на Кт- воздействие отраслевых условий деятельности и экономической стратегии самого предприятия. В данном случае Кт изменяется сильнее в течение отчётного года, то есть трансформация имеет большее влияние на рентабельность, нежели коммерческая маржа.

3 Операционный анализ

3.1 Эффект финансового рычага. Рациональная политика управления заемными средствами

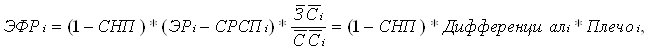

3.1.1 Расчет эффекта финансового рычага

Действие финансового рычага заключается в том, что предприятие, использующее заемные средства, изменяет чистую рентабельность собственных средств и свои дивидендные возможности.

Эффект финансового рычага (ЭФР) — это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего:

где ЭФРi — уровень эффекта финансового рычага i-го года,%;

СНПi — ставка налога на прибыль i-го года ( берется фактическое значение с учетом льгот — Ф.№2 строку 150 «Налог на прибыль и иные аналогичные обязательные платежи» разделить на строку 140 «Прибыль (убыток) до налогообложения»), в формуле показатель берется в долях;

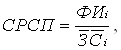

СРСПi — средняя расчетная ставка процента i-го года, в %

ЭРi— экономическая рентабельность, в %.

где ФИi — все фактические финансовые издержки по всем кредитам за анализируемый i-й период — строка 070 Ф.№2 «Проценты к уплате» = 0 тыс руб.

ССi — среднегодовая величина собственных средств, используемых в анализируемом i-м периоде (Ф.№1 строки 490 «Итого по разделу III» + 630 «Задолженность участникам (учредителям) по выплате доходов» + 640 » Доходы будущих периодов» + 650 «Резервы предстоящих расходов» + 660 «Прочие краткосрочные обязательства»)

Значение

СС i нач 2001=710+0+0+0+0=710 тыс. руб.

СС i кон 2001=848+0+0+0+0=848 тыс. руб.

СС i ср 2001=(710+848)/2=779 тыс. руб.

СС i нач 2002=848+0+0+0+0=848 тыс. руб.

СС i кон2002=1394+0+0+0+0=1394 тыс. руб.

СС i ср 2002=(848+1394)/2=1121 тыс. руб.

ЭФР 2002 (%)=(1-0,234)*(74,3035-0)*0/1121=0%;

Источник