- Национальные инвестиции

- Что такое государственные инвестиции: сферы инвестирования, особенности и признаки

- Что это такое и зачем они нужны

- На чем основана государственная инвестиционная политика

- Сферы инвестирования

- Характерные особенности и признаки

- Виды и формы

- Бюджетные инвестиции в России

- Могут ли госинвестиции быть прибыльными в принципе

- Заключение

- Словарь

- Способы частных инвестиций

- Сроки инвестирования

- Стиль инвестирования

- Как инвестировать частному лицу

- Нужно ли платить налоги с инвестиций

- Доходность и риски

- Портфель инвестиций и его диверсификация

- Какие бывают инвестиции

- Известные инвесторы

Национальные инвестиции

Давайте разберем подробнее, что в себя включает такое понятие как национальные инвестиции. Итак, национальные инвестиции – вложения в инвестиционные проекты, например в производство металлочерепицы такотта, государства людьми или организациями, которые являются субъектами или объектами данной страны. Эти инвестиции могут совершаться также и государственными программами. Иными словами, данный вид инвестиционной деятельности представляет собой вклады в развитие отечественной экономики.

Если немного вернуться назад в историю, можно вспомнить, что частного инвестирования в Советском Союзе практически никакого не было. Частные инвестиции составляли максимум десять-двенадцать процентов от всего уровня национальных денежных потоков, направленных на модернизацию предприятий и развитие экономики. В СССР присутствовал монополизм во всем, как в производстве, так и в инвесторской деятельности. Основным национальным инвестором того времени считалось государство. Рассчитывался объем выпускаемой продукции по планам, основным было количество, а не качество. Соответственно, модернизация предприятий в основном была направлена на увеличение выпуска продукции и улучшение условий работы, а не на внедрение каких-либо новых технологий. Главной поддержкой государства пользовались области промышленности стратегические, такие как, машиностроение и военное производство. В данных областях деятельности задействовано было наибольшее количество работников, производилось усиленное денежное обеспечение.

Ситуация изменилась с приходом перестройки. Национальные инвестиции, которые поступали от государства, составляли только двадцать процентов от общего уровня притоков средств внутри страны. Практически инвестирование пошло во все области экономики. Исключение составляли опять же стратегические объекты, во всех странах мира контроль за которыми – это прерогатива государства.

Мы можем по распределению инвестиционной деятельности наблюдать такую картину. Для национальных инвесторов самыми востребованными отраслями были и остаются рынок услуг и области потребления. Это оптовая и розничная торговля, коммуникационная сфера деятельности, транспорт. Предприятия, которые работали в этих областях, привлекают к себе по-прежнему огромную часть национальных вложений.

Источник

Что такое государственные инвестиции: сферы инвестирования, особенности и признаки

Доброго времени суток.

В этой статье я хочу рассказать вам о самых крупных финансовых вложениях как в рамках отдельных стран, так и в мировом масштабе. Их название – государственные инвестиции (ГИ), а доступны они центральным или местным органам власти либо находящимся в госсобственности предприятиям.

Что это такое и зачем они нужны

Часть денежных, материальных и иных активов государства, составляющих его бюджет, и образуют государственные инвестиции. Сюда направляются также различные средства, принадлежащие другим внутренним источникам.

Такие денежные вливания помогают предприятиям держаться на плаву, развивают и поддерживают экономическую мощь страны, решают социальные проблемы.

Страны – самые крупные корпорации с огромными финансовыми активами, которые образованы заемным и бюджетным капиталом, средствами внебюджетных фондов. Вложение этих денег во внутреннюю и внешнюю экономику и называют государственной инвестиционной деятельностью.

На чем основана государственная инвестиционная политика

Государственные инвестиции финансируются взимаемыми налогами и чистой прибылью, что получают национальные компании и предприятия. Для их привлечения правительство разрабатывает целевые программы и проекты, дающие возможность получить грант на осуществление какой-либо деятельности.

Сферы инвестирования

Основная часть выделяемых ресурсов оседает в социальной сфере. Поддерживаются и приоритетные направления экономического развития страны, ее обороноспособность и безопасность, проводимые экологические мероприятия.

Характерные особенности и признаки

Отличительные черты государственных инвестиций: это крупные объемы вложений, необходимые для запуска утвержденного проекта. ГИ имеют определенную цикличность.

Как правило, это открытые системы, реализуемые заказчиками/застройщиками и другими контрагентами (проектировщиками, подрядчиками, банками, поставщиками материалов и т.д.). Активы привлекаются в реальный сектор экономики и размещаются под конкретные цели.

Виды и формы

По основным направлениям государственные инвестиции могут быть вложениями в объекты госсобственности либо поддержкой частного сектора. По форме реализации различают:

- прямое безвозмездное финансирование;

- льготное кредитование;

- снижение налоговой нагрузки.

ГИ бывают реальными, финансовыми и целевыми.

Бюджетные инвестиции в России

В нашей стране их используют не всегда правильно. Занимаясь финансированием оборонного комплекса и стратегических предприятий, власти и госпредприятия не учитывают социальных нужд граждан и уровень зарплаты бюджетников.

При внешней санкционной политике многие организации серьезно страдают без внутренней финансовой поддержки, в частности, государственных инвестиций. Но правительство уже обратило внимание на эти проблемы и приступило к их решению.

Могут ли госинвестиции быть прибыльными в принципе

Значительная часть средств вкладываются в перспективные и прибыльные проекты, в которых также предусмотрена определенная доля госсобственности. Это военные разработки, экономические преобразования, развитие сельского хозяйства, строительство недвижимости. Такие государственные инвестиции окупаются за 5–10 лет и в дальнейшем могут приносить прибыль.

Примером могут служить морские фрегаты «Тальвар», поставляемые в Индию, эсминцы «Фучжоу» для Китая (каждый – 500–700 млн долларов), экспортируемые самолеты-амфибии «Бе-200». Это возведение заводов Nokian Tyres и Toyota в Санкт-Петербургском регионе, международного делового центра «Москва-сити», Бурейской ГЭС, автомагистралей «Амур» и «М11», скоростных железных дорог и Крымского моста.

Заключение

Сейчас в нашей стране пересматриваются многие действующие каноны предоставления государственных инвестиций. Правильно определившись с направлением деятельности и выбрав регион, можно открыть свой небольшой бизнес, получив необходимую поддержку в виде государственных инвестиций.

Но для этого потребуется правильно преподнести свой проект, доказать его полезность, прибыльность и необходимость. Получить информацию можно из наших пошаговых инструкций по открытию бизнеса.

А пока я прощаюсь с вами, жду подписок на блог и комментариев.

Источник

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции.

- Инвестиции в облигации (государственные или корпоративные).

- Инвестиции в драгоценные металлы (золото, серебро, платина).

- Инвестиции в биржевые фонды ETF или ПИФы.

- Покупка валюты.

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от 1 года до 3 лет);

- долгосрочные (от 3 лет и дольше).

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего владельцу счета открывается возможность покупать/продавать ценные бумаги .

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Совокупность всех инвестиций, совершенных инвестором, называют инвестиционным портфелем. Инвестиционный портфель может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рискованной, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют портфель в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также они могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковым может являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. В конце января 2021 года его состояние оценивалось в $86,4 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — российский бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании как Facebook, Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2020 году Forbes оценивал состояние Юрия Мильнера в $3,8 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

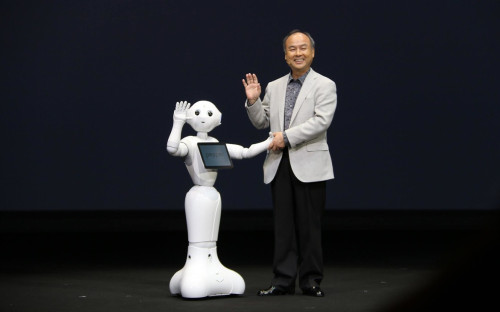

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник