- Инвестиции в кризис — что будет с вашими деньгами | 2 варианта исхода событий на примерах

- Чем опасен кризис?

- Начинающий инвестор Вася

- Опытный Семен Семенович

- На примере кризиса 2008 года .

- Другие варианты обвалов на рынке

- Кризис 1929 года в США

- Японский кризис

- Россия

- Что делать инвесторам в ожидании кризиса?

- Хороших сценариев нет: почему мировой фондовый рынок близок к новому кризису

- Идеальный вариант

- Инвестиции в кризис: как заработать во время паники на финансовых рынках

- Избавьтесь от «плеча»

- Выберите защитный актив

- Осторожнее с недвижимостью

Инвестиции в кризис — что будет с вашими деньгами | 2 варианта исхода событий на примерах

Призрак коммунизма.» . (или кризиса?)

Вложения в какие активы самые выгодные? На длительной дистанции однозначно выигрывает рынок акций. На периоде в несколько десятилетий, разрыв в конечном результате от инвестиций может различаться в разы. По сравнению с вложениями в облигации или золото.

Что лучше? За 20-30 лет получить 1 миллион на акциях. Или 500 тысяч на облигациях. При инвестировании одних и тех же сумм.

Разница (и выгода) очевидна.

Но иногда фондовый рынок преподносит нам подлянку в виде серьезного обвала котировок. Названия могут быть разные: стагнация, рецессия и много других страшных и непонятных слов.

По простому, мы называем это кризис.

Инвесторы хоть и опасаются кризиса, но многие ждут его с нетерпением. Это же возможность затариться подешевевшими бумагами. И . заработать много денег.

Правда не все разделяют такой оптимизм.

Чем опасен кризис?

Кризис — замедление роста, падение экономики. Многие компании не вывозят последствий и . наступает банкротство.

Когда мы смотрим на графике мировые индексы (S&P 500, Мос. биржа, DAX) — этого ничего не видно. Есть только падение котировок. И последующий рост. Через определенное время.

К чему я это? Если вы инвестируете в отдельные компании и список бумаг в вашем портфеле недостаточно диверсифицированной, то вы в зоне повышенного риска.

Всего есть вероятность нахождения в вашем портфеле компании, которая не переживет кризис. А вы еще можете усугублять положение. Постоянно докупаясь по мере снижения котировок.

Итог — полная потеря вложенного капитала в эту компанию.

Следующий пункт — чисто математический. Процент падения не равен проценту роста.

Снизился индекс на 50%. Для возвращения к первоначальным котировкам должен произойти рост на 100%.

Упало на 60%. Должно отрасти на 150%.

Падение рынка на 80%. Нам нужен рост на 400%.

И это только для восстановления докризисного уровня.

Время на восстановление рынка. После достижения дна кризиса (и котировок на фондовом рынке) сколько времени может пройти? Год-два. Может быть 3-4. Или еще больше.

И все это время инвесторы могут находиться в минусе. Относительно докризисных значений.

Плохо или хорошо. Рассмотрит на примере двух инвесторов.

Начинающий инвестор Вася

Вася только только начал свой путь инвестора. Ему 25. Главная цель инвестирования — скопить (и приумножить) капитал. Чтобы к годам 50 (может чуть позже) иметь возможность досрочно уйти на пенсию. Начать наслаждаться жизнью и не думать о деньгах.

Инвестиционный горизонт Васи — 25-30 лет. Он ежемесячно откладывает и инвестирует в акции (фонд ETF отслеживающий индекс) определенную сумму (баксов по 100-200). И планирует делать так постоянно весь срок инвестирования.

В моменте у него скопилось (инвестировано), например 2 тысячи долларов.

Ок. Стоит ли ему бояться кризиса?

Наверное не очень.

Даже если завтра наступает обвал фондового рынка. И котировки (и вместе с тем Васины вложения) сложатся в 2 раза.

Неприятно конечно. Но .

Для Васи кризис — это возможность. Возможность купать акции по сниженным ценам. И чем глубже будет падение, тем лучше (выше дисконт). Васек будет продолжать ежемесячно инвестировать новые деньги в рынок. И в принципе может даже неплохо заработать на кризисе. Постоянно подбирая упавшие активы.

Для начинающего инвестора Васи, грядущий кризис — это подарок. Впереди еще долгий путь инвестора, исчисляемый десятилетиями. И такая распродажа ценных бумаг со скидкой, на старте его «карьеры», позволит получать повышенную отдачу в будущем. Во время восстановления рынка.

Чем больше будет длится кризис (просадка), тем выгоднее для Васи.

Опытный Семен Семенович

Другой вид инвестора — Семен Семенович. Тоже долгосрочный инвестор. Также ежемесячно вкладывает небольшие деньги с зарплаты. В покупку ETF на индекс акций. Но в отличии от Васи, на рынке уже много лет. И успел сформировать определенный капитал.

Главная цель от инвестирования:

Уйти с работы. Уехать куда-нибудь на море. Купить там домик и жить в свое удовольствие. Занимаясь любимым делом. Постепенно проедая оставшийся капитал.

На все про все Семену Семеновичу требуется $300 тысяч. Как только капитал достигнет этого уровня, жить станет хорошо. (А хорошо жить еще лучше.)

Для достижения необходимой суммы остается всего один год. Семен Семенович уже в предвкушении серьезных перемен в своей жизни. Присматривает домик для покупки. И ждет, когда же наступит «самый лучший день» в его жизни.

Но вместо этого — кризис. И обвал индекса.

Как вы думаете — будет ли он рад внезапному фондовому кризису? Когда его капитал, который он взращивал и лелеял, постоянно подпитывал новыми деньгами, на протяжении 20, а может даже 30-40 лет внезапно сократится в половину.

Наверное не очень. И новыми пополнениями дело не выправить. Ну что такое 100-200 баксов в месяц (или $1000 — 2000 в год), когда у тебя на счете уже сотни тысяч долларов. Капля в море.

Хотя с другой стороны .

Кризисы рано или поздно заканчиваются. И рынок начинает расти и . выйдет на докризисный уровень цен. Только вот когда?

На примере кризиса 2008 года .

Пик индекса был достигнут в октябре 2007 года. На докризисный уровень цены вышли только в марте 2013.

С начала падения индекс S&P 500 полностью восстановился только через 5,5 года.

Семену Семеновичу придется «немного» отсрочить выход на безбедную старость. Вместо 1 года, ему придется ждать 6,5 лет.

Обидно конечно. Но не смертельно.

Хотя смотря с какой стороны посмотреть. Если Семен Семенович подгадал выход на пенсию к преклонному возрасту (60-65 лет), то эти дополнительные годы ожидания — съедят большую часть оставшейся беззаботной жизни рантье.

Вернемся к нашим баранам . Ой, простите к инвесторам.

Васю и Семена Семеновича можно представить как одним и тем же человеком:

- Горизонт инвестирования один и тот же. Например, 25 лет.

- Ежемесячно оба вкладывают одинаковые суммы. Пусть будет $2 000 в год.

Вася — это будущий Семен Семенович через 25 лет. Который уже прошел весь путь. И отдал своих собственных 50 000 долларов. Плюс добился приумножения капитала за счет естественного роста активов до 300 тысяч.

Что происходит с капиталом (текущим и будущем) в моменты обвала и восстановления?

С математической точки зрения оба теряют 50% от капитала. Но у Вася потери всего лишь 1 тысяча долларов. А его старший собрат — обеднеет сразу на 150 тысяч долларов.

С точки зрения финальной планируемой суммы в 300 тысяч (которую еще не достиг Вася), убыток первого можно оценить всего как 0,33% от будущего капитала. А у Семена Семеновича — значение потерь практически не изменится, все те же 50% убытка.

Другие варианты обвалов на рынке

У многих инвесторов слишком короткая память. Или просто незнание истории.

«Кризис? Не страшно! Через годик другой после достижения дна, обязательно будет рост. И мы все сможем заработать. И скоро выйдем на докризисный уровень.»

Но так бывает не всегда.

Вот вам парочка примеров. Как повод задуматься.

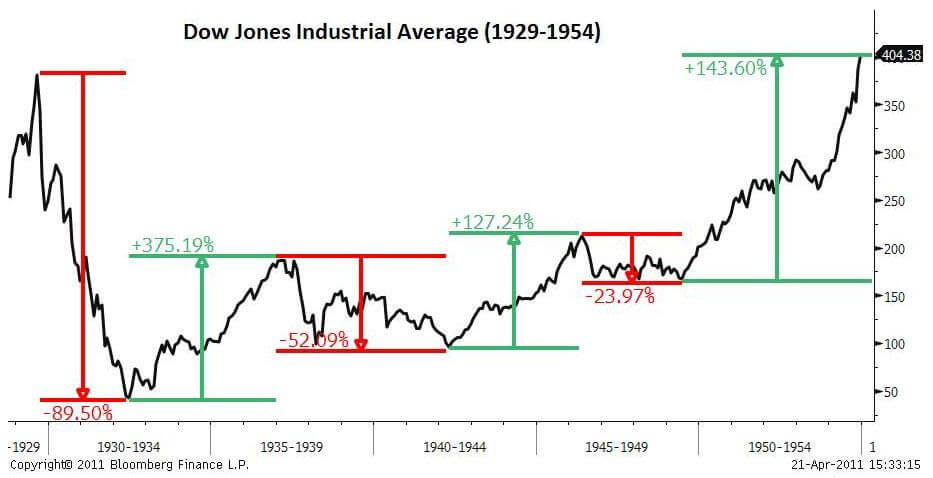

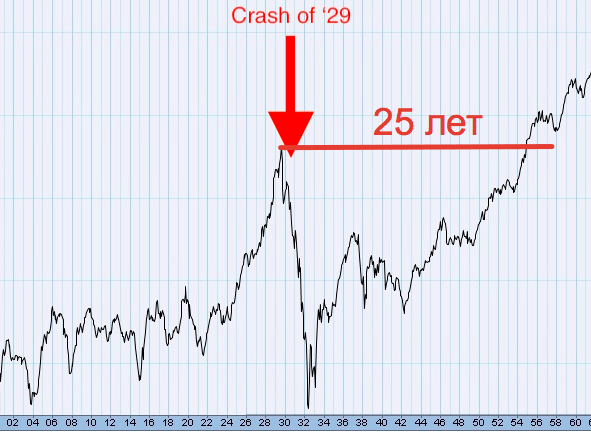

Кризис 1929 года в США

Все вы наверное слышали про Великую Депрессию в Штатах.

Приведу несколько фактов:

- Фондовый рынок достиг пика в октябре 1929 года.

- Далее наступил переломный момент. 1929 год индекс закончил в минусе. ( -17,17% ).

- 1930 год — падение продолжается. Еще минус 33% .

- 1931 год — рынок «схлопнулся» еще в 2 раза ( минус 52,6% ).

К середине 1932 году общее падение фондового рынка США от пиков 1929 — составило 90%!

Ок. Но дальше же пошло восстановление. Котировки стали повышаться.

Совершенно верно. Но .

Как вы думаете, через сколько лет индекс Dow Jones вышел на докризисный уровень?

3 года. Может быть 5 лет. Восемь? Десять.

Правильный ответ: четверть века. Именно столько потребовалось рынку времени, чтобы только дойти до котировок 1929 года.

Нашел более интересный график. Как вел себя индекс Dow в период восстановления.

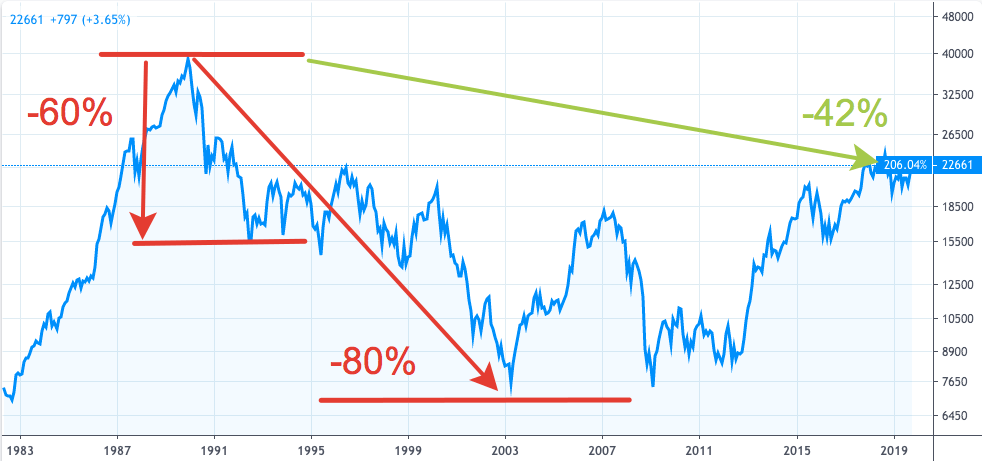

Японский кризис

Кратко. В 1989 году произошел обвал японского фондового рынка. Котировки в течение 3-х лет упали на 60%.

Дальше больше. Вернее меньше. Рынок продолжал снижаться. На протяжении более десятилетия. Еще минус 80% от пиковых значений 1989 года.

С момента обвала 1989 года в Японии прошло 30 лет. А индекс Nikkei 225 даже близко не подошел к докризисным значениям.

Инвесторы (кто вложился на пике) до сих пор в минусе на 42%.

Как вы думаете? Был бы рад наш Семен Семенович такому исходу событий? Если бы он держал японский Nikkei и планировал выход на пенсию в 1990 году.

Наверное ему уже все равно. Возможно сердечко не выдержало на протяжении долгого периода видеть, как уменьшается твой капитал. Каждый год. ((((

Прощай домик в деревне (на озере, море) и обеспеченная старость!

Россия

Кризис 2008 года. Огромное падение (-80%). Потом восстановление.

Вышли мы на докризисный уровень котировок?

Это смотря в чем мерить (а в попугаях я длиннее всего). Если рублевый индекс Московской биржи, то безусловно. Со скрипом, но в 2016 году котировки достигли пиковых значений 2008 года. На это ушло 8 лет.

Но у нас есть еще другой индекс — RTS. Использующий в базе расчета доллары.

А вот здесь засада. Мы даже еще близко не подошли к котировкам 10-ти летней давности.

Что делать инвесторам в ожидании кризиса?

«Что русскому хорошо, то немцу смерть!»

«Что новичку хорошо, не совсем выгодно состоятельному инвестору.»

Начинающие могут вообще не париться, по поводу возможного снижения цен на акции. Для них это скорее возможность. Возможность покупки акций с существенной скидкой. Плюс при последующем восстановлении рынка у них есть фора.

За счет постоянной докупки ценных бумаг, они снижают общую цену входа в рынок (стратегия усреднения).

А что делать тем, кто имеет определенные размеры портфеля, вложенного в акции?

По мере роста капитала, начинаешь задумываться не только о росте прибыли, но и сохранении уже имеющегося. Чтобы в один день (месяц, год) не лишиться львиной доли своего богатства.

Приходится искать убежище в защитных активах. Но в тоже время не хочется стоять в стороне, в моменты, когда идет всеобщий рост фондового рынка.

Поэтому о возможных последствиях нужно позаботиться заранее. Создавая портфель с различными активами. Часть которых позволяет получать прибыль на бычьем рынке. Другая дает защиту (и даже рост) в моменты падения рынка акций.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Хороших сценариев нет: почему мировой фондовый рынок близок к новому кризису

История фондового рынка показывает, что время от времени его навещает очередной кризис, который, как настоящий чистильщик, выметает с рынка весь накопившийся там мусор и приводит оценку активов в соответствие с их реальной стоимостью, что создает условия для дальнейшего здорового роста. Чем дальше оттягивается по тем или иным причинам подобная «генеральная уборка», тем жестче и дольше она проходит.

К сожалению, мы не можем предсказать, когда будет очередной кризис. Вместе с тем он уже назрел и находится где-то совсем близко. Большинство профессиональных инвесторов не сомневаются в этом. Более или менее ясна и его причина: это многолетняя политика количественного смягчения, которую проводят центральные банки США и Европы со времен кризиса 2008-2009 годов. Лекарство в больших количествах рано или поздно становится ядом.

Идеальный вариант

Для современного инвестора лучшим вариантом следующего кризиса был бы сценарий марта 2020 года, когда из-за угрозы глобальной пандемии рынок стремительно просел. Падение индекса S&P 500 со своего пика 10 февраля до 16 марта составило почти 32%, а затем буквально за несколько месяцев рынок восстановился и до конца года продолжал уверенно идти вверх. Под усиленные призывы брокеров «инвестируют все» миллионы людей во всем мире вложились в ценные бумаги и, как правило, не пожалели об этом. Думаю, что такой кризис, такую молниеносную войну ждут и сейчас, и к ней большинство игроков уже хорошо подготовлено.

К сожалению, все эти люди могут быть разочарованы, так как причиной грядущей катастрофы будет, вероятнее всего, лопнувший пузырь (bubble) на фондовом рынке, а это совсем другая история. Конечно, не хочется уподобляться генералам, которые каждый раз готовятся к прошлой войне. Марк Твен говорил, что история не повторяется, а рифмуется. Какая будет рифма в этот раз? Чтобы ответить на этот вопрос, нужно понять, что общего между разными кризисами, которые при этом все начинаются с лопнувшего пузыря. По существу, этот единственная ниточка, за которую в данной ситуации можно зацепиться.

Я бы выделил три ключевые характеристики, которые присущи данному классу кризисов на фондовом рынке:

Источник

Инвестиции в кризис: как заработать во время паники на финансовых рынках

С недавних пор в СМИ и блогосфере вновь заговорили о кризисе, а значит, пришло время ответить на вопросы: как определить начало беды и защитить свои средства в случае финансового апокалипсиса.

Начнем с первого. Надежных методов прогнозирования падения фондовых рынков и экономики до сих пор не существует. Можно лишь опереться на некоторые исторические закономерности. К примеру, рецессия в экономике США за последнее столетие наблюдалась в среднем каждые 10 лет. Но за этой статистикой нет никаких научных теорий, которые подтвердили бы, что рецессия обязательно должна следовать за периодом роста с какой-то определенной частотой. К тому же рецессия необязательно сопровождается сильным падением фондового рынка и не всегда начинается с шока, хотя очень часто эти явления идут бок о бок.

Мы считаем, что шансы на рецессию в американской экономике сейчас невелики. Напротив, она находится на подъеме: темпы роста ВВП за два года увеличились с 1,3% до 3% в год, а политика ФРС и решительные действия Белого дома оживляют деловую активность. Охлаждение экономики, скорее всего, будет медленным. Темпы кредитования начнут сокращаться по мере увеличения ставок. Накопленный долг будет постепенно обесцениваться за счет инфляции.

А вот большая коррекция рынка, который пару месяцев назад обновил исторический максимум, может начаться гораздо раньше. Поводов для паники может быть много, но для нас гораздо важнее, что делать в случае, если она уже началась.

Избавьтесь от «плеча»

Первым делом необходимо сократить все позиции, открытые на заемные средства, не дожидаясь, когда они будут принудительно закрыты. Долговременное удержание позиций с «плечом» гарантированно разоряет инвестора, а большое «плечо» делает это быстрее.

Промедление в большинстве случаев только усугубляет ситуацию: снижение рынка вызывает маржин-коллы, отчего падение усиливается. Резкие обвалы заставляют брокеров поднимать требования к уровню обеспечения, что, в свою очередь, вызывает новые маржин-коллы, еще больше ускоряет и углубляет падение. И так далее, пока не будет сокращено большое число маржинальных позиций. Это одна из причин, почему рынок чаще всего падает намного быстрее, чем растет.

Продавайте акции, торгующиеся с коэффициентом Beta больше единицы, то есть бумаги, динамика которых опережает рынок. Не бойтесь даже открывать в них короткие позиции: это шанс заработать на панике, который выпадает не так уж и часто.

А главное, не открывайте длинных позиций, особенно с «плечом», если считаете акции дешевыми. Так может казаться только вам. Другое значение слова «дешевый» — «никому не нужный». Любимая поговорка опытных трейдеров: «Купите дно и получите второе в подарок». Паника — это всегда серия сильных движений вниз. Обязательно помните об этом!

Выберите защитный актив

В кризис облигации надежнее акций. Их держатели консервативны, к фондам не поступают требования о погашении, бумаги эти, как правило, немаржинальные. Правда, облигации тоже будут падать. Если биржевая паника начнет перекидываться на реальный сектор экономики — участятся дефолты облигационных выпусков, а инвесторы начнут перекладываться в госбумаги. Ликвидность рынка ухудшится.

Но если вы не успели продать облигации, есть запасной вариант — оферта или погашение. Остается только захеджировать инфляционные риски, что можно сделать при помощи облигаций с плавающей ставкой, привязанной к динамике инфляции. Лучшее решение, на мой взгляд, — сокращать позиции в бумагах с фиксированным купоном в пользу увеличения вложений в «инфляционные» облигации. Это можно сделать заранее, при первых признаках коррекции.

Вкладывать в драгметаллы либо в по-прежнему модные криптоактивы на долгий срок все-таки не стоит. Золото может спекулятивно вырасти в случае паники на фондовых рынках, его роль также усилится в случае обострения торговых войн. В нем можно «пересидеть» несколько тревожных месяцев. Но большого инвестиционного потенциала у металлов нет.

Само по себе золото не приносит доходов, в отличие от облигаций. Как только институциональные инвесторы увидят улучшение ситуации на долговом рынке, они начнут переводить средства из драгоценного металла в облигации. Кроме того, золото, как и любой актив, торгуемый в валюте, имеет риск-шанс: при обесценении рубля может образоваться прибыль, с которой придется уплатить налог, даже если цена на драгметалл в долларах упала.

Валюта зарубежной страны, экономика которой крупнее российской, не закредитована сверх меры и не сильно зависит от экспорта сырья, в любом случае надежнее рубля. В этом смысле и доллары, и евро, и фунты, и иены, и швейцарские франки (хотя ВВП Швейцарии в два раза меньше российского) более привлекательны для инвестиций во время финансовой паники, чем российская валюта.

Так что хранить сбережения лучше в долларах и евро. Но есть нюанс: если ЦБ и Минфин пойдут на резкое повышение ставок, которые обгонят инфляцию, то рублевые гособлигации станут выгодным вложением. Впрочем, включение печатного станка может лишь усугубить проблемы в экономике, если цена на нефть не будет расти долгое время. На два-три года резервов хватит, а затем резко повышается вероятность девальвации рубля. Такое уже происходило, и не раз. Об этом также следует помнить.

Осторожнее с недвижимостью

Инвестиции в недвижимость в условиях кризиса — это отдельная большая тема. На этом рынке дела обстоят примерно как с акциями: есть надежные, и есть «остальные». В США были периоды рецессии, которые сопровождались ростом цен на жилье. Но в 2008-2009 годах одной из причин кризиса стало схлопывание пузыря ипотечных кредитов низкого качества. Тогда цены на дома снизились в среднем на 27%, причем падение цен на недвижимость началось по всему миру.

Индекс цен на жилье в Москве в долларах за 11 лет упал более чем вдвое. С учетом прогнозируемого обесценения рубля вложения в ипотеку, возможно, имеют смысл, если инвестор получает доход в долларах. При ставке в 9,5%, которую еще надо поискать, за 20 лет придется переплатить 123% от первоначальной суммы, но есть серьезные шансы на то, что за этот период рубль успеет обесцениться в два с лишним раза.

Покупать исключительно дешевое жилье, пожалуй, не стоит. На цены влияет множество факторов, и навес предложения или банкротство заемщиков — это лишь часть из них. Стоимость жилья во многом зависит от местоположения. Дешевые объекты привлекают в район менее обеспеченных граждан, и, как правило, со временем такой район превращается в трущобы. В бедных кварталах цены растут очень медленно, а чаще продолжают падать. Причем этот застой может растянуться на десятилетия.

Подводя итоги, нужно отметить, что к финансовой панике можно подготовиться заранее и встретить ее, уже располагая четким планом действий. Если вы не имеете незастрахованного валютного и процентного риска, расставили приказы типа stop loss, первым делом закрыли длинные маржинальные позиции, готовы «шортить» акции с высокой Beta, не покупаете низколиквидные облигации третьего эшелона, не вкладываетесь в строительство «элитного» коттеджного поселка в 100 км от Москвы и инвестируете в валютные инструменты, приносящие доход, то кризис станет для вас шансом неплохо заработать. Или, в худшем случае, понести небольшие потери.

Действуя быстро и по заранее подготовленному плану, не поддавайтесь общей панике. Неконтролируемые эмоции — самая частая причина потери денег. «Бойтесь, когда другие жадничают, и жадничайте, когда другие боятся», — советует Уоррен Баффет, американский мультимиллиардер, переживший не один кризис. Возглавляемая им компания Berkshire Hathaway стабильно генерирует прибыль, следуя вышеуказанному принципу. За последние 50 лет чистые активы компании росли со среднегодовым темпом в 19%— вдвое быстрее, чем динамика индекса S&P 500.

Источник