- Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

- Инвестиции и их виды

- Ставка налога на инвестиции

- НДФЛ на доходы от банковских вкладов

- Налогообложение прибыли от инвестиций в золото

- Налоги на доходы от недвижимости

- Налоги фондового рынка

- Налоги на доход от продажи акций

- Налоги с дивидендов

- Как уменьшить сумму налога на дивиденды иностранных компаний

- Как платить налоги на облигации

- Какие облигации освобождены от налога

- Пример расчета налога на купон

- Расчет налога по еврооблигациям, пример

- Налоги на доход от валютообменных операций

- Налог с ПИФов

- Как не платить налоги по биржевым сделкам

- Налогообложение криптовалют

- Налоги на доходы от прочих высокорискованных операций

- Заключение

- Налогообложение инвестиций: виды облагаемых налогом доходов и льготы для инвесторов

- За что платит инвестор

- Льготы по налогообложению инвестиций

- Льгота на долгосрочное владение ценными бумагами (ЛДВ)

- ЛДВ на бумаги инновационного сектора

- Купоны облигаций

- Курсовая разница еврооблигаций

- Заключение

Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

Здравствуйте, уважаемые читатели. Вас приветствует интернет-журнал о финансах Finova.ru. Сегодня поговорим о налогах с инвестиций. Как известно, цель любых инвестиций – получение дохода. А любой доход в нашей стране (и не только в нашей) облагается налогом на прибыль. В этой статье мы расскажем, какие налоги, как и когда необходимо платить при инвестиционной деятельности.

Инвестиции и их виды

Для начала, давайте разберемся, что такое инвестиции.

Инвестиции – это вложение денег с целью получения прибыли.

Вложить капитал можно в:

- банк на депозитный счет

- золото

- недвижимость

- инструменты фондового рынка — акции, облигации, ПИФы, валютные операции и т.п.

- криптовалюту

- высоко рискованные проекты – краудфандинг, стартапы, форекс и прочие вложения в сомнительные проекты.

Таким образом, способов получить прибыль на сегодняшний день достаточно много. Прибыль – это ваш доход. И как любой доход он облагается НДФЛ.

Ставка налога на инвестиции

Основная ставка налога — 13 % (для нерезидентов РФ – 30%), но есть некоторые нюансы.

НДФЛ на доходы от банковских вкладов

Большинство даже не подозревает, но в НК РФ прописаны налоги на доходы от размещения денег на депозитах банка. Ставка НДФЛ при этом составляет 35%, но платить придется только в случае, если банковская ставка по вашему вкладу превышает ключевую ставку ЦБ РФ на 5 пунктов.

С 28.10.2019 года последняя была установлена в размере 6,5%. Таким образом, налоги следует платить на вклады со ставками выше 11,5% (6,5+5). Уже давно ни в одном банке нельзя получить такой процент на депозит, поэтому и налог уплачивать не придется.

По валютным вкладам ситуация аналогичная. Налог платится, если ставка будет превышать ключевую на 9%. Реальные ставки по валютным депозитам в банках очень близки к нулю, поэтому никаких налогов платить не нужно.

Налогообложение прибыли от инвестиций в золото

Золото всегда было и остается защитным активов во времена кризиса. Как только в экономике появляется неопределенность, цена на золото неизбежно растет. Форм инвестиций в этот металл много – ОМС (обезличенные металлические счета), приобретение золота в слитках, монет, покупка акций золотодобывающих компаний на бирже и т.д.

Доходы от инвестиций в «солнечный» металл облагаются НДФЛ в размере 13%. Однако, если держать золото у себя более 3 лет, можно получить освобождение от уплаты. Для подтверждения факта долгосрочного владения не забудьте сохранить все договора на покупку и чеки.

При получении прибыли от операций с инвестиционными монетами налог придется платить только в случае, если ваш доход превысил 250 тыс. рублей (что должно быть подтверждено чеками) и так же действует трехлетняя льгота. Данная сумма является имущественным вычетом и включает доход от всех операций с имуществом – ценными бумагами, валютой, ПИФами и т.д. (исключение, дома и квартиры).

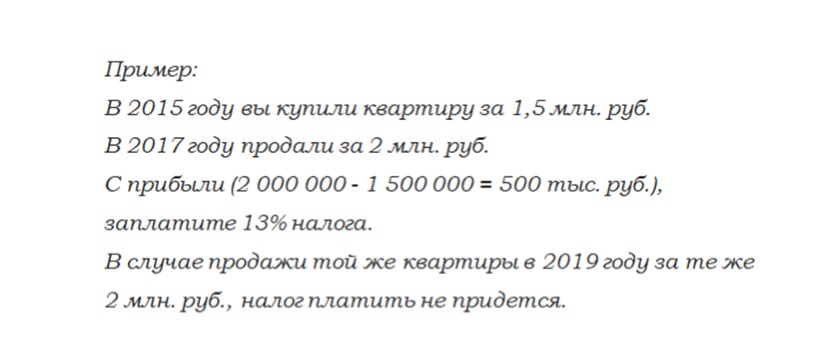

Налоги на доходы от недвижимости

Большая тема со множеством нюансов и «подводных камней». Основной момент следующий: если имущество принадлежало вам более трех лет (в случае покупки до 01.01.2016г.) или пяти лет (для купленных после 01.01.2016г.), то вы освобождаетесь от уплаты налога.

Кстати, не забудьте получить налоговый вычет. Прочитать о нем можно здесь.

Налоги фондового рынка

Акции. Прибыль держателей данного вида активов облагается 13-процентным налогом.

Налоги на доход от продажи акций

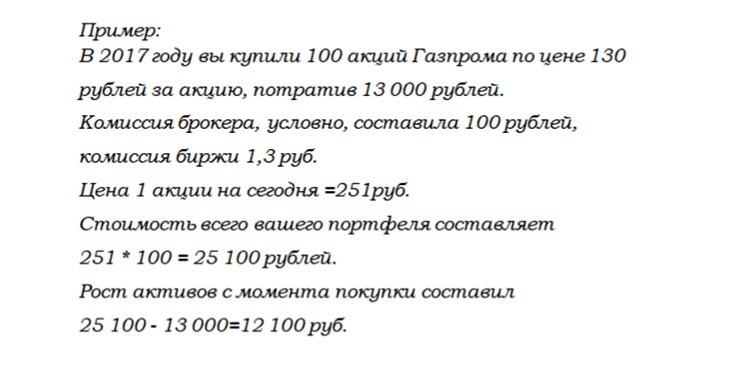

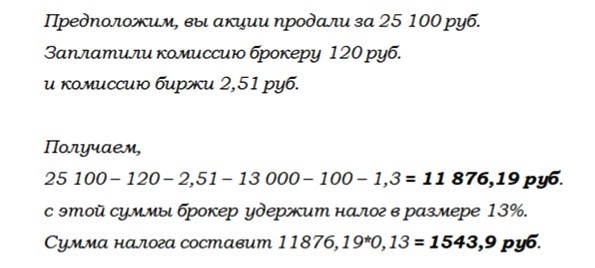

Купили дешевле, продали дороже, получили прибыль, с нее надо заплатить налог. Ключевой момент здесь именно факт продажи.

Данная сумма НЕ ЯВЛЯЕТСЯ ВАШИМ ДОХОДОМ, пока вы эти акции не продали.

То есть, для расчета налогооблагаемой базы данную сумму, полученную от реализации, необходимо уменьшить на размер расходов на покупку, хранение и продажу активов. Это могут быть комиссии брокера, оплата за депозитарий, биржевые сборы, услуги оператора и прочие.

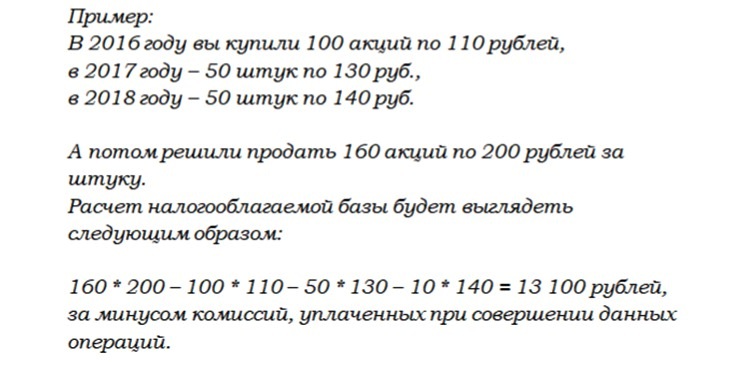

Давайте рассмотрим ситуацию, когда вы покупали акции не один раз, а несколько, в течение некоторого периода. А потом решили продать. В данном случае действует учет по методу FIFO (First In, First Out), то есть, что первым купили, то первым и продаете.

Кстати, акции вам ведь могут и подарить. Тогда, если даритель не является прямым родственником, придется заплатить 13% налога. А вот если получить бумаги в наследство, то обязанность уплаты налога не возникает.

Налоги с дивидендов

Дивиденды тоже являются доходом акционера. К ним так же применяется ставка налога 13%, для нерезидентов РФ – 15%.

По дивидендам отечественных компаний — налог будет удержан еще до поступления данных средств на ваш счет, так что платить самостоятельно ничего не нужно.

Исключение составляют дивиденды, приходящие в долларах, например от компании Полиметалл. По таким выплатам налоги придется платить исключительно самостоятельно, подавая декларацию 3-НДФЛ.

Кстати, по некоторым компаниям налог и вовсе не удерживается, например АФК Система. Дело в том, что ее доход складывается из дивидендов, выплаченных дочерними компаниями, и налог на прибыль по ним уже удержан. Во избежание двойного налогообложения дивиденды Системы от налога освобождены.

Как уменьшить сумму налога на дивиденды иностранных компаний

Дивиденды акций иностранных компаний облагаются в соответствии с налоговым законодательством той страны, в которой они выпущены. По акциям американских компаний ставка составляет 30%. Для того, чтобы снизить уровень налога необходимо подписать форму W-8BEN – она действует 3 года. Сделать это можно на сайте вашего брокера.

После подписания дивиденды от иностранных компаний будут облагаться по ставке 10%, а у вас возникает обязанность доплатить 3% в ФНС самостоятельно. Для этого необходимо подать декларацию 3-НДФЛ до 30 апреля года, следующего за отчетным.

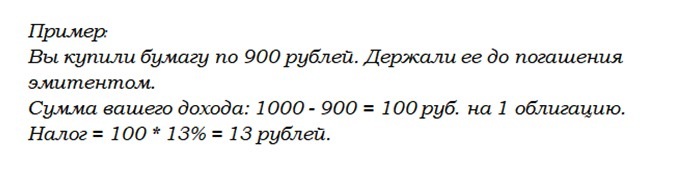

Как платить налоги на облигации

1.Покупка бумаг по цене, ниже номинала с целью держать до погашения. Напомним, что первоначальная стоимость большинства облигаций 1 000 рублей.

2. Покупка бумаг по цене, ниже номинальной и продажа до погашения. В данной ситуации ваш доход будет составлять разницу цен. Не стоит забывать и про накопленный купонный доход (НКД).

Владение облигациями больше 3-х лет, освобождает вас от уплаты НДФЛ по этим двум пунктам.

3.Получение купонного дохода. Он рассчитывается в процентах от номинальной стоимости облигации. Налог — 13%, удерживается еще до поступления суммы купона на ваш счет, поэтому платить самостоятельно ничего не нужно.

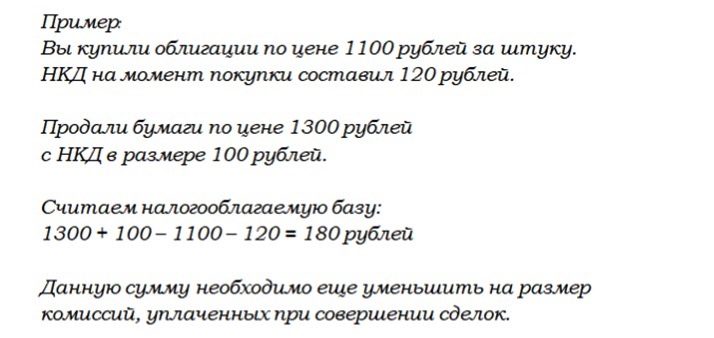

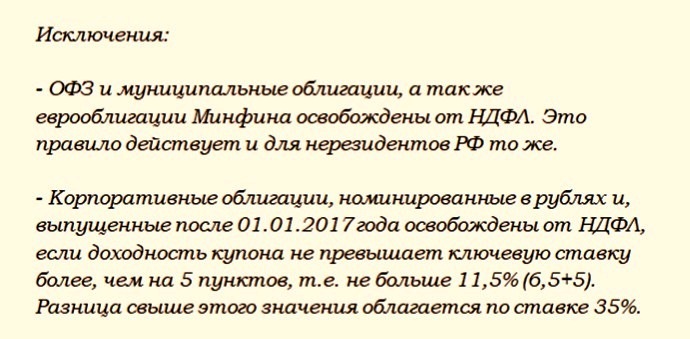

Какие облигации освобождены от налога

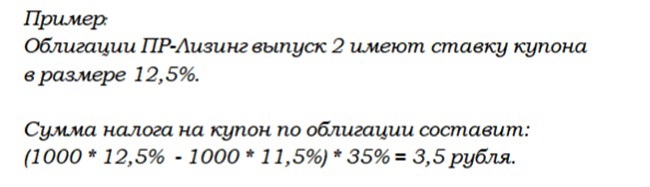

Пример расчета налога на купон

Расчет налога по еврооблигациям, пример

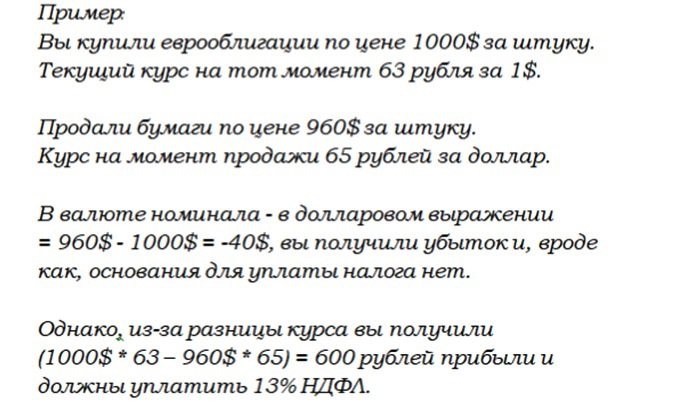

Отдельно выделяется налогообложение еврооблигаций, которые номинированы в иностранной валюте. При расчете дохода по ним учитывается курс валюты на соответствующую дату.

Налоги на доход от валютообменных операций

Сделки с валютой на бирже относятся к имущественным и доход облагается налогом по стандартной ставке. Здесь так же есть возможность использовать льготу при владении валютными активами более трех лет и снизить базу налогообложения на сумму расходов, понесенных при покупке и реализации (имея документальное подтверждение). При этом брокер не признается налоговым агентом по данным операциям, а значит, платить налог придется инвестору самостоятельно.

Скажем откровенно, мало кто из инвесторов подает налоговую декларацию, чтобы заплатить НДФЛ со сделок с валютой, и пока суммы доходов не велики, налоговой то же «не интересно» заниматься такими случаями. Однако, в случае вскрытия факта неуплаты, придется раскошелиться на штраф, пенни и всю сумму налога. А если сумма недоплаты превысит 600 тыс. руб., то возможна уголовная ответственность.

Налог с ПИФов

Паи фондов относят, как и все ценные бумаги, к имуществу. Прибыль инвестора от их реализации облагается налогом по стандартной ставке, а так же действует трехлетняя льгота (для долей, купленных после 01.01.2014 года). Обязанность удержания налога ложится на управляющую компанию.

Как не платить налоги по биржевым сделкам

Существует несколько способов снизить или вообще избежать уплаты НДФЛ по биржевым сделкам:

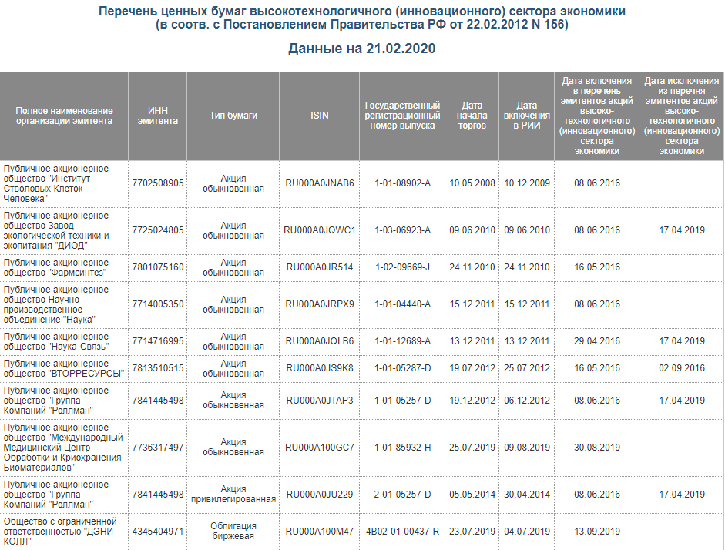

1. Покупка акций высокотехнологичного сектора. На сайте Московской биржи опубликован « Перечень ценных бумаг, относящихся к инновационному сектору», доход от реализации которых не облагается НДФЛ, если вы купили их не ранее 01.01.2015 г. и владели ими больше года.

2. Фиксация убытков позволяет снизить налогооблагаемую базу, так как налог платится с «финансового результата».

Кроме того, сумму убытка можно переносить на следующий налоговый период (до 10 лет). Декларацию 3-НДФЛ для этого придется подавать самостоятельно, и запросить у брокера документальное подтверждение убытков (справку).

3. Оформить ИИС типа Б, который позволит не платить НДФЛ (исключение, дивиденды). Кстати, удержание налога по ИИС, независимо от выбранного типа, производится в момент закрытия счета. Пока ИИС не закрыт, НДФЛ на доходы от реализации активов списываться не будет.

По всем биржевым сделкам брокер, исполняя обязанности налогового агента, сам рассчитает и снимет необходимую сумму. Главное, чтобы на вашем счете было достаточно средств.

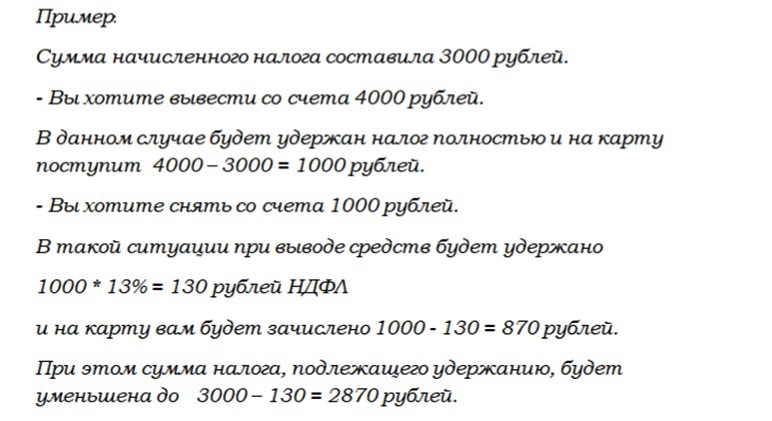

Удерживаться налог будет в течение года в момент вывода вами денег со счета (исключение, ИИС). При чем, если сумма вывода превышает причитающийся налог, то весь платеж будет удержан сразу. А если средств выводите меньше, чем начислено к уплате, то спишется 13% от выводимых средств. Остальное в следующий раз.

Если к концу года налог списан не полностью, тогда 31 декабря будет произведен перерасчет налоговой базы (с учетом уплаченных сумм). И в начале года произойдет списание денег автоматически.

Если на счете будет находиться недостаточно средств придется платить налог самостоятельно, подавая 3-НДФЛ.

Налогообложение криптовалют

На сегодняшний день в данной сфере не создана база законодательного регулирования, нет никаких механизмов учета и взимания налогов в данной сфере. Да и вообще не понятно, можно ли будет этот учет когда-либо реализовать, т.к. основное достоинство криптовалют – это анонимность кошелька. Для ФНС это будет являться непреодолимым препятствием при получении данных о доходе – нет возможностей сопоставить конкретного человека с его цифровым счетом.

Налоги на доходы от прочих высокорискованных операций

- Стартапы — инвестиции в них часто держатся на «честном слове» или договорах, которые почти никогда нигде не фиксируются, а скорее нужны на случай проблем Подобного рода деятельность, как правило, не имеет четкого документального оформления и отчетности. Поэтому заплатить налог, а уж тем более выявить факт неуплаты налога службой ФНС практически невозможно.

- Торговля на Форекс, осуществляемая через российского брокера, облагается 13% налогом, который взимается непосредственно самим брокером. В ситуации, когда торговля ведется через зарубежные компании, обязанность уплаты налогов ложится на трейдера, однако доказать факт получения прибыли для нашей ФНС не представляется возможным, по крайней мере на сегодняшний день. А если еще и счет у вас открыт в зарубежном банке, то никакую подтверждающую информацию вы предоставить не сможете. Судя по отзывам пользователей, попытка задекларировать такой доход приводит в недоумение сотрудников налоговой инспекции, у которых нет четкой инструкции, как данный доход поверить (ведь можно указать любые цифры). В общем, вопросов больше, чем ответов.

- Краудфандинг – так же не имеет налогового регулирования. В комментариях по данной теме Минфин ссылается на общие статьи из налогового кодекса, однако никакого механизма расчета и удержания налога на доходы от краудфандинговых проектов по сей день нет.

Заключение

Хорошо, когда инвестиции приносят прибыль, независимо от того, что частью ее надо «делиться» с государством. Гораздо хуже, если ваши вложения принесут вам убытки. Помните, что инвестиции – это не только дополнительный доход, но и всегда риск. Чем выше риск, тем выше доходность, тем больше уплаченных налогов. Вот такая незатейливая закономерность.

Источник

Налогообложение инвестиций: виды облагаемых налогом доходов и льготы для инвесторов

Инвесторы платят налог на доходы от инвестиционной деятельности на фондовом рынке. В большинстве случаев налоговым агентом выступает брокер. Он сам рассчитывает и перечисляет налоги в бюджет за клиента. Но брокер не занимается оптимизацией налогообложения, а ведь налоговые платежи могут существенно снизить доходность инвестиций. Поэтому одной из задач инвестора является не только грамотный выбор активов в свой портфель, но и максимальное снижение налогов по операциям. В статье рассмотрим налогообложение инвестиций и существующие налоговые льготы для частного инвестора в РФ.

За что платит инвестор

Налогом на доходы физического лица облагается прибыль, полученная им от:

- дивидендов по акциям;

- купонов по облигациям;

- курсовой разницы при продаже ценных бумаг (купил дешево, продал дорого).

Для налоговых резидентов ставка НДФЛ составит от 0 до 35 %. Обязанность по уплате налогов возникает в момент получения дивидендов или купонов, продажи ценных бумаг по цене дороже, чем при покупке. Если цена акций или облигаций выросла с момента покупки, но инвестор держит их в портфеле и не продает, то и платить ничего не надо.

В обязанности налогового агента (брокера или депозитария) входит:

- Расчет доходов клиента за отчетный период.

- Расчет расходов (комиссии биржи, за сделку, ведение счета, оплата депозитария и пр.).

- Определение прибыли от сделки (Доходы – Расходы).

- Расчет НДФЛ и перечисление его в бюджет.

Пример. Клиент купил 10 лотов (10 акций в одном лоте) Сбербанка в феврале 2019 года по цене 205,8 ₽ за акцию, т. е. на 20 580 ₽. В декабре 2019 г. продал их по 254,75 ₽ за акцию (на 25 475 ₽). За каждую сделку заплатил комиссию брокеру 0,05 % и бирже 0,01 %. Общие расходы составили 27,63 ₽.

НДФЛ = (100 * 254,75 – 100 * 205,8 – 27,63) * 13 % = 632,76 ₽.

При продаже ценных бумаг используется метод FIFO. Он означает, что для расчета налога сначала учитываются бумаги, купленные первыми.

Пример. Используем данные предыдущего примера и дополним его. В августе 2019 г. клиент еще купил 10 лотов по цене 215 ₽ за акцию. В декабре продал 15 лотов. Расходы составят 48,18 ₽.

НДФЛ = (150 * 254,75 – 100 * 205,8 – 50 * 215 – 48,18) * 13 % = 888,46 ₽.

Сроки уплаты НДФЛ:

- Дивиденды на счет инвестора поступают сразу за минусом 13 %.

- В конце года брокер составляет отчет и рассчитывает налог к уплате в бюджет, который перечислит в течение января следующего года. Клиент должен позаботиться, чтобы на брокерском счете были для этого свободные деньги. Пользоваться денежными средствами, которые клиент держит на ИИС, для уплаты НДФЛ за операции с простого брокерского счета нельзя.

- При выводе денег от проданных активов со счета в течение года налог удерживается, не дожидаясь окончания года. Если сумма вывода меньше, чем налогооблагаемая база, то 13 % удерживаются только с выводимых средств. Если клиент выводит больше, чем рассчитанная база, то удерживается полная сумма налога.

Пример. Клиент купил в марте 2019 г. 1 000 лотов Сбербанка по 203 ₽ за акцию. Всего на 2 030 000 ₽. В июне решил зафиксировать прибыль и продал активы по 249 ₽ за акцию (2 490 000 ₽). Прибыль составила 460 000 ₽. Расходы – 2 712 ₽. В этом же месяце вывел со счета 200 000 ₽.

Налогооблагаемая база = 2 490 000 – 2 030 000 – 2 712 = 457 288 ₽. Это больше выводимой со счета суммы 200 000 ₽. Поэтому налог начислят: 200 000 * 13 % = 26 000 ₽.

По облигациям, кроме курсовой разницы, налогом облагается купонный доход. Размер ставки колеблется от 0 до 35 %. Зависит от вида облигации и налоговой льготы, под которую подпадает инвестор.

| № п/п | Вид дохода | ОФЗ, муниципальные облигации | Корпоративные облигации, выпущенные: | |

| до 1.01.2017 | после 1.01.2017 | |||

| 1 | Купонный доход | – | + | – |

| 2 | Доход от разницы между ценой покупки и ценой погашения | + | + | + |

| 3 | Доход от разницы между ценой покупки и ценой продажи | + | + | + |

Пояснения к таблице:

- Купонный доход по корпоративным облигациям, выпущенным до января 2017 г., – 13 %.

- По корпоративным облигациям, выпущенным после 1.01.2017, а также купонная доходность которых выше величины “ключевая ставка ЦБ + 5 %” – 35 %.

- По 2-й и 3-й строкам таблицы могут применяться налоговые льготы, о которых пойдет речь ниже.

Льготы по налогообложению инвестиций

За счет использования налоговых льгот инвестор может существенно повысить доходность своего инвестиционного портфеля.

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

От НДФЛ освобождается прибыль от операций с ценными бумагами (акции, облигации, паи открытых ПИФов) в размере от 9 млн руб. Условия для получения льготы:

- бумаги должны обращаться на биржах;

- быть приобретены после 1.01.2014;

- быть во владении от 3 лет;

- были куплены и проданы с брокерского счета, а не ИИС.

ЛДВ не распространяется на доход, полученный в виде купонов и дивидендов. Только на:

- продажу на вторичном рынке;

- погашение, амортизацию облигаций;

- продажу по добровольной оферте;

- продажу по принудительному выкупу.

Максимальный размер необлагаемого дохода рассчитывается так:

Количество лет владения * 3 000 000 ₽

Эта льгота не распространяется на бумаги, купленные и погашенные с ИИС. Но есть способ, когда можно использовать ЛДВ и налоговую льготу по ИИС типа Б. Для этого надо узнать у брокера, позволяет ли он после закрытия ИИС переводить активы на простой брокерский счет. Если да, то сначала инвестор воспользуется налоговыми льготами по ИИС типа Б, а после перевода – еще и ЛДВ.

ЛДВ на бумаги инновационного сектора

Освобождается от НДФЛ прибыль по операциям с ценными бумагами, которые относятся к высокотехнологичному сектору экономики. Список таких активов есть на сайте МосБиржи.

Обратите внимание, что в таблице есть дата включения в перечень и дата исключения из него. Для освобождения от НДФЛ бумага должна быть куплена не ранее первой даты и продана не позднее последней.

- бумаги должны входить в перечень;

- должны быть куплены после 1.01.2015;

- необходимо владеть ими не менее 1 полного года.

С 1.01.2023 срок владения для освобождения от НДФЛ будет увеличен до 5 лет.

Купоны облигаций

Освобождаются от уплаты НДФЛ:

- ОФЗ, еврооблигации и муниципальные облигации;

- корпоративные облигации, выпущенные с 1.01.2017, купонная доходность которых не превышает величину “ключевая ставка ЦБ + 5 %”, т. е. по состоянию на февраль 2020 года не выше 11 %.

По облигациям, купонная доходность которых превысит отметку в 11 %, придется заплатить налог по ставке 35 %.

Пример. Инвестор приобрел облигацию “ГрузовичкоФ-Центр” номиналом 1 000 ₽ и с купоном 15 % годовых. Превышение составит 4 %.

Налогооблагаемая база = 1 000 * 15 % – 1 000 * 11 % = 40 ₽.

НДФЛ = 40 * 35 % = 14 ₽.

Курсовая разница еврооблигаций

Освобождаются от уплаты НДФЛ доходы, которые получил инвестор в виде курсовой разницы при продаже или погашении еврооблигаций Минфина. Условия для получения льготы:

- евробонды должны обращаться на организованном рынке;

- должны быть номинированы в иностранной валюте;

- покупка и продажа проводились в иностранной валюте.

Льгота относительно новая, действует с 2019 года.

| Расчет налогооблагаемой базы до 2019 г. | Расчет налогооблагаемой базы после 2019 г. |

| Условия: Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2018, курс $ к рублю – 68,8865 Налогооблагаемая база = 1 110 * 68,8865 – 1 100 * 56,6537 = 14 144,95 ₽ | Условия: Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2019, курс $ к рублю – 61,7676 Налогооблагаемая база = 1 110 * 61,7676 – 1 100 * 61,7676 = 617,68 ₽ |

ИИС – брокерский счет с особым налоговым режимом. Можно воспользоваться одним из вариантов налоговых льгот.

Тип А. Инвестировать деньги и ежегодно получать налоговый вычет от государства в сумме 52 000 ₽. Это максимально возможная сумма. Рассчитывается, как 13 % от 400 000 ₽. На счет можно завести до 1 млн ₽, но возместить получится только с 400 000 ₽.

Ограничение: нельзя снимать деньги ранее, чем через 3 года. Конечно, никто не запретит этого делать. Но в таком случае инвестор лишается налоговых льгот. А полученные ранее вычеты придется вернуть государству и заплатить пени за пользование чужими деньгами.

Тип Б. Инвестировать деньги и не платить НДФЛ при закрытии счета. Этот вариант можно рассматривать как альтернативу ЛДВ. Ограничение в 3 года действует и здесь.

Заключение

Власти заинтересованы сегодня в развитии фондового рынка, в привлечении россиян к торговле ценными бумагами. Механизмы налоговых льгот как раз направлены на это. Глупо ими не воспользоваться. Налоги на инвестиции в России не выше, чем по любым другим видам доходов. Но при правильной стратегии инвестирования инвестиционный доход может дать намного больше, чем тот, что мы имеем на своем текущем месте работы.

Источник