- Индексное инвестирование — что это такое?

- Особенности индексного инвестирования

- Плюсы и минусы индексного инвестирования

- Как инвестировать?

- Кому подойдёт инвестирование в индексные фонды?

- Делаем выводы

- Что такое индексное инвестирование?

- Структура индексов ценных бумаг

- Индексное инвестирование и его плюсы

- Сравнение с активным инвестированием. Суперакции

Индексное инвестирование — что это такое?

По сравнению с банковскими вкладами инвестиции в индекс могут принести более высокую доходность, но при этом они нисколько не уступают депозитам по уровню безопасности. К тому же данная стратегия не требует от инвестора профессиональных знаний о тонкостях сделок на фондовом рынке и подходит для получения пассивного дохода. Всю необходимую информацию об инвестировании в индексные фонды можно найти в сегодняшней статье.

Особенности индексного инвестирования

Индексное инвестирование — это одна из пассивных стратегий вложения средств, которая предполагает дублирование состава определённого фондового индекса. В данном случае задача инвестора максимально упрощается за счёт того, что ему не нужно тратить время на подбор отдельных акций и диверсификацию портфеля.

Биржевой индекс представляет собой определённый набор активов. Они могут быть подобраны в зависимости от рынка конкретной страны, сектора или отрасли. Каждый актив имеет свой удельный вес в составе индекса, который соответствует тому, какую долю данная компания занимает на рынке. Так как ситуация постоянно меняется, структура индекса требует регулярного пересмотра, то есть ребалансировки.

Соответственно, инвестору остаётся только выбрать подходящий индекс и найти фонд, повторяющий его состав. Сегодня на Московской бирже насчитывается около 50 фондовых индексов. По степени волатильности их можно распределить следующим образом:

- Индекс голубых фишек. В его состав входят 15 крупнейших российских компаний с высокой капитализацией.

- Основные индексы (ММВБ и РТС). Включают в себя 50 наиболее ликвидных акций крупных и динамично развивающихся предприятий.

- Индексы второго эшелона (MICEXSC или RTS2). Сюда входят компании малой и средней капитализации, не вошедшие в основные индексы.

- Отраслевые индексы. Это индексы, которые повторяют динамику определённых секторов экономики. Например, нефтегазовой отрасли соответствует индекс MICEXO&G, энергетической — MICEXPWR, металлургической — MICEXM&M.

- Индекс широкого рынка. Сюда входят ТОП-100 акций российских компаний.

Индексный подход к инвестированию известен ещё с 1970-х годов, однако всеобщую популярность он приобрёл лишь около 10 лет назад после мирового финансового кризиса 2008-2009 годов. В настоящий момент 20% всех капиталовложений в американский фондовый рынок приходится на индексные фонды.

Плюсы и минусы индексного инвестирования

Ключевые преимущества инвестиций в фондовые индексы перечислены ниже:

- Широкая диверсификация. При таком подходе инвестор вкладывает средства сразу в несколько десятков акций из разных отраслей экономики. В результате динамика портфеля не зависит от какого-то конкретного эмитента. Падение котировок одной компании или даже целого сектора существенно не скажется на эффективности инвестиций, так как все убытки будут нивелированы за счёт доходов по другим ценным бумагам.

- Предсказуемый результат. В отличие от других инвестиционных проектов, котировки индексных фондов менее всего подвержены колебаниям рынка. Поэтому инвестор может быть уверен в том, что будущая доходность вложений окажется на ожидаемом уровне.

- Минимальные комиссионные издержки. Состав фонда полностью повторяет структуру индекса, поэтому за управление портфелем взимается небольшая комиссия (1-2%).

Основной недостаток данной инвестиционной стратегии состоит в ограниченной доходности индексных портфелей. Как правило, в биржевой индекс входят только крупные корпорации, которые уже не могут существенно вырасти в цене. По этой причине при индексном инвестировании вкладчик лишается возможности приобрести акции перспективного эмитента. Всё это отражается на доходности вложений, поэтому рассчитывать на высокую прибыль не стоит.

Проще говоря, ценные бумаги отдельной компании могут взлететь на 200%, а инвестиции в индекс никогда не покажут такой результат. Но именно поэтому данные вложения и характеризуются минимальным уровнем риска.

Ещё один минус индексного подхода состоит в том, что инвестор не может самостоятельно выбирать активы. Ему приходится приобретать акции всех компаний, входящих в индекс. В результате в портфель попадают не только качественные ценные бумаги, но и активы малоперспективных организаций или переоценённые акции (фондовые «пузыри»).

Например, на сегодняшний день компания может иметь достаточно высокую капитализацию и занимать определённую долю в биржевом индексе. Но при более детальном анализе становится понятно, что текущая рыночная стоимость акций не соответствует действительности (снижается спрос на продукцию компании или данная отрасль становится невостребованной). В этом плане преимущество оказывается на стороне самостоятельного управления портфелем, так как инвестор получает возможность вкладывать средства только в наиболее привлекательные активы.

Как инвестировать?

Самостоятельно сформировать портфель в соответствии с определённым биржевым индексом достаточно сложно. Во-первых, для этого требуется большой капитал, а во-вторых, возникает необходимость в постоянной ребалансировке активов.

Поэтому индексное инвестирование, как правило, осуществляется через специальные фонды. Активы этих компаний отслеживают определённый рыночный индекс. Приобретая одну акцию такого фонда, инвестор как-бы покупает мизерную долю каждой компании, входящей в индекс. Но при этом он не будет являться акционером по отношению к этим эмитентам и не сможет претендовать на выплату дивидендов (дивиденды может выплатить только сам фонд).

В настоящее время существует 2 наиболее популярных индексных продукта: ETF и паевые инвестиционные фонды (ПИФы). На российском рынке самым распространённым инструментом индексного инвестирования является именно второй вариант.

На Московской фондовой бирже сегодня торгуются 16 паевых индексных фондов. Их деятельность регулируется российским законодательством, а за инвестиционную политику отвечают аккредитованные управляющие компании (например, «Сбер Управление активами», «Альфа-Капитал», «Ингосстрах — инвестиции», «ВТБ Капитал Управление активами»).

Для индексных ПИФов характерны следующие отличительные черты:

- объектом инвестирования являются только российские ценные бумаги;

- валюта торгов — рубли;

- суммарные комиссионные издержки за управление портфелем составляют от 1 до 7%;

- низкий порог входа для частных инвесторов.

Паевые фонды не всегда в точности повторяют состав индекса. Из-за высоких издержек ПИФы могут отставать от реальной динамики.

ETF (торгуемый на бирже фонд) также дублирует структуру рыночного индекса. Данный инвестиционный инструмент появился на рынке в 1993 году и был предназначен именно для того, чтобы сделать индексное инвестирование более доступным для всех. Основные особенности функционирования ETF фондов выглядят следующим образом:

- объект инвестирования — российские и иностранные ценные бумаги;

- отслеживание индекса осуществляется с максимальной точностью;

- комиссия за управление — в среднем от 0,5 до 1% годовых;

- валюта торгов — рубли и доллары;

- низкий порог входа.

На Мосбирже можно купить акции ETF на индекс S&P500, в который входят крупнейшие компании США. Данный индекс отслеживают такие фонды как ETF FXUS от FinEx и ETF SBSP от Сбер Банка. Для инвестиций в отечественную экономику подойдут ETF на индекс MOEX (индекс Московской биржи), в состав которого входят в основном крупные российские корпорации. К числу таких фондов относятся ETF SBMX от Сбер Банка и ETF FXRL от FinEx.

Если инвестор хочет вложить средства в индексные инструменты, то для этого потребуется:

- Открыть брокерский или индивидуальный счёт. Для сотрудничества рекомендуется выбирать только надёжные брокерские компании (Сбер Банк, Тинькофф, БКС, Открытие, ВТБ).

- Внести средства на счёт. Это можно сделать с помощью мгновенного перевода с банковской карты.

- Выбрать соответствующий индексный инструмент и сделать заявку на покупку акций или паёв.

Активы зарубежных индексных фондов можно приобрести только через иностранного брокера.

Кому подойдёт инвестирование в индексные фонды?

Капиталовложения в индексы будут интересны инвесторам, которые:

- Предпочитают пассивную стратегию. Вкладчику не нужно отслеживать динамику котировок, проводить ребалансировку портфеля, изучать финансовые показатели компаний. Структура активов фонда с точностью дублирует состав индекса, поэтому портфель всегда будет соответствовать положению дел на рынке. Не зря индексное инвестирование ещё называют методом «для ленивых».

- Готовы к долгосрочным инвестициям. Временной горизонт капиталовложений — не менее 5 лет. Только в этом случае можно получить эффективный результат.

- Не имеют достаточных знаний и навыков по управлению портфелем. Для вложения средств в индексные фонды инвестору не нужно изучать принципы технического и фундаментального анализа. В данном случае достаточно лишь ознакомиться со спецификой индекса, которого придерживается фонд, и посмотреть его динамику в долгосрочной ретроспективе. С этой задачей справится и новичок, поэтому данный метод будет удачным решением для начинающих инвесторов.

Индексное инвестирование не подойдёт сторонникам активной стратегии, которые привыкли формировать свой портфель самостоятельно. Также данный метод будет неинтересен для спекулянтов, рассчитывающих на высокую прибыль в краткосрочном периоде.

Делаем выводы

Индексное инвестирование является самым простым, но в то же время и наиболее надёжным способом вложения средств. Основные особенности данной стратегии рассмотрены ниже:

- Это классический вариант пассивных инвестиций. Задача инвестора сводится к минимуму — подобрать интересный биржевой индекс и просто повторить его структуру.

- Выйти на среднерыночную доходность можно только при долгосрочном инвестировании. Данный способ подойдёт для вложений на будущее, например, для формирования пенсионных накоплений. Сиюминутную прибыль получить не удастся, поэтому спекулятивная стратегия в данном случае будет неуместна.

- Инвестировать в индекс можно путём самостоятельного формирования портфеля или с помощью индексных фондов. Первый вариант требует больших вложений и является достаточно трудозатратным. Индексные фонды в этом плане выглядят более привлекательно (низкий порог входа, минимум усилий со стороны инвестора).

- Основные индексные инструменты — это паевые инвестиционные фонды и ETF. Для вложения средств инвестору необходимо открыть брокерский счёт и купить акции такого фонда.

Источник

Что такое индексное инвестирование?

Прежде чем говорить об индексном инвестировании, сначала дадим понятие самого индекса (также называемого биржевым индексом или бенчмарком). Что такое индекс? Это некоторая компьютерная котировка. Как она образуется? В экономике любой страны имеется множество акционерных обществ, акции которых обращаются на бирже. Очевидно, что совокупность котировок этих акций характеризует экономику государства – если суммарный эффект положителен, то фондовый рынок страны и ее экономика растет.

Структура индексов ценных бумаг

Исторически главными бенчмарками являются индексы, взвешенные по капитализации. Что это значит? В разных странах, в частности в России, некоторые компании играют более важную роль в экономике, чем другие. К примеру, компания Газпром для России значительно более важна, чем ОАО Фармстандарт. Выражается эта значимость в капитализации компании, т.е. в какую сумму акции предприятия оцениваются рынком. К тому же продажа нефти является основной составляющей российского бюджета.

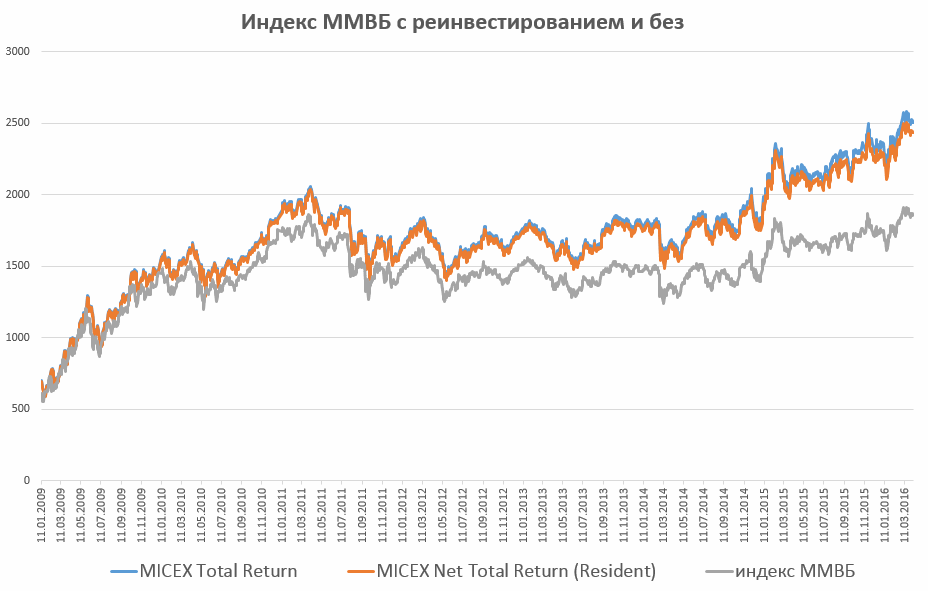

Таким образом, мы можем составить индекс из главных компаний страны, дав им не равную долю, а соответствующую их капитализации. Например, в данный момент Газпром, Сбербанк и Лукойл имеют долю в российском индексе около 15%, а акции Аэрофлота — только около 0.5%. Соответственно, котировка индекса получается умножением курса акций на их долю и сложением результатов. Причем ценовой индекс в стандартном случае не учитывает дивиденды компаний, отражая лишь изменение котировок акций. Если же учесть дивиденды, то индекс получит название полной доходности:

- MICEX Total Return — с учетом дивидендов до налогообложения (полная доходность)

- MICEX Net Total Return — с учетом дивидендов после уплаты налогов на дивиденды (13%)

Раз в квартал провайдер индекса или биржа, где он представлен, проводит пересмотр его состава. К примеру, она может ограничить сильно возросшую долю крупной акции, чтобы избежать ее доминирования, или же наоборот исключить компанию, капитализация которой сильно упала и включить вместо нее другую. Обычно изменения не очень значительные, но например в 1932-33 годах во время Депрессии американский индекс Dow Jones из 30 компаний обновился наполовину.

⚡ Тем не менее капитализация компаний это лишь один из многих параметров, по которым можно построить индекс. Возможно, он лучших других отражает состояние экономики страны, однако совершенно необязательно будет наилучшим вариантом для инвестора.

Что означает отбор по капитализации? Доминирование крупных компаний, а они уже во многом потеряли потенциал к росту. Скажем, Сбербанк представлен по всей стране и за рубежом, т.е. для развития остается пространство скорее «внутрь», чем вширь. Банк может улучшать имеющиеся услуги, технологии и пр.

📈 Какие есть еще варианты? На рынке США, который гораздо больше российского, выделяют индексы компаний средней и малой капитализации . Другой вариант в том, что построить бенчмарк из компаний, выплачивающих максимальные дивиденды.

Кроме того, можно строить отраслевые индексы, разделив компании по сфере деятельности: машиностроение, пищевая промышленность, химия и пр. В США самым известным отраслевым индикатором является индекс NASDAQ, состоящий из компаний в области высоких технологий. И так далее.

Огромное разнообразие вариантов по различным параметрам приводит к тому, что главные мировые биржи оперируют десятками тысяч различных индексов. Их отслеживание вручную было бы почти непосильной задачей, так что все процессы автоматизированы. Понятно, что чем больше рынок и чем больше на нем компаний, тем больше индексов можно построить – наибольшее разнообразие мы найдем у американского рынка. Но чем еще интересны индексы? Об этом в следующей главе.

Индексное инвестирование и его плюсы

Когда в 1976 году компанией Vanguard был запущен первый индексный взаимный фонд, отслеживающий рынок США, коллеги по индустрии смеялись над его создателем Джоном Боглом. Никто не мог поверить, что инвесторы согласятся на рыночную доходность, когда существует бесчисленное число возможностей обыграть рынок.

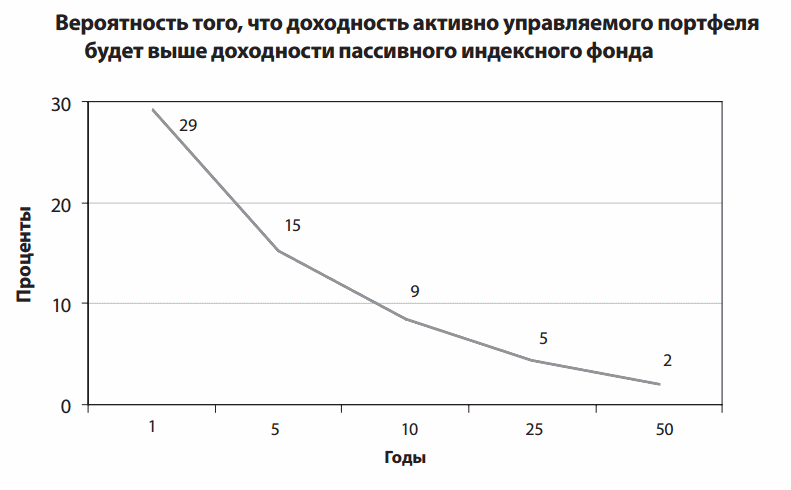

Однако 70-е и 80-е годы принесли с собой результаты, показывающие, что на самом деле подавляющее большинство управляющих не может обыграть рыночный бенчмарк. И чем больше времени управляется фонд, тем ниже эта вероятность. Анализу статистики хорошо помогли компьютеры, появившиеся как раз в это время.

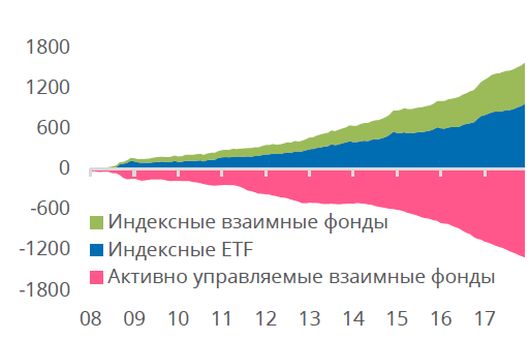

И поэтому уже в начале 1990-х годов, когда появился новый класс активов – биржевые фонды ETF – они практически полностью стали базироваться на отслеживании рыночных индексов, не стремясь переиграть их. Они не требовали незаурядных управляющих, штат аналитиков и проведение рыночных исследований, в результате чего инвестор мог платить заметно меньшую комиссию, чем в старых взаимных фондах. Последнее десятилетие после кризиса 2008 года отмечено резких ростом индексных фондов при сокращении активно управляемых:

Остановимся подробнее на индексном фонде. Он ставит задачу как можно точнее скопировать биржевой индекс, т.е. купить все ценные бумаги в том соотношении, в котором они в нем представлены. Если его состав меняется, то управляющий индексного фонда выходит на реальный рынок и покупает/продает нужные бумаги.

⚡ Очень важно отметить, что биржевые фонды ETF рассчитаны на широкого инвестора и в среднем стоят лишь несколько десятков долларов. В России есть лидер сферы, создавший такие фонды по международному образцу: это компания FinEX с более чем десятком фондов, доступных на Московской бирже. Тогда как на американских биржах можно найти несколько тысяч ETF. Эти фонды иногда называют пассивными фондами, поскольку управляющему не нужно принимать активных решений по его структуре. Итого в плюсах индексных фондов:

- низкие комиссии

- доступность цен для всех инвесторов

- ликвидность

- цена пая видна 24 часа в сутки

- диверсификация ценных бумаг

- есть фонды как с выплатой дивидендов, так и с реинвестированием

Сравнение с активным инвестированием. Суперакции

Джон Богл в своей книге «Руководство разумного инвестора» постоянно обращает внимание на тот факт, что различие комиссий между активными и пассивными фондами на дистанции способно дать колоссальный разрыв в доходности инвестора. К примеру, уже за 10 лет средний фонд с низкими комиссиями исторически приносил бы около 200% доходности (с учетом сложного процента), тогда как в среднем фонде с высокими комиссиями это значение было бы лишь около 120%.

Насколько эффективно активное управление относительно пассивного? Тот же Богл с своей книге использует для ответа метод имитации Монте-Карло, случайным образом перемешивающий доходности многих тысяч гипотетических портфелей с учетом затрат в 0.25% и 2% годовых у пассивного и активного фонда соответственно:

Еще больше впечатляет практические исследование Богла, проследившего доходность активно управляемых взаимных фондов с 1970 по 2005 год. Из 335 фондов действующих осталось 132. И лишь девять (!) смогли дать результат на 2% и более процента лучше индекса S&P500.

Но даже это не значит, что инвестируя в них в любой момент времени вы смогли бы обыграть индекс. Дело в том, что большая часть из девяти фондов «накопила» свою доходность в начале 80-х, после чего она постепенно «сдувалась». Более-менее равномерно росли только два фонда — два из исходных 335! Итого, практика показывает скорее худшие результаты, чем можно ожидать из картинки выше.

Практические исследования SPIVA подтверждают сказанное: на дистанции в 10-15 лет активные фонды проигрывают индексу более, чем в 80% случаев.

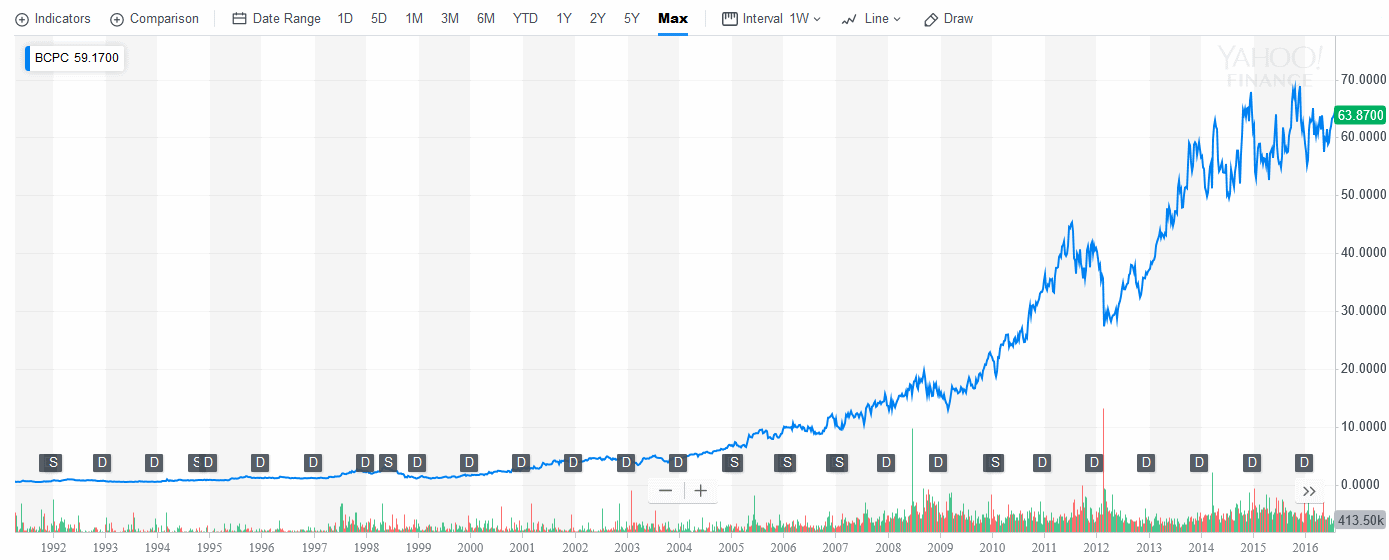

Какая компания могла дать наибольший вклад в американский индекс за последние 30 лет? В голову приходят в первую очередь высокотехнологичные гиганты вроде Microsoft и Apple, действительно прошедшие путь грандиозного роста. Однако самой успешной за обозначенный срок стала совсем не IT-компания, а компания… Balchem Corp.

Чем же она занимается? Основное направление это дезинфицирующие средства, а также вкусовые и пищевые добавки (как ни странно, одна из них сыграла огромную роль в сланцевой революции). Акции именно этой компании, включая дивиденды, с конца 1985 г. поднялись на величину более чем 100 000%, обеспечивая среднегодовой прирост в 26.2% (наглядная иллюстрация сложного процента, при которой среднегодовая доходность не кажется фантастической, в отличие от общей).

Однако судьба Balchem Corp. вовсе не была безоблачной: с конца 1997 по конец 1998 ее акции упали почти на 60%, а другое заметное падение произошло в кризис 2008 и в начале 2012 года:

Balchem Corp. еще в 80-х годах была включена в сильно диверсифицированный индекс Wilshire 5000 Total Market Index. Всего же за последние 30 лет акции 44 американских компании показали рост 10 000% и более, в том числе упомянутая выше компания Apple. Однако и она пережила долговременный кризис: ее акции в 1992–1997 гг. сильно упали и просто невозможно ожидать, чтобы кто-то из активных управляющих смог продержать ее около 30 лет в своем портфеле. Между тем индексы, куда входила компания, оказались на длинной дистанции доходнее, чем они были бы без нее.

✅ Стоит добавить, что индексное инвестирование применимо и к другим классам активов, в частности к облигациям. Широкие индексы надежных облигаций и отслеживающие их фонды очень популярны у инвесторов, поскольку обеспечивают постоянный пассивный доход и смягчают просадку инвестиционного портфеля в кризис. Однако индекс можно также составлять из высокодоходных облигаций, платящих более высокий купон и имеющих более высокие риски дефолта. Или же взять индекс ипотечных ценных бумаг.

Источник