- Дисконтированный индекс доходности DPI

- 2.2.7.6. Индекс доходности затрат

- 2.2.7.7. Индекс доходности дисконтированных затрат

- 2.2.7.8. Индекс доходности инвестиций

- 2.2.7.9. Индекс доходности дисконтированных инвестиций

- 2.2.7.10. Этапы оценки эффективности проекта

- Индексы доходности инвестиций и затрат

- Метод чистой текущей стоимости (чистого приведенного эффекта (дохода)) и чистого дохода

Дисконтированный индекс доходности DPI

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход. Результатом является дисконтированный индекс доходности (иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

Формула для расчета дисконтированного индекса доходности:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

r — барьерная ставка (ставка дисконтирования), долей единиц;

n — суммарное число периодов (интервалов, шагов) t = 0, 1, 2, . n.

Определяется: как отношение суммы всех дисконтированных денежных потоков (доходов от инвестиций), к дисконтированному инвестиционному расходу.

Характеризует: эффективность (рентабельность) инвестиции, в относительных значениях.

Синонимы: Дисконтированный индекс рентабельности, ТС-индекс, PV-index, Present value index, Discounted Profitability Index, PVI.

Акроним: DPI

Недостатки: не явно подразумевается что средства полученные в результате проекта инвестируются по барьерной ставке (Rбар), нельзя сравнивать денежные потоки разной длительности.

Критерий приемлемости: DPI >= 1,0 (чем больше, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

Пример. Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки — 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092) 2 = 34382,59$

PV3 = 43750 / (1 + 0,092) 3 = 33597,75$

PV4 = 38250 / (1 + 0,092) 4 = 26899,29$

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985

Ответ: дисконтированный индекс доходности равен 1,079.

Формула для расчета дисконтированного индекса доходности с учетом переменной барьерной ставки:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток (или отток) денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

ri — барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r) t применяют (1+r0)*(1+r1)*. *(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

n — суммарное число периодов (интервалов, шагов) t = 1, 2, . n.

Пример №2. DPI при переменной барьерной ставке.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Вычислите дисконтированный индекс доходности денежного потока.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

DPI = (6066,82 + 4204,52 + 4643,23) / 12800 = 1,20739

Ответ: дисконтированный индекс доходности равен 1,207.

Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный дисконтированный индекс доходности. Этот инструмент анализа решает технические проблемы, сопутствующие вычислению внутреннего коэффициента окупаемости (IRR). Денежные потоки могут в некоторый год оказаться отрицательными, а в следующий — положительными, однако ТС-индекс демонстрирует свою надежность, оставаясь при этом неизменным.

Дисконтированный индекс доходности как инструмент анализа в отличие от других методов используется недостаточно. Это обусловлено тем, что большинство управляющих, если они даже знают о существовании дисконтированного индекса доходности, не представляют, как его применять.

Заслуживающая доверия оценка 40% для IRR предполагает, что данный проект, скорее всего, весьма хорош. Однако если бы стало известно, что проект имеет дисконтированный индекс рентабельности, равный 1,10, то мы не знали бы, как это интерпретировать. Поскольку дисконтированный индекс доходности определяется денежными потоками, дисконтированными при барьерной ставке, принятой на предприятии, любое значение индекса, превышающее 1,0, приемлемо с точки зрения финансовой перспективы. Например, если барьерная ставка фирмы равна 36% и рассматривается инвестиция с IRR, равным 32%, то значение дисконтированного индекса рентабельности будет меньше 1,0. Барьерная ставка другого предприятия могла быть 16%, и тот же самый проект, инвестиции 26%, имел бы в таком случае дисконтированный индекс рентабельности, существенно превосходящий 1,0.

Главная

Copyright © 2021 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Источник

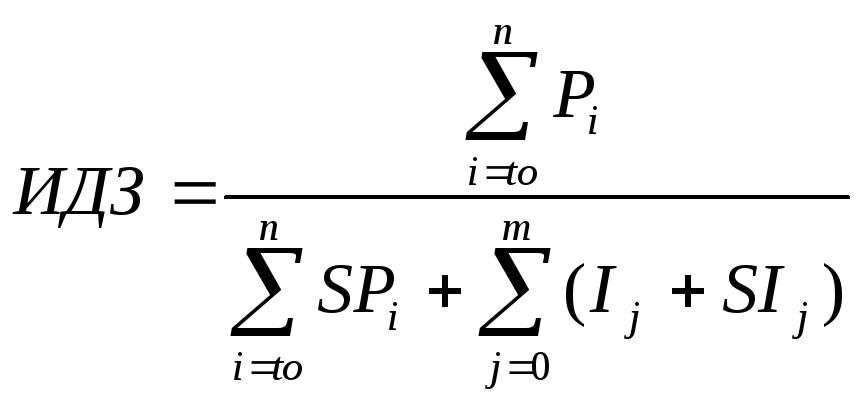

2.2.7.6. Индекс доходности затрат

Индекс доходности затрат (ИДЗ) – отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам). Он рассчитывается по формуле:

SPt– текущие затраты t-го года связанные с получением доходов;

SIj – затраты j-го года, сопутствующие инвестициям;

t, j – текущие порядковые номера года;

t0 – порядковый номер года начала получения дохода;

n – период эксплуатации объекта инвестирования;

m – период, в течение которого производятся инвестиции;

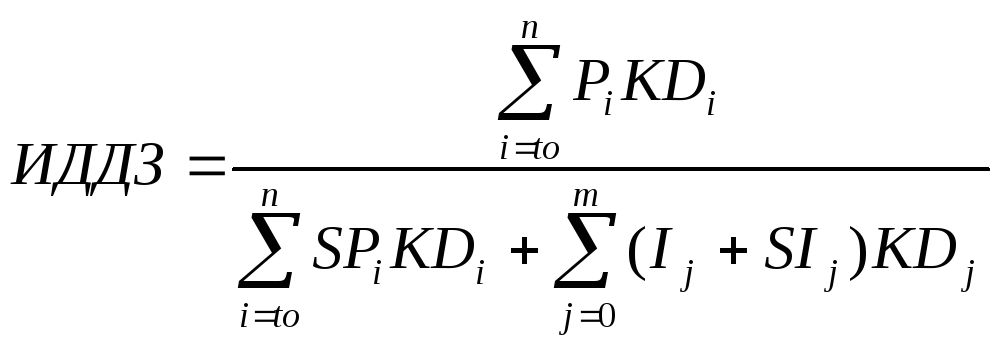

2.2.7.7. Индекс доходности дисконтированных затрат

Индекс доходности дисконтированных затрат (ИДДЗ) – отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.Данный индекс рассчитывается по формуле:

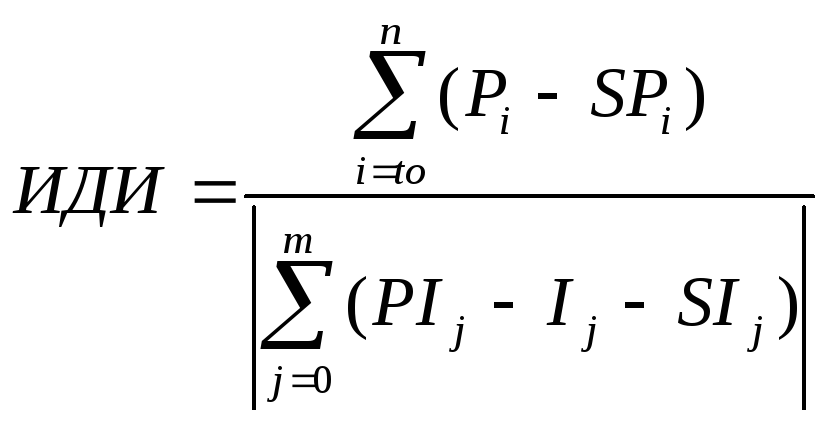

2.2.7.8. Индекс доходности инвестиций

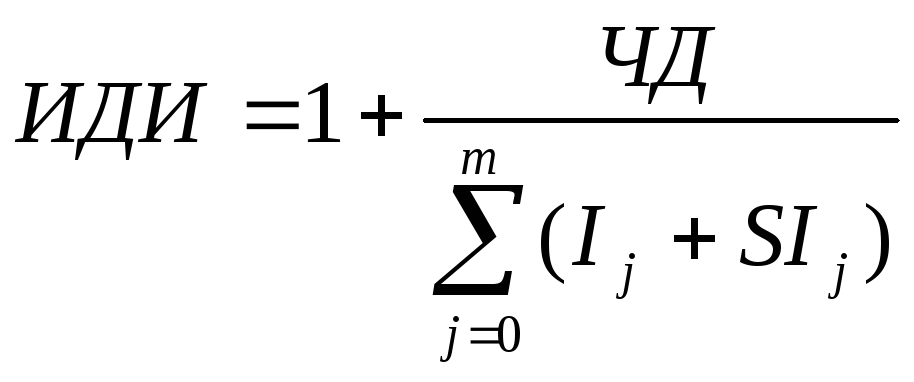

Индекс доходности инвестиций (ИДИ) – отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. ИДИ рассчитывается по формуле:

PIj – прибыль от инвестиционной деятельности в j-ом году (ликвидная стоимость выбывающих фондов при их замещении новыми).

Данный индекс также равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций и рассчитывается по формуле:

2.2.7.9. Индекс доходности дисконтированных инвестиций

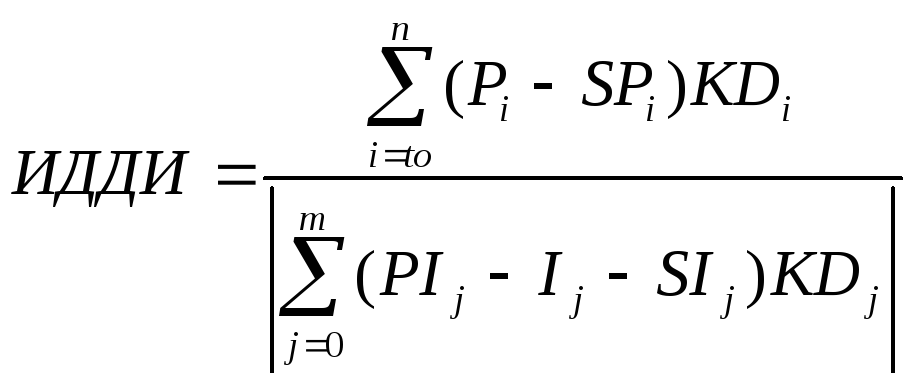

Индекс доходности дисконтированных инвестиций (ИДДИ) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. Он рассчитывается по формуле:

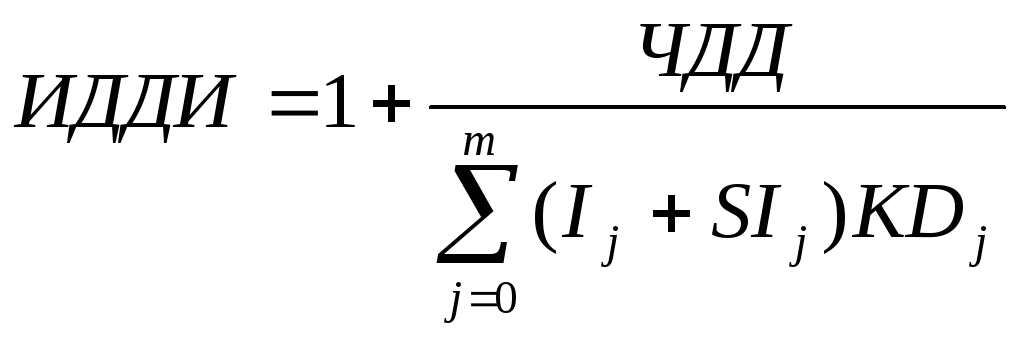

ИДДИ также равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций, которое может быть выражено следующей формулой:

При расчете ИДИ и ИДДИ могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Индексы доходности затрат и инвестиций превышают 1, если и только если для такого потока ЧД положителен.

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если и только если для такого потока ЧДД положителен.

2.2.7.10. Этапы оценки эффективности проекта

Оценка эффективности проекта выполняется в три этапа:

1. Расчет денежных потоков по годам.

2. Расчет показателей экономической эффективности.

3. Анализ полученных результатов.

Рассмотрим проект, денежные потоки которого имеют вид, приведенный в таблице 2.1.

Чистый доход (ЧД) и чистый дисконтированный доход (ЧДД), указанные в последнем столбце (m = 7) строк 6 и 9 таблицы соответственно равны: ЧД = 109,63, ЧДД = 27,64. Эти величины значительно больше нуля, следовательно, данный инвестиционный проект эффективный.

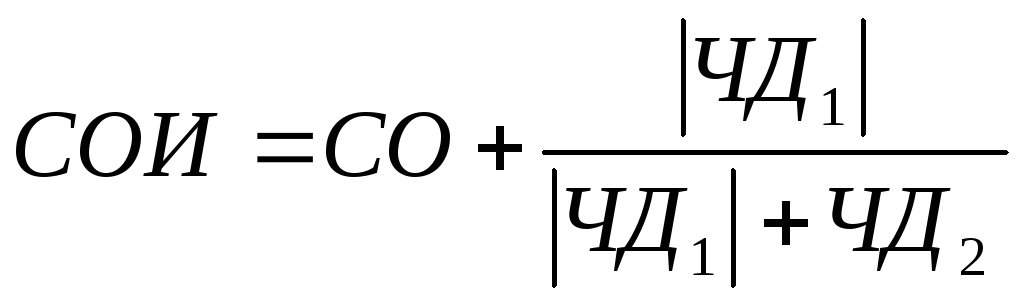

Пользуясь формулами (2.8) и (2.10) определим текущий срок окупаемости (СОИ) и дисконтированный срок окупаемости (СОДИ).

Источник

Индексы доходности инвестиций и затрат

Метод чистой текущей стоимости (чистого приведенного эффекта (дохода)) и чистого дохода

Чистый доход (ЧД, Net Value, NV) – называется накопленный эффект (сальдо денежного потока) за расчетный период (по всем шагам расчетного периода).

где

Т – срок жизни проекта (расчетный период);

i – номер шага расчета, соответствует году, полугодию, кварталу, месяцу.

Критерий оценки: показатель должен быть больше 0.

Чистый дисконтированный доход (ЧДД, Net Present Value (NPV), чистый приведенный доход (ЧПД), чистая текущая стоимость (ЧТС)) является основным измерителем эффективности. Характеризует превышение суммарных денежных поступлений по проекту на суммарными затратами ИП с учетом неравноценности денег во времени. В экономическом смысле отражает прогнозную оценку изменения экономического потенциала предприятия (инвестора) в случае принятия ИП, т.е. способствует ли ИП росту стоимости предприятия (капитала инвестора), если предприятие рассматривать как комплекс активов.

ЧДД рассчитывается как разность дисконтированных показателей чистого операционного потока и дисконтированных инвестиционных затрат, или как разность текущей стоимости денежных притоков и текущей стоимости денежных оттоков:

где

Е – норма дисконта в расчете на интервал планирования (месяц, квартал, полугодие, год), в долях.

Для оценки эффективности ИП за первые k шагов расчетного периода рекомендуется использовать показатели текущего чистого дохода (накопленного сальдо за первые k интервалов) и текущего чистого дисконтированного дохода (накопленного дисконтированного сальдо за первые k шагов). При этом коррекцию денежного потока на остаточную стоимость инвестиций необходимо рассчитывать на момент времени оценки k.

Чистый дисконтированный доход (ЧДД) и чистый доход (ЧД) характеризируют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно с учетом и без учета неравноценности эффектов (а также затрат и результатов), относящихся к разным моментам времени.

Разность ЧД и ЧДД нередко называют дисконтом проекта.

Экономический смысл показателя:

ЧДД отражает прогнозную оценку изменения экономического потенциала предприятия (инвестора) в случае принятия рассматриваемого проекта, т.е. способствует ли анализируемый ИП росту стоимости предприятия (богатства инвестора), если предприятие рассматривать как комплекс активов.

Критерии оценки:

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при выполнении условия его положительности).

NPV > 0 – проект можно принять, т.е. стоимость предприятия или объем средств, располагаемых предприятием или инвестором, выросли.

NPV = 0 – проект не является ни прибыльным, ни убыточным;

Следует отметить, что положительность ЧДД не всегда является достаточным критерием для принятия инвестиционного проекта. Например, если ЧДД положителен, но имеет небольшое значение по сравнению с инвестиционными затратами, или срок окупаемости инвестиционных затрат относительно велик, то инвестор может отказаться от принятия проекта.

Положительные стороны показателя:

1) позволяет оценить прирост стоимости для инвестора;

2) показатель аддитивен во временном аспекте, т.е. ЧДД различных проектов можно суммировать. Это свойство позволяет использовать показатель в качестве основного при анализе оптимальности инвестиционного портфеля.

Отрицательные стороны показателя:

1) показатель является абсолютным и его положительность или наибольшая величина из альтернатив не всегда является критерием для принятия решений, поскольку важно знать на сколько чистый доход превысил инвестиции, т.е. относительный показатель может быть более объективным, т.е. ЧДД отвечает на вопрос «способствует ИП росту богатства инвестора», но не говорит об относительной мере такого роста.

2) При высоком уровне ставки дисконта (от величины которой величина ЧДД сильно зависит) отдаленные платежи оказывают малое влияние на величину ЧДД. Поэтому различающиеся по продолжительности периодов отдачи инвестиционные проекты могут оказаться практически равноценными по конечному эффекту.

Величина ЧДД зависит от двух видов параметров:

1) первые характеризуют инвестиционный процесс объективно. Они определяются производственным процессом (больше производство продукции, больше выручки и меньше затрат – больше прибыли и т.д.);

2) ко второму виду относится ставка сравнения, которая является результатом субъективного суждения, т.е. величиной условной.

Эти параметры следует учитывать при моделировании потоков, например, если стоит цель максимизировать ЧДД.

Индексы доходности характеризуют (относительную) «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных (динамические методы), так и для недисконтированных (статические методы) денежных потоков.

Индекс доходности затрат (простой) – отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).

Индекс доходности дисконтированных затрат – отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

Индексы доходности затрат превышают единицу, если и только если для этих потоков ЧД или ЧДД положительны.

ИД инвестиций простой – отношение суммы элементов денежного потока от операционной деятельности включая коррекцию к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности.

ИД дисконтированных инвестиций (ИДД) (другое название индекса доходности инвестиций – рентабельность инвестиций (PI)) характеризует уровень приведенных доходов на единицу приведенных инвестиционных затрат, рассчитывается как отношение суммы дисконтированных элементов денежного потока от операционной деятельности включая коррекцию к абсолютной величине суммы дисконтированных элементов денежного потока от инвестиционной деятельности.

При расчете ИД и ИДД могут учитываться либо все капитальные за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

ИД и ИДД превышают 1, если и только если для этого потока ЧД и ЧДД соответственно положительны.

Рентабельность инвестиций рассчитывается по формуле:

Рентабельность инвестиций показывает как возрастает стоимость предприятия или объем средств инвестора в расчете на 1 рубль инвестиций.

PI > 1, то проект принимается;

PI = 1, проект ни прибылен, ни убыточен;

Очевидно, что если PI > 1, NPV > 0.

Рентабельность инвестиций – показатель абсолютной приемлемости инвестиций. Позволяет оценить меру устойчивости проекта. Приемлем для ранжирования различных инвестиционных проектов по их приемлемости.

Существует следующая зависимость показателей:

Источник