- Заработать на страховке: инвестиционное страхование жизни

- Что такое инвестиционное страхование жизни

- Инвестиционные инструменты

- Как посчитать доход от полиса ИСЖ

- Можно ли расторгнуть полис ИСЖ раньше времени?

- Важные нюансы использования ИСЖ

- Какие страховые случаи есть в ИСЖ

- Смерть страхователя

- Несчастный случай

- Как правильно подобрать компанию для оформления ИСЖ

- Что такое доходность полиса за год

- Как устроено инвестиционное страхование жизни?

- Сравнение: ETF + полис страхования жизни vs полис ИСЖ

Заработать на страховке: инвестиционное страхование жизни

Договор ИСЖ позволяет получить одновременно страховой полис и инвестиционный доход. В этой статье мы подробно разберем, как работает такой продукт, и что от него ожидать.

Что такое инвестиционное страхование жизни

Инвестиционное страхование жизни (ИЖС) — это долговременная страховка жизни и здоровья, которая позволяет направить вложения на инвестиции.

ИЖС — это накопительное страхование с включенными в него инвестиционными вложениями, которое всегда заключается на длительный срок. Страхователь осуществляет выплаты по трем основным стратегиям:

- ежемесячно;

- ежеквартально;

- всю сумму единовременно.

Условия оплаты, выплат и сферы инвестиций прописываются в договоре.

Когда клиент оплачивает взнос, страховая компания распределяет средства между инвестиционными инструментами с высокой доходностью. Чаще всего используются безрисковые инвестиции — для защиты вложений при негативном сценарии.

В зависимости от компании и договора, клиент может принять участие в выборе актива для финансовых вложений, либо изменить его в процессе действия полиса. Как страховой случай может быть выбран конкретный срок действия полиса или смерть страхователя.

Некоторые страховые компании позволяют учесть также смерть в результате несчастного случая, причинение вреда здоровью (с уточнением суммы выплаты), инвалидность или другие ситуации.

В некоторых компаниях предлагают делать резерв от суммы (1%, к примеру) на причинение вреда здоровью и даже дают возможность использовать телемедицину.

Выплата включает в себя 100% страховой суммы + доход от инвестиций.

Могут оговариваться разные суммы выплат: например, Росгосстрах предлагает два варианта — 100% и стандартный коэффициент участия в инвестициях, либо 95% + повышенный коэффициент по инвестициям.

Полис ИСЖ обычно идет в комплекте с защитой капитала. Рекомендуем заранее проверить этот пункт: защита капитала означает, что при любой ситуации можно будет вернуть деньги в конце действия полиса.

Инвестиционные инструменты

Чаще всего компания вносит активы в акции, облигации, фьючерсы и опционы.

✅ Акция — это ценная бумага акционерного общества (компания — эмитент). Те, кто купил акции, в процентном соотношении становятся совладельцами. Это позволяет получать доходы с деятельности компании, часть ее имущества, если она закрывается. Минус в том, что точный доход и его сроки неизвестны.

✅ Облигации — это тоже вид ценных бумаг. Когда компании-эмитенту нужны средства, она выпускает долговые расписки (облигации). Покупая облигацию, люди одалживают свои средства компании в обмен на будущий доход, сроки выплаты и сумма которого прописаны заранее. Главный риск в том, что компания может обанкротиться.

✅ Фьючерсы и опционы — это производные инструменты финансовых вложений. Иначе их называют деривативы. При покупке дериватива приобретается возможность купить активы (валюта, нефть, металлы) по фиксированной цене. Деривативы работают как страховка от изменения цены актива.

Как посчитать доход от полиса ИСЖ

Клиент при заключении договора с компанией заранее выбирает стратегию выплат. Также клиент выбирает, в какую сферу хочет инвестировать свой взнос. Чтобы защитить себя от рисков, стоит заранее выбрать полис с защитой капитала.

Петр вложил в полис ИСЖ 500 тысяч рублей и выбрал срок 10 лет. Произошел финансовый кризис, и активы принесли убытки. Если у Петра есть защита капитала, он получит свои 500 тысяч обратно, но без % дохода. Если нет, Петр не получит ничего.

Защита капитала может не учитывать фактор инфляции или риски при обмене валюты. Поэтому стоит грамотно выбирать, куда направлять инвестиции и на какой срок. Сумма, уплаченная страхователем, будем включать в себя:

- Покрытие на расходы банка и страховой компании: клиента обязаны предупредить об этом по закону заранее. Это может повлиять на доходы. Чаще всего это примерно 13% от суммы полиса, но может отличаться.

- Страховщик может предложить направить небольшой процент в резерв. Из этого резерва компания выплатит деньги при травме или смерти клиента.

Петр вложил 500 тысяч рублей. Из этой суммы 13% забрала страховая за свои услуги, а 3% Петр отнес в резерв. Итого, в инвестиции было вложено 500 000 (100%) — 80 000 (16%) = 420 000 руб.

Средства, которые остались по итогу после вычета резерва и премии банка и страховой, делятся на две части, прописанные в договоре:

- Гарантийная часть вкладывается в надежные финансовые инструменты, например в государственныеоблигации. Такие инструменты дадут доход, который позволит страховщику выплатить полную сумму вклада.

- Инвестиционная часть более рискованна: ее вкладывают в иностранные облигации, фьючерсы и опционы, в валюту или биржевые фонды. Они более прибыльные.

В ИСЖ существует коэффициент участия, это доля инвестиционного дохода. Чем он выше, тем больше выгода и прибыль. Свой выбор в инвестициях владелец полиса делает в пользу конкретной программы вложений (не компании), например, это может быть какая-то страна (Россия, Китай, Америка и т.д.), инструмент (акции, облигации и т.д.), отрасль (IT, металл, горнодобывающая). В каждой программе свой уровень коэффициента участия.

Петр договорился с компанией, что из 420 тысяч рублей 120 тысяч станут гарантийной частью, а 300 тысяч пойдут в инвестиции с высоким риском. Коэффициент Петр выбрал 85%.

Что стало со средствами Петра при позитивном прогнозе спустя 10 лет? За 10 лет средний доход инвестиций был 20%. Так как была оформлена защита капитала, а сумма полиса была покрыта полностью, Петр получил следующую выгоду: 500 000 (100% начального вклада) + (100 000 (20% дохода) * 85% (коэф.)) = 585000 рублей.

Если фортуна обошла стороной, то возможны и убытки: тогда упущенная сумма из инвестиционной части будет покрываться гарантийной, и средств может не хватить. Именно поэтому стоит использовать функцию защиты капитала.

Можно ли расторгнуть полис ИСЖ раньше времени?

В жизни случаются разные ситуации, а люди чаще всего инвестируют крупные суммы — доход от малой будет незначительным. Важно прочитать условия, по которым договор можно расторгнуть заранее.

Расторгать инвестиционные договора невыгодно, так как большинство таких полисов предусматривает строгие условия по выплатам. Если выплата указана, как «риск дожития» или «при несчастном случае», то в иных вариантах получить деньги не получится.

Почему это невыгодно компании: она уже успела вложить деньги, и выводить их при расторжении из инвестиций — терять прибыль.

Существуют полиса, по которым выплату дохода можно получить раз в год, или за определенный период. Они позволят вернуть часть средств.

Понятие «выкупная сумма» в договоре означает сумму, которую вернут при расторжении договора. В зависимости от факторов (срок, сумма, % риска) будет формироваться ее сумма. В крупных компаниях обычно есть специальная таблица выкупных сумм. Стоит предварительно ознакомиться с ней и с ситуациями, в которых средства вернут.

Важные нюансы использования ИСЖ

Любой полис страхования может иметь как плюсы, так и минусы. Сперва рассмотрим позитивные факторы использования ИСЖ.

✅ Вложенные в ИСЖ средства нельзя ни взыскать, ни арестовать, ни поделить при разводе. Полис страхования имеет особый статус, даже если он инвестиционный.

✅ Не нужно платить подоходный налог НДФЛ по страховым случаям, и при получении инвестиций (за исключением ситуации, когда превышена ключевая ставка ЦБ РФ.

✅ Существует социальный налоговый вычет по ИСЖ, срок которых больше 5 лет. Достаточно подать заявление в ФНС. Но если договор расторгнуть раньше — страховая удержит этот вычет для налоговой.

✅ Владелец может указать любого человека как получателя выплаты. Если произойдет страховой случай (например, смерть плательщика), средства могут получить не только наследники, в сроки, установленные договором.

✅ Низкий порог вхождения, в среднем по рынку — от 100 тысяч рублей.

К негативным факторам стоит отнести следующие:

❌ ИСЖ и средства по нему не входят в систему страхования вкладов. Если банк лишится лицензии, сумму до 1,4 миллиона рублей вернут. А по ИСЖ возврата не будет.

Важно: если у страховой отозвали лицензию — есть шанс вернуть средства. Но этот путь будет сложнее, чем при страховании вкладов.

❌ Никто не гарантирует дополнительный доход. Доходность половины полисов ИСЖ за 2017 год не превысила 2%.

❌ Расторгнуть договор заранее без финансовых потерь практически невозможно. Банковский депозит в этом плане проще — теряются только проценты.

Какие страховые случаи есть в ИСЖ

Каждый полис может быть индивидуальным по набору рисков. Но есть те, что встречаются чаще всего.

Смерть страхователя

Существует страховой риск смерти, и компания выплачивает по нему деньги, если он прописан. Обычно такая сумма равна 100%, к ней также могут добавить инвестиционный доход. В таком случае деньги получит человек, которого страхователь укажет в договоре, это может быть не только наследник, но и любой другой человек. Даже в случае такого риска есть ограничения, например добровольный уход из жизни.

Несчастный случай

Несчастный случай невозможно предугадать. Поэтому в договоре можно прописать такие риски, как:

- страхователь получил инвалидность;

- страхователь получил потерю трудоспособности;

- страхователь умер от несчастного случая.

Стоит заранее сообщать о хронических болезнях или риске травм. Если компания обнаружит сокрытие данных, по закону она может отказать в выплате полностью.

Как правильно подобрать компанию для оформления ИСЖ

Определившись с конкретным видом страхования, стоит начать подбирать компанию и собирать документы для заключения договора. Важно учесть, что список документов может разниться в зависимости от условий страховщика.

Про то, как проверить страховую компанию и выбрать надежную, мы успели подробно рассказать в этой статье. Напомним основной план действий:

- проверить отзывы клиентов о страховой компании через Народный рейтинг страховых компаний или сайт Банки.ру.

- посмотреть на наличие основных документов у страховой компании: Устав, ИНН, ОГРН, подтверждение о постановке на учет юридического лица, реквизиты, адрес, контакты, страховая лицензия

- прежде чем подписывать договор, внимательно изучить правила.

В случае инвестиционного страхования жизни стоит обратить внимание еще на несколько важных пунктов.

1️⃣ Условия, по которым будут оплачены взносы. Заранее нужно понимать сумму, которую можно безболезненно для кошелька передать в ИСЖ. Обычно полис предлагают на срок от трех лет.

2️⃣ Условия, по которым будет выплачена прибыль. Важно проверить, что считается страховым случаем, будет ли компенсация в случае травмы или несчастного случая. Необходимо проверить и условия досрочного расторжения выкупных сумм.

3️⃣ Условия, по которым будет проходить инвестирование. Необходимо проверить и сравнить с другими компаниями комиссию, узнать про гарантийную и инвестиционную часть. Проверить стратегии, которые использует компания: агрессивную или пассивную. От нее зависит риски. Какие инструменты и сферы будут задействованы.

Не стесняйтесь просить статистику по выплатам по каждой категории.

Надежные компании не скрывают инвестиционный доход, и его можно фиксировать в промежутке. Допустим, металлургия стала меньше в цене — ее можно отнести в гарантийный доход, а в риски вернуть информационные технологии. Эти моменты нужно узнавать в компании заранее, до заключения договора и оплаты.

Инвестиции — это хороший способ обеспечить себе пассивный доход, но при этом они требуют вдумчивости и внимательности. Не стоит отдавать все свои сбережения для этого, всегда важно иметь «подушку», которая защитит в сложной ситуации. Например, застраховать имущество, чтобы в случае неприятности не пришлось снимать деньги со счета или выводить из инвестиций.

Источник

Что такое доходность полиса за год

Инвестиционное страхование жизни (ИСЖ) сейчас, пожалуй, самый загадочный финансовый инструмент в России. Его популярность растет: в 2017 г. продажи полисов ИСЖ увеличились на 67,2%, в 2018-м — еще на 33,2% (см. Банк России, «Обзор ключевых показателей деятельности страховщиков за 2018»). И это при том, что доходность почти половины полисов в прошлом году не превысила 1%, а в среднем составила 2,4% по пятилетним договорам (обойдется в 1500 р. на 1 год). Рассказываем, как работает инвестиционное страхование жизни, и подсказываем способ совместить 2 в 1: защититься от непредвиденного и выгодно инвестировать свободные средства.

Как устроено инвестиционное страхование жизни?

Как следует из названия, это комбинация страхования жизни и инвестирования.

Работает это так. Страхователь, покупая полис ИСЖ, вносит за него платеж, или премию (единовременно или в несколько заходов — не важно). Эта сумма делится на три части.

- Одна часть пойдет на выплату клиенту при наступлении страхового случая. Чтобы обеспечить выплату, страховая компания инвестирует часть полученной от клиента страховой премии исключительно в консервативные (низкодоходные) инструменты, так как стремится максимально обезопасить деньги клиента. Это обычная схема для любого страхового бизнеса.

- Другую часть премии страховая компания тоже инвестирует, но в более рискованные активы. Это потенциально позволяет получить больший доход. Но и вероятность того, что внесенные средства будут потеряны, тоже высока.

- Комиссия, эту часть «заберут» страховщик и банк-продавец.

Договор ИСЖ заключается на длительный срок: 3—30 лет. Типичными примерами являются полисы на три и на пять лет. Сам полис обычно продает банк. Но услуги: и страхования, и инвестирования — предоставляет страховая компания.

Какой доход можно получить. Выплата при наступлении страхового случая по ИСЖ обычно составляет 100% от внесенной суммы — в случае смерти по любой причине. И 200% — в случае смерти от несчастного случая. Но доходом это называть как-то странно.

По данным Банка России, средняя доходность 48% ИСЖ, действие которых закончилось в период с января 2017-го по март 2019-го имели доходность ниже 1%. Доходность выше 5% дали только 12% ИСЖ. Средняя инвестиционная доходность, по договорам ИСЖ, завершенным в 2018 году, в среднем составила 2,4—3,3% годовых. Важно помнить, что, по условиям, доход от такого инвестирования делится между страховой компанией и застрахованным (в случае его смерти передается наследникам), клиенту обычно достаются 80—50% от дохода.

Дополнительный риск. В отличие от депозита, размещенного в банке, участнику системы обязательного страхования вкладов в случае отзыва лицензии у страховой компании возврат инвестированных средств не гарантируется.

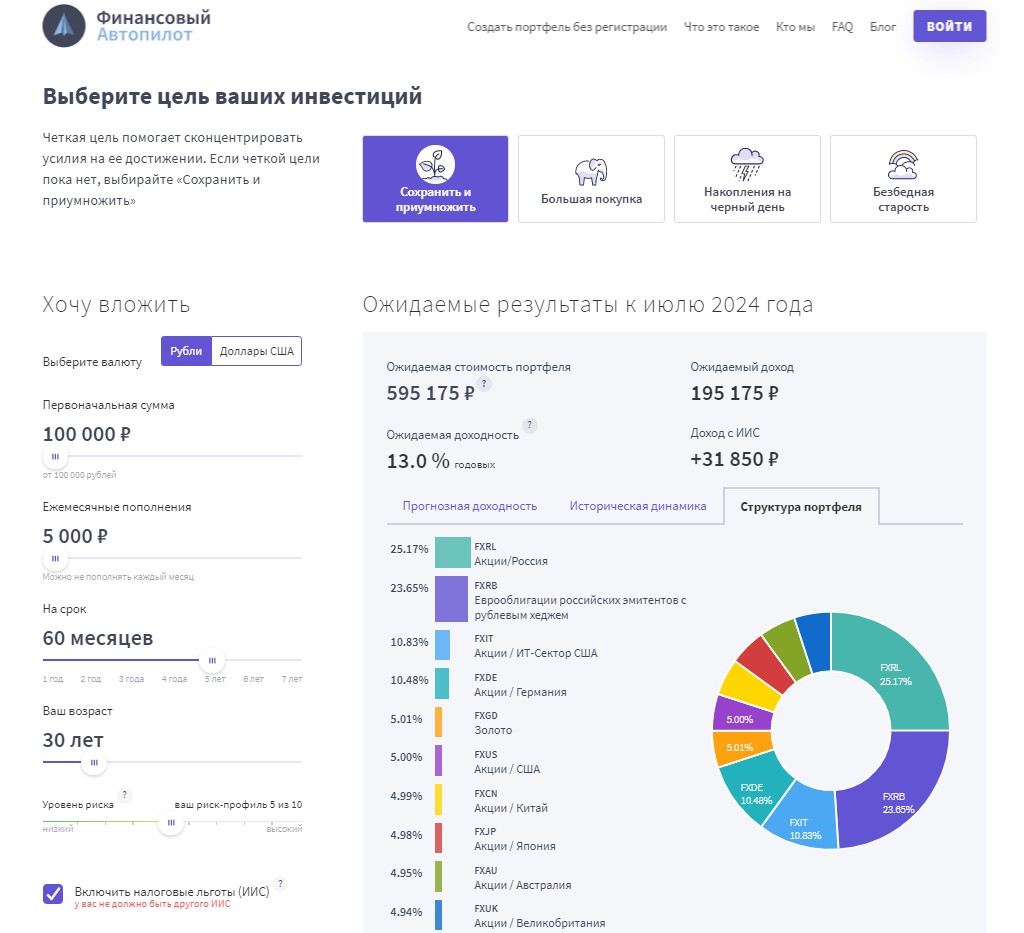

Альтернативный способ застраховать жизнь и инвестировать свободные средства. Можно просто купить полис страхования жизни. В «Ингосстрахе» он обойдется в 1500 р. на 1 год (выплата при наступлении страхового случая — 150 000 р.). В «Сбербанке Страхование жизни» — от 900 р. на 1 год (выплата при наступлении страхового случая — 300 000 р.). А свободные средства — вложить в сбалансированный по риску и доходности инвестиционный портфель. Например, с помощью сервиса «Финансовый Автопилот».

Комиссия сервиса — 0,89% годовых (взимается равномерно от общей стоимости портфеля каждый месяц). Доход от инвестиций облагается налогом в 13%, но при наличии индивидуального инвестиционного счета можно получить один из двух типов налоговых льгот.

Дополнительный риск. Получение инвестиционного дохода не гарантировано. Риск снижен за счет диверсификации.

Сравнение: ETF + полис страхования жизни vs полис ИСЖ

- cрок инвестиций в ETF/договора ИСЖ — 5 лет;

- уровень риска портфеля из ETF — средний (6 из 10).

| ETF + полис страхования жизни | ИСЖ | |

| Вложения | 406 000 р. — покупка полиса ИСЖ | |

| Ожидаемая доходность** | 13% | 1,3%*** |

| Ожидаемая стоимость портфеля/выплата (без вычета комиссий и налогов) | 595 175 р. | 432 390 р. |

| Доход (без учета комиссий, налогов, налоговых вычетов) | 195 175 р. (+ дополнительный доход с ИИС — 31 850 р.) | 26 390 р. |

* Расчет сделан на примере демопортфеля в сервисе «Финансовый Автопилот» для цели «Сохранить и приумножить» с уровнем риска 5 из 10.

** Минимальная стоимость полиса ИСЖ в «Сбербанке Страхование жизни» — 50 000 рублей. Компания является лидером рынка банковского страхования в России. Ее доля рынка ИСЖ — 43% в 2018 году. Средний размер инвестиций клиентов «Сбербанка Страхование жизни» в этот инструмент, по данным за 2017 г од: 400 000 — 500 000 рублей.

*** По данным Банка России , средняя доходность по полисам ИСЖ, завершившимся в первом квартале 2019 года, составляет 1,3% годовых. По сравнению с четвертым кварталом 2018-го, она больше на 0,4% годовых. Как справедливо указывает ЦБ РФ : «На момент окончания срока действия договора ИСЖ доходность может оказаться как выше, так и ниже указанных значений».

Демопортфель в сервисе «Финансовый Автопилот»

Инвестируйте осознанно — и пусть страховые случаи обойдут вас стороной!

Источник