- Как рассчитать рентабельность недвижимости

- Пример расчета рентабельности

- Как рассчитать стоимость квартиры

- Как рассчитать возможную арендную плату?

- Виды рентабельности

- Считаем рентабельность «грязными»

- Как можно улучшить рентабельность на этом этапе?

- Расходы по эксплуатации

- Рентабельность «чистыми»

- Абсолютная рентабельность, или чистый доход

- Каким должен быть хороший показатель ROI при инвестировании в недвижимость?

- Как рассчитать рентабельность инвестиций в недвижимость, предназначенную для сдачи в аренду

- Каким должен быть хороший показатель ROI при инвестировании из собственных средств

- Каким должен быть хороший показатель ROI для инвестиций в недвижимость, финансируемых за счёт ипотеки

Как рассчитать рентабельность недвижимости

Как узнать, будет ли ваша инвестиция рентабельной? Ведь это и есть самый важный вопрос, прежде чем начинать любые действия с недвижимостью, которую вы рассчитываете сдавать.

Многие будущие инвесторы из-за нехватки времени или знаний бросаются в дело, как в омут с головой, с эмоциями и без всяких расчетов, излишне доверяя продавцу или агенту по недвижимости.

Уметь заранее рассчитывать рентабельность важно еще и потому, что, если вы знаете, из чего она складывается, вы можете на нее влиять. Это позволит вам также не купиться на обещания «золотых гор» от продавцов или агентов, а рассчитать все самостоятельно, потому что после подписи документов у нотариуса будет уже слишком поздно что-то отыграть назад.

Что понадобится, чтобы рассчитать рентабельность?

- Стоимость покупки — определяющий фактор будущей рентабельности.

Сюда входят стоимость самой недвижимости, а также все расходы, связанные с ее приобретением:

— расходы на нотариальное оформление;

— выплаты агентству недвижимости;

— возможные расходы на ремонт недвижимости и т.д.

- Ориентировочная арендная плата.

Это арендная плата, которую вы можете получить за свою недвижимость после ремонта. А не та сумма, за которую жилье сдается сейчас. Хотя текущая арендная плата — это сам по себе хороший ориентир.

Ремонт может быть совсем легким, чтобы только освежить квартиру, может касаться только декора кухни и ванной. Но это могут быть и значительные изменения — с перепланировкой и даже разделением одной квартиры на две.

Изменения могут касаться и формы аренды: с длительной можно перейти на посуточную.

Но в каком-то виде ориентировочная арендная плата для расчета рентабельности абсолютно необходима.

Пример расчета рентабельности

Как рассчитать стоимость квартиры

Выбираем на каком-нибудь крупном сайте частных объявлений типа bon coin какой-нибудь город (я выбрал Реймс), ищем там квартиру в 30–50 кв. м.

Я выбрал двухкомнатную квартиру в 32 кв. м, выставлена на продажу за 55 000 евро. Мне пока больше ничего знать не нужно.

Стоимость покупки: 55 000 евро, но указанная стоимость вряд ли будет ценой продажи, исключением будет квартира в столице, но тоже не всегда. Буду исходить из принципа, что возможен торг в 10%, так как это распространенная практика. Тогда окончательная стоимость покупки будет 49 500 евро.

Расходы на нотариуса: во Франции это 3% от сделки, то есть в моем случае 3960 евро.

Расходы на агентство по недвижимости, если они будут: во Франции это 6% от сделки, то есть 2970 евро.

Ремонт: 10 000 евро. Можно в самых общих чертах оценить по фото на сайте, насколько жилье нуждается в ремонте, но это все потребует затем обязательной оценки на месте. Для данной квартиры я вижу, что выглядит она чисто, но ванная старовата, а фото кухни нет вообще.

Мебель: я предполагаю, что буду сдавать жилье с мебелью, посчитаем 3000 евро.

Итого: 66 430 евро.

Как рассчитать возможную арендную плату?

Для ответа на этот вопрос возвращаемся на тот же сайт с объявлениями, но в другой раздел, ставим себя на место квартиросъемщика и начинаем поиск. Что я могу найти для себя, если собираюсь снимать жилье от 30 до 35 кв. м?

Конечно, это самый приблизительный подсчет, где я не могу точно учесть арендную плату именно в этом месте города. Но я могу ориентироваться на жилье «в центре города», потому что «моя квартира» тоже в центре, так указано в объявлении о продаже.

Получается в среднем 450–500 евро в месяц. Верхняя планка — 605 евро, но это совсем в историческом центре, с отличным новым ремонтом, с бытовой техникой и мебелью. Буду считать, что смогу сдавать квартиру за 550 евро, так как планирую там хороший ремонт и новую мебель.

Ориентиры для оценки возможной рентабельности можно найти всего за несколько минут. Если в дальнейшем все окажется хорошо, то все цифры надо будет еще раз тщательно перепроверить. Пока надо выяснить, есть ли вообще в этой сделке смысл.

Виды рентабельности

Должен обязательно вам напомнить, что существуют три вида рентабельности: «грязными», «чистыми» и абсолютная рентабельность.

Рентабельность «грязными» не учитывает расходы по эксплуатации.

Рентабельность «чистыми» уже учитывает расходы по эксплуатации.

Абсолютная рентабельность — рентабельность за вычетом расходов по эксплуатации, выплат по кредитам и налогов. Это и есть реальная рентабельность.

Надо учесть также и «арендные каникулы», о которых инвесторы часто забывают. Это то время, что ваша квартира в году будет стоять пустой, промежуток между двумя арендаторами. Бывает, что один квартиросъемщик остается в течение 5–15 лет, иногда 1–3 года, никогда не знаешь, как повезет. Для расчета возьмем 15 дней в год. Особенно важно учитывать такие «арендные каникулы» для таких маленьких квартир, как эта в 32 кв. м, потому что арендатором может быть студент или совсем молодой работник.

Годовая арендная плата с поправкой на 15-дневные «арендные каникулы»: 550 × 11,5 = 6325 евро.

Считаем рентабельность «грязными»

Обратите внимание: многие, особенно продавцы, считают рентабельность на этом этапе только исходя из стоимости квартиры, вводя вас в заблуждение.

49 500 + 3960 + 2970 + 10 000 = 66 430 евро.

6325 × 100 / 66 430 = 9,5%.

Такая рентабельность «грязными» вполне приемлема, она близка к средним значениям, хоть и далеко не идеальная. Когда мы высчитаем из нее расходы по содержанию и налоги, все станет не так радужно.

Как можно улучшить рентабельность на этом этапе?

Надо было либо покупать дешевле, либо затем сдавать дороже. Вот как повлияет на рентабельность арендная плата.

| Аренда | низкая | средняя | высокая |

| 500 | 550 | 600 | |

| Рентабельность | 8,6% | 9,5% | 10,38% |

Но подсчет рентабельности «грязными» в общем-то на самом деле ни о чем не говорит. Это примерно как количество посетителей на сайте в день или товарооборот предприятия, так называемые vanity metrics, цифры, которые могут льстить вашему самолюбию, и не более. Чтобы знать истинное положение дел, надо вычесть обязательные расходы по эксплуатации.

Расходы по эксплуатации

Берите точную цифру, если ее есть где взять, или предположите вероятную сумму.

— Текущий ремонт, который вы будете оплачивать постоянно. Можно рассчитать приблизительно ежегодный ремонт в процентах на 1 кв. м.

— Траты на содержание здания и придомовой территории. Еще до покупки можно навести справки и точно узнать суммы. Я пока подсмотрю их в объявлении на сайте: 679 евро.

— Расходы на легальное функционирование моего «предприятия»:

- управление (агентство обычно берет 6–10% от квартплаты);

- страховка (90 евро в год);

- бухучет (300 евро в год);

- налог на недвижимость (1–2 квартплаты в год);

- непредвиденные расходы на обслуживание здания (ремонт крыши, замена труб отопления, замена газового котла и т.д. Случаются редко, но имеют значительную стоимость);

- налоги. Бывает, что в этой графе тоже возможны совершенно легальные варианты, наведите справки в законодательстве вашей страны.

Рентабельность «чистыми»

Конечная стоимость покупки: 66 430 евро.

Расходы на содержание здания: 679 евро в год.

Расходы на эксплуатацию: 1140 евро в год.

Ремонт: 5% от квартплаты = 330 евро в год.

Итого расходов: 2149 евро в год.

Годовая квартплата с учетом «каникул»: 6325 евро.

Чистый доход: 6325 – 2149 = 4176 евро в год.

Рентабельность «чистыми»: 4176 × 100 / 66 430 = 6,2%.

Как видите, мы потеряли 3% рентабельности, когда учли многие факторы, о которых начинающие инвесторы чаще всего забывают.

Но мы до сих пор не знаем, сколько же будет чистый доход, сколько останется денег после вычета всех возможных расходов, в том числе и выплат банку по кредиту.

Абсолютная рентабельность, или чистый доход

Квартплата минус необходимые расходы по эксплуатации: 4176 евро.

Выплаты по кредиту: 347,87 евро × 12 месяцев = 4174,44 евро.

Чтобы узнать эту последнюю цифру, я набрал в поисковой строке Google «расчет ежемесячных выплат по кредиту на недвижимость». В строку «размер кредита» я поместил стоимость квартиры 66 430 евро, срок займа — 20 лет. И калькулятор выдал мне «347,87 евро, включая страховку».

Конечно, на практике можно будет найти и лучший процент, что уменьшит ежемесячные выплаты по кредиту.

Из остатка нужно вычесть еще и налоги! Сумма налога будет зависеть от многих факторов, наводите справки согласно законодательству вашей страны. Во Франции, например, можно найти лазейки, чтобы вообще не платить этот налог 7–9 лет на законных основаниях.

То есть чистый доход от этой квартиры для меня будет: 4176 – 4174,44 = 1,56 евро в год при условии, что я не плачу налоги.

Вся эта работа, чтобы в сухом остатке получать 1,56 евро в год!

Вот почему очень важно просчитать реальные цифры с учетом обычно забываемых факторов. Наша цель — это добиться все-таки лучшего результата.

Возможно, при таком раскладе я не буду сейчас покупать эту квартиру. Хотя если моя цель — создать себе состояние, которое будет хотя бы само себя финансировать, лучше такая покупка, чем вообще никакой.

Цель данного упражнения — показать вам, как на первый взгляд «потрясающая рентабельность» на деле может выходить почти в ноль.

Надо сказать, что в Интернете существует множество готовых «калькуляторов» для подсчета рентабельности. Но если вам показать в деталях, из чего она складывается, то вы будете понимать, на какие показатели можете воздействовать, чтобы ее улучшить.

Источник

Каким должен быть хороший показатель ROI при инвестировании в недвижимость?

Все инвесторы (независимо от того, во что они инвестируют – в недвижимость или другие инструменты) имеют одну и ту же цель: прибыль. При инвестировании в арендную недвижимость, вы получаете прибыль, если у вас хороший показатель рентабельности инвестиций. Однако одна из основных причин, по которым начинающие инвесторы в недвижимость теряют деньги, заключается в том, что они гоняются за нереалистичными ставками ROI.

Отсюда напрашивается вопрос – какая рентабельность инвестиций является достаточно хорошей для арендной недвижимости? Как и на многие другие вопросы, связанные с недвижимостью, на этот вопрос нет чёткого ответа. Чаще всего вы услышите что-то вроде: “это зависит от ряда факторов, включая местоположение объекта, тип недвижимости, условия, риски и т. д.” Но такой ответ вряд ли удовлетворит серьёзного инвестора в недвижимость.

Давайте более подробно рассмотрим некоторые возможные ответы на вопрос о хорошей рентабельности инвестиций в недвижимость с примерами и цифрами, которые помогут вам как следует всё понять.

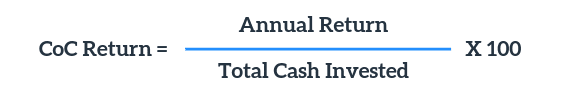

Рентабельность инвестиций (Return on Investment, ROI).

Как рассчитать рентабельность инвестиций в недвижимость, предназначенную для сдачи в аренду

Прежде чем мы ответим на основной вопрос, нужно объяснить, как точно рассчитать рентабельность инвестиций, чтобы вы могли самостоятельно рассчитать ROI по своим доходам от недвижимости. Мы все знаем, что показатель ROI – это способ измерения эффективности инвестиционной недвижимости. Он помогает определить соотношение прибыли, которую получит инвестор, к его денежным инвестициям. Исходя из этого определения, формула ROI должна выглядеть так:

Формула рентабельности инвестиций.

Например, предположим, что вы купили недвижимость за 400 000$, заплатили еще 15 000$ в качестве платы за совершение сделки, расходов на ремонт и так далее, после чего берёте со своих арендаторов ежемесячную арендную плату в размере 2500$. Вот как рассчитывается ROI для этой инвестиционной недвижимости:

ROI = (12 x 2500$)/(400 000$ +15 000$) x 100

= (30 000/415 000) x 100

И это приводит нас к основному вопросу статьи: какой должна быть рентабельность для инвестиций в недвижимость? Если вы вычисляете рентабельность недвижимости с помощью приведённой выше формулы, вы получите разные ответы. В конце концов, слово “хорошие” является субъективным, и у разных инвесторов есть разные критерии, по которым они определяют, является что-то “хорошим” или нет.

То есть, вы можете считать, что 7,2% – это хороший ROI, в то время как инвестор с более рискованными инвестициями с вами не согласится. Тем не менее, большинство экспертов сходятся во мнении, что показатель рентабельности инвестиций в недвижимость выше 15% является достаточно хорошим.

Кроме того, инвесторы в сектор недвижимости известны тем, что для повышения доходности своих капиталовложений они используют ипотечные кредиты, которые являются одной из форм кредитного плеча. Суть в том, что если вы оплатите приносящую доход недвижимость с помощью ипотеки, вы можете рассчитывать на более высокий показатель ROI, чем если бы вы полностью заплатили за неё из своего кармана.

Соответственно, при поиске ответа на вопрос о хорошей рентабельности инвестиций в арендную недвижимость инвесторы должны учитывать свой метод финансирования. Утверждение, что хорошая отдача от денежных инвестиций также хороша для инвестиционной недвижимости, финансируемой с помощью ипотеки, является не совсем точным.

Каким должен быть хороший показатель ROI при инвестировании из собственных средств

Если вы один из удачливых инвесторов, у которых есть деньги, чтобы купить приносящую доход недвижимость полностью за свой счёт, то расчёты ROI для вас выполняются с использованием ставки капитализации. Ставка капитализации в недвижимости – это аналитический показатель рентабельности инвестиций, который рассчитывается как доходность инвестиций в сравнении с ценой инвестиционной недвижимости.

Инвесторы часто используют ставку капитализации при сравнении двух или более объектов недвижимости в одном районе, чтобы решить, какой из них лучше купить с целью получения дохода. Вот формула расчёта рентабельности для инвестиций в аренду недвижимости, которая была оплачена полностью за свой счёт:

Формула расчёта ставки капитализации.

Чистый операционный доход – это годовой доход от аренды за вычетом операционных расходов (не считая ипотечных платежей и процентных ставок). Вот пример: предположим, вы планируете купить ту же самую инвестиционную недвижимость стоимостью 400 000$ и сдавать ее в аренду за 2500$ в месяц, то есть, вы получите годовой доход от аренды в размере 30 000$.

Предположим, что после оценки операционных затрат у вас получается 8000$. Таким образом, ваш показатель NOI будет равен 22 000$. Используя приведённую выше формулу вы получите ставку капитализации в размере 5,5%. Можно ли назвать это хорошей нормой прибыли для арендной недвижимости?

Когда речь идёт о хорошей рентабельности инвестиций в недвижимость при оплате своих средств, эксперты предполагают, что достаточно хорошей является ставка от 4% до 10%. Однако имейте в виду, что ставка капитализации при аренде недвижимости варьируется в зависимости от города.

Например, по данным Mashvisor, одноквартирный дом в Питтсбурге имеет ставку капитализации 3,36%, а такой же дом в Атланте – 2,03%. Конечно, чем выше ставка капитализации, тем выгоднее место для инвестиций в недвижимость, но и риск тоже будет выше.

Каким должен быть хороший показатель ROI для инвестиций в недвижимость, финансируемых за счёт ипотеки

Как уже упоминалось, большинство инвесторов в этом секторе берут ипотечные кредиты для покупки своей инвестиционной недвижимости. Причина популярности этого варианта заключается не только в том, что он позволяет меньше инвестировать из собственного кармана, но и в том, что он позволяет увеличить рентабельность инвестиций.

Таким образом, если вы купите недвижимость из предыдущего примера с первоначальным взносом в размере 20%, при расчёте ROI вам нужно будет использовать формулу прибыли на вложенные деньги. Этот способ анализа рентабельности инвестиций даёт инвесторам более точный прогноз их прибыли, поскольку в нём учитываются финансовые затраты. Вот как рассчитать ROI для инвестиционной недвижимости, финансируемой с помощью ипотеки:

Формула прибыли на вложенные деньги.

Ваш годовой доход – это сумма, которую вы получаете после вычитания финансовых затрат (таких как платежи по ипотечным кредитам, проценты по ипотечным кредитам и т. д.) из показателя NOI. Например, вы заплатили авансовый платёж в 20% за имущество стоимостью в 400 000$ из предыдущего примера и инвестировали ещё 15 000$ в качестве платы за проведение сделки, ремонт и т. д. Получается, что ваши общие инвестиции составляют 95 000$.

Предполагая, что у вас получается тот же чистый операционный доход в 22 000$, теперь вам просто нужно вычесть из него ежегодные расходы, связанные с ипотекой. Для примера предположим, что все эти расходы суммируются в 10 000$. Это означает, что вы заработаете 12 000$ годового дохода. После расчёта по формуле прибыли на вложенные деньги мы видим, что теперь вы можете ожидать от этого объекта ROI в 12,6%.

Как видите, при переходе на другой метод финансирования рентабельность инвестиций в недвижимость сильно меняется. Но теперь возникает вопрос: каким будет хороший показатель ROI при использовании прибыли на вложенные деньги? Большинство экспертов по недвижимости сходятся во мнении, что все, что рентабельность выше 8%, является достаточно хорошей, но лучше стремиться к цифрам более 10% или 12%.

Инвесторы в сфере недвижимости могут найти лучшие объекты с высокой доходностью на вложенные деньги в выбранном ими городе, используя платформу Активо!

Зарегистрируйте бесплатный аккаунт, чтобы получить доступ к этому инвестиционному инструменту уже сегодня.

Как уже упоминалось ранее, ответ на вопрос о том, какой должна быть хорошая рентабельность инвестиций в арендную недвижимость, зависит от различных факторов. Множество факторов – от местонахождения, типа недвижимости и рисков до типа финансирования недвижимости – могут влиять на вашу точку зрения на то, какую рентабельность недвижимости можно считать “хорошей“.

После того, как вы выясните, какой уровень ROI является достаточно хорошим для инвестиционной недвижимости с точки зрения ставки капитализации и прибыли на вложенные деньги, обязательно воспользуйтесь калькулятором рентабельности инвестиций в недвижимость от Aktivo.

Этот инвестиционный инструмент позволит вам рассчитать ставку капитализации и прибыль на вложенные деньги для тысяч объектов недвижимости, выставленных на продажу по всему рынку жилья США. Благодаря данному инструменту находить выгодные сделки с недвижимостью и сравнивать инвестиционные возможности стало очень просто.

Источник