- 6 типов инвестиционных активов: на чем зарабатывают инвесторы

- Наличные

- Вклады и облигации

- Акции

- Недвижимость

- Коммодити

- Нематериальные активы

- Как понять, какие активы нужны вам

- Рассчитываем доходность активов — формула

- Коэффициент рентабельности — основной показатель доходности активов

- Коэффициент рентабельности активов: формула

- Итоги

- Активы компании: виды и характеристика

- Виды активов предприятия

- оборотные

- внеоборотные

- материальные

- нематериальные

- финансовые

- собственное и привлеченное

- производственное и непроизводственное

- Оборотные активы

- Внеоборотные активы

- Материальные активы

- Нематериальные активы

- Финансовые активы

- Собственные и привлеченные активы

- Производственные и непроизводственные активы

- Ликвидность

- Анализ активов

- структура

- динамика

- Краткие итоги

6 типов инвестиционных активов: на чем зарабатывают инвесторы

Инвестиционные активы — это все ресурсы, из которых инвесторы извлекают выгоду. Оптимальное сочетание зависит от стратегии инвестора: для разных целей нужны разные активы и в разных долях.

Рассмотрим, какие виды активов вообще существуют и как их можно купить.

Наличные

Это самый ликвидный актив. Если рынки обваливаются, наличные ценны вдвойне: на ту же сумму можно купить больше дешевых активов, чем вчера.

Валюты развитых государств устойчивее валют развивающихся, поэтому часто становятся активом-убежищем в преддверии кризиса: перед кризисом инвесторы продают рубли и покупают доллары

Минусы: со временем наличные подъедает инфляция

Как купить: на Мосбирже без посредников и с минимальной переплатой

Вклады и облигации

Это инструменты с фиксированной доходностью: со вклада в банке инвесторы получают проценты, с облигаций — купонные выплаты.

Вклады и государственные облигации — это низкорисковые инструменты: вклады застрахованы на сумму до 1,4 млн рублей, а в случае с ОФЗ должником выступает государство.

Еще есть муниципальные и корпоративные облигации: они более рискованные, но приносят больше прибыли

Минусы: вклады и ОФЗ не принесут большой прибыли, а при дефляции их доходность может снизиться до нулевой или даже отрицательной

Как купить: через брокера можно купить отдельные облигации или фонды облигаций, например SBGB

Акции

Наиболее доходный актив, позволяющий инвестировать в тысячи компании из разных секторов.

При покупке акций инвестор фактически покупает часть компании. Но ему не нужно тратить время на управление: он лишь разделяет успехи и неудачи компании пропорционально своей доле

Минусы: рынок акций связан с высокими рисками

Как купить: через брокера можно купить отдельные акции или фонды акций, например FXUS на американские компании или TMOS на российские

Недвижимость

Это материальное имущество, которым владеет инвестор: земля, коммерческие и жилые помещения. Этот актив защищен от инфляции: стоимость жилья и арендная плата растут вместе с общим уровнем цен.

Еще можно вложиться в акции REIT — инвестиционных фондов недвижимости — и получать стабильный дивидендный доход

Минусы: в случае с физической недвижимостью нужно вкладывать много денег в покупку и обслуживание. Ликвидность при этом низкая

Как купить: напрямую через риелторов или отдельные акции REIT

Коммодити

Это повсеместно используемые товары: нефть, серебро, золото, пшено, свинина, бумага и кофе. Эти материальные активы защищают капитал от инфляции

Минусы: спрос на коммодити может сократиться из-за нестабильной обстановки в геополитике и экономике. Кроме того, актив не приносит дивидендов, если это не акции отдельных компаний

Как купить: на срочном рынке можно купить фьючерсы; на фондовом — акции отдельных компаний или ETF. На Мосбирже торгуются ETF на золото, например FinEx Gold

Нематериальные активы

Это все нематериальное, что можно монетизировать: патенты, интеллектуальная собственность, бренд, авторские права, владение языками — даже знакомства и связи.

Эти активы формируют пассивный доход и способствуют более эффективному использованию других ресурсов инвестора

Минусы: нужно потратить время и силы, что получить нематериальные активы. И их сложно конвертировать в деньги

Как купить: вкладывать время, энергию и талант

Как понять, какие активы нужны вам

Почитайте наши статьи об инвестициях и активах:

Источник

Рассчитываем доходность активов — формула

Доходность активов — формула ее расчета будет рассмотрена нами далее — нагляднее всего отражается в виде коэффициента рентабельности. Изучим специфику исчисления этого показателя.

Коэффициент рентабельности — основной показатель доходности активов

В общем случае доходность активов предприятия рассчитывается посредством исчисления коэффициента их рентабельности. Этот показатель предполагает расчет доходности с учетом реальных (отраженных в официальной финансовой отчетности) показателей по всем типам активов, что используются в целях финансирования хозяйственных операций предприятия.

Доходность активов с использованием рассматриваемого коэффициента отражается наглядно — в формате, близком к отражению годовых процентов по вкладу в банке (или инвестпроекту.) Зная соответствующий коэффициент, инвестор сразу может сопоставить его с аналогичным показателем по другим бизнесам и выберет среди предприятий наиболее привлекательное с точки зрения собственного участия в финансировании деятельности.

Коэффициент рентабельности активов: формула

Рассматриваемый коэффициент, если анализируемый период соответствует налоговому году, вычисляется по формуле:

КРА — коэффициент рентабельности активов;

ЧП — чистая прибыль за год;

А — величина активов фирмы по состоянию на конец года.

При необходимости формулу можно приспособить и к иным периодам. В этом случае она будет выглядеть так:

КРА (ПЕРИОД) = ЧП (ПЕРИОД) / ((А1 + А1) / 2),

КРА (ПЕРИОД) — коэффициент рентабельности за анализируемый период;

ЧП (ПЕРИОД) — чистая прибыль за период;

А1 — стоимость активов на начало периода;

А2 — стоимость активов на конец периода.

Показатель ЧП для приведенных формул берется из строки 2400 отчета о финрезультатах, а показатель А — из строки 1600 бухбаланса (если указанная отчетная документация сформирована в рамках годовой отчетности). В случае расчетов за иные периоды данные берутся из промежуточной отчетности (если таковая составляется) или из оборотно-сальдовых ведомостей за анализируемый период.

Какой может быть оптимальная величина коэффициента рентабельности активов?

Всё зависит от отраслевой специфики и масштабов предприятия. Так, в сфере промышленности соответствующий показатель составляет порядка 1–5%, что, как правило, ниже, чем рентабельность активов в сфере услуг или ИТ-разработки. Рентабельность активов стартапов и малых бизнесов обычно выше, чем у крупных предприятий, много лет присутствующих на рынке.

Итоги

Основной показатель доходности активов предприятия — коэффициент их рентабельности. Для его расчета берутся показатели по чистой прибыли и стоимости активов, соответственно, по отчету о финрезультатах и бухгалтерскому балансу.

Ознакомиться со спецификой иных показателей рентабельности, применяемых в рамках анализа результатов хозяйственной деятельности организации, вы можете в статьях:

Источник

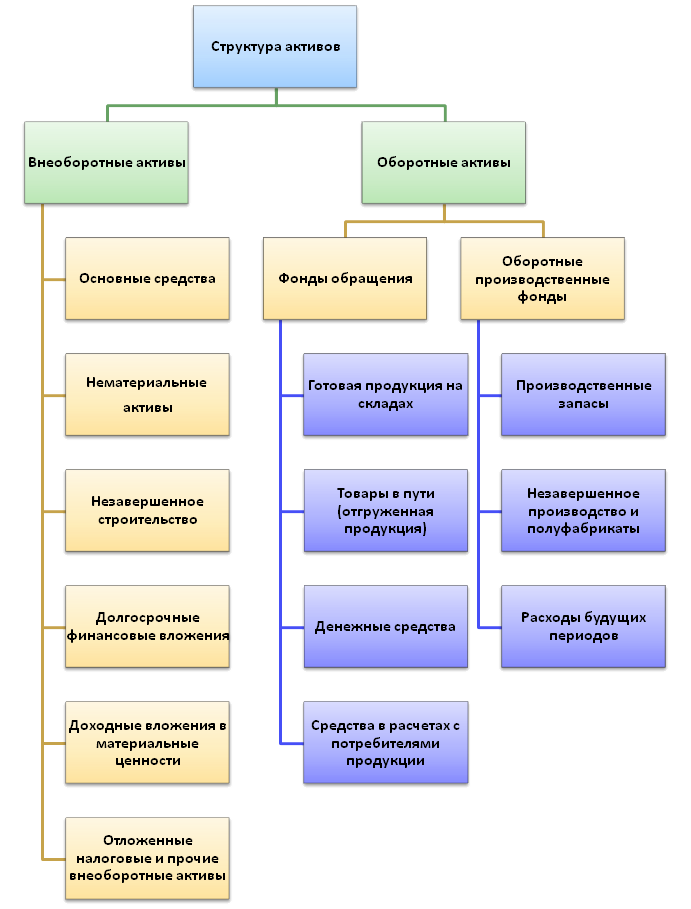

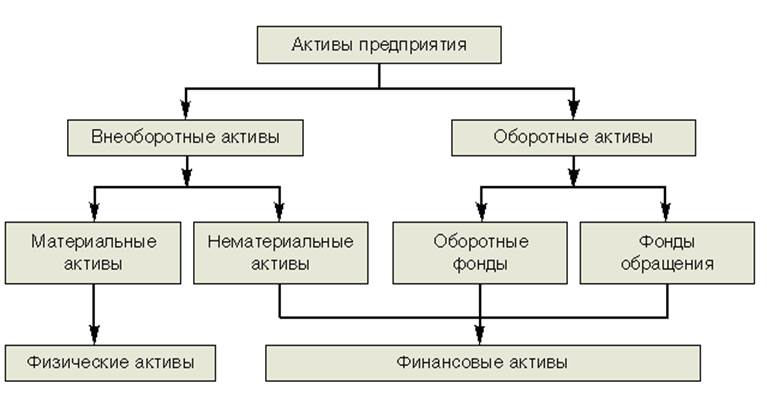

Активы компании: виды и характеристика

Баланс компании состоит из двух частей – активы и пассивы. В первой части отражается фактическое имущество организации: это средства и предметы труда, а также финансы на банковских счетах или в кассе. Все активы потенциально приносят прибыль предприятию.

Во второй части содержатся источники, за счет которых было получено имущество. Если вы относитесь к активным инвесторам и оцениваете компании по их балансовым отчетам, то активы предприятия будут представлять для вас непосредственный интерес. Общая схема:

Виды активов предприятия

Имущество компании классифицируется по различным признакам. По степени использования активы делятся на:

оборотные

внеоборотные

По форме активы делятся на три группы:

материальные

нематериальные

финансовые

Альтернативой является деление на физические и финансовые активы. Имущество предприятия делится на:

собственное и привлеченное

производственное и непроизводственное

Оборотные активы

Рассмотрим все видны активов подробнее. Оборотные активы, их еще называют оборотные средства — это имущество предприятия, которое непосредственно участвует в хозяйственной деятельности. Подробная статья о них здесь.

В состав оборотных средств в бухгалтерском балансе входят:

- сырье и материалы

- готовая продукция

- задолженность покупателей за приобретенную продукцию

- банковские вклады

- наличные и безналичные деньги

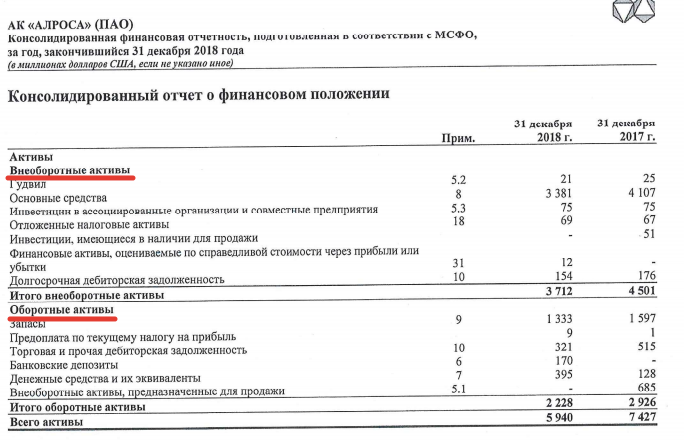

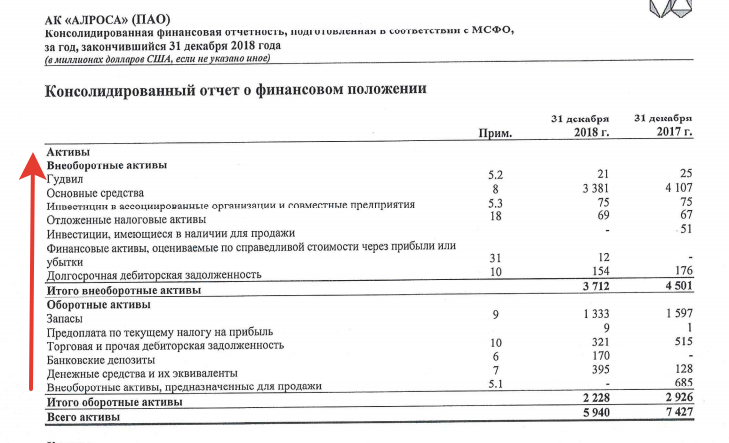

Пример отчетности компании «Алроса»

Примером оборотных активов является сырье, из которого изготавливают какой-либо продукт. В процессе производства оно полностью теряет свои первоначальные свойства и является одной из составных частей себестоимости созданного товара.

Чем выше доля оборотных средств в активах компании, тем предприятие более ликвидное. Это связано с тем, что оборотные активы легко перевести в деньги, а часть из них уже являются деньгами.

Внеоборотные активы

Внеоборотные активы – это средства труда, с помощью которых создается продукция компании. Они неоднократно используются в процессе изготовления или реализации продукции, и служат предприятию в течение длительного времени, т.е. более 12 месяцев. Подробнее смотрите здесь.

Примером является оборудование, на котором изготавливают продукцию. Стоимость такого оборудования включается в себестоимость созданного продукта частями, посредством начисления амортизации. Внеоборотными могут быть и нематериальные активы в виде патентов и лицензий, которые незримо либо как логотип присутствуют в готовом товаре. Кроме того, к этому типу активов причисляют долгосрочные финансовые вложения.

Внеоборотные активы – это производственный потенциал предприятия. Для различных отраслей промышленности состав внеоборотных активов будет не одинаков. Например, для добывающей компании большую часть имущества будет составлять добывающее оборудование. А для IT-компании – компьютерная техника и узлы связи.

Материальные активы

К группе материальных активов относится физическое имущество предприятия. То есть это любой вещественный предмет, например:

- земельный участок

- здание

- автотранспорт

- сырье для изготовления продукции

- готовая продукция

Материальные активы могут относиться как к категории оборотных, так и внеоборотных.

Нематериальные активы

К данной группе относятся активы, не имеющие физической формы, но способные приносить доход компании. Отличительной чертой такого имущества является длительное использование, свыше 1 года. Нематериальные активы относятся к категории внеоборотных. Читайте здесь.

Объекты классифицируются, как нематериальные, если они одновременно удовлетворяют следующим критериям:

- не имеют вещественной формы

- способны приносить выгоду компании

- их можно отделить от других объектов

- у предприятия имеются документы, подтверждающие право на владение и использование данного актива

Примерами являются патенты, научно-технические разработки, товарные знаки, деловая репутация фирмы (гудвилл).

Финансовые активы

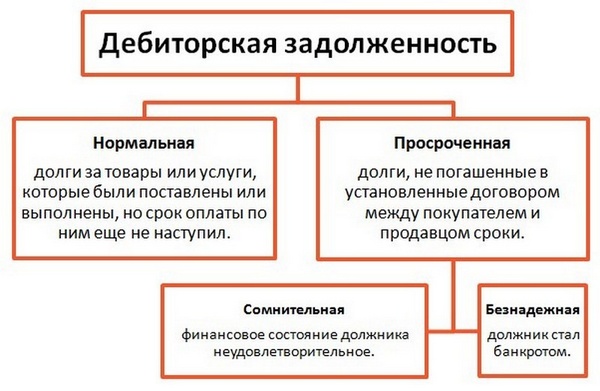

Данный вид, как и материальные активы, может относиться как к оборотному, так и к внеоборотному имуществу. К этой группе принадлежат деньги в иностранной или национальной валюте на счетах или в кассе, а также их эквиваленты, например, дебиторская задолженность, банковские депозиты, ценные бумаги и прочее.

Собственные и привлеченные активы

К собственным относятся те, которые были приобретены компанией для эксплуатации. К привлеченному имуществу – арендованные на длительный срок или полученные по договору аренды с последующим выкупом по остаточной цене (лизингу). По истечению договора лизинга и выкупа актива, он переходит из разряда привлеченного в категорию собственного имущества.

Чем больше собственного имущества у компании, тем выше его финансовая устойчивость, так как собственные активы можно реализовать, в то время как привлеченные накладывают дополнительную финансовую нагрузку.

Производственные и непроизводственные активы

Производственными признаются средства, которые принимают непосредственное участие в создании конечного продукта компании. К непроизводственным относится имущество, которое используется для нужд предприятия, но напрямую не участвует в производственном процессе. Например, офисная мебель, компьютер у бухгалтера, служебный автомобиль директора.

Причем идентичные активы можно отнести к разным группам по данному признаку. Например, здание цеха будет относиться к производственному имуществу, а административное здание – к непроизводственному.

Ликвидность

Одним из основных параметров оценки активов является ликвидность, то есть способность «превращаться» в наличные/безналичные деньги в короткий срок. По этому критерию они делятся на:

- абсолютно ликвидные – наличные деньги или финансы на счетах компании

- высоколиквидные – банковские депозиты, краткосрочная задолженность за проданные товары

- средне ликвидные — среднесрочная задолженность за реализованную продукцию, изготовленные изделия, хранящиеся на складе, сырье

- слабо ликвидные – основные средства, незавершенное производство, долгосрочные денежные вклады

- неликвидные – брак в производстве, безнадежная к взысканию задолженность, убытки прошлых лет (отражаются в активе баланса)

Активы в бухгалтерском балансе отражаются по уровню ликвидности, снизу вверх. Внизу расположено наиболее ликвидное имущество – денежные средства, банковские депозиты, дебиторская задолженность (сумма долгов, причитающихся компании).

Чем больше у компании просроченной задолженности и чем дольше она не погашается, тем хуже для ликвидности и фирмы в целом.

Чем выше в строке баланса расположен актив, тем ниже его ликвидность. Верхние строки занимают наименее ликвидное имущество – гудвилл, основные средства.

Анализ активов

Активы подлежат анализу по ключевым показателям:

структура

динамика

Анализ структуры называют вертикальным. Он отображает долю каждого актива в общей стоимости имущества предприятия. Чтобы рассчитать показатель необходимо каждую строку поделить на общую стоимость активов и умножить на 100%. Снова рассмотрим компанию Алроса:

| Показатель актива | Удельный вес за 2018г. | Удельный вес за 2017г. |

| Гудвилл | 0,4% | 0,3% |

| Основные средства | 56,9% | 55,3% |

| Инвестиции в ассоциированные организации и совместные предприятия | 1,3% | 1% |

| Отложенные налоговые активы | 1,2% | 0,9% |

| Инвестиции для продажи | — | 0,7% |

| Финансовые активы | 0,2% | — |

| Долгосрочная дебиторская задолженность | 2,6% | 2,4% |

| Запасы | 22,4% | 21,5% |

| Предоплата по текущему налогу на прибыль | 0,2% | 0,1% |

| Торговая и прочая дебиторская задолженность | 5,4% | 6,9% |

| Банковские депозиты | 2,8% | — |

| Денежные средства и их эквиваленты | 6,6% | 1,7% |

| Внеоборотные активы, предназначенные для продажи | — | 9,2% |

| Итого | 100% | 100% |

Из таблицы видно, что большую долю в активах компании занимают основные средства и материальные запасы. Для предприятия добывающей сферы это является хорошим показателем. Это значит, что компания делает большой упор на капитальные вложения.

Показатель динамики называют горизонтальным анализом. Он рассчитывается как разница между стоимостным выражением актива отчетного и предыдущего периода. Для полноты картины изменений имущества предприятия во времени горизонтальный анализ следует проводить за 3-5 лет.

| Показатель | 2018г. | 2017г. | Динамика |

| Гудвилл | 21 | 25 | -4 |

| Основные средства | 3381 | 4107 | -726 |

| Инвестиции в ассоциированные организации и совместные предприятия | 75 | 75 | 0 |

| Отложенные налоговые активы | 69 | 67 | 2 |

| Инвестиции для продажи | 0 | 51 | -51 |

| Финансовые активы | 12 | 0 | 12 |

| Долгосрочная дебиторская задолженность | 154 | 176 | -22 |

| Запасы | 1333 | 1597 | -264 |

| Предоплата по текущему налогу на прибыль | 9 | 1 | 8 |

| Торговая и прочая дебиторская задолженность | 321 | 515 | -194 |

| Банковские депозиты | 170 | 0 | 170 |

| Денежные средства и их эквиваленты | 395 | 128 | 267 |

| Внеоборотные активы, предназначенные для продажи | 0 | 685 | -685 |

| Итого | 5940 | 7427 | -1487 |

У предприятия произошло существенное снижение активов по многим показателям. Рост банковских депозитов, денежных средств и эквивалентов, а также финансовых активов обычно расценивается как отрицательное явление. Это значит, что у предприятия есть свободные финансы, которые они не вкладывают в развитие.

Уменьшение основных средств может свидетельствовать как о реализации оборудования, так и о начислении амортизации, за счет которой стоимость имущества переносится на себестоимость продукции.

Уменьшение дебиторской задолженности говорит о том, что покупатели стали быстрее рассчитываться за поставленный товар.

Выбытие инвестиций и внеоборотных активов , предусмотренных для продажи, скорее всего говорит об эффективном управлении и реализации компанией поставленных целей.

Краткие итоги

Имущество компании должно подлежать строгому учету и регулярному анализу. От эффективности использования активов напрямую зависит доходность предприятия, а значит, и инвестора. Для компаний, осуществляющих деятельность в различных сферах, структура активов будет не однородной.

При анализе также учитывается рост деятельности фирмы. Например, увеличение дебиторской задолженности для кредитной организации будет положительным показателем, так как это значит, что выдано больше кредитов, чем в предыдущем периоде. Хотя в зависимости от качества этих кредитов результат может быть разным. Но для предприятий сферы производства рост дебиторской задолженности – негативный фактор, так как это свидетельствует о реализации товара в долг, и некачественной работы по взысканию долгов с покупателей.

Сводная информация по активам предприятия представлена в таблице.

| Показатель | |||

| Материальное | Нематериальное | Финансовое | |

| Ликвидность | Средняя | Низкая | Высокая |

| Участие в производстве | Прямое | Косвенное | Не участвуют в процессе производства |

| Включение в себестоимость продукции | Полностью, либо путем амортизации | Только путем амортизации | Не включается в себестоимость |

| Категория в балансе | Оборотные/внеоборотные | Только внеоборотные | Оборотные/внеоборотные |

Активы играют ключевую роль на предприятии любой сферы деятельности: они формируют базу для производства продукции и получения прибыли компанией. Классифицируя имущество компании по различным признакам, можно пытаться оценить потенциал для развития производства.

Источник