- Почему мы следим за доходностями Treasuries?

- Быстрые ответы

- Немного теории

- Почему это важно для акций?

- Чем выше доходность облигаций, тем ниже стоимость акций

- Всегда ли сохраняется такое равновесие?

- Почему акции и золото быстро росли в 2020?

- На что делать ставку в текущих реалиях?

- Доходности гособлигаций США обновили годовые максимумы — возможные последствия для фондовых рынков

Почему мы следим за доходностями Treasuries?

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

Но почему с ростом инфляции не растёт золото? Инфляция сама по себе не является индикатором обесценения денег — важно смотреть на реальные ставки дохода. Реальная ставка дохода = доходность 10-летних облигаций минус инфляция. Золото растёт, когда реальная доходность падает — это объясняет резкий скачек цены золота в 2020 году. Сейчас же обратная картина: доходности облигаций растут быстрее инфляции, спред сокращается, и реальная доходность растёт — поэтому золото и акции золотодобытчиков корректируются.

Вывод 2. С ростом реальной доходности золото и акции золотодобытчиков корректируются.

И так, получается, что облигации падают в цене, рынок акций сокращается и падает золото. Тогда на чем можно заработать?

Для этого давайте немного окунемся в экономическую теорию и посмотрим, как она состыкуется с практикой, и на чем можно заработать при текущем тренде.

Немного теории

Начнем с ключевой ставки (для РФ) или Federal Funds Rate (для США). Ключевая ставка — процентная ставка, по которой финансовые учреждения ссужают без обеспечения свои резервные остатки другим финансовым учреждениям. Резервные остатки — это суммы, хранящиеся в ФРС (для США) и ЦБ (для РФ) для поддержания резервных требований депозитных учреждений. И в США, и в РФ, Центральный банк проверяет банки на выполнение нормативов, поэтому банки с недостатком средств на счетах берут в займы у других банков с избыточной ликвидностью. Такие сделки считаются безрисковыми, поэтому ключевая ставка определяет минимально возможную доходность инвестиций. Ключевая ставка — важный индикативный показатели, который определяет динамику другого «безрискового» актива — 10-летних облигаций США:

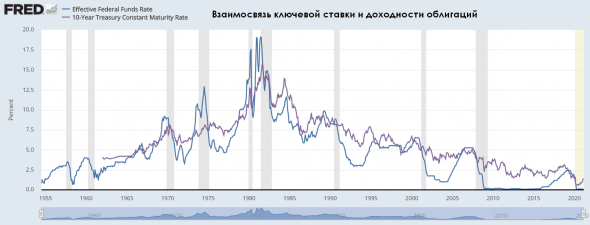

График 1. Взаимосвязь ключевой ставки и доходности 10-летних облигаций США

Несмотря на то, что долгосрочно ключевая ставка определяет движение доходности 10-летних облигаций, локально можно увидеть расхождения. Давайте увеличим рисунок:

График 2. Краткосрочные расхождения ключевой ставки и доходности облигаций США

Видно, что существует расходящиеся динамика на некоторых периодах. Всё потому, что ключевая ставка — нединамический показатель, она меняется только в определённые моменты и остаётся постоянной какой-то промежуток времени. А на доходность 10-летних облигаций влияет реальная стоимость денег.

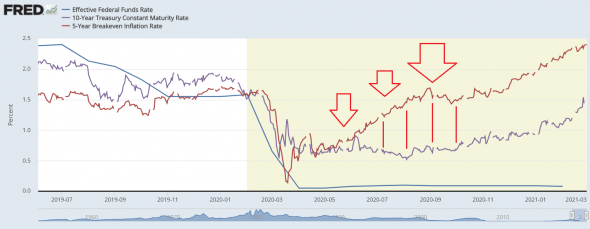

Реальная стоимость денег — это номинальная доходность на рынке минус инфляция, поэтому с ростом инфляции начинают распродавать длинные 10-летние облигации, отчего их доходность увеличивается:

График 3. Взаимосвязь инфляции и доходности облигаций США

Почему облигации распродают при росте инфляции? Потому что реальная стоимость денег уменьшается. Предположим, вы купили 10-летние облигации с эффективной доходностью 1,35% при ожидаемой инфляции 1,2%. Тогда вы зарабатывайте в реальном выражении 1,35%-1,2% = 0,15% в год. Но если ожидаемая инфляция выросла, скажем, до 1,5%, то тогда ваши инвестиции обесцениваются на 1,35%-1,5% = 0,15% в год.

Почему это важно для акций?

С одной стороны, в финансовой теории 10-летние облигации США считаются безрисковым активом и их доходность «ближе» всего к динамике двух фундаментальных макроэкономических показателей — ключевой ставки и инфляции.

С другой стороны, доходность актива зависит от его уровня риска. То есть, чем рискованнее ваше вложение, тем большую доходность вы будете от него требовать.

Наименее рискованной сделкой является овернайт между банками, доходность по которому равна ключевой ставке. Но этот инструмент недоступен обычному инвестору, поэтому для него «безрисковым» считается актив на один шаг «дальше» от банковского овернайта — 10-летние облигации США.

Из этих постулатов появляется определение доходности любого актива, в том числе акций:

Доходность актива = доходность 10-летних облигаций + премия за риск

Чем выше доходность облигаций, тем ниже стоимость акций

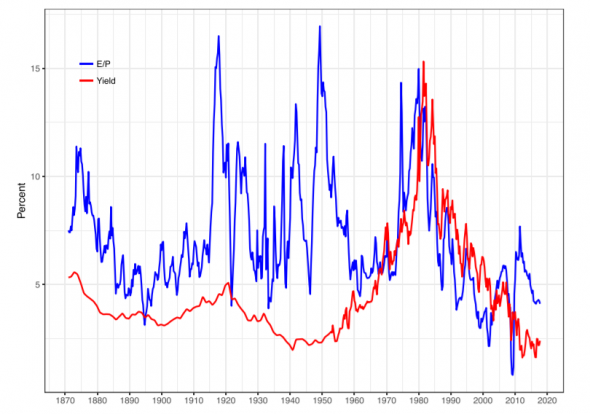

Всем известен коэффициент Price-to-Earnings или P/E. Если этот коэффициент перевернуть, то мы получим E/P или кривую доходности акций. Согласно теории, приведенной выше, чем выше доходность по облигациям, тем выше требуемая доходность для акций.

Если построить зависимость между доходностью облигаций и E/P индекса S&P 500, то мы обнаружим прямую зависимость:

График 4. Зависимость E/P S&P 500 и доходности 10-летних облигаций

Зависимость не 100%, однако на симуляции видно, что прогнозные значения «ходят» вместе с реальными:

График 5. Симуляция значений E/P S&500

Окей, но что такая динамика значит для рынка акций? Она показывает, что, в среднем, при росте доходности облигаций растёт требуемая доходность для акций, что переоценивает коэффициент P/E вниз. Так как E означает чистую прибыль за прошлые 12 месяцев — то есть неизменяемый показатель — это значит, что снижается показатель P, или цена акции.

Также верна и обратная зависимость, то есть при снижении доходности облигаций — снижается требуемая доходность для акций, что переоценивает коэффициент P/E вверх -> то есть цены на акции растут.

Всегда ли сохраняется такое равновесие?

Если посмотреть на динамику кривой доходности акций и облигаций не с 1970, а с 1870 года, то мы обнаружим динамическое расхождение показателей:

График 6. Динамическое расхождение кривых доходностей акций и облигаций с 1870 года

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Всё потому, что на равновесное соотношение E/P и доходности облигаций влияет не только ключевая ставка и инфляция, но и ставка налога на прибыль, дивиденды и реинвестирование капитала, а эти показатели меняются во времени, хотя достаточно стабильны долгий промежуток времени:

График 7. Динамическое изменение равновесия кривых доходностей акций и облигаций

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Поэтому можно сказать, что в целом равновесие меняется, но по данным с 1970 года оно является устойчивым.

Почему акции и золото быстро росли в 2020?

Как мы уже выяснили существует несколько важных макроэкономических показателей: ключевая ставка и инфляция. От них зависит доходность 10-летних облигаций США, которая является базой расчёта справедливой доходности для других активов, в том числе и акций.

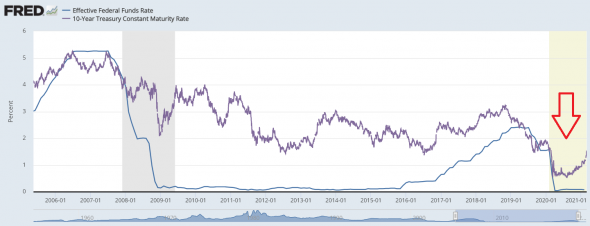

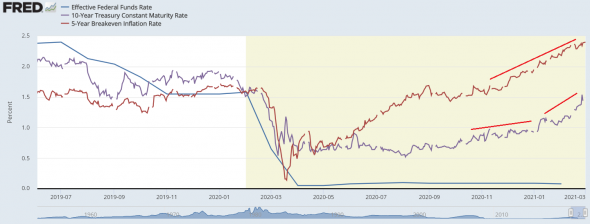

Давайте еще раз взглянем на график:

График 8. Взаимосвязь ключевой ставки, доходности облигаций и инфляции в 2020 году

В 2020 году ключевая ставка в США резко снизилась, что привело к снижению доходности 10-летних облигаций. При этом в 3 и 4 кварталах доходность облигаций не реагировала на рост инфляции, что сдерживало требуемую доходность акций на низком уровне и переоценивало справедливый мультипликатор P/E вверх.

Также многие спрашивают, почему золото росло в 2020, а сейчас расти перестало, когда наблюдается рост инфляции и обесценивание денег.

Если еще раз посмотреть на рисунок, то можно заметить, что реальная доходность инвестиций снижалась:

График 9. Взаимосвязь доходности облигаций и инфляции в 2020 году

Золото растёт именно при снижение реальной доходности, то есть при росте спреда между 10-летними доходностями облигаций и инфляцией, именно поэтому золото хорошо себя чувствует при рецессиях.

Сейчас же мы наблюдаем одновременно и рост доходностей облигаций, и рост инфляции. При этом доходность начала расти быстрее инфляции, что вызывает сужение спреда и росту реальной доходности, поэтому золото падает:

График 10. Рост доходности облигации и инфляции

На что делать ставку в текущих реалиях?

Доходность 10-летних облигаций — один из главных фундаментальных показателей на рынке. С ростом доходности облигаций растёт и требуемая доходность акций, что снижает мультипликатор P/E и рынок акций падает. В первую очередь это касается акций с высокими мультипликаторами — обычно это убыточные акции роста с большими перспективами, поэтому инвесторы оценивают их по результатам на 5-10 лет вперед. Тут работает правильно, чем выше мультипликатор — тем больнее падать. Поэтому недавно мы увидели снижение таких компаний, как Tesla и Square на 10-15%.

От разницы между доходностью облигаций и инфляцией играет золото. Чем выше реальная доходность, тем ниже золото, так как золото — защитный актив, который растёт при обесценивании денег. Сейчас реальная доходность растёт, поэтому золото в текущих реалиях — слабый актив, пока тренд не сломается.

При этом с ростом инфляции выигрывают два сектор — промышленные ресурсы (commodities) и товары первой необходимости. Как правило, в этих сферах высокая конкуренция и рост общего рынка ограничен. При этом спрос на товары этих отраслей остаётся стабильным, а рост инфляции приводит к органичному росту цен, поэтому такие компании растут по финансовым показателям.

Мы считаем, что в текущих реалиях худшие ставки — это дорогие технологические компании (Tesla, Square и подобные) и золото, в том числе золотодобывающие компании. А лучшие ставки — commodities (индустриальные металлы, сельхоз культуры) и consumer staples (продуктовый и непродуктовый ритейл, табак, алкоголь, товары личной гигиены).

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

Источник

Доходности гособлигаций США обновили годовые максимумы — возможные последствия для фондовых рынков

В обзоре от 18.02.2021 г. («Рост процентных ставок — какие могут быть последствия для рынков») мы рассматривали причины и возможные последствия быстрого роста доходностей американских гособлигаций, сопоставление с кейсом 2013 года (taper tantrum).

За прошедшие дни рост доходностей ускорился – на прошлой неделе рынки были сильно обеспокоены продолжающимся резким ростом доходностей американских гособлигаций, обновивших годовые максимумы. В четверг на фоне положительной статистики в США и слабого спроса на аукционе по размещению 7-летних гособлигаций доходность 10-летних бумаг поднялась выше 1,5% и в моменте впервые за год превысила 1,6%. Это вызвало распродажи и на рынках акций, особенно в технологических бумагах (Nasdaq за день потерял более 3%). Впрочем, в пятницу и к утру понедельника доходности гособлигаций скорректировались вниз к 1,4%, что успокоило рынки. Подробнее о последствиях роста доходностей UST для долговых рынков изложено в материале А. Ковалева «Доходности дальних UST на мартовских максимумах: последствия для долговых рынков». Мы здесь рассмотрим экономические причины происходящего и исторические примеры влияния быстрого роста доходностей UST на фондовый рынок.

Повышение доходности 10-летних гособлигаций США до 1,5-1,75% соответствует нашему базовому прогнозу на этот год, изложенному в годовой стратегии, но происходит слишком быстрыми темпами. Основная причина – резкая переоценка рынком прогнозов экономического роста и инфляционных ожиданий в США («рефляции») вследствие набирающей силу вакцинации населения (к концу июля Байден обещал «привить» 300 млн американцев) и масштабных бюджетных стимулов ($900 млрд., уже принятых в декабре, и ожидаемого принятия Конгрессом в ближайшие недели плана Байдена на $1,9 трлн, в субботу утром за него проголосовала Палата представителей). Консенсус-прогноз Bloomberg по росту ВВП США составляет сейчас 4,9% на этот год (в конце прошлого года примерно 3,9%), но некоторые прогнозы предполагают рост и на 6% (в частности, о достижимости этого темпа роста недавно сказал Пауэлл). Таким образом, теперь рынок ожидает, что американская экономика (по крайней мере, по уровню ВВП) полностью восстановится уже в этом году. Инфляционные ожидания рынка на 5, 10 и 30 лет превышают таргет ФРС 2%, особенно на горизонте 5 лет и находятся на максимуме с 2014 года. В то же время на 10- и 30-летнем горизонте инфляционные ожидания начали стабилизироваться.

Инфляция и инфляционные ожидания

Хотя инфляция в США пока на уровне 1,4-1,5%, т.е. заметно ниже целевого уровня ФРС, инфляционное давление уже начинает ощущаться на рынках в виде инфляции издержек: рост цен на сырье – в том числе вследствие постоянного притока ликвидности со стороны центробанков, повышенные издержки предприятий из-за сбоев производственно-логистических цепочек вследствие локдаунов).

При этом вероятно увидеть в ближайшие месяцы и инфляцию спроса — при отмене локдаунов в мире позже в этом году, как ожидается, оживет потребительский спрос и возрастет скорость обращения денег (что может быть чувствительно при годовых темпах роста денежной массы в США порядка 25%). Тогда уже поступившие и еще предстоящие масштабные трансферты от государства, накопленные домохозяйствами в форме сбережений, могут быть быстро направлены на потребление, что грозит (по крайней мере, временным) перегревом в экономике. Отчасти об этом говорят и последние статданные – в январе американцы получили перечисление денежных средств от государства в виде чеков ($600 на человека), в результате рост доходов и расходов населения стал рекордным за последние месяцы, январские розничные продажи выросли на 5,3% MoM (максимальные темпы роста за 7 месяцев), значительно опередив консенсус-прогноз (1,1%). Цены на жилье в 20 крупнейших городах США растут годовым темпом более 10%.

Рост потребительских доходов и расходов в США

Новый пакет стимулов предполагает чеки еще на $1400 и увеличение доп пособий по безработице (с $300 до $400 в неделю) и их продление с середины марта до конца августа. Согласно опросу Deutsche Bank, около 37% полученных средств розничные инвесторы могут вложить в акции, т.е. при потенциальном размере выплат около $465 млрд, приток средств на фондовый рынок может увеличиться на $170 млрд.

Однако, с учетом того факта, что норма сбережений американских домохозяйств сейчас значительно выше среднеисторического уровня, и они с большой вероятностью скоро получат дополнительные выплаты, эти средства по мере открытия экономики будут разгонять потребительский спрос, что может оказать повышательное давление на цены.

Норма сбережений американских домохозяйств

Потенциально, факторами инфляционного давления могут стать и еще не принятые инициативы Демократической партии — демократы намерены добиваться повышения минимальной оплаты труда практически вдвое – до 15 долл/час (это положение включено в одобренный Палатой представителей пакет на $1,9 трлн, но может не пройти через Сенат), а позже в этом году Байден планирует предложить среднесрочный пакет мер, направленный на инвестиции в инфраструктуру, климатическую повестку и образование, финансировать который планируется в том числе за счет повышения налогов. Соответственно, это может привести к росту издержек компаний и повышательному давлению на цены.

При этом ФРС считает, что до восстановления рынка труда (где более 9 млн американцев, потерявших работу из-за пандемии, пока не может к ней вернуться, но около 4 млн из них уже выбыло из состава рабочей силы, поэтому ФРС оценивает реальный уровень безработицы не как официальные 6,3%, а ближе к 10%) преждевременно думать о сворачивании монетарных стимулов и, даже в случае временного скачка инфляции в этом году, угроза устойчивого инфляционного давления пока отсутствует (по мнению Пауэлла, инфляция может устойчиво закрепиться выше 2% через 3 года). ФРС готова мириться с временным «перегревом» экономики и инфляцией выше 2%, чтобы добиться цели по максимальной занятости.

На наш взгляд, важно различать временный всплеск инфляции, вызванный неравномерным восстановлением спроса и предложения после пандемии, от начинающей вызывать опасения у некоторых экономистов угрозы разворота долгосрочного дезинфляционного тренда вследствие возможного «перестимулирования» экономики и разбалансировки ранее заякоренных инфляционных ожиданий. В этом случае может вырасти и долгосрочная нейтральная ставка ФРС, и долгосрочная доходность по облигациям. Судя по высказываниям руководителей ФРС, они сейчас не считают такую угрозу реальной. Рыночные прогнозы аналитиков (консенсус-прогноз Bloomberg) также не предполагают существенного превышения инфляцией 2% в ближайшие годы (CPI 2,1-2,2%, PCE Core лишь в 2023 г. дорастает до 2%).

Рост доходностей долгосрочных бумаг представители ФРС рассматривают как позитивный фактор, отражающий увеличение уверенности рынка в перспективах восстановления американской экономики (инвесторы переходят из безрисковых активов – трежерей – в более рискованные активы, которые должны расти при оживлении экономической активности).

Что может вызывать беспокойство инвесторов:

- Возможность более ранних сроков нормализации политики ФРС, если американская экономика действительно быстро восстановится и начнет перегреваться. Ожидания сроков повышения ставки (судя по рынку фьючерсов на евродоллар) сдвинулись со второй половины 2023 г. на начало 2023 г., а еще в августе прошлого года эти ожидания относились к началу 2024 г. Сокращение объема QE(сейчас 120 млрд долл в месяц) возможно либо в 2022 г., либо даже до конца 2021 г. (хотя комментарии ФРС не дают четких ориентиров по поводу того, когда и каким должен быть прогресс в приближении к целям по максимальной занятости и инфляции, чтобы скорректировать параметры программы)

- Отсутствие внятного плана реакции ФРС на быстрый рост доходностей UST, который по факту приводит к ужесточению финансовых условий при сохранении сверхмягкой ДКП (дороже становится ипотека, заимствования для бюджета США, штатов и муниципалитетов, корпораций) – хотя пока она существенно ниже средних уровней за последние годы. Возможно, ФРС хочет дать рынку самому найти равновесие, при котором доходности трежерей и долларовые активы станут интересны для внешних инвесторов – тогда их цена начнет расти, а рост доходностей прекратится. Если ориентироваться на последние 10 лет, то средняя доходность UST-10 находится в диапазоне 2-2,5%, и можно ждать постепенного приближения к этому уровню. Однако, если это произойдет слишком быстро, это может оказаться слишком «болезненно» для финансовых рынков.

- Рост доходностей USTраспространяется и на другие долговые рынки, как развитые, так и развивающиеся, поскольку американские гособлигации по факту являются главным бенчмарком доходности безрискового актива, от которого «отсчитывается» и требуемая доходность для других активов. При этом если в США рост процентных ставок выглядит в целом нормально на фоне значительного улучшения экономических ожиданий, то для Еврозоны и большинства других регионов мира такое «импортированное» повышение процентных ставок является нежелательным, поскольку там экономика еще далека до восстановления и инфляция слаба, что требует поддержания мягких финансовых условий. Руководство ЕЦБ на прошлой неделе несколько раз говорило, что внимательно следит за доходностью долгосрочных облигаций и не допустит резкого роста как номинальных, так и реальных доходностей. Фактически, в случае продолжения роста доходностейUSTцентробанки других стран могут столкнуться с необходимостью либо проводить / увеличивать интервенции, скупая на свой баланс госбумаги своих государств, либо повышать ключевые ставки, чтобы предотвратить отток капитала.

- Риски коррекции на рынках акций. Связка тут состоит в том, что рост доходности безрискового актива (к которым относят американские гособлигации) означает повышение требуемой доходности на капитал, т.е. ставки дисконтирования будущих денежных потоков компаний, что при прочих равных условиях может приводить к снижению оценки справедливой стоимости акций. В то же время в реальности имеют значение не временные колебания доходности, а оценка некоторого устойчивого долгосрочного уровня. С другой стороны, если доходности безрискового актива растут из-за улучшения экономических прогнозов, то и прогнозные денежные потоки компаний (влияющие на расчетную справедливую стоимость акций) могут увеличиться, что может обосновывать периоды роста стоимости акций при росте доходностей гособлигаций.

Рассмотрим подробнее, как ранее были связаны движения на рынке гособлигаций США и на рынке акций.

- Дивидендная доходностьS&P500 и доходностьUST-10

Как отметил на днях О. Вьюгин на аналитической дискуссии в НАУФОР «Экономика и рынки: прогнозы 2021», доходность UST 10 практически сравнялась с дивидендной доходностью S&P500 (а в четверг даже ненадолго превысила ее: 1,61% против 1,57%). На это же обращали внимание многие комментаторы, т.к. это можно рассматривать как сокращение премии более рискового рынка акций к рынку гособлигаций.

Дивидендная доходность S&P 500, доходность UST-10, S&P 500

Однако исторический график показывает, что это не редкость, такие периоды бывали достаточно длительными и не мешали расти фондовому рынку. Дело в том, что на американском рынке в последние годы преобладал интерес преимущественно к акциям роста, быстро растущим компаниям, чем к компаниям, платящим регулярные дивиденды – поэтому даже превышение доходностей трежерей над дивидендной доходностью рынка акций не является сигналом для сброса акций.

- Текущая доходность рынка акций и доходностьUST-10

Еще один интересный график – сопоставление доходности UST 10 с earnings yield для американского фондового рынка (она показывает премию в доходности рынка акций к рынку гособлигаций). Earnings yield, текущая доходность рынка акций – величина, обратная P/e. Здесь мы тоже видим сокращение премии ниже среднего уровня, что с одной стороны может интерпретироваться как аргумент, что рынок акций, возможно, перегрет. Действительно, вследствие спада в экономике и быстрого роста финансовых рынков в прошлом году и в начале этого года мультипликаторы американского рынка акций поднялись существенно выше среднеисторических значений – сейчас текущий P/E S&P500 превышает 30. Однако вследствие ожидаемого роста прибылей в этом году, ожидаемый p/e на конец этого года составляет 22, что уже близко к уровню 2019 г (21), тогда текущая доходность рынка акций составит около 4,5% против 3,18% сейчас.

Текущая доходность S&P 500, доходность UST-10, S&P 500

Сужение премии рынка акций к рынку гособлигаций (средняя линия на графике) происходило раньше и не всегда приводило к заметным коррекциям на американском рынке. Хотя коррекция S&P на 19,6% на этом фоне была осенью 2018 года. Но это происходило на фоне серии повышения ставок ФРС и сокращения ее баланса (рассмотрим позже).

В целом, за последние 10 лет можно отметить 3 периода быстрого повышения доходности UST-10.

Доходность UST-10, ставка ФРС, S&P 500 и MSCI EM

- Tapertantrum2013 г. (о котором мы подробно писали в обзоре от 18.02.2021 г. Доходность UST-10 увеличилась с 1,7% на 30 апреля до 3,04% на конец года.

Американский фондовый индекс почти не пострадал, больший удар пришелся на ЕМ. S&P500 увеличился на 16%, неглубокая коррекция (в пределах 5%) была в июне 2013 г.

MSCI EM в долларовом выражении снизился на 2,6%, однако на «дне» (середина июня, когда ожидалось заседание ФРС, на котором мог быть сокращен объем QE) снижение к уровню 1 мая составляло около 15%.

- Ноябрь-декабрь 2016 г. – рефляция после победы Трампа на президентских выборах. Рынок, как и сейчас, пересмотрел вверх ожидания по росту американской экономики, корпоративных прибылей и инфляции (налоговая реформа, протекционизм). Начало серии постепенного повышения ставки ФРС. Доходность UST 10 увеличилась с 1,82% на 7 ноября до 2,59% в середине декабря.

Как мы видим, индекс S&P 500 и MSCI EM росли практически без остановки.

- 09.2017-08.11.2018 – доходность UST10 увеличилась с 2,13% до 3,24%. Этому способствовала нормализация ДКП ФРС (серия повышений ставки до 2,5%, сокращение баланса ФРС). Длительное время индекс S&P 500, несмотря на это, продолжал рост при поддержке роста корпоративных прибылей, однако с октября по декабрь 2018 г. последовала коррекция S&P 500 почти на 20%. Индекс MSCI EM начал падать раньше – повышение долларовых ставок вызвало отток капиталов с ЕМ, и по итогам 2018 г. его снижение составило почти 15%.

Баланс ФРС, ставка ФРС, индекс S&P 500

Сейчас, на наш взгляд, ситуация больше похожа не на 2018 г. (когда ФРС повышала ставки и сокращала свой баланс), а на «рефляцию» 2016 г. (повышение доходностей гособлигаций вследствие более позитивных прогнозов по восстановлению экономики). Ставки ФРС находятся на уровне 0-0,25%, и их повышение в обозримой перспективе не ожидается, ФРС и другие мировые центробанки накачивают финансовую систему ликвидностью и обещают длительный период сохранения низких ставок). Перезапуск американской экономики, ожидаемые бюджетные стимулы – аргументы в пользу продолжения роста рынка.

Мы по-прежнему полагаем, что бенефициаром «рефляции» будут акции и сырье. Однако риски коррекции в случае продолжения роста доходностей UST исключить нельзя. Если это случится, то для акций роста (особенно со слабыми текущими денежными потоками) повышение процентных ставок может быть более чувствительно, т.к. для них большая часть прогнозируемых денежных потоков и прибыли приходится на будущие периоды, т.е. при росте стоимости денег в экономике эти потоки дисконтируются по более высоким ставкам. Также уязвимы к росту процентных ставок акции компаний с высокой долговой нагрузкой, компаний, значительная часть долга которых привлекается по плавающей процентной ставке. Менее интересными становятся дивидендные бумаги.

Осложняющим фактором является заметно выросшая за последние годы доля акций роста на американском фондовом рынке (на FAANGM – Facebook, Apple, Amazon, Nvidia, Google, Microsoft) сейчас приходится более 20% в капитализации S&P), при этом их отрыв по росту капитализации по отношению к остальной части S&P нарастал с 2017 г. и заметно расширился в прошлом году, они же и наиболее «перегреты» по мультипликаторам. В случае коррекции они могут «утянуть» за собой вниз фондовые индексы. Хотя долгосрочно тренд опережающего роста акций технологических компаний, скорее всего, сохранится и, понимая это, инвесторы стараются выкупать их после каждого снижения.

Лучше других могут чувствовать себя циклические акции стоимости (промышленность, сырье и материалы, финансовый сектор), компании, выигрывающие от ожидаемого «открытия» экономики во 2П21.

Ближайшее заседание ФРС состоится в середине марта – ждем новых макропрогнозов и возможно, более четких сигналов будущих действий. Если ситуация с ростом доходностей станет действительно вызывать беспокойство американского центробанка, мы полагаем, что у него есть достаточно инструментов для ее корректировки – с помощью обозначения приемлемых с точки зрения ФРС ориентиров или прямых инструментов контроля кривой доходности (целенаправленные покупки долгосрочных гособлигаций в необходимых объемах).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник