- Коэффициент покрытия инвестиций: что показывает

- Общая информация

- Нормативные значения

- Факторы, оказывающие влияние на коэффициент

- Анализ финансового состояния компании

- Как рассчитать

- Коэффициент покрытия инвестиций: что это такое и как его рассчитать

- Коэффициент покрытия инвестиций: понятие и сущность

- Формула расчета

- По активам

- По инвестициям

- По долгу

- Анализ состояния финансов

- Общий и промежуточный КПИ

Коэффициент покрытия инвестиций: что показывает

Каждый инвестор, вкладывая средства в проект, заинтересован в получении адекватных результатов от его работы. Выгодность инвестиции можно определить не только по итогам финансового периода, но и на этапе выбора субъекта для сотрудничества. Для оценки используется специальный индикатор, рассчитываемый на основании сведений из отчетности субъекта предпринимательства финансового характера, находящейся в публичном доступе. Что это за показатель, какая информация необходима для его расчета, и как его использовать для анализа?

Общая информация

Для оценки финансовой стабильности проекта, в который планируется вложение средств, применяется коэффициент покрытия инвестиций. С его помощью можно оценить соотношение его характерных параметров. Нормативное значение параметра находится в пределах 0,7–0,9.

Если компания не может погашать текущие счета, то ее активы неликвидны. Результативность инвестиции в такой ситуации будет сомнительной. Коэффициент в таком случае будет меньше регламентированного нормального параметра. При его завышении можно судить о недостаточном или неэффективном использовании источников заемных средств.

Значение коэффициента в пределах нормы свидетельствует о низком уровне риска инвестора при вложении им собственных средств в проект.

Индикатор позволяет оценить надежность проекта по количеству актуальных активов, сформированных за счет стабильных источников. Проект считается рискованным, если функционирование проекта обеспечено за счет активов низколиквидного статуса или посредством краткосрочных займов.

Активы и пассивы компании считаются надежными при использовании их для обеспечения функционирования субъекта на протяжении времени, большем, чем годовой период. Это свидетельствует о том, что руководитель организации не будет их изымать для покрытия текущих обязательств. При помощи коэффициента можно произвести оценку:

- эффективности деятельности предприятия;

- надежности инвестирования в проект;

- вероятности банкротства компании.

При анализе обеспеченности субъекта предпринимательства, принимающего инвестиции, индикатор рассчитывается вместе с показателем текущей ликвидности. Сведения для расчета берутся из открытых источников финансовой информации. Показатели также используются кредитными учреждениями при оценке собственных рисков перед принятием решения о предоставлении займа.

Нормативные значения

Коэффициент покрытия инвестиций позволяет оценить, можно ли получить желаемый результат от партнерства с проектом или лучше поискать другую компанию для сотрудничества. Для объективности анализа на практике применимо три градации показателя. Они актуальны для всех видов деятельности субъектов предпринимательства, поскольку в ходе анализа проводится оценка характерных для них стабильных пассивов, необходимых для финансирования активов.

Минимальный уровень риска характерен для проектов с коэффициентом 0,9. Однако, такие же значения показателя характерны для компаний, руководство которых неэффективно использует краткосрочные займы.

Вероятность потери вложений при любых значений коэффициентов может быть в результате недобросовестности партнеров, колебаний курсов национальной валюты или при форс-мажорных обстоятельствах. Оптимальное значение коэффициента находится в пределах 0,7–0,9. Если показатель не превышает отметки 0,7, то можно судить о рискованном сотрудничестве. Пограничные нижние значения расцениваются как сомнительные, требующие уточнения.

Факторы, оказывающие влияние на коэффициент

Если компания не в состоянии погашать внешние обязательства, то коэффициент будет снижаться. Динамику его изменений лучше отслеживать по финансовым отчетам нескольких периодов. Он также будет снижаться в случае необходимости погашения обязательств в ближайшее время, а также если активы компании, в том числе и результаты деятельности субъекта предпринимательства, в ближайшее время будет сложно реализовать.

Увеличение в динамике параметра можно отметить в случае, если рост пассивов субъекта связан с заемными средствами, которые необходимо погасить позже чем через год. Аналогичная реакция характерна при расширении базы ликвидных активов, а также в случае, когда погашение текущих обязательств не является поводом для утраты стабильности финансового положения субъекта.

Анализ финансового состояния компании

Инвестирование в любые проекты рискованны. Чтобы не потерять свои средства, инвестор должен постоянно мониторить успешность деятельности проекта за счет проведения финансового анализа не только до оформления вклада, но и во время действия инвестиционного контракта. Для принятия правильного решения относительно инвестирования средств в выбранный проект, необходимо оценить динамику его развития при помощи финансового индикатора.

Проанализировав его значение можно понять, обеспечивается ли деятельность предприятия в полном объеме за счет собственных средств или для его функционирования необходимы займы или финансирование за счет других проектов.

Правильно произведенные расчеты помогут инвестору выбрать выгодный проект для партнерства. Грамотный инвестор, понимающий, какие показатели идентифицируют целесообразность партнерства, как их рассчитать и где взять данные для вычислений, может определить актуальность сотрудничества с руководителем проекта и выявить проблемы в обеспечении его функционирования даже при положительных показателях деятельности.

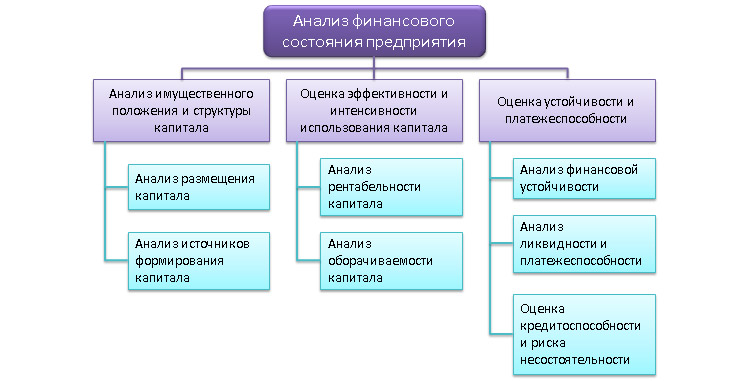

При проверке финансового состояния компании необходимо провести анализ структуры ее капитала, оценить уровень платежеспособности субъекта и эффективность использования им собственных средств для обеспечения его деятельности. Все вычисления и аналитика проводятся на основании сведений из бухгалтерских отчетов.

Инвестору важно определить финансовое состояние субъекта предпринимательства по показателям платежеспособности и финансовой устойчивости. При превышении нормы значений параметров можно судить о полной финансовой независимости организации. Если величина находится в пределах нормы, то деятельность субъекта стабильная. По заниженным величинам можно судить о неустойчивом состоянии предприятии, которое, возможно находится на грани банкротства. В такой ситуации исправить его положение могут только заемные средства.

При определении финансовой устойчивости компании учитываются сведения о ее рентабельности и параметре прибыльности. Однако, объективно оценить структуру капитала можно только при помощи коэффициента покрытия вложений, показывающего соотношение собственного капитала и долгосрочных активов в балансе компании.

Как рассчитать

Перед инвестированием средств в проект, потенциальному инвестору необходимо ознакомиться с финансовой отчетностью компании и определить, покроет ли финансовый результат ее деятельности вложенные инвестиции.

При планировании оформления инвестиционного партнерства с представителем бизнеса, который только начал свою деятельность, для анализа возможно использовать сведения внутригодовой отчетности. Для расчета необходимы сведения из финансового баланса организации:

- обязательства, требующие исполнения в долгосрочном порядке, которые в настоящее время обеспечиваю функционирование субъекта;

- собственные средства;

- общий капитал предприятия.

Рассчитанный по этим сведениям коэффициент покрытия инвестиций показывает, какую часть пассива компании занимают собственные средства и обязательства, предполагающие длительный срок погашения. При его определении необходимо сумму параметров долгосрочного капитала и долгосрочных обязательств разделить на величину общего капитала.

Пример

Для нормального функционирования ресторана необходимо 8000000 рублей инвестиций. Владелец бизнеса имеет 6000000 рублей собственного капитала. 11000000 рублей вложены в основной фонд проекта при покупке помещения, необходимого оборудования и мебели. Для обеспечения полноценного функционирования ресторана, собственником был оформлен кредит на длительное время в 4000000 рублей. Финансовый коэффициент соответствует (6000000+4000000)/11000000=0,90. Без использования долгосрочных кредитов коэффициент соответствует 6000000/11000000=0,54, что свидетельствует о присутствии риска инвестора, которому рекомендовано дополнительно оценить проект относительно его финансовой устойчивости.

Для точной оценки целесообразности сотрудничества необходимо произвести расчеты с учетом заемных средств и без них. Рекомендуется оформлять партнерство только с теми представителями бизнеса, проект которых стабилен и без кредитов. В такой ситуации можно судить о том, что займ был оформлен с целью продвижения предпринимательства, а не для погашения плановых обязательств. Формула по балансу может включать доходы, планируемые по результатам деятельности в будущем периоде. Они учитываются в сумму общего капитала.

Пример

Владельцу станции технического обслуживания необходимы инвестиции в бизнес 10000000 рублей. Собственный капитал проекта составляет 12000000 рублей. Для обеспечения его функционирования были приобретены помещение, оборудование и необходимые инструменты общей стоимостью в 16000000 рублей. Предпринимателем ранее был оформлен банковский кредит. На момент оценки финансового положения компании ему осталось погасить 30000000 рублей.

Показатель устойчивости бизнеса соответствует (12000000+3000000)/16000000=0,94. Без учета кредитных средств он равняется 12000000/16000000=0,75. Поскольку в обеих ситуациях показатель оптимален, то инвестор может не бояться за инвестированные средства.

Источник

Коэффициент покрытия инвестиций: что это такое и как его рассчитать

Инвестирование – сложное мероприятие, которое требует от собственника капитала максимальной осторожности, осмотрительности при выборе субъекта финансирования. Одним из важных показателей благоприятного инвестиционного климата является высокий коэффициент покрытия инвестиций. Благодаря достаточному запасу собственных активов предприятие гарантирует инвестору безопасность вложений и быструю окупаемость. Расскажем, как рассчитывается этот индекс, каким образом расшифровать полученные данные.

Содержание статьи

Коэффициент покрытия инвестиций: понятие и сущность

Инвестиции – совокупность финансов, объектов интеллектуальной собственности, имущества, направляемых в конкретное предприятие, отрасль, деятельность с целью стимулирования экономического развития. Инвестор от оборота капитала получает дивиденды, а субъект финансирования выходит на новый уровень развития.

Основная цель инвестора – получить оптимальный доход с минимальными рисками. Поэтому владелец финансов на этапе рассмотрения заявки на инвестирование старается максимально емко и детально изучить финансовое и имущественное положение предприятия. Под оценку в первую очередь попадают запасы, свободные денежные средства, дебиторская задолженность, иные активы в собственности. Предварительный анализ помогает капиталовкладчику заранее просчитать потенциал финансирования и степень убыточности.

Коэффициент покрытия инвестиций (КПИ) – распространенный финансовый индикатор, который позволяет на базе общедоступных данных оценить платежеспособность организации и климат для инвестирования. Второе определение индекса – показатель долгосрочной финансовой независимости. Говоря простыми словами, это преобладание собственных активов над величиной потенциальных затрат в долгосрочной перспективе.

Коэффициент обеспеченности применяется для оценки финансовой устойчивости предприятия, то есть способности за короткие сроки единовременно исполнить все требования кредиторов. Если активы субъекта инвестирования имеют низкую ликвидность или обеспечены краткосрочными обязательствами, то проект будет признан высоко рискованным.

Когда организация обладает достаточной суммой собственных активов, располагает кредиторскими обязательствами на долгосрочной основе, инвестор уверен, что ближайшие двенадцать месяцев не произойдет резкого падения финансового положения. Предпринимательская деятельность стабильная, риск инвестирования минимальный.

Показатель обеспечения инвестиционного проекта помогает внешним пользователям оценить вероятность возникновения кризисной ситуации, степень риска банкротства. На практике аналитики используют КПИ одновременно с индикатором ликвидности активов. Когда результаты расчетов окажутся в рамках предельных значений, инвестиционный проект будет наиболее привлекательным.

Когда коэффициент покрытия вложений снижается, предприятие теряет платежеспособность. Оно не способно своевременно исполнять текущие обязательства. В этой ситуации возрастает риск разорения бизнеса, массовых судебных разбирательств. Активы компании будет очень сложно реализовать в краткосрочной перспективе, поскольку у покупателей нет заинтересованности в сделке. Дополнительно все обязательства требуют единовременного погашения не позднее чем через двенадцать месяцев.

Нормальное значение КПИ показывает, что предприятие способно удовлетворить все требования кредиторов, заказчиков, бюджета единовременно без риска утраты платежеспособности и дестабилизации производства. База ликвидных активов расширяется, появляются высокие показатели быстрой, текущей, абсолютной ликвидности фондов. Компания привлекает долгосрочные займы, необходимые для расширения производственных мощностей и выхода на новый торговый уровень.

Перечислим базовые функции коэффициента покрытия инвестиций;

- отображение достоверной информации о платежеспособности предприятия;

- расчет показателя оборотных фондов;

- по величине индикатора определяется эффективность вложений;

- пользователи получают данные об объеме прибыли, прироста капитала за отчетный период;

- коэффициент показывает минимальную долю собственного капитала для покрытия расходов на выплату процентов по ссудам, займам;

- индекс определяет размер финансов, необходимых для погашения долгов и стабилизации деятельности фирмы;

- КПИ позволяет рассчитать процентное соотношение капитала компании к доле заемных средств;

- производится расчет стационарных издержек, по которым требуется обеспечение чистой прибылью.

Формула расчета

Сведения для расчета коэффициента покрытия инвестиций могут быть получены из открытой финансовой отчетности по итогам завершенного отчетного периода. В бухгалтерском балансе систематизированы все необходимые данные. Не придется долго искать базовые показатели для заполнения формулы по оборотно-сальдовым ведомостям и другим сводным таблицам.

Для наиболее точного расчета рекомендуется запросить у предприятия промежуточную отчетность за последний квартал. Такая информация не предоставляется в контролирующие органы. Она используется внутренними и внешними пользователями для анализа недавно образованных компаний.

По данным бухгалтерской отчетности коэффициент покрытия вложений инвестора рассчитывается делением суммы долгосрочных обязательств и собственного капитала на общую валюту баланса. По кодам баланса формула для расчета выглядит следующим образом:

КПИ= (стр. 1400+стр.1300)/ стр. 1700.

Полученная цифра показывает, какую долю в общей величине пассивов предприятия занимает собственные фонды и долгосрочные долги. Если фирма располагает доходами будущих периодов, то их включают в сумму делимого (по балансу см. стр. 1530).

По активам

Это наиболее простой и быстрый метод расчета. Формула для определения коэффициента покрытия инвестиций выглядит как соотношение оборотных фондов организации к величине текущих обязательств. Делимое – сумма наличных и безналичных денежных средств, находящихся в распоряжении компании. К ней прибавляется величина дебиторской задолженности, стоимость товарно-материальных ценностей, других оборотных фондов.

Делитель представлен заемными средствами с периодом погашения до двенадцати месяцев, долгами перед поставщиками сырья, услуг, бюджетом и внебюджетными фондами, а также иными текущими обязательствами. По итогам расчета пользователь способен сделать общий вывод по платежеспособности исследуемого предприятия.

Полученный коэффициент не несет детальной информации о финансовом и имущественном положении предприятия. Эти сведения представляют поверхностный анализ, точность которого сведена к минимуму. Объективность данных отстает по безошибочности из-за разницы учетной информации.

Например, фирме придется единовременно погасить долгосрочные обязательства, для этого понадобятся все денежные средства и срочный возврат дебиторской задолженности. Соответственно, обеспечительная база под инвестиции существенно уменьшится.

По инвестициям

В этом случае для расчета коэффициента покрытия инвестиций используются данные по текущим заемным обязательствам. Индекс рассчитывается делением величины прибыли до налогообложения и уплаты займов на процент по полученным ссудам.

Когда величина показателя превышает 0,9, инвестор признает инвестиционный климат наиболее благоприятным для осуществления вложений. Если значение находится на промежутке между 3 и 4, фирма готова единовременно погасить все долги и сформировать резервный фонд на случай падения прибыльности.

Если индекс превышает 4, компания слишком осторожно относится к стороннему финансированию. Когда цифра значительно ниже единицы, риск проведения инвестиций очень большой. Компания не сможет рассчитаться с кредиторами и выйти на доходный уровень, а инвестор потеряет время и собственный капитал. КПИ, равный единице, показывает, что предприятие работает стабильно, но обеспечивает только долги суммой полученной прибыли.

По долгу

Для инвестора самое главное, чтобы предприятие удерживалось на плаву, исполняло вовремя свои обязательства перед кредиторами и бюджетом. Если будут идти судебные разбирательства, вероятны срывы производства, дополнительные издержки. Дополнительно повышается риск признания должника неплатежеспособным, банкротом.

Коэффициент покрытия инвестиций по долговым обязательствам рассчитывается в соотношении чистого операционного дохода за минусом текущих издержек к остатку задолженности. Показатель позволяет оценить потенциал погашения всех долговых недоимок перед взыскателями в один момент за счет собственных ресурсов, активов. Для наиболее точного прогноза в расчете используют деление сумму чистой прибыли к суммарной величине долговых обязательств. Тогда анализ будет наиболее верным и емким.

Анализ состояния финансов

Финансовое положение субъекта инвестирования определяется по совокупности факторов. Одним из них является коэффициент покрытия инвестиций. От значения, полученного при расчете, напрямую зависит потенциал для инвестиций в настоящий бизнес. Показатель невозможно усреднить, поскольку его величина варьируется в зависимости от отрасли, направления деятельности предприятия.

Когда значение индикатора пребывает в пределах единицы, фирма слаба, не готова быстро исполнять свои долговые обязательства. Для удовлетворения требований кредиторов потребуется все имеющиеся активы и полученная операционная прибыль. Компания окажется неспособной к расширению мощностей, конкурентоспособность упадет. Инвестор не получит ожидаемого дохода от инвестирования, подвергнет собственный капитал высоким рискам. Поэтому на заявку о финансировании бизнеса собственник капитала с большой долей вероятности ответит отказом.

Если коэффициент находится в интервале между 1,5 и 2,5, инвестиционный климат на предприятии будет считаться наиболее благоприятным. Организация уверенно справляется с текущими обязательствами, постоянно совершенствует расчетно-платежную политику, укрепляет свое положение на рынке. Благодаря этому инвестор будет получать стабильную прибыль, а инвестиции окупятся за ожидаемые сроки. Новые источники инвестирования станут дополнительным стимулом для развития предприятия и повышения его привлекательности для инвесторов.

Показатель, превышающий величину 2,5, по предварительной оценке является самым лучшим. Считается, что предприятие стабильно развивается, получает достойную прибыль от бизнеса. На первый взгляд платежеспособность фирмы находится на высоком уровне.

При детальном изучении финансово-имущественного положения выясняется, что руководство нецелесообразно расходует капитал и распределяет активы. Наиболее часто фиксируется завышенная доля дебиторской задолженности в составе оборотных активов. То есть фирма отгружает изделия без предоплаты или перечисляет поставщикам авансы, не соизмеримые с величиной ближайшей поставки.

Используя такую политику, предприятие рискует прийти к замедлению производственного цикла и падению оборачиваемости капитала. Рекомендуется оптимизировать процедуру проведения расчетов: реализовать товары исключительно по предоплате или с короткими сроками внесения денежных средств заказчиком.

По закупкам товаров и услуг желательно проплачивать счета накануне проведения хозяйственной операции. Когда капитал длительное время находится в распоряжении другой фирмы, организация теряет в доходности, вынуждена получать займы и нести дополнительные издержки.

Коэффициент покрытия инвестиций отражает картину устойчивости предприятия к внешним факторам. Когда этот показатель приближен к нормативному значению, финансовый анализ подтвердит высокую эффективность и потенциал вложений. Многие аналитики предпочитают оценивать финансовое положение организации не только за текущий период, но и за два-три предшествующих. Такой подход позволит составить динамику жизни компании и прогноз на будущее.

В анализе финансового состояния юридического лица используются несколько показателей. Обязательно оценивается соответствие собственных активов к доле стороннего капитала. Когда фирма постоянно привлекает займы, ссуды для стабилизации производства, риск кризиса возрастает многократно. Особенно неохотно инвесторы идут на сделки, если кредиты обеспечены имуществом компании.

Под финансовым состоянием организации подразумевается движение потоков финансов, предназначенных для обслуживания производства, ведения расчетов с контрагентами, организации отгрузки готовой продукции. Положительным будет считаться положение, когда компания способна самостоятельно погасить все издержки и обязательства.

В анализе участвуют такие показатели, как рентабельность, ликвидность, оборачиваемость фондов. За базу расчета берутся данные из бухгалтерской и финансовой отчетности за три-пять лет. Показатели сравниваются по динамике в разрезе исследуемых периодов.

Финансовый анализ позволяет оценить потенциал развития предприятия, способность преодолевать высокую конкуренцию, занимать лучшие положения в рыночном сегменте. По причине постоянной изменчивости экономической ситуации, компании должны стремиться к стабилизации деятельности, достижению коэффициента покрытия инвестиций приемлемого значения. Только в этом случае инвестиционный климат окажется благоприятным, а инвесторы заинтересуются предложением о взаимовыгодном сотрудничестве.

Общий и промежуточный КПИ

Общий коэффициент обеспеченности инвестиционных вложений рассчитывается делением оборотных фондов на текущие долговые обязательства. Наиболее оптимальное значение показателя располагается на интервале от 2 до 2,5 единиц.

Общая методика расчета коэффициента покрытия инвестиций позволяет потенциальным инвесторам поверхностно оценить исполнительность предприятия по отношению к кредиторам, степень ликвидности бизнеса и окупаемости вложений. Соответственно, такой расчет не приносит конкретной информации. Поэтому важно оценивать другие показатели для просчета уровня риска вложений.

Промежуточный коэффициент безопасности инвестирования – более жесткий, точный индикатор. Он рассчитывается исключительно по чистым активам: денежным средствам наличным и на расчетных счетах в кредитных учреждениях. Дополнительно учитываются текущие дебиторские обязательства, быстрореализуемые ценные бумаги и активы. В среде аналитиков этот метод анализа получил название «кислотного теста».

Показатель отображает процент погашения долговых обязательств в конкретный момент и вероятность наступления кризисной ситуации. Анализ ликвидности на разных этапах предпринимательской деятельности позволит максимально точно вычислить ликвидность активов, скорость оборачиваемости капитала и обеспеченность расходов и долгов собственными фондами фирмы.

Важно понимать, что дебиторская задолженность имеет своеобразную структуру, от которой также напрямую зависит финансовое состояние предприятия. Например, сомнительные и безнадежные долги не будут возвращены в срок, поэтому спустя обозначенный ГК РФ период недоимка будет списана. Коэффициент оценивается не только по предельному значению, но и по специфике отрасли предпринимательства, конъюнктуре рынка по выпускаемой продукции. Дополнительно анализируется деловая репутация фирмы, ее размер и масштабы деятельности.

Для улучшения финансового состояния компании рекомендуется увеличить размер оборотных фондов за счет краткосрочных долгов. Заемный капитал направляется на расширение производственных мощностей, совершенствование технологического процесса, модернизацию и внедрение инноваций. Целесообразное расходование сторонних денежных средств станет залогом успешного бизнеса и формирования благоприятного климата для инвестирования.

Второй альтернативный вариант повышения уровня платежеспособности предприятия – направление оборотного капитала на удовлетворение требований кредиторов. Стоит отметить, что при использовании активов на закрытие пассивов существенно меняются показатели финансовой стабильности и привлекательности организации с точки зрения инвесторов. Поэтому особенно важно погашать долги по четко отработанной схеме, без импульсивных необдуманных действий.

Коэффициент покрытия инвестиций – показатель, способный в сжатом объеме охарактеризовать платежеспособность предприятия, описать потенциал бизнеса и эффективность вложений. В анализе участвуют базовые показатели: оборотные фонды, текущие и долгосрочные обязательства. Благодаря такой оценке инвестор принимает решение по дальнейшему сотрудничеству с фирмой и определяет вероятную доходность от сделки.

Источник