- Ликвидность в экономике

- С какой целью производят оценку ликвидности активов компании

- Разновидности и характеристики ликвидности

- Расчет текущей ликвидности

- Вычисление быстрой ликвидности

- Расчет абсолютной ликвидности

- Виды ликвидности по сферам деятельности

- Ликвидность компании

- Балансовая ликвидность

- Банковская ликвидность

- Рыночная ликвидность

- Ликвидность ценных бумаг

- Ликвидность денежных средств

- Ликвидная и неликвидная недвижимость

- Оценка ликвидности

- Что влияет на ликвидность?

- Как повысить ликвидность?

- Что такое ликвидность

- Для чего оценивать ликвидность компании

- Виды ликвидности и их коэффициенты

- Ликвидность по сферам применения

- Анализ ликвидности

- Факторы, влияющие на ликвидность

- Способы повышения ликвидности

Ликвидность в экономике

Возможность быстрой продажи актива по стоимости, близкой к рыночной, называется ликвидностью. Чем легче совершить его обмен на наличные денежные средства, тем более высокой ликвидностью он обладает. Так, ликвидность заводского производственного оборудования считается низкой, так как реализовать его в короткие сроки и по реальным рыночным ценам почти невозможно.

Самая высокая ликвидность у денег. Их нет необходимости менять на самих себя, но купить за них можно все что угодно. Поэтому деньги считаются самоликвидными или абсолютно ликвидными. Поскольку и деньги, и заводское оборудование, и иное имущество с финансовой точки зрения принято называть активами, то далее мы будем рассматривать такое понятие, как ликвидность активов или даже ликвидность компании, владеющей этими активами.

С какой целью производят оценку ликвидности активов компании

Оценку ликвидности активов компании выполняют, чтобы подтвердить платежеспособность фирмы и возможность покрыть имеющиеся долги за счет своего имущества.

Когда склады компании полны товарами, а на счетах присутствуют большие суммы денег, с нее реже требуют предоплату и легче предоставляют кредитование в банках, потому что есть гарантия последующих расчетов.

И наоборот, если счета пусты, а все имущество составляют развалины фабричных зданий в промзоне, то фирма близка к банкротству и не сможет выполнить свои долговые обязательства.

Разновидности и характеристики ликвидности

Чтобы проанализировать способность фирмы вовремя расплачиваться по счетам, вычисляют специальный коэффициент ликвидности, пользуясь информацией из балансовой отчетности. В результате получают данные, позволяющие понять, как соотносится оборотный капитал фирмы и ее долговое обременение.

Выделяют три вида ликвидности — текущую, быструю и абсолютную. Все из них характеризуется своими коэффициентами.

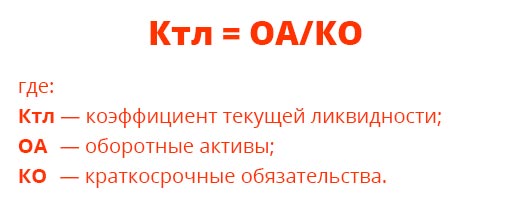

Расчет текущей ликвидности

Эту характеристику называют коэффициентом покрытия. Ее вычисляют, как отношение активов, находящихся в обороте, к имеющимся на данный момент пассивам (кратким долговым обязательствам). Способ расчета представлен справа:

Этот индикатор демонстрирует способность компании к погашению своих текущих долгов с использованием лишь активов, находящихся в обороте. Чем больше его значение, тем крепче платежеспособность, а значит, и ликвидность активов компании. Когда данный коэффициент ниже 1,5, это означает, что фирма не способна в срок расплатиться с партнерами. Приемлемым значением является 2.

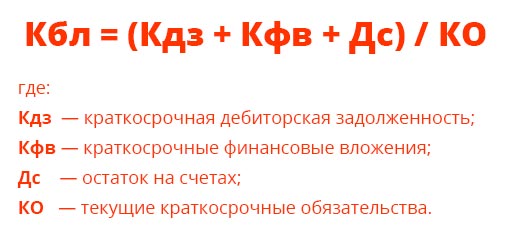

Вычисление быстрой ликвидности

Эта характеристика вычисляется, как соотношение текущих высоколиквидных активов к краткосрочным долгам. Запасы производственных материалов не рассматриваются в качестве такого имущества, так как их быстрая реализация всегда убыточна. Формулу расчета показателя смотрите ниже:

Ориентируясь на показатель, можно оценить возможность компании рассчитаться по текущим обязательствам перед партнерами, если возникнут непредвиденные осложнения. В идеале он должен принимать значения больше 1.

Расчет абсолютной ликвидности

Для его вычисления находят сумму краткосрочных инвестиций и денег, находящихся на счетах фирмы в банках. Полученное значение делят на объем имеющихся в данный момент обязательств. Вычисления производят также как при оценке быстрой ликвидности, за исключением сумм дебиторской задолженности. Формула показана справа. Нормой будет считаться значение 0,2 и выше.

Виды ликвидности по сферам деятельности

Ликвидность компании

Это понятие показывает, как долговые обязательства фирмы соотносятся с имеющимися ликвидными активами. Иными словами, в какой срок предприятие может расплатиться по счетам. Иногда слова «платежеспособность» и «ликвидность» имеют одинаковый смысл.

Собственность, реализовать которую по рыночной цене возможно в кратчайшие сроки, является ликвидной. Она в свою очередь бывает оборотной и необоротной.

Активы, приносящие фирме прибыль не менее года, считаются оборотными. Это может быть все, что применяется в производственном процессе или позволяет рассчитываться с партнерами — вложения на срок до двенадцати месяцев, краткосрочные дебиторские долги, сырьевые материалы и денежные средства.

Имущество, приносящее прибыль более года, считается необоротным активом. К нему можно причислить долгосрочные инвестиции, производственное оборудование, недвижимость и запатентованные технологии и разработки.

Ликвидность оборотных активов компании всегда выше, чем у необоротных.

По степени ликвидности активы также можно разделить на 4 категории:

- А1 — самые ликвидные — инвестиции на короткий срок и наличные деньги.

- А2 — имущество, подлежащее быстрой продаже — кратковременная дебиторская задолженность.

- А3 — то, что нельзя реализовать быстро — долгосрочные дебиторские долги, налоговые отчисления на добавленную стоимость, резервы материалов.

- А4 — собственность, которую сложно продать, считающаяся необоротной.

На балансе каждой компании есть еще и пассивы. Они включают в себя кредитные займы, полученные в банках, а также акционерный и уставной капитал фирмы. В зависимости от срочности погашения задолженности пассивы также бывают четырех категорий:

- П1 — выплаты по кредитам и другие, не терпящие отлагательств обязательства.

- П2 — долги по дивидендным выплатам акционерам, кредитная краткосрочная задолженность и иные пассивы краткосрочного характера.

- П3 — кредитная задолженность и пассивы долгосрочного характера.

- П4 — резервные суммы для предстоящих платежей и будущих расходов, ожидаемая прибыль и другие пассивы, обладающие относительной устойчивостью.

Балансовая ликвидность

Она характеризует способность компании к исполнению своих обязательств за счет имеющихся денежных средств. Время реализации активов при этом должно быть не больше времени погашения долгов. Расчет этого показателя выполняют, находя отношение объема долга к стоимости реализации ликвидных активов.

Баланс обладает абсолютной ликвидностью при соблюдении следующих условий отношения активов к пассивам, как показано справа. Сравнение первой и второй категории активов, а также первой и второй категории пассивов дает возможность оценить текущие показатели ликвидности.

Если же соотнести А3 с А4 и П3 с П4, то можно понять, насколько ликвидной будет компания в перспективе и предсказать степень ее платежеспособности, сравнив будущие доходы и расходы.

Банковская ликвидность

Под этой условной характеристикой понимают способность кредитной организации выплатить вкладчикам проценты по депозитам. При кредитовании частных лиц и бизнеса объем денег в банке уменьшается, что отрицательно влияет на его ликвидность.

Для поддержания надлежащей ликвидности банк должен обладать достаточным количеством резервных активов, в качестве которых не всегда выступают финансовые инструменты. Часть денежных средств, как правило, вложена акции и облигации, которые возможно быстро реализовать. Этот аспект функционирования кредитных организаций строго контролируется Российским Центробанком.

Дополнительно, банк может владеть необоротными низколиквидными активами, такими как офисная и автомобильная техника, недвижимость и т.д.

Рыночная ликвидность

Свойством ликвидности обладают не только фирмы и банковские учреждения, но и рынки. Например, рынок услуг, фондовый рынок и т.д. Высоколиквидным может считаться тот рынок, на котором объем заключаемых сделок будет постоянным при небольшом спреде между стоимостью продаж и приобретений. Само количество контрактов должно быть велико, чтобы не влиять на стоимость услуг и товаров.

Индикатором рыночной ликвидности служит показатель под названием «churn» (перемешивание). Он показывает взаимное соотношение общей суммы проведенных сделок и стоимости в действительности отправленных товаров или предоставленных услуг. Рыночная ликвидность достигается, когда значение этого коэффициента более 15.

Ликвидность ценных бумаг

Показатель характеризуется разницей между стоимостью приобретения и стоимостью последующей продажи, а также общей суммой торговых сделок с облигациями или акциями. При этом, чем больше проведено торговых сделок, тем ниже становится спред и больше ликвидность.

Акции или облигации считаются ликвидными, если существует возможность их быстрой продажи и покупки в большом количестве без большой разницы в стоимости. Низколиквидные ценные бумаги обладают противоположными свойствами.

Ликвидность денежных средств

Сохранение покупательной способности той или иной валюты и возможность свободного ее использования в качестве средства платежей называется ликвидностью денег. В странах с высокими экономическими показателями деньги почти всегда являются ликвидными.

Снижение денежной ликвидности обусловлено инфляционными процессами с ростом стоимости потребительских и иных товаров, а также уменьшением покупательной способности национальных денег.

Ликвидная и неликвидная недвижимость

Ликвидными считаются объекты недвижимости, на которые есть большой спрос, и их можно легко реализовать. В целом, недвижимость считается менее ликвидной, чем наличность, акции, облигации и запасы товаров компании. Быстрая ее продажа затруднительна. Необходимо предварительно оценить объект, найти покупателя и оформить сделку. На все это уходит много времени, а предложенная цена часто бывает меньше рыночной.

Цена объектов недвижимости подвержена влиянию внешних причин, таких как наличие и дальнейшее развитие инфраструктуры района, присутствие рядом предприятий, влияющих на экологию и т.д.

Вопреки всему этому, недвижимость не является низколиквидным активом. Инвестиции в недвижимость всегда обеспечивают большую безопасность и доходность в сравнении с банковскими депозитами.

Оценка ликвидности

Из бухгалтерского баланса можно узнать, насколько платежеспособной является компания. Если балансовая отчетность является ликвидной, то ликвидностью обладает и сама фирма. Для анализа способности фирмы платить по счетам всегда изучают баланс.

Что влияет на ликвидность?

Ликвидность предприятия определяется количеством ликвидных активов в его собственности. Здесь не достаточно резервов быстрореализуемых товаров, хранящихся на складе, наличия краткосрочных инвестиций и денег на счетах в банках. Необходим так называемый уставной фонд. Инвестиционные вложения должны быть диверсифицированы, чтобы исключить опасность снижения их стоимости из-за состояния отдельных сегментов рынка.

Ликвидность активов компании зависит и от внутренних причин — репутации фирмы, структуры и принципов управления. Эта информация отсутствует в бухгалтерском балансе. Ознакомиться с ней можно, изучив финансовые отчеты и уставные документы. Имидж предприятия может формироваться под влиянием происков конкурентов, экспертной аналитики, отзывов клиентов и публикаций в средствах массовой информации.

Как повысить ликвидность?

Компания может стать более ликвидной, если сделать ее активы качественными — уменьшить кредитную составляющую, поднять доходность и нарастить оборотный капитал. Важным влияющим фактором считается уровень дебиторской задолженности. Для его снижения часто подписывают с должниками договор цессии (уступка прав требования или прав собственности), для передачи дебиторских долгов третьей стороне.

Источник

Что такое ликвидность

Ликвидность любой вещи — это возможность быстро продать ее по рыночной цене. Чем проще обменять вещь на деньги, тем более ликвидной она считается. Например, у станков на заводе низкая ликвидность — продать их быстро и по реальной стоимости не получится. А у денег абсолютная ликвидность — их, по сути, менять на самих себя не надо, они самоликвидные.

И станки, и деньги в этом случае называют активами. Актив на языке финансов — это какое-либо имущество. Ликвидность может быть не только у отдельного актива, но и у компании в целом.

Для чего оценивать ликвидность компании

Ликвидность активов оценивают, чтобы понять, насколько платежеспособна компания, которая ими владеет, может ли она фактически рассчитаться по своим долгам.

Если у фирмы много денег на счетах, а на складах большие запасы товаров, которые легко продать, ей проще получить кредит в банке или поставку без предоплаты. Значит, она без проблем рассчитается в срок.

Если же единственный актив предприятия — полуразвалившийся корпус завода на окраине города, а в кассе пусто, то в случае банкротства кредиторы будут долго ждать свои деньги обратно.

Виды ликвидности и их коэффициенты

Чтобы понять, способна ли компания вовремя расплатиться с кредиторами, на основе бухгалтерского баланса рассчитывают коэффициент ликвидности. Он показывает соотношение долгов компании и оборотного капитала.

Ликвидность бывает текущая, быстрая и абсолютная. Для каждого вида рассчитывают свой коэффициент.

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл — коэффициент текущей ликвидности;

ОА — оборотные активы;

КО — краткосрочные обязательства.

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платежеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. При этом к высоколиквидным текущим активам не относят материально-производственные запасы, потому что их срочная продажа приведет к высоким убыткам. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (Кдз + Кфв + Дс) / КО,

Кдз — краткосрочная дебиторская задолженность;

Кфв — краткосрочные финансовые вложения;

Дс — остаток на счетах;

КО — текущие краткосрочные обязательства.

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей. Ситуация в компании считается стабильной, если коэффициент не меньше 1.

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (Дс + Кфв) / КО

Нормальным считается, когда этот коэффициент не ниже 0,2.

Ликвидность по сферам применения

Ликвидность предприятия — отношение долгов к ликвидным активам, то есть может ли компания быстро рассчитаться со всеми кредиторами. Часто понятия «ликвидность» и «платежеспособность» употребляют как синонимы.

Ликвидные активы — имущество, которое можно быстро продать по рыночной цене. В бухгалтерском балансе все активы предприятия указываются в самом начале. Активы делятся на оборотные и внеоборотные.

Оборотные активы — имущество, которое приносит предприятию доход в течение одного года. Как правило, это то, что используется в процессе производства или расчетов с партнерами: деньги, сырье, краткосрочная дебиторская задолженность, финансовые вложения на срок до одного года и т. д.

Внеоборотные активы используются и приносят прибыль более одного года: патенты и разработки, здания, оборудование, долгосрочные вложения.

Оборотные активы ликвиднее внеоборотных.

Активы делят на четыре группы:

А1 — самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения.

А2 — быстрореализуемые активы: краткосрочная дебиторская задолженность.

A3 — медленнореализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность.

А4 — труднореализуемые активы: внеоборотные активы.

Противоположность активам — пассивы предприятия. К ним относят собственный капитал предприятия, например уставный или акционерный, а также заемные средства, например кредиты в банке. Пассивы баланса тоже делят на четыре группы — по степени срочности оплаты:

П1 — самые срочные обязательства: кредиторская задолженность.

П2 — краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам.

ПЗ — долгосрочные пассивы: долгосрочные кредиты.

П4 — устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей.

Ликвидность баланса предприятия показывает, насколько активы покрывают обязательства — то есть хватит ли у компании в случае чего денег, чтобы расплатиться с долгами. При этом срок продажи активов должен соответствовать сроку погашения обязательств.

Ликвидность баланса рассчитывают как соотношение задолженности и ликвидных средств.

Баланс считается абсолютно ликвидным при следующем соотношении активов и пассивов: А1 ≥ П1, А2 ≥ П2, A3 ≥ ПЗ, А4 ≤ П4.

Сопоставление А1 и А2 с П1 и П2 позволяет выяснить текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платежеспособность предприятия на основе сравнения будущих поступлений и платежей.

Ликвидность банка — условная характеристика. Обычно под ней подразумевают возможность банка расплатиться с клиентами, которые держат в этом банке депозитные счета. Когда банк выдает кредит, количество денег в нем снижается, а значит, снижается и ликвидность.

Чтобы ликвидность всегда была на достаточном уровне, у банка должны быть постоянные резервы. Причем не обязательно финансовые — часть денег вкладывают в разные активы, например в акции или облигации. При необходимости их можно быстро продать и нарастить собственную ликвидность. За ликвидностью банков следит Центробанк России.

Кроме того, банк, как и любая другая организация, имеет на своем балансе низколиквидные внеоборотные активы — здания, технику и так далее.

Ликвидность рынка. Ликвидность есть не только у отдельных компаний или банков, но и у целых рынков — ценных бумаг, услуг и так далее. У рынка будет высокая ликвидность, если на нем регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причем таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

Показателем ликвидности рынка является параметр «чёрн» (от английского churn — перемешивание). Это соотношение между объемом заключенных контрактов и стоимостью реально поставленных по этим контрактам товаров. Чтобы рынок считался ликвидным, чёрн должен иметь значение от 15 и выше.

Ликвидность ценных бумаг на фондовом рынке оценивают по объему торгов и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если можно быстро продать или купить много акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Ликвидность денег — это возможность свободно расплачиваться ими, а также их способность сохранять свой номинал без изменения. В государствах с устойчивой экономикой национальная валюта обычно обладает самой высокой ликвидностью.

Изменение ликвидности денег напрямую связано с инфляцией: цены на товары растут одновременно с падением покупательной способности национальной валюты.

Ликвидность недвижимости — возможность быстро ее продать. Недвижимость менее ликвидна по сравнению с деньгами, ценными бумагами и товарными запасами предприятия. Продать ее быстро не получится — требуется оценка, сделки оформляются долго. Вдобавок продавец может предложить цену ниже рыночной, чтобы скорее продать актив.

На стоимость недвижимости влияют внешние факторы. Например, здание может дорожать, если район вокруг активно застраивается и развивается. Или, наоборот, дешеветь, если власти решат открыть рядом мусорный полигон.

При этом недвижимость — не низколиквидный актив. Для физлиц, например, вложения в недвижимость выгоднее, чем депозит в банке на сумму более 1,4 млн рублей. Если банк обанкротится, вкладчик получит компенсацию только в пределах этой суммы, а остальные деньги сгорят.

Анализ ликвидности

Платежеспособность компании можно узнать по бухгалтерскому балансу. Ликвидность баланса означает ликвидность предприятия. Когда надо оценить, может ли предприятие вовремя рассчитываться по всем обязательствам, — оценивают баланс.

Факторы, влияющие на ликвидность

Чтобы быть ликвидным, предприятие должно иметь много ликвидных активов. Кроме остатков на счетах, краткосрочных вложений и быстрореализуемых товарных запасов необходим и собственный капитал — прежде всего речь идет об уставном фонде. Вложения лучше диверсифицировать, чтобы их цена не зависела от ситуации на отдельных рынках.

На ликвидность предприятия влияют и внутренние факторы: система управления компанией, рациональная организационная структура, ее имидж. Всего этого в балансе нет: качество управления можно узнать, проанализировав другие документы компании — например, устав и финансовую отчетность. На репутацию влияют публикации в СМИ, мнения клиентов, экспертов на рынке и даже конкурентов.

Способы повышения ликвидности

Для повышения ликвидности необходимо повышать качество активов: увеличивать оборотный капитал и прибыль, снижать заемные средства. Еще один способ — снижение дебиторской задолженности: например, можно заключить с должниками договор цессии, чтобы передать обязательства дебитора третьему лицу.

Источник