- Прямые и портфельные инвестиции

- Чем отличаются портфельные и прямые инвестиции?

- Что нужно знать о портфельном инвестировании?

- Что нужно знать о прямом инвестировании?

- Прямые и портфельные инвестиции: понятия, отличия, плюсы и минусы

- Понятие инвестиции

- Что такое прямые инвестиции?

- Классификация прямых инвестиций

- Определение портфельных инвестиций

- 1. Консервативные (государственные)

- 2. Агрессивные (акции, дающие высокую прибыль)

- Чем отличается прямое и портфельное инвестирование?

- Плюсы и минусы прямых инвестиций

- Достоинства и недостатки портфельных инвестиций

Прямые и портфельные инвестиции

Прямые и портфельные инвестиции – виды вложений в развитие предприятия или компании.

При портфельном инвестировании вкладчик не имеет права контроля за деятельность организации, тогда как в случае прямого инвестирования такая возможность у него присутствует.

Чем отличаются портфельные и прямые инвестиции?

Под прямыми инвестициями принято понимать вложения в капитал корпорации для извлечения прибыли и получения права участвовать в управлении ее деятельностью.

Главное отличие прямого инвестирования от портфельного состоит в том, что при прямом инвестировании компания может рассчитывать на всевозможную поддержку со стороны вкладчика: финансирование в развитие предприятия, помощь в стратегическом администрировании и т. п. Что касается портфельного инвестирования, то здесь вкладчики не имеют возможности управлять предприятием и принимать решения, связанные с его работой.

Как пример прямого инвестирования можно рассмотреть инвестора, который приобретает оборудование для производства макарон, чтобы в дальнейшем выпускать и продавать этот

товар. Если же речь идет о вкладчике, который покупает акции Газпрома, но не намерен принимать участие в управлении предприятием, и рассчитывает получать доход в соответствии с числом приобретенных акций, то этот вкладчик является портфельным.

Стоит отметить, что прямое инвестирование является куда прибыльнее портфельного.

Что нужно знать о портфельном инвестировании?

Суть портфельного инвестирования заключается во вложении денег в акции предприятий, которые или очень маленькие, или так распылены между владельцами, что получить реальный контроль над капиталом компании попросту невозможно.

Такие вложения направлены на получение прибыли посредством изменения курса акций компании в результате торгов на бирже. Портфельное инвестирование редко бывает долгосрочным, зачастую оно имеет стихийный, непредсказуемый характер.

Основной задачей в портфельном инвестировании является оценка инвестиционной привлекательности компании, в которую будут вкладываться деньги. Инвестиционной привлекательностью принято называть наличие дохода от участия в проекте, а также связанные с этим инвестиционные риски (стоит сказать, что чем больше предполагаемый доход, тем значительнее риски). Для этого необходимо оценить финансовое состояние компании и возможности для ее развития.

Очень часто инвесторы пользуются услугами брокеров по инвестрованию в международные фонды — это такой вид коллективных инвестиций когда средства множества инвесторов объединяются в общие инвестиционные портфели и в соответствии с выбранной стратегией, что делает данный способ инвестирования чрезвычайно удобным для инвесторов с ограниченным бюджетом.

Портфельное инвестирование очень распространено в таких странах как Дания, Швейцария, Канада. Но и в других частях мира оно встречается куда чаще, чем прямое.

Что нужно знать о прямом инвестировании?

Среди распространенных примеров прямого инвестирования можно вспомнить автомобильные концерны Америки и стран Западной Европы (производство автомобилей – их конек), которые буквально монополизировали рынок производства машин. Еще один яркий пример такого вида вложений – нефтяные компании, акциями которых владеют всего несколько инвесторов. Стоит сказать, что высокий процент прямых инвесторов в стране, в определенной мере, свидетельствует о ее экономической развитости.

Итоги

И прямое, и портфельное инвестирование подразумевают, что вкладчик владеет довольно большой суммой денег, которую он готов превратить в инвестиционный капитал.

Портфельное и прямое инвестирование нередко осуществляется иностранными вкладчиками на малоизученных рынках, однако в некоторых случаях налагаются запреты на сферы производства, в которых иностранные инвесторы имеют право осуществлять прямые вложения.

Объемы портфельного и прямого инвестирования могут достигать очень больших финансовых размеров, по этой причине крупные вкладчики тщательно анализируют рынок на предмет эффективности вложения капитала. Для определения рентабельности тех или иных вложений применяются различные методики анализа рынка, они могут базироваться на различных математических моделях. Для того чтобы более подробно оценить возможности портфельного и прямого инвестирования можно привлечь независимого эксперта (финансового аналитика), который поможет оценить эффективность и рентабельность вложений в то или иное предприятие.

Источник

Прямые и портфельные инвестиции: понятия, отличия, плюсы и минусы

Прямые и портфельные инвестиции – две основные формы, которые отличаются целью инвестирования. Инвестировать можно не только вкладывая денежные средства, но и используя ценные бумаги. Это основное отличие между прямыми и портфельными инвестициями. Прямое инвестирование быстрее приносит результаты, поэтому в настоящее время портфельные инвестиции постепенно сокращаются.

Понятие инвестиции

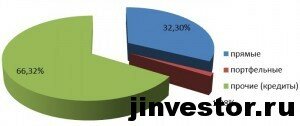

Инвестиции – это имущественные и интеллектуальные ценности, которые вкладываются в различные объекты путём реальных (прямых) или финансовых (портфельных) капиталовложений. Кроме этого, существуют венчурные (рисковые), аннуитет и прочие инвестиции.

Прочие инвестиции – это банковские ссуды, торговые кредиты, приобретение валюты, лизинг, размещение средств на депозитах.

Инвестировать могут компании, а также определённые люди, имеющие достаточное количество денег для поддержки целого предприятия. Но обычно инвестором является фонд прямых инвестиций, то есть компания, состоящая из группы лиц, которые имеют необходимое количество денежных средств. Вкладывая деньги, наиболее крупные инвесторы за какой-то период времени поднимают стоимость акций компании и получают на этом прибыль.

По форме использования капиталовложения могут быть:

- Ссудными – средства предоставляются для получения прибыли в форме процентов.

- Предпринимательскими – вкладываются в производство, и инвесторы получают права на получение прибыли в виде дивидендов.

Что такое прямые инвестиции?

Прямым инвестированием называются средства, которые вкладываются в уставный капитал предприятия. Целью прямого инвестирования является непосредственный контроль и управление объектом инвестиции. Прямые инвестиции предполагают как получение дохода, так и рост сферы влияния и гарантии будущих финансовых интересов.

Прямые инвестиции представляют собой виды вложения, затрагивающие материальное производство, когда вкладчик вправе принимать участие в управлении предприятием, в которое вложил средства. Инвестору может принадлежать как контрольный пакет акций, так и определённая часть уставного капитала (обычно 10%).

Осуществлять инвестирование можно в государстве, где живут участники сделки или в разных странах. В условиях глобализации экономики всё чаще производится прямое иностранное инвестирование.

Классификация прямых инвестиций

Исходящие вложения. Производятся гражданами определённого государства за границу. Динамика подобных вложений из развитых государств каждый год увеличивается и достигает рекордного уровня.

Входящие вложения. Осуществляются зарубежными инвесторами в конкретной стране.

Прямые иностранные капиталовложения – это вливание капитала в экономику отдельной компании из источника, находящегося в другой стране. Взамен инвестор получает возможность управлять предприятием, в которую были вложены средства. Такой способ помощи применим для развивающейся экономики и государства, и конкретной компании.

Инвестициями являются как финансовые ресурсы, так и специалисты, новейшие методики и технологические процессы, опыт управления и работы. Такое вливание положительно влияет на компанию-реципиент и страну, где эта компания находится.

Существует несколько видов прямых капиталовложений:

- Создаётся совершенно новое предприятие, которое находится в полном подчинении инвестору (иногда это филиал действующей иностранной корпорации);

- Покупается или поглощается уже существующее предприятие;

- Усовершенствуется существующее предприятие в обмен на участие в управлении;

- Выдаются в пользование полезные технологии;

- Покупаются акции компании.

От перспектив компании зависит её привлекательность для иностранных инвесторов. Кроме этого важна и перспективность экономики страны, где расположена компания.

Определение портфельных инвестиций

Инвестиции называются портфельными, когда средства вкладываются в активы для получения дохода (в виде повышения рыночной цены объекта инвестиции, процентов, дивидендов и пр.) и диверсификации рисков. К портфельным инвестициям относятся вложенные средства в приобретение ценных бумаг и других экономических активов. Такие вложения редко бывают долгосрочными, часто они стихийны и непредсказуемы.

Основная задача портфельного инвестирования – оценка инвестиционной привлекательности предприятия, в которое предполагается вкладывать средства. Привлекательными для инвестирования считаются доходы от участия в сделке, а также уровень рисков (чем больше ожидаемый доход, тем выше инвестиционные риски). Поэтому оценивается финансовое состояние предприятия и возможности для его развития.

Главной причиной портфельного инвестирования является стремление разместить капитал в том государстве и в таких ценных бумагах, в которых он будет приносить максимум прибыли при допустимом уровне риска.

Портфельные капиталовложения относятся к пассивным доходам, так как не требуют непрерывного контроля. Одно из главных преимуществ портфельного инвестирования – минимум рисков из-за диверсификации финансовых инструментов в инвестиционном портфеле. Однако, несмотря на многообразие активов, на вложения часто оказывают влияние сроки инвестирования и уровни прибыли и рисков.

Валютными рисками портфельного инвестирования являются вложения в валютные ценные бумаги, которые зависят от изменения курса иностранной валюты. Потери вкладчика могут возникнуть при повышении курса национальной валюты по отношению к иностранной валюте.

Портфельные капиталовложения подразделяются на два вида:

1. Консервативные (государственные)

При подобных вложениях доля акций больше доли облигаций. Например, портфель с активами состоит из:

2. Агрессивные (акции, дающие высокую прибыль)

При таких вложениях ситуация немного другая:

Для компаний выгодно портфельное инвестирование, так как контрольный пакет акций принадлежит одному лицу, а каждый вкладчик имеет определённую долю акций.

Чем отличается прямое и портфельное инвестирование?

Прямые и портфельные инвестиции часто путают, а многие даже не видят различия между этими понятиями. Они различаются тем, что при прямых вложениях предприятие может рассчитывать на помощь и поддержку вкладчика: финансирование в расширение и развитие производства, а также управление предприятием и т.п. При портфельном инвестировании вкладчики не могут управлять предприятием и принимать производственные решения.

Таблица сравнительных характеристик прямых и портфельных инвестиций:

| Прямые капиталовложения | Портфельные капиталовложения | |

| Задача инвестирования (цель) | Управление и контроль за работой компании | Получение высокой прибыли |

| Реализация задачи | Внедрение в производство обновлённых технологий | Покупка ценных бумаг предприятия |

| Способы достижения | Главное управление и покупка контрольного пакета акций (от 25% и более) | Не больше 25% (обычно около 10%) от акционерного капитала |

| Получение дохода | Предпринимательская прибыль | Дивиденды и проценты от ценных бумаг |

Портфельное инвестирование оказывает большое влияние на экономику на международном уровне, так как способно изменить динамику цен, ликвидность финансовых секторов и активов. Прямое инвестирование влияет на государственную экономику и предоставляет альтернативные возможности для иностранных инвесторов.

Примеры прямого и портфельного инвестирования:

- Примером прямого инвестирования является инвестор, который приобрёл оборудование для производства колбасных изделий, для того, чтобы производить и продавать этот товар.

- Как пример портфельных инвестиций можно рассмотреть вкладчика, купившего акции Газпрома, но не намеренного участвовать в управлении компанией, и рассчитывающего получать доход с приобретённых акций.

Плюсы и минусы прямых инвестиций

Главное достоинство прямых капиталовложений — инвестору доступно управление объектом инвестирования. Вкладчику гарантируется, что все важные производственные решения принимаются, учитывая его экономические интересы. Норма прибыли инвестора максимальная и делиться ею ни с кем не нужно.

Однако при прямом инвестировании требуются существенные трудовые вложения специалистов-менеджеров высокого уровня для:

- участия в управлении компанией;

- аналитической работы над принимаемыми решениями, заключёнными сделками и реализуемыми проектами.

Топ-менеджеры такого класса часто нужны для управления самой компании-инвестору, если она успешно ведёт производство и реализацию своей продукции. Кроме этого, услуги таких специалистов весьма недёшевы.

Достоинства и недостатки портфельных инвестиций

Достоинство

- У инвестора есть возможность экономить время высокопроизводительных топ-менеджеров за счёт их концентрации на работе своей фирмы;

- Контролирует эффективность вложенных средств и их окупаемость профессиональный рыночный оператор, который принимает на себя риски и заботы о приумножении капитала вкладчика;

- Инвестор снижает риски продуманной диверсификацией своих вложений.

- Деятельность финансовых посредников контролируется и регулируется государством. Благодаря этому инвестор может доверять посредникам.

Недостаток

- Отсутствие контроля со стороны инвестора за реализацией инвестиционных проектов;

- Компания-инвестор сильно зависит от опыта и профессионализма посредника. Правильный выбор финансовых инструментов формирует доходность капиталовложений.

- Комиссия финансовым институтам не всегда зависит от доходности вложений.

- Размер полученной прибыли уменьшается на сумму вознаграждения посредникам.

Источник