- Что характеризует рыночную активность это доходность

- 3.4.6. Рыночная активность

- Показатели рыночной активности

- Рыночная активность предприятия: показатели и формулы расчета

- Рыночная активность предприятия

- Анализ рыночной активности

- Показатели рыночной активности

- Прибыль на одну акцию

- Соотношение рыночной цены акции и прибыли за одну акцию

- Балансовая стоимость акции

- Коэффициент реальной стоимости предприятия

Что характеризует рыночную активность это доходность

Термин «рыночная активность» имеет различные интерпретации.

С позиции компании, котирующей свои ценные бумаги на бирже, он означает комплекс мероприятий, способствующих стабильному ее положению на рынке капитала в плане динамики рыночных индикаторов.

С позиции других компаний рыночная активность подразумевает контроль за динамикой рынка капитала, имеющий целью выявление общеэкономических и отраслевых тенденций, оценку положения основных конкурентов и (или) компаний, определяющих «погоду» в конкретном секторе производства товаров и услуг, формирование эффективного инвестиционного портфеля и др.

Поэтому в развитой рыночной экономике подавляющее число компаний в той или иной степени связано с рынком капитала. Целесообразность общения с рынком (в плане мобилизации финансовых ресурсов, в спекулятивных целях, с позиции оценки конъюнктуры рынков и т. п.) оценивается по результатам анализа ряда финансовых индикаторов. Охарактеризуем наиболее значимые из них.

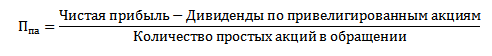

Доход (прибыль) на акцию (Earnings Per Share, EPS). Представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций.

Именно этот показатель в значительной степени влияет на рыночную цену акций, поскольку он рассчитан на широкую публику — владельцев обыкновенных акций. Рост этого показателя или, по крайней мере, отсутствие негативной тенденции способствуют увеличению операций с ценными бумагами данной компании, повышению ее инвестиционной привлекательности.

Необходимо подчеркнуть, что повышение цены находящихся в обращении акций компании, естественно, не приносит непосредственного дохода эмитенту, вместе с тем этот процесс сопровождается косвенными доходами, например: растет доход от капитализации, что стимулирует действующих акционеров к реинвестированию прибыли в активы компании; возрастает резервный заемный потенциал компании; становится возможным размещать вновь эмитируемые ценные бумаги на более выгодной основе и т. п.

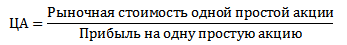

Ценность акции (Price/Earnings Ratio, P/E). Рассчитывается как частное от деления рыночной цены акции на доход на акцию.

Коэффициент Р/Е служит индикатором спроса на акции данной компании, поскольку показывает, как много согласны платить инвесторы в данный момент за один рубль прибыли на акцию. Относительно высокий рост этого показателя в динамике указывает на то, что инвесторы ожидают более быстрого роста прибыли данной фирмы по сравнению с другими.

Этот показатель уже можно использовать в пространственных (межхозяйственных) сопоставлениях. Компаниям, имеющим относительно высокое значение коэффициента устойчивости экономического роста, характерно, как правило, и высокое значение показателя «ценность акции».

Дивидендная доходность акции (Dividend Yield) выражается отношением дивиденда, выплачиваемого по акции, к ее рыночной цене. В компаниях, расширяющих свою деятельность путем капитализирования большей части прибыли, значение этого показателя относительно невелико. Дивидендная доходность акции характеризует процент возврата на капитал, вложенный в акции фирмы. Это прямой эффект. Есть еще и косвенный (доход или убыток), выражающийся в изменении цены на акции данной фирмы и характеризующийся показателем капитализированной доходности.

Дивидендный выход (Dividend Payout) рассчитывается путем деления дивиденда, выплачиваемого по акции, на прибыль на акцию. Наиболее наглядное толкование этого показателя — доля чистой прибыли, выплаченная акционерам в виде дивидендов. Значение коэффициента зависит от инвестиционной политики фирмы. С этим показателем тесно связан коэффициент реинвестирования прибыли, характеризующий ее долю, направленную на развитие производственной деятельности. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице.

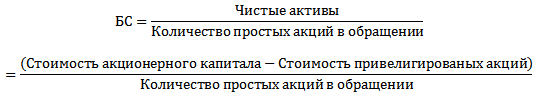

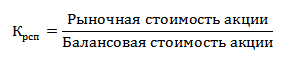

Коэффициент котировки акции (Market-to-Book Ratio) есть отношение рыночной цены акции к ее книжной (учетной) цене. Книжная цена характеризует долю собственного капитала, приходящегося на одну акцию.

Таким образом, она складывается из номинальной стоимости (т. е. стоимости, проставленной на акции, по которой она учтена в акционерном капитале), доли эмиссионной прибыли (накопленной разницы между рыночной ценой проданных акций и их номинальной стоимостью) и доли накопленной и вложенной в развитие фирмы прибыли.

Значение коэффициента котировки больше единицы означает, что потенциальные акционеры, приобретая акцию, готовы дать за нее цену, превышающую бухгалтерскую оценку реального капитала, приходящегося на эту акцию на данный момент.

Источник

3.4.6. Рыночная активность

Доход (прибыль) на акцию (Earnings Per Share, EPS). Представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций. Именно этот показатель в значительной степени влияет на рыночную цену акций, поскольку он рассчитан на широкую публику — владельцев обыкновенных акций. Рост этого показателя или, по крайней мере, отсутствие негативной тенденции способствуют увеличению операций с ценными бумагами данной компании, повышению ее инвестиционной привлекательности. Необходимо подчеркнуть, что повышение цены находящихся в обращении акций компании, естественно, не приносит непосредственного дохода эмитенту, вместе с тем этот процесс сопровождается косвенными доходами, например: растет доход от капитализации, что стимулирует действующих акционеров к реинвестированию прибыли в активы компании; возрастает резервный заемный потенциал компании; становится возможным размещать вновь эмитируемые ценные бумаги на более выгодной основе и т.

Дивидендная доходность акции (Dividend Yield) выражается отношением дивиденда, выплачиваемого по акции, к ее рыночной цене. В компаниях, расширяющих свою деятельность путем капитализирования большей части прибыли, значение этого показателя относительно невелико. Дивидендная доходность акции характеризует процент возврата на капитал, вло-женный в акции фирмы. Это прямой эффект. Есть еще и кос-венный (доход или убыток), выражающийся в изменении цены на акции данной фирмы и характеризующийся показателем капитализированной доходности.

Дивидендный выход (Dividend Payout) рассчитывается путем деления дивиденда, выплачиваемого по акции, на прибыль на акцию. Наиболее наглядное толкование этого показателя — доля чистой прибыли, выплаченная акционерам в виде дивидендов. Значение коэффициента зависит от инвестиционной политики фирмы. С этим показателем тесно связан коэффициент реинвестирования прибыли, характеризующий ее долю, направленную на развитие производственной деятельности. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице.

Коэффициент котировки акции (Market-to-Book Ratio) есть отношение рыночной цены акции к ее книжной (учетной) цене. Книжная цена характеризует долю собственного капитала, приходящегося на одну акцию. Таким образом, она скла-дывается из номинальной стоимости (т. е. стоимости, простав-ленной на акции, по которой она учтена в акционерном капитале), доли эмиссионной прибыли (накопленной разницы между рыночной ценой проданных акций и их номинальной стоимостью) и доли накопленной и вложенной в развитие фирмы прибыли. Значение коэффициента котировки больше единицы означает, что потенциальные акционеры, приобретая акцию, готовы дать за нее цену, превышающую бухгалтерскую оценку реального капитала, приходящегося на эту акцию на данный момент.

Источник

Показатели рыночной активности

Рыночная активность анализируется на основе оценки стоимости акций предприятия. Простая акция компании имеет номинальную, эмиссионную, балансовую, рыночную и реальную (пересчитанную с учетом временной стоимости денег) стоимость. Для эффективно функционирующей компании эти стоимости должны возрастать от номинальной до реальной.

К коэффициентам характеризующим рыночную активность предприятия относятся:

1) Прибыль на одну акцию;

2) Соотношение рыночной цены акции и прибыли на одну акцию;

3) Книжная (балансовая) стоимость одной акции;

4) Соотношение рыночной и балансовой стоимости одной акции;

5) Фактическая норма дивиденда (дивидендного дохода);

6) Доходность одной акции;

7) Доля выплачиваемых дивидендов.

Показатели рыночной активности предприятия являются одним из основных аспектов, который интересует владельцев хозяйствующего субъекта и потенциальных инвесторов. Главный интерес для собственника предприятия (в случае акционерной компании — держателя акций) представляет его прибыльность. В данном контексте имеется в виду прибыль, полученная благодаря усилиям руководства компании на средства, инвестированные (предоставленные в управление) владельцами компании. Собственников интересует надлежащее распределение прибыли, т.е. какая ее часть реинвестируется, а какая доля выплачивается им в качестве дивидендов.

Прибыль, направляемая на развитие, показывает, в какой мере предприятие сохраняет способность к самофинансированию, т.е. к росту собственного капитала за счет внутренних источников. Предприятие использует и другие источники вложений для развития — заемные средства (кредиты и корпоративные облигации), выпуск новых акций. Особой формой поддержки является финансовый лизинг.

Привлечение средств с помощью этих источников возможно в условиях прибыльной работы предприятия в текущем и перспективном периодах. При использовании заемных средств для целей развития предприятия уровень прибыли должен покрывать издержки обслуживания долговых обязательств (процентов по облигациям и за пользование кредитами), а также обеспечивать погашение стоимости облигаций и возвратность кредита.

Привлечение указанных источников, с одной стороны, обусловлено выплатами из прибыли и сокращением чистого дохода предприятия. С другой стороны, привлечение оправдано, если увеличивается прибыль, остающаяся в распоряжении фирмы после уплаты процентов и налогов.

При финансировании развития предприятия за счет дополнительного выпуска акций должен предусматриваться необходимый уровень текущей и будущей прибыли не только для эффективного размещения акций, но и для выплаты по этим акциям дивидендов на уровне поддержки курса акций. Кроме того, из всех источников развития бизнеса только прибыль является систематически воспроизводимым финансовым ресурсом предприятия.

В данном случае имеет место влияние результатов деятельности компании на рыночную стоимость их инвестиций, особенно если акции предприятия свободно обращаются на рынке.

Для того, чтобы эффективно осуществлять хозяйственную деятельность, кроме эффективного управления необходимо постоянно совершенствовать технологии, использовать современные средства производства и наращивать оборотные активы. Рыночная активность предприятия обеспечивается стабильным ростом прибылей и собственного капитала (активов) для собственников.

В зависимости от поставленной цели используются различные исходные данные и определяются соответствующие показатели рыночной активности. Все участники хозяйственной деятельности следят за рыночной активностью предприятия на основании абсолютных и относительных показателей эффективности использования собственного капитала.

Источник

Рыночная активность предприятия: показатели и формулы расчета

Разберем показатели рыночной активности предприятия для бизнес-плана.

Рыночная активность предприятия

Рыночная активность предприятия изучается с помощью анализа стоимости его акций.

Простая акция предприятия имеет следующие виды стоимости:

Предприятие будет иметь устойчивый рост и стабильное состояние, когда стоимость ее акций возрастает от номинальной стоимости до реальной стоимости.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Анализ рыночной активности

Анализ рыночной активности предприятия происходит с помощью анализа его акций и расчета показателей рыночной активности. Можно выделить следующие относительные показатели деятельности предприятия:

- Прибыль на одну акцию

- Соотношение рыночной цены акции и прибыли за одну акцию (ценность акции)

- Балансовая стоимость одной акции

- Коэффициент реальной стоимости предприятия

- Дивидендный доход

- Доходность с одной акции

- Доля выплачиваемых дивидендов

Показатели рыночной активности

Прибыль на одну акцию

Показатель прибыли на одну простую акцию определяет динамику рыночной цены. Следует отметить, что это один из важнейших показателей рыночной эффективности предприятия. Формула расчета показателя следующая:

Количество простых акций в обращении определяется по следующей формуле:

Кпа = Общее количество простых акций в обращении – Собственные простые акции в портфеле компании

Соотношение рыночной цены акции и прибыли за одну акцию

Следующий показатель определяет ценность простой акции предприятия и представляет собой отношение рыночной цены акции к прибыли за одну акцию. Формула расчета:

Показатель определяет уровень спроса на акцию (ее ценность). При анализе показателя важно обращать внимание на его динамику. Чем она выше, тем лучше.

Балансовая стоимость акции

Данный показатель определяет долю чистых активов предприятия в одной простой акции предприятия. Формула расчета балансовой стоимости акции:

Коэффициент реальной стоимости предприятия

Коэффициент отражает реальную стоимость предприятия и является отношением рыночной стоимости акции к балансовой стоимости акции. Формула расчета:

При Крсп >1 можно сделать вывод о том, что рыночная стоимость акции предприятия превышает балансовую стоимость. Предприятие привлекательно для инвесторов.

При Крсп =1 предприятие привлекательно для стратегических инвесторов.

При Крсп Самая обсуждаемая >10 000 просмотров >100 лайков С примером Видео-урок

Предприниматель, спикер в бизнес-школе РГГУ, автор книг-бестселлеров «Финансовый анализ предприятия с помощью коэффициентов и моделей», «Инвестиционная оценка проектов и бизнеса», «Прогнозирование доходности и риска инвестиций на фондовом рынке». Лауреат государственной премии за комплекс монографий в сфере экономики и управления предприятиями авиационной промышленности на базе информационных технологий. Лауреат премии Всероссийского конкурса на лучшую научную книгу 2013 года от Фонда развития отечественного образования

Источник