- Денежный поток инвестиционного проекта: правила определения и примеры

- Что такое денежный поток проекта?

- Виды потоков (Cash Flow)

- Примеры положительных и отрицательных потоков от различных видов деятельности

- Денежный поток от операционной деятельности

- Денежный поток от финансовой деятельности

- Денежный поток от инвестиционной деятельности

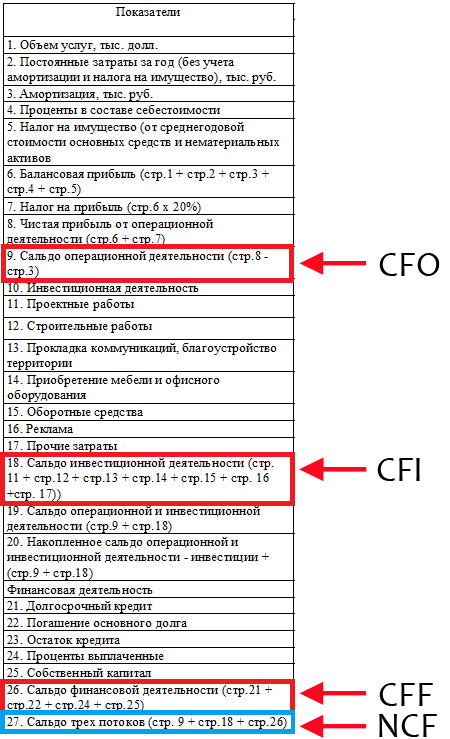

- Упрощенная схема расчета денежных потоков от реализации инвестиционного проекта:

- Пример расчета чистого денежного потока и чистого дохода инвестиционного проекта

- Дисконтирование денежных потоков: что и за чем…

- Чистый денежный поток (Net Cash Flow, NCF). Виды денежных потоков

- Чистый денежный поток. Экономический смысл

- Оценка значений показателя NCF

- Формула расчета чистого денежного потока

- Пример расчет чистого денежного потока

- Виды денежных потоков предприятия

- Свободный денежный поток фирмы и капитала FCFF, FCFE

- Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежный поток инвестиционного проекта: правила определения и примеры

Для чего осуществляются инвестиции? Понятно, что одной из главных целей инвестиционного проекта зачастую является получение дополнительного дохода. Инвестор предполагает, что за вложение своих ресурсов, например, финансовых или временных, он получит дополнительный денежный поток (Cash Flow).

Тогда встает вопрос, что такое денежный поток инвестиционного проекта, каких видов он бывает и как правильно его рассчитать. Разберемся с этими вопросами подробно.

Что такое денежный поток проекта?

В конечном итоге инвестора интересует эффективность проекта. Но она напрямую зависит от времени, на протяжении которого будет производиться оценка.

Таким образом, эффективность инвестиционного проекта оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения.

Именно этот расчетный период и называется горизонтом расчета.

Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей.

Следовательно, за шаги расчета могут быть приняты: года, кварталы, месяцы и т.д.

Однако, надо понимать чем мельче шаг, тем более, с одной стороны, более точными будут расчеты, а, с другой стороны, увеличение количества периодов приведет к повышению трудоемкости расчетов, а следовательно и к увеличению финансовых затрат.

Денежный поток инвестиционного проекта – это зависимость от времени денежных поступлений и платежей при реализации инвестиционного проекта, определяемая для всего расчетного периода (на каждом шагу расчета).

На каждом шаге значение денежного потока характеризуется:

- притоком , равным размеру денежных поступлений на этом шаге;

- оттоком, равным платежам на этом шаге;

- сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Виды потоков (Cash Flow)

Денежные потоки от операционной деятельности – потоки, являющиеся результатом тех операций, которые не являются операциями по инвестиционной или финансовой деятельности компании.

Операционная деятельность включает всю основную деятельность компании.

Денежные потоки от финансовой деятельности – поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности предприятия.

Денежные потоки от инвестиционной деятельности – потоки от инвестирования предприятием средств в финансовые активы и основные средства (здания, сооружения и оборудование) или продажи таких активов.

Суммарный денежный поток состоит из потоков от отдельных видов деятельности: операционной, финансовой, инвестиционной.

Следовательно, формула потока будет выглядеть следующим образом:

Таким образом, чтобы определить денежный поток предприятия в целом или поток от конкретного проекта, надо сложить потоки от 3 видов деятельности: операционной, инвестиционной и финансовой.

Примеры положительных и отрицательных потоков от различных видов деятельности

Денежный поток от операционной деятельности

Этот вид потока образуется в результате осуществления основой деятельности предприятия.

Операционными расходами являются:

- расходы, связанные с передачей в аренду активов;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов;

- проценты по кредитам и займам;

- расходы по оплате услуг кредитных организаций;

- отчисления в резервы.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Объем продаж | ||||

| 2. Цена | ||||

| 3. Выручка от продаж (п. 1 * п. 2) | ||||

| 4. Внереализационные доходы/расходы | ||||

| 5. Переменные затраты | ||||

| 6. Постоянные затраты | ||||

| 7. Амортизация | ||||

| 8. Проценты по кредитам | ||||

| 9. Прибыль до вычета налогов | ||||

| 10. Налоги и сборы (в зависимости от системы налогообложения) | ||||

| 11.Чистый операционный доход | ||||

| 12. Амортизация | ||||

| 13. Чистый денежный поток от операционной деятельности (п. 11 + п. 12) |

Денежный поток от финансовой деятельности

Финансовый поток напрямую связан с финансовой деятельностью предприятия, в рамках которой идет привлечение финансовых ресурсов для осуществления инвестиционного проекта.

Эти ресурсы могут быть собственными, когда инвестор вносит свои активы, и заемными. В качестве заемных ресурсов могут выступать, например, банковские кредиты или же займы.

Соответственно, если бизнес открывался за счет заёмных средств, то погашение тела кредита, будет отражаться в финансовом потоке.

Однако, следует обратить внимание, что проценты по кредиту относятся к операционной деятельности.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Собственный капитал | ||||

| 2. Краткосрочные кредиты | ||||

| 3. Долгосрочные кредиты | ||||

| 4. Погашение задолженностей по кредитам | ||||

| 5. Выплата дивидендов | ||||

| 6. Чистый денежный поток от финансовой деятельности (п.1 + п.2 + п.3 — п.4 — п.5) |

Денежный поток от инвестиционной деятельности

Отрицательный денежный поток отражает затраты на запуск проекта. Тогда как положительный поток обусловлен реализацией оставшегося оборудования, сокращением оборотного капитала и т.д.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Закупка основных средств | ||||

| 2. Пополнение оборотных средств | ||||

| 3. Реализация старого оборудования | ||||

| 4. Сокращение оборотного капитала | ||||

| 5. Чистый денежный поток от инвестиционной деятельности (п.3 + п. 4 — п.1 — п.2) |

Упрощенная схема расчета денежных потоков от реализации инвестиционного проекта:

Таким образом, денежный поток проекта упрощенно может быть рассчитан по следующему алгоритму:

- Инвестиции;

- Прирост выручки;

- Прирост / сокращение операционных расходов (без амортизации);

- Изменение амортизационных отчислений;

- Изменение доходов до налогообложения (п. 2 – п. 3 – п. 4);

- Изменение налога на прибыль (п.5 * 20%);

- Изменение чистой прибыли (п.5 – п. 6);

- Изменение амортизационных отчислений;

- Чистый доход от реализации инвестиционного проекта (денежный поток от операционной деятельности) (п.7+п.8).

Следует заметить, что в алгоритме фигурирует именно изменение показателей. Это связано с тем, что в расчет должны браться только показатели по новому проекту.

Например: Если у рамках существующего бизнеса вы решили открыть еще одно направление, то инвестиции, выручка, текущие затраты и т.д., необходимо брать только по этому новому бизнесу.

То есть, если у Вас, например, был кондитерский цех, который производил пирожное, а Вы решили запустить линию по производству тортов, то и выручка и затраты для оценки эффективности проекта необходимо брать именно по этому направлению.

Это и понятно, ведь выручку от продажи пирожного предприятие и так получало. С точки зрения бизнеса интересна эффективность нового проекта.

Пример расчета чистого денежного потока и чистого дохода инвестиционного проекта

Зная, что кумулятивный денежный поток складывается из потоков от трех видов деятельности, можно легко на примере его рассчитать.

При этом необходимо понимать, что бизнес-проект не сможет функционировать в условиях отрицательного кумулятивного потока, так как возникнут кассовые разрывы. Следовательно, если на каком-то шаге прогнозируется отрицательный накопленный денежный поток, то в проект необходимо привлечь дополнительное финансирование.

Дисконтирование денежных потоков: что и за чем…

Однако в связи с тем, что инвестиционные проекты зачастую бывают достаточно длительными, они не могут не подвергаться инфляции.

Инфляция присуща любой стране и влияет на обесценение денежной массы. А следовательно, денежные потоки также обесцениваются за счет инфляции. И на 1000 рублей через 5 лет инвестор сможет купить гораздо меньше товаров.

Поэтому для более точной оценки эффективности инвестиций с учетом фактора времени принято дисконтировать потоки проекта. Для этого необходимо использовать ставку дисконтирования (норму прибыли).

Источник

Чистый денежный поток (Net Cash Flow, NCF). Виды денежных потоков

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

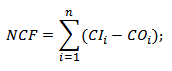

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

CFI – денежный поток от инвестиционной деятельности.

Пример расчет чистого денежного потока

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Чистый денежный поток. Пример расчета

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (FreeCashFlowtoFirm,FCFF,FCF) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (FreeCashFlowtoEquity,FCFE) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

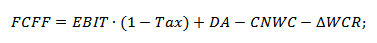

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes) – прибыль до уплаты налогов и процентов;

Tax – процентная ставка налога на прибыль;

DA – амортизация материальных и нематериальных активов;

СNWC (Change in Net Working Capital) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (Cash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

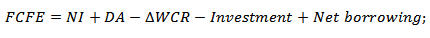

Формула расчета свободного денежного потока от капитала (FCFE)

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure);

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP,PaybackPeriod)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV,NetValue)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV,NetPresentValue)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV,NetFutureValue)

- Дисконтированный срок окупаемости (DPP,DiscountedPayback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV,ModifiedPresentValue)

Более о методах оценки и практического расчета в Excel коэффициентов эффективности инвестиционных проектов вы можете узнать в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

Источник