- NPV (чистая приведенная стоимость)

- Для чего нужен

- Формула расчета

- Пример расчета

- Расчет NPV в Excel

- Примеры расчета NPV в бизнес-планах

- Показатели оценки инвестиционного проекта

- NPV – что это такое и как рассчитать

- NPV – для чего необходимо считать показатель

- Необходимость расчета

- Как производится расчет?

- Формула NPV

- Пример расчета по NPV

- Анализ расчетов

- Плюсы и минусы системы подсчета

- Положительные стороны

- Отрицательные

NPV (чистая приведенная стоимость)

NPV (аббревиатура, на английском языке — Net Present Value), по-русски этот показатель имеет несколько вариаций названия, среди них:

- чистая приведенная стоимость (сокращенно ЧПС) — наиболее часто встречающееся название и аббревиатура, даже формула в Excel именно так и называется;

- чистый дисконтированный доход (сокращенно ЧДС) — название связано с тем, что денежный потоки дисконтируются и только потом суммируются;

- чистая текущая стоимость (сокращенно ЧТС) — название связано с тем, что все доходы и убытки от деятельности за счет дисконтирования как бы приводятся к текущей стоимости денег (ведь с точки зрения экономики, если мы заработаем 1 000 руб. и получим потом на самом деле меньше, чем если бы мы получили ту же сумму, но сейчас).

NPV — это показатель прибыли, которую получат участники инвестиционного проекта. Математически этот показатель находится путем дисконтирования значений чистого денежного потока (вне зависимости от того отрицательный он или положительный).

Чистый дисконтированный доход может быть найден за любой период времени проекта начиная с его начала (за 5 лет, за 7 лет, за 10 лет и так далее) в зависимости от потребности расчета.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Формула расчета

Для расчета показателя используется следующая формула:

- CF — сумма чистого денежного потока в период времени (месяц, квартал, год и т.д.);

- t — период времени, за который берется чистый денежный поток;

- N — количество периодов, за который рассчитывается инвестиционный проект;

- i — ставка дисконтирования, принятая в расчет в этом проекте.

Пример расчета

Для рассмотрения примера расчета показателя NPV возьмем упрощенный проект по строительству небольшого офисного здания. Согласно проекту инвестиций планируются следующие денежные потоки (тыс. руб.):

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 35 000 | 37 000 | 38 000 | 40 000 | |

| Операционные расходы | 4 000 | 4 500 | 5 000 | 5 500 | |

| Чистый денежный поток | — 100 000 | 31 000 | 32 500 | 33 000 | 34 500 |

Коэффициент дисконтирования проекта — 10%.

Подставляя в формулу значения чистого денежного потока за каждый период (там где получается отрицательный денежный поток ставим со знаком минус) и корректируя их с учетом ставки дисконтирования получим следующий результат:

NPV = — 100 000 / 1.1 + 31 000 / 1.1 2 + 32 500 / 1.1 3 + 33 000 / 1.1 4 + 34 500 / 1.1 5 = 3 089.70

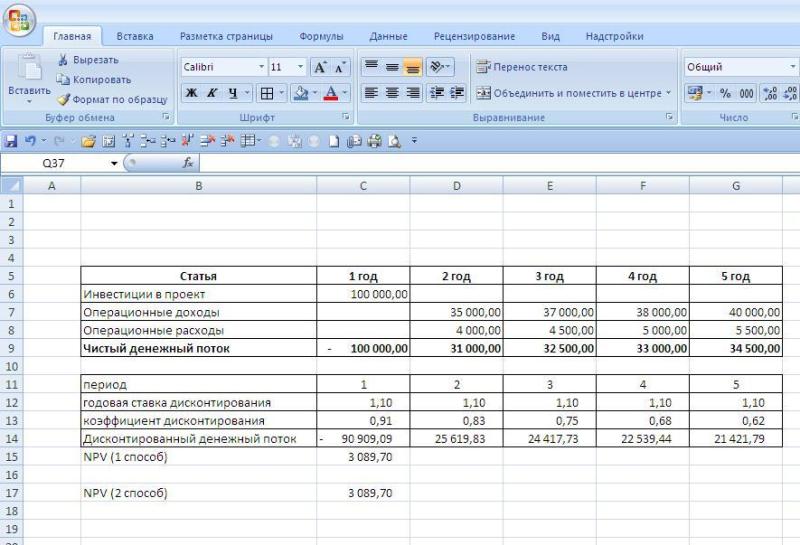

Расчет NPV в Excel

Чтобы проиллюстрировать как рассчитывается NPV в Excel, рассмотрим предыдущий пример заведя его в таблицы. Расчет можно произвести двумя способами

- В Excel имеется формула ЧПС, которая рассчитывает чистую приведенную стоимость, для этого вам необходимо указать ставку дисконтирования (без знака проценты) и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока).

- Можно самим составить дополнительную таблицу, где продисконтировать денежный поток и просуммировать его.

Ниже на рисунке мы привели оба расчета (первый показывает формулы, второй результаты вычислений):

Как вы видите, оба метода вычисления приводят к одному и тому же результату, что говорит о том, что в зависимости от того, чем вам удобнее пользоваться вы можете использовать любой из представленных вариантов расчета.

Примеры расчета NPV в бизнес-планах

Увидеть как рассчитан показатель на конкретном примере бизнес-плана вы можете выбрав соответствующий документ в форме поиска или перейдя по ссылке ниже:

Источник

Показатели оценки инвестиционного проекта

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник

NPV – что это такое и как рассчитать

NPV – для чего необходимо считать показатель

Весь бизнес состоит из прогнозирования. Прежде чем принимать к исполнению инвестиционный проект, необходимо удостовериться в его рентабельности. Помочь с решением этой задачи может NPV. Эта аббревиатура английского происхождения. В русскоязычных странах это же понятие может быть выражено следующими терминами:

- ЧПС. Значение этой аббревиатуры таково: чистая приведенная стоимость. Это – наиболее общее и самое употребляемое понятие. Даже в программном обеспечении компьютера принят именно этот перевод. По крайней мере, именно так называется формула для расчета в Excel.

- ЧДД, или чистый дисконтный доход. Это понятие имеет место для существования благодаря тому, что оно выражает смысл операции подсчета. Ведь при расчетах NPV сначала происходит дисконтирование средств, и лишь затем идет их подсчет.

- ЧТС. Чистая текущая стоимость.Это понятие, также как и второй вариант, менее распространено. Оно является скорее расшифровкой процесса подсчета, нежели понятием, которым пользуются для обозначения. Суть положения в том, что все доходы и расходы, в конечном счете, сравниваются со стоимостью денег. Эта величина в экономике непостоянна.

Официальное значение ЧПС громоздко и непонятно. Без специальных знаний в области экономики разобраться с ним будет очень сложно. А вот что получится, если объяснить то же самое, но простым, разговорным языком:

NPV – это специальная расчетная система, которая позволяет определить рентабельность проекта.

Ее суть заключена в том, что во время расчета сравниваются вложенные деньги, и те деньги, которые планируется получить. Причем возможный размер планируемого дохода рассчитывается на конкретный момент времени, то есть «на сейчас». Чистая приведенная стоимость может быть рассчитана вне зависимости от длительности проекта.

Необходимость расчета

NPV расчет становится необходим, когда возникает вопрос: «А стоит ли вообще вкладывать деньги в проект? » В таком случае он поможет определить:

- Выгодна ли компания;

- Каковы риски;

- Как инфляция может повлиять на исход дел.

NPV помогает понять, насколько выгодно вкладываться в то или иное дело, ведь у инвестора есть еще множество вариантов того, как с пользой реализовать свои деньги, например:

- Открыть новый счет в банке.

- Вложить деньги в то имущество, которое стабильно растет в цене.

- Просто сберечь денежные средства на будущее.

Как производится расчет?

Прежде чем переходить к подробному изучению формул, необходимо ознакомиться с принципами NPV расчета, а также порядком его проведения.

- Сначала нужно найти разницу между инвестициями и планируемым доходом. При этомнужно брать не весь инвестиционный курс, а отдельно каждый из периодов. Обычно одной такой единицей выступает год.

- На втором этапе определяется дисконтная ставка. Чтобы ее найти, нужно определить стоимость капитала.

- Затем все денежные потоки должны быть переведены на сегодняшнее состояние.

- Находится сумма дисконтных потоков. Это самый интересный пункт, так как именно в нем инвестор узнает объем своих доходов от проекта.

- Принцип расчета по NPV известен. Это значит, что теперь можно знакомиться с формулой, по которой этот расчет производится.

Формула NPV

Выглядит сложно и непонятно. Однако если знать значение каждого из элементов, то с подсчетом не должно возникнуть труда.

- N, t – этими буквами обозначаются все временные промежутки, которые встречаются в формуле.

- CFT – потоки денег за время T

- IC – инвестиции, т.е. деньги, вложенные в проект

- R – процентная ставка дисконтов.

После того, как расчет произведен, и величина NPV найдена можно приступать к её анализу.

Пример расчета по NPV

Чтобы лучше понять, как это работает, разберем примеры.

Инвестору предлагают два равно неизвестных варианта вложения денег. Условно обозначим эти проекты А и Б. При этом проект А обеспечивает резкий возврат средств, угасающий со временем. А проект Б увеличивает выгоды постепенно. Дисконт в обоих случаях составляет десять процентов. Схематически это выглядит примерно так:

| Год | Денежные средства |

| 0 | -20000 |

| 1 | 10000 |

| 2 | 4000 |

| 3 | 3000 |

| Год | Деньги |

| 0 | -10000 |

| 1 | 1000 |

| 2 | 3000 |

| 3 | 5000 |

Рентабельность можно найти либо рассчитав все вручную, либо воспользовавшись программой Excel. В разделе экономических формул присутствует необходимая нам формула ЧПС.

После всех вычислений получаем:

- Для А получаем, что значение отрицательно и равно минус 2400 рублей (-2400 руб.).

- Для Б – минус семьсот двадцать семь (-727 руб.).

Таким образом, для инвестиций оказался непригоден ни один из проектов. При том, что потери в проекте А больше.

Анализ расчетов

После подсчетов существует три равновозможных варианта.

- ЧПС выше ноля.Если значение подсчета – положительное число, значит, инвестиция будет выгодной. Конечно, все еще существуют риски, так как рынок – постоянно меняющаяся субстанция. Но для бизнеса это стандартное явление.

- Ноль. На экономическом жаргоне такое состояние называется “выйти в ноль”. Это значит, что деньги, вырученные с проекта, окупят его реализацию, но на большее рассчитывать не стоит.

- Отрицательное значение. Деньги в такую компанию вкладывать нельзя. Это – прямой путь к банкротству.

Главное правило, вытекающее из анализа: «Если значение выше нуля, то инвестировать стоит».

Плюсы и минусы системы подсчета

Конечно, по большей части этот расчет полезен. Однако если хорошо разобраться, то в подсчете по типу NPV есть и свои недостатки.

Положительные стороны

- Дает ориентиры.

- Помогает взвесить все риски и определить примерную выгоду.

Отрицательные

Их суть в том, что экономика постоянно движется. Из-за этого:

- Не удается просчитать все риски и быть уверенным на сто процентов в том, что не прогоришь. Ведь в формуле используются фиксированные цифры, а в действительности они постоянно меняются.

- Чтобы минимизировать риски в подсчетах используется политика минимализма. То есть вся прибыль считается по минимуму. Это может стать результатом того, что удачный и выгодный проект инвестором будет отклонен.

Таким образом, NPV – это полезнейший экономический инструмент. Однако стоит помнить, что он создан для приблизительного расчета, и полностью опираться на его результаты рискованно.

Источник