Бета-коэффициент портфеля

Современные концепции инвестирования решают две задачи: снижение диверсифицируемого риска и увеличение ожидаемой доходности. Их решение лежит в плоскости формирования портфеля, который будет включать не одну, а множество ценных бумаг, что позволит диверсифицировать риски. Тем не менее, осуществление инвестиций в такой портфель предполагает определенный уровень риска, мерой которого является бета-коэффициент портфеля. Этот показатель будет напрямую зависеть от уровня риска, присущего инвестированию в каждую из ценных бумаг, входящих в такой портфель.

Формула

Формула расчета бета-коэффициента портфеля учитывает бета-коэффициент каждой из ценных бумаг, а также их удельный вес:

где wi – удельный вес i-ой ценной бумаги в портфеле;

βi— бета-коэффициент i-ой ценной бумаги;

n – количество ценных бумаг в портфеле.

Пример расчета

Инвестор сформировал портфель ценных бумаг из акций трех компаний, историческая доходность которых, а также историческая доходность рыночного портфеля, представлена в таблице.

При этом удельный вес акций Компании А в портфеле составляет 40%, акций Компании Б 30% и акций Компании В 30%.

Ожидаемая доходность акций Компании А составит 8,712%, Компании Б 18,162%, Компании В 14,876%, рыночного портфеля 10,497%.

Ожидаемая доходность портфеля, включающего акции этих трех компаний в указанной пропорции, составит 13,396%.

Чтобы рассчитать бета-коэффициент портфеля, необходимо рассчитать бета-коэффициент каждой из акций. Для акций Компании А он составит 0,72, для акций Компании Б 2,16 и для акций Компании В 1,39. (О том, как рассчитать бета-коэффициент акций можно прочитать здесь)

Подставив полученные результаты в приведенную выше формулу рассчитаем бета-коэффициент портфеля, который составит 1,35.

Интерпретация

Интерпретация значения бета-коэффициента портфеля ценных бумаг такая же, как и для отдельной ценной бумаги.

- β 1 – риски, связанные с инвестирование в портфель ценных бумаг, выше чем при инвестировании в рыночный портфель, а их доходность демонстрирует однонаправленное движение.

Источник

Коэффициент Бета

Коэффициент Бета показывает связь (корреляцию) доходности портфеля с доходностью рынка (бенчмарка), то есть зависимость доходности портфеля от рыночного риска. Можно сказать, что бета актива показывает его чувствительность к рыночным колебаниям, то есть к систематическому риску.

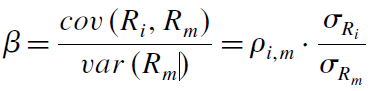

Корреляция между доходностью портфеля и доходностью рынка рассчитывается как ковариация дохода актива i и дохода рынка, поделенная на дисперсию дохода рынка, что в свою очередь эквивалентно корреляции i и m, и отношению стандартных отклонений (рисков) доходов актива и рынка.

Пример использования формулы:

Рыночный риск=25%

Ст. отклонение портфеля на разивающихся рынках = 60%

Корреляция его с рынком составляет -0,1%.

Рассчитать бету портфеля развив. рынков.

Подставляя значения в формулу, получаем = -0,1×60/0,25 = -0,24.

Свойства беты

Бета не является адекватной мерой рыночного риска для финансовых активов, которые имеют низкую корреляцию с рыночным риском [1].

Оценка коэффициента бета имеет значение для оценки будущего риска.

Бета, рассчитанная за короткий недавний интервал, будет ближе к текущей бете актива. Но более точной оценкой коэффициента будет расчет за более длинный интервал (например 5 лет, а не год). В то же время, такая оценка может слабо отражать реальность, особенно если с активом происходят серьезные изменения.

Чем больше бета актива, тем больше его ожидаемый доход.

Если бета актива >1, значит актив зарабатывает больше, чем рынок, если

Источник

Что такое коэффициент бета и как его учитывать в своих инвестициях

Инвестпривет, друзья! Ранее я писал о коэффициенте альфа и несколько раз упомянул бету. Это тоже очень важный коэффициент, который инвестору необходимо знать и понимать. Бета позволяет измерить меру риска актива. С его помощью можно спрогнозировать, как актив поведет себя при том или ином движении рынка.

Что такое коэффициент бета и что он измеряет

Под доходностью рынка обычно подразумевают доходность «главного» индекса страны. Например, для российского рынка это индекс Мосбиржи, а для США – S&P 500. Если посмотреть на график, например, той же Мосбиржи, то видно, что индекс преимущественно растет. Но есть периоды, когда весь индекс падает.

Если бы инвестор вложил деньги в индекс в 2008 году, то потерял бы 75% стоимости портфеля. Кроме того, были и другие периоды крупных убытков: –30% в период с 2011 по 2014 год, –15% в 2017 году и –20% в 2020 году.

Движение индексов и отдельных активов вверх и вниз называется волатильностью. Чем выше волатильность, тем выше потенциальная доходность, а вместе с ней – и риски. Есть очень высоковолатильные активы (например, акции) и низковолатильные (облигации).

Основоположник современной портфельной теории Гарри Марковиц считал, что доходность отдельной акции стремится к доходности всего рынка (что логично, ибо совокупность акций и есть рынок), но на отдельных временных промежутков акция может двигаться как синхронно с рынком, так и в противофазе. Иногда – расти быстрее или слабее рынка, иногда – падать или расти меньше, чем рынок.

Это отклонение акции от общей динамики рынка (а точнее индекса) последователь Марковица Уильям Шарп назвал мерой риска вложения в отдельную акцию, или просто бетой.

Шарп предложил такую формулу для расчета беты:

- ri – это доходность акции в портфеле;

- rm – рыночная доходность;

- о – дисперсия (стандартное отклонение) рыночной доходности;

- cov – ковариация.

Если вы ничего не понимаете – это нормально 🙂 Далее будет рассмотрена расширенная формула, которая немного яснее. К тому же бету не обязательно считать самим, можно воспользоваться готовыми расчетами. Важнее понимать сущность беты, т.е. что она показывает.

А бета показывает степень риска актива по отношению к рынку. В качестве актива обычно подразумевают акцию, облигацию, пай или же целиком инвестиционный портфель (правда, для расчета беты портфеля целесообразнее использовать другую формулу, она будет ниже).

В качестве «рынка» подразумевают не абстрактный рынок, а конкретный фонд или бенчмарк. Так, если в качестве актива выступает американская акция, то в качестве рынка надо брать индекс S&P500, если российская акция – то российский индекс Мосбиржи, если еврооблигация – индекс еврооблигаций и т.д.

Если говорить еще проще, то бета показывает, насколько упадет или вырастет актив, если упадет или вырастет рынок. С помощью беты можно предположить, например, насколько вырастет Газпром, если весь российский рынок (индекс Мосбиржи) вырастет на 10%.

Для самого рынка (индекса) бета в этом уравнении будет приниматься за 1. Так, если рынок за один год вырос на 15%, то эти 15% и есть наш эталон для сравнения. То есть, мы будем сравнивать, насколько акция выросла по сравнению с этими 15%. Если на 30%, то она опередила рынок в 2 раза, и ее бета равна 2. Если выросла на 15%, то ее бета равна бете рынка, т.е. 1.

Важно: сравнение актива и рынка производится на одном и том же временном промежутке. Чаще всего берут календарный год.

Для расчета беты используют такую расширенную формулу:

- ki – это доходность акции или пая в период i;

- k – средняя доходность акции за весь период измерения;

- pi – доходность рынка в период i;

- p – средняя доходность рынка (индекса) за весь период измерения;

- n – количество периодов наблюдения.

Как я уже писал, уметь вычислять бету самостоятельно не нужно, важнее понимать, как она рассчитывается и откуда берутся все сведения.

Где посмотреть значение беты

Есть несколько источников информации, где можно посмотреть бету отдельных акций и фондов. Основная сложность заключается в том, что разные агентства и разные сайты по-разному считают бету. И не просто по разным формулам (суть всех формул примерно одна), а используют данные за разные временные периоды. Например, Bloomberg использует период в 2 года с шагом в 1 неделю, Barra и Value Line – период 5 лет с шагом 1 месяц.

Более длинные промежутки позволяют сгладить волатильность и в целом получить более точнее результаты, но если за время в компании произошли структурные изменения и акция изменила свое поведение, то бета не будет отображать реальные показатели. А более короткие периоды могут захватить периоды нетипичного поведения и тоже исказят картину.

Поэтому, прежде чем брать на веру расчеты беты какого-то актива, неплохо узнать методику расчета коэффициента и период анализа.

Московская биржа, например, ведет расчет беты российских бумаг – акций и облигаций – с декабря 2016 года, но берет данные за 30 дней. Это довольно мало, но позволяет получить хоть какое-то представление о волатильности и мере рисков активов. Страница с расчетом беты: https://www.moex.com/ru/forts/coefficients-values.aspx.

На сайте американского экономиста, профессора Асвата Дамодарана, можно найти бету для американских ценных бумаг. Он рассчитывает бету за 1 год с шагом в 1 неделю. Сайт профессора: http://people.stern.nyu.edu/adamodar/.

Для биржевых фондов (ETF) бету за 2 год и 5 лет можно посмотреть здесь: https://seekingalpha.com/etfs-and-funds/etf-screener.

Как понимать бету

Ок, нашли бету. Как интерпретировать ее?

Если бета больше 1. Это значит, что акция колеблется значительно сильнее рынка. Например, если бета равна 2, то при росте рынка на 10% акция вырастет на 20%. И, аналогично, при падении рынка на 10% акция упадет на 20%. На рынке США есть такой термин, как high-beta stock. Это наиболее волатильные акции, которые привлекают массу спекулянтов, так как на широком движении можно хорошо заработать. Долгосрочным инвесторам лучше избегать акций с излишне высокой бетой.

Если бета равна 1 или около того. Это значит, что волатильность рынка и ценной бумаги находится примерно на одном уровне. И если рынок будет расти на 5%, то акция тоже вырастет примерно на 5%. Консервативному инвестору, желающему зарабатывать примерно на уровне рынка, следует отбирать акции именно с такой бетой.

Если бета меньше 1, но больше 0. Это значит, что акция менее волатильна, чем рынок. Например, при бете в 0,5 при росте рынка на 20% акция подорожает только на 10%. С другой стороны, если рынок упадет на 20%, то акция потеряет в цене только 10%. Включая такие акции в портфель, вы ограничивает потенциальную доходность, но одновременно снижаете риски.

Если бета равна 0. Это значит, что акция вообще не коррелирует с рынком. Такое бывает, но редко. Чаще всего нулевая бета у стартапов и, напротив, хорошо развитых компаний, которые растут не угроз со стороны внешних факторов. Пример – акции телекомов и ритейлеров.

Если бета меньше 0. Это значит, что акция движется в противофазе рынку. Например, акции золотодобывающих компаний традиционно растут, когда рынок падает, так как золото считается защитным активом и инвесторы перекладываются в него при непонятных ситуациях. С помощью акций с отрицательной бетой можно захеджировать свои риски. При росте рынка такие акции будут падать, но при падении – напротив, вырастут.

Для чего применяют бету

На практике бету применяют в двух случаях.

Первый – это прогнозирования движения акции в будущем. Если у акции бета равна 1,5, то логично предположить, что при росте рынка на 10% она подорожает на 15%. Причем, чем больший отрезок времени взят, тем точнее будет прогноз.

Минус этого подхода заключается в том, что бета показывает прошлую взаимосвязь актива и рынка. И если рыночная ситуация изменилась (или изменилась сама акция), то прогнозирование будет, мягко говоря, неточным. По прошлым результатам нельзя точно предсказать поведение акции, можно только предположить.

Поэтому корректнее говорить так: если у акции бета равна 1,5, то в будущем, скорее всего, она подорожает на 15%, если рынок за этот период вырастет на 10.

Не забывайте об этом моменте.

И второй случай практического применения беты – это оценка успешности управления фондом. Анализируя альфу и бету, можно понять, где управляющий проявил себя профессиональнее, а где фонду дал вырасти рынок – и особой заслуги управляющего в этом не было.

Бета инвестиционного портфеля

До этого мы говорили о бете отдельного актива. Но если говорить о бете инвестиционного портфеля, то тут немного другая картина.

Современная портфельная теория предполагает, что рынок эффективен: вся информация тут же закладывается в цену акции, и ни один участник рынка не может получить преимущество над другим. Следовательно, единственный способ получения доходности выше рынка – взять на себя больший риск.

Какой именно риск готов принять инвестор, и показывает бета портфеля. Если бета портфеля больше единицы, то он (портфель) будет более доходным, но в кризис будет проваливаться сильнее, чем индекс. Если бета меньше 1, то инвестор будет недополучать доход, но его портфель в кризис будет вести себя устойчивее.

Следовательно, суть портфельного инвестировать – собрать портфель с такой бетой, которая бы устроила инвестора.

Консервативным инвесторам достаточно беты равной 1 или даже меньше 1. А агрессивным подавай бету побольше и пожирнее )))

Как будет выглядеть формула беты портфеля? Суть такая же, как для одной акции, но в портфеле у нас несколько активов, поэтому нужно учитывать их веса. Это логично. Если портфель на 95% состоит из акций и на 5% из облигаций, то облигации внесут малый вклад в стабилизацию беты.

Поэтому бета портфеля – это просто сумма бет отдельных активов с модификатором их веса:

- Вр– бета всего портфеля;

- Вn– бета n-ой акции;

- W – вес акции;

- n – число элементов (акций) в портфеле.

Ожидаемую доходность портфеля тоже можно выразить через бету. Для этого используют такую формулу:

- Ep– ожидаемая доходность;

- Er– доходность рынка (индекса).

В курсе «Как составить свой инвестиционный портфель» я подробно объясняю, как вам самим подсчитать бету, где можно найти готовые расчеты коэффициентов альфа и бета для отдельных активов и самое главное: как с помощью автоматизированных сервисов составить портфель с оптимальной бетой и другими мультипликаторам (например, коэффициентом Шарпа). Если вы приверженец индексного инвестирования – эта информация будет для вас бесценна.

Итак, бета – это коэффициент, который измеряет изменчивость актива по отношению к индексу (бенчмарку). Бету считают как для отдельной бумаги, так и для всего портфеля в целом. Консервативным инвесторам лучше выбирать акции и собирать портфели с бетой, близкой к 1. А агрессивным можно и рискнуть. Удачи, и да пребудут с вами деньги!

[Общее число голосов: 2 Средняя оценка: 5 ]

Источник