- Соотношение риска и доходности инвестиций

- Риск — доходность

- Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

- Как измерить риск инвестиций

- И как понять, на какой риск можно идти

- Почему важна оценка риска

- Премия за риск

- Кухонный анализ риска

- Маркировка риска на продуктах

- Качественный анализ и кредитные рейтинги

Соотношение риска и доходности инвестиций

В процессе формирования своего портфеля ценных бумаг каждый инвестор неизбежно сталкивается с таким понятием как соотношение риска и доходности (как для отдельно взятого финансового инструмента входящего в его портфель, так и для всего портфеля в целом). Существует целая портфельная теория, разработанная американским экономистом Гарри Марковицем, направленная на то чтобы включать в свой портфель только те финансовые инструменты, для которых соотношение риска к доходности является оптимальным.

Или, другими словами, теория эффективного портфеля Марковица даёт ответ на вопрос о том, какой уровень доходности является приемлемым (оптимальным) для того уровня риска, который готов взять на себя инвестор.

Давайте, для начала определимся с основными терминами.

Риском называется вероятность того, что инвестиция в определённый финансовый инструмент (или в группу финансовых инструментов – инвестиционный портфель) не только не принесёт желаемого уровня прибыли, но и повлечёт за собой убыток. Уровень риска удобно выражать в процентах от суммы инвестируемого капитала. Так, например, величина риска в 100% говорит о полной потере инвестируемого капитала, а риск в 50% – о потере его половины.

Доходностью называют ту прибыль, которую приносит финансовый инструмент, выбранный в качестве объекта для инвестиций (или весь портфель целиком). Её также обычно выражают в процентах от инвестируемого капитала.

Для того чтобы понять какое соотношение риска и доходности является оптимальным, давайте рассмотрим вот этот график:

Кривая риск/доходность в теории Гарри Марковица

График построен на основе решения задачи по оптимизации инвестиционного портфеля (квадратической оптимизации при линейных ограничениях). Формулировка этой задачи выглядит примерно следующим образом:

Не вникая далее в премудрости высшей математики, давайте проанализируем вышеозначенный график с точки зрения простого инвестора.

Как видите, на нём есть линия красного цвета, обозначенная как граница эффективности. Эта именно та линия, на которой находятся оптимальные значения соотношения риска к доходности анализируемого финансового инструмента. Нижняя её часть соответствует небольшой доходности при таком же относительно небольшом уровне риска, средняя часть – среднему уровню доходности при среднем же риске, верхняя часть – высокому уровню доходности при большом уровне риска.

Нижняя часть границы эффективности содержит значения соотношения риска к доходности, удовлетворяющие консервативных инвесторов, а в верхней её части находятся значения, которые устраивают инвесторов с агрессивными стратегиями инвестирования.

Теперь давайте обратим своё внимание на области находящиеся выше и ниже границы эффективности. Всё множество значений находящееся ниже границы эффективности, представляет собой неоптимальное соотношение риска к доходности, то есть риск здесь относительно велик при сравнительно небольшом уровне доходности.

Вы же не станете инвестировать в акции с доходностью ниже или равной проценту по банковскому депозиту? Ведь акции (даже принадлежащие к категории голубых фишек), это относительно рискованный финансовый инструмент, который может принести как прибыль, так и убыток. А банковский депозит, с учётом того, что вклады физических лиц подлежат программе обязательного страхования, с вероятностью близкой к ста процентам, принесёт пусть небольшую, но всё же прибыль.

На вышеозначенном графике, точка соответствующая инвестициям в банковские депозиты находится на границе эффективности (в нижней её части), а точка соответствующая инвестициям в акции с такой же доходностью, расположена на том же уровне, но значительно правее границы эффективности.

А вот ту область, которая находится выше границы эффективности, можно отнести к миру заоблачных фантазий, поскольку в реальности такие соотношения риска к доходности попросту невозможны. Когда, например, кто-либо предлагает вам инвестировать свои деньги под высочайший процент и с небольшим уровнем риска, то он предлагает невозможное, то есть, по сути, он вас обманывает.

В общем и целом из всего вышесказанного можно извлечь следующие основные выводы:

- Величина потенциальной доходности финансового инструмента неизбежно зависит от величины связанного с ним риска. Или, иными словами, чем больше доходность, тем больше риск и наоборот;

- Невозможно получить высокий уровень дохода, не подвергаясь при этом повышенному риску;

- Портфель инвестора следует составлять из бумаг соотношение риска и доходности которых, соответствует значениям лежащих на границе эффективности.

Источник

Риск — доходность

Риск и доходность — взаимозависимы и прямо пропорциональны финансового рынка. Чем выше риск, тем выше доходность, которую требуют инвесторы при вложении денежных средств.

Все инвестиционные продукты условно можно разделить на классы исходя из их риска.

Первый класс – это долговые финансовые инструменты. В него входят государственные, корпоративные облигации, а также банковские продукты: депозиты, векселя. Доходность по долговым инструментам определяется двумя составляющими: вероятность дефолта заемщика и срок обращения.

Традиционно считается, что самые надежные — государственные ценные бумаги. Причем за базовый уровень доходности принимаются краткосрочные облигации казначейства США – так называемые T-bills, которые выпускаются в форме векселей со сроком обращения до одного года. Их доходность близка к нулю. Это не значит, что эти ценные бумаги не несут в себе риска – они всего лишь являются точкой отсчета сегодняшней мировой финансовой системы. Кроме того, казначейство выпускает среднесрочные облигации T-notes сроком от 1 до 10 лет и долгосрочные T-bonds — свыше 10 лет.

Государственные ценные бумаги других стран предлагают инвесторам большую доходность. Это связано с тем, что они несут в себе большую вероятность государственного дефолта, а также валютные риски по отношению к сегодняшней базовой мировой валюте – доллару США. Например, российские ценные бумаги на рынке продаются по состоянию на лето-2011 с доходностью в 3-5% годовых в зависимости от срока погашения, что говорит о том, что инвесторы оценивают разницу их надежности с американскими облигациями всего в 1-2% годовых.

Следующая группа финансовых инструментов в этом классе – банковские депозиты. Надежность по ним выше, чем по бумагам корпоративных заемщиков, в результате государственного надзора за банковской деятельностью, что снижает вероятность дефолта. В какой-то мере это обеспечено государственными гарантиями вкладов.

Корпоративные ценные бумаги предлагают еще большую доходность, так как имеют свой собственный риск возникновения проблем в бизнесе плюс риск государства, в котором компания находится, и банка, обслуживающего эту организацию.

Ценные бумаги одного класса могут иметь разную доходность. Например, по векселям платят больше, чем по облигациям. Это объясняется риском подделок и утраты бумаги, выпущенной на предъявителя.

Второй класс ценных бумаг – долевые, то есть акции. Выплаты по ним не гарантированы. Поэтому инвесторы требуют за это еще большей доходности, которая складывается из дивидендов плюс потенциального роста курсовой стоимости.

По данным Национальной лиги управляющих, средняя доходность по фондам акций на лето 2011 года за последние 12 месяцев составила 19% годовых. А по фондам облигаций – около 10%.

Третий класс ценных бумаг – производные финансовые инструменты. Доходность по ним не гарантируется. Более того, например, фьючерсы несут в себе неограниченный риск убытка для инвесторов. Допустимо утверждение, что торговля производными ценными бумагами – это сделки не с самими активами, а с рисками, которые связаны с ценами этих активов и соответствующими страховыми премиями. Именно поэтому подобные продукты предлагаются только квалифицированным инвесторам – тем, кто умеет соотносить ожидаемую доходность с возможными потерями.

Сравнение доходности по разным инструментам, при условии сопоставимых сроков обращения, позволяет оценить, насколько одна из этих ценных бумаг рискованнее другой.

Источник

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

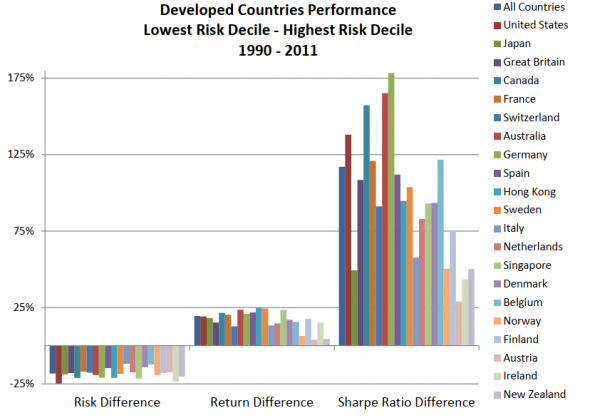

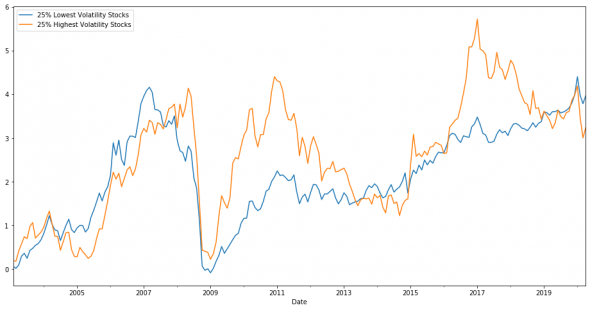

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

Источник: Baker & Haugen (2012)

10% Наименее волатильных акций показали не только меньшую волатильность портфеля, но и большую доходность. Что и привело к такой сильной разнице в коэффициенте Шарпа. В заключении сравним эти результаты с нашими по российскому рынку.

Алгоритм нашего бэктеста для России:

1) Отбираем наиболее ликвидные бумаги для каждого месяца. Это важный шаг и методика многократно описывалась ранее. Например, в этом бэктесте по моментуму https://www.sentimetrica.ru/post/большой-бэктест-стратегии-momentum-на-ммвб-или-почему-покупать-акции-на-отскок-плохая-идея

2) На основе дневных цен считаем доходность и среднюю волатильность доходности за последние 24 месяца

3) Отбираем в портфели 10% наименее и наиболее волатильных бумаг из списка ликвидных

4) Повторяем процедуру каждый месяц с января 2005 по апрель 2020г

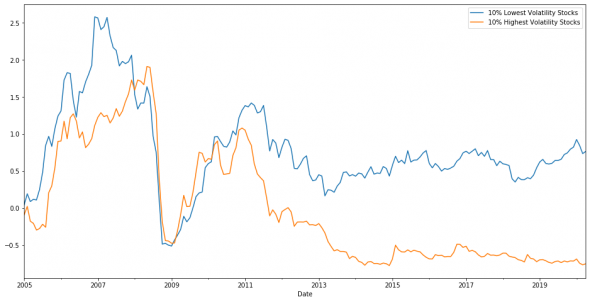

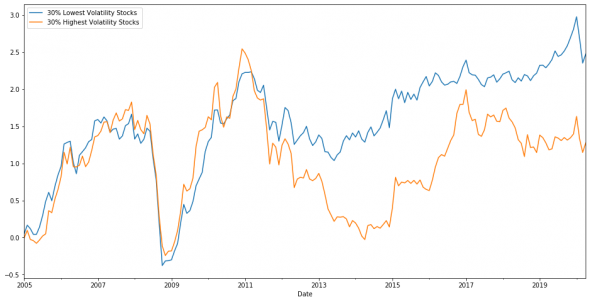

И вот что из этого вышло:

Средняя месячная доходность низковолатильного портфеля 0.77%, волатильность 9.04%, Шарп (без безрисковой ставки) 0.0851. Для высокорискованного портфеля доходность 0.07%, волатильность 13.15% и Шарп 0.0053.

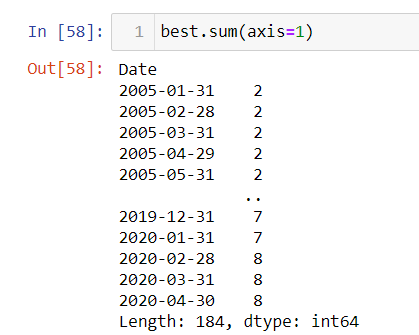

С одной стороны, мы в точности повторили методику иностранного исследования. С другой стороны, количество акций в отдельные моменты было слишком мало:

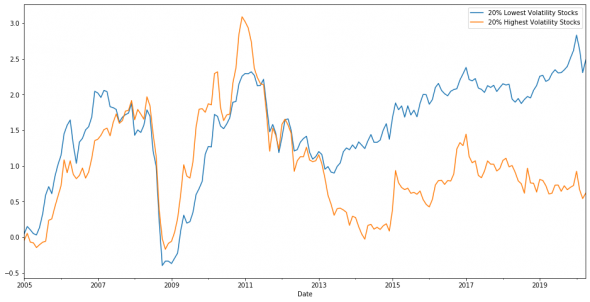

Проведем аналогичный тест, но будем набирать в портфель не по 10% акций, а 20%:

А если 30%?

В любом случае, динамика сохраняется. Нагляднее видно на едином графике с доходностью, риском и Шарпом в зависимости от концентрации портфеля и волатильности:

Использование обоих стратегий в лоб – опрометчиво, ведь они уступают индексу. Но главный вывод в том, что покупка акций с наибольшим риском (исторической волатильностью) не приводит к большей доходности на Московской бирже! Никзоволатильные акции честно выполняют свою функцию – дают небольшую доходность и волатильность в следующем месяце. А высоковолатильные продолжают оставаться рискованными, но с доходностью выходит накладка.

Интересно, что если отслеживать волатильность не за 24 месяца, как у Бейкера и Хогена, а лишь за последний месяц, то результаты высокорискованных акций улучшаются, но уж больно напоминают тараканьи бега 🙂

Спасибо всем читателям нашего блога за комментарии и критику. Все читаю и наматываю на ус 🙂 Отдельное спасибо Kot_Begemot за помощь в обнаружении ошибки в одном из предыдущих исследований. Честно пробовал подступиться к предложению из комментариев, но задача выглядит невыполнимой для скромных навыков количественного тестирования на Python:

Источник

Как измерить риск инвестиций

И как понять, на какой риск можно идти

Средняя доходность американского рынка акций с 1965 года — около 10% годовых.

Но если вы вложите в американские акции на один год, вы можете получить доходность и −37% — такой результат получили инвесторы в 2008 году. Это риск инвестиций в акции.

Интуитивно все понимают: риск — это вероятность провала. Например, вы ожидали доходность 10% годовых, а получили 40% убытка. Это реализовался риск. Очевидно, что нужно уметь как-то оценивать вероятность такого исхода.

Риск — сложная штука, потому что это уравнение со многими неизвестными. Зачастую риск оценивается по историческим данным и в некотором смысле это как управление автомобилем по зеркалу заднего вида.

Говорить о рисках сложно и интересно. Этим и займемся.

Почему важна оценка риска

Перед инвестированием желательно оценить риск с учетом целей и возможностей. В зависимости от того, сколько у вас денег и на какой срок вы вкладываете, вам подойдут разные инструменты и стратегии.

Например, у вас есть свободные 100 тысяч рублей и вы хотите за год превратить их в 200 тысяч. Тогда покупаете на все деньги акции одной компании второго эшелона и задерживаете дыхание. Риск высокий: в масштабах года эти акции могут обесцениться и на 25%, и на 50%, и даже на 100%. Но могут и подняться в цене на столько же.

Если у вас есть стабильный источник дохода и вы инвестируете часть денег на старость, вам может быть важен долгосрочный результат, но не так страшно, если в следующем году инвестиции обесценятся на треть, а еще через год вырастут вдвое. В таком случае вы можете часть денег инвестировать в рискованные ценные бумаги, а часть — в консервативные инструменты.

Идти на риск или нет — зависит от вашего финансового положения

Если вы планируете уже сейчас жить на деньги от инвестиций, то скачки в доходности и потоках платежей могут быть недопустимы, ведь вам нужен стабильный доход. В таком случае вам подойдут более предсказуемые инструменты, такие как банковские депозиты, короткие государственные облигации или фонды облигаций.

Обычно считается так:

- акции и фонды акций — рискованный инструмент;

- облигации и фонды облигаций — среднерисковые;

- короткие гособлигации и депозиты — относительно безопасные.

Но у всего есть нюансы.

Премия за риск

Считается, что за более высокий риск инвесторы получают более высокую доходность. Это называется премией за риск.

Если вам нужна стабильность, вы покупаете менее рискованные инструменты, но получаете по ним меньший доход. Если вы готовы рисковать, то покупаете более рискованные инструменты и это может принести больший доход. А может не принести. А может принести убыток.

Например, 100 $, инвестированные в довольно рискованный индекс американских акций 90 лет назад, сейчас превратились бы в 300 000 $ . Но та же сотня, инвестированная в сравнительно безопасные американские гособлигации, превратилась бы лишь в 7000 $. При этом суперрискованные акции отдельных компаний подешевели до нуля из-за банкротства.

Чем выше риск, тем выше возможный доход. Ключевое слово — возможный.

Кухонный анализ риска

Прежде чем перейти к качественному и количественному анализу, немного кухонной философии. У аналитиков есть сложные формулы и модели, по которым они считают риск. Они полезны для своих задач, но на практике для нас не так уж нужны. В формулах и моделях используется довольно небольшое число входящих параметров, а мир бесконечно разнообразен и сложен. Поэтому все финансовые расчеты довольно условны и легко разбиваются о суровую реальность с бесконечным числом неизвестных.

Я веду к тому, что для оценки рисков не обязательно погружаться в математические дебри. Просто посмотрите на то, что происходит вокруг.

ЦБ отзывает у банков по три лицензии в неделю. Рискованно ли в такой ситуации иметь депозиты в российских банках или покупать их облигации? Еще как!

В 2007—2008 годах американский рынок акций потерял 45% своей капитализации из-за финансового кризиса. Рискованно ли вкладывать в акции, даже американские? Да!

В 1989 году индекс фондового рынка Японии достиг значения в 38 957 пунктов, но больше никогда к этому значению не возвращался и сейчас находится на уровне около 20 000 пунктов (то есть на 50% ниже). Всегда ли можно досидеть в подешевевших акциях до выхода в прибыль? Пока непонятно, но, как показывает японский рынок на горизонте в 30 лет, не всегда.

19 сентября 2008 года российский индекс РТС вырос на +22,39% за один день. 6 октября 2008 года этот же индекс за один день потерял 19,10%. Готовы ли вы к таким горкам?

Инвестиции на фондовом рынке — это риск. Желательно иметь представление о его размере, чтобы это не стало сюрпризом. Одним способом оценить риск даже без специальных знаний может быть просто изучение того, что случалось ранее, хоть по «Википедии».

Маркировка риска на продуктах

У некоторых финансовых инструментов (например у ETF -фондов) бывает простенькая маркировка уровня риска. Доступные на Московской бирже ETF -фонды работают по европейскому законодательству, которое предписывает каждому фонду иметь маркировку уровня риска по шкале от 1 до 7. 7 — самые рискованные.

Фонд FXRL на российские акций имеет самый высокий уровень риска — 7; фонд FXUS на американские акции — 5; а фонд денежного рынка FXMM — 1, самый низкий. Это значит, что акции FXRL могут завтра сильно подешеветь или подорожать. Если они подешевеют, то вы получите временный убыток. А вот акции FXMM завтра будут стоить примерно столько же, сколько и сегодня. На них вы не заработаете сумасшедшей доходности, но и точно не потеряете деньги. Правда, слово «точно» в ценных бумагах применять нельзя: риск хотя и низкий, но не нулевой.

Аналогичная система маркировки риска есть, например, на сайте американской биржи Nasdaq. Индекс риска — число от нуля до 1000, которое считается по какой-то замороченной формуле. Чем выше число, тем больше риск. Вот значения для нескольких знакомых компаний, индексов и ETF -фонда на облигации:

- «Веон» («Билайн») — 168;

- «Фейсбук» — 87;

- Гугл — 77;

- индекс S&P 500 — 47;

- индекс Nasdaq — 58;

- iShares Floating Rate Bond ETF ( FLOT ) — 4.

Получается, что акции «Билайна» — в два раза более рискованный инструмент, чем акции «Фейсбука» , а сами акции «Фейсбука» в два раза более рискованные, чем акции фондов на индекс S&P 500.

К примерам я добавил и более экзотический инструмент — ETF -фонд среднесрочных корпоративных американских облигаций с плавающей ставкой. Такой пример я добавил, чтобы показать, что индекс риска может быть очень низким:

Простенькие оценки риска на продуктах не позволяют оценить абсолютный размер риска, но позволяют сравнивать разные инструменты, чтобы понять, какие менее, а какие более рискованные.

Качественный анализ и кредитные рейтинги

Если вы хотите сами оценить риск, придется заняться качественным анализом. Это просто умное слово, которое означает « посмотреть своими глазами , найти причины и следствия». Вы смотрите на финансовое состояние компании, ситуацию на рынке и политическую обстановку, делаете какие-то выводы. Это качественный анализ.

Пример качественного анализа — кредитные рейтинги специальных агентств, таких как «Мудис», «Фитч» и «Эс-энд-пи». Люди в агентствах изучают, как устроена компания, что там у нее с партнерами, рынками, экономикой и всем остальным.

Рейтинг показывает, насколько компания надежная и вернет ли долги

На базе экспертных оценок отдельных факторов формируется рейтинг — некое число или буква, которая объясняет, насколько компания хороша. У одних агентств качественные оценки являются основой рейтинга, у других используются наряду с количественными, о которых позже. Рейтинги «кредитные», поэтому они обычно применяются к оценке риска в облигациях, то есть какова вероятность, что компания займет и не вернет.

Кредитные рейтинги не подразумевают какой-то точной вероятности дефолта эмитента. Однако существуют исследования, которые сопоставляют банкротства с рейтингом.

Например, полистайте исследование «Эс-энд-пи»: за последние пять лет было 0 дефолтов эмитентов с хорошим «инвестиционным» рейтингом и 412 дефолтов эмитентов с «неинвестиционным» рейтингом, означающим очень опасный дерзкий актив.

«Инвестиционный» — это вроде как безопасный, вкладывайтесь, мужики. «Неинвестиционный» — сами понимаете.

Рейтинг, как и маркировка ETF , полезен при сравнении облигаций. Например, Тинькофф-банк имеет рейтинг агентства «Фитч» на уровне BB−, а Россия — BBB−. Россия на три ступени выше, то есть инвестировать в облигации России безопаснее.

Источник