- Соотношение риска и доходности инвестиций

- Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- Соотношение риска и доходности

- Подробнее про соотношение риска и доходности

- Измерение средней доходности

- Что такое риск

- Оптимальный портфель и граница эффективности Марковица

- Вывод

- Читайте также

- комментария 2

Соотношение риска и доходности инвестиций

В процессе формирования своего портфеля ценных бумаг каждый инвестор неизбежно сталкивается с таким понятием как соотношение риска и доходности (как для отдельно взятого финансового инструмента входящего в его портфель, так и для всего портфеля в целом). Существует целая портфельная теория, разработанная американским экономистом Гарри Марковицем, направленная на то чтобы включать в свой портфель только те финансовые инструменты, для которых соотношение риска к доходности является оптимальным.

Или, другими словами, теория эффективного портфеля Марковица даёт ответ на вопрос о том, какой уровень доходности является приемлемым (оптимальным) для того уровня риска, который готов взять на себя инвестор.

Давайте, для начала определимся с основными терминами.

Риском называется вероятность того, что инвестиция в определённый финансовый инструмент (или в группу финансовых инструментов – инвестиционный портфель) не только не принесёт желаемого уровня прибыли, но и повлечёт за собой убыток. Уровень риска удобно выражать в процентах от суммы инвестируемого капитала. Так, например, величина риска в 100% говорит о полной потере инвестируемого капитала, а риск в 50% – о потере его половины.

Доходностью называют ту прибыль, которую приносит финансовый инструмент, выбранный в качестве объекта для инвестиций (или весь портфель целиком). Её также обычно выражают в процентах от инвестируемого капитала.

Для того чтобы понять какое соотношение риска и доходности является оптимальным, давайте рассмотрим вот этот график:

Кривая риск/доходность в теории Гарри Марковица

График построен на основе решения задачи по оптимизации инвестиционного портфеля (квадратической оптимизации при линейных ограничениях). Формулировка этой задачи выглядит примерно следующим образом:

Не вникая далее в премудрости высшей математики, давайте проанализируем вышеозначенный график с точки зрения простого инвестора.

Как видите, на нём есть линия красного цвета, обозначенная как граница эффективности. Эта именно та линия, на которой находятся оптимальные значения соотношения риска к доходности анализируемого финансового инструмента. Нижняя её часть соответствует небольшой доходности при таком же относительно небольшом уровне риска, средняя часть – среднему уровню доходности при среднем же риске, верхняя часть – высокому уровню доходности при большом уровне риска.

Нижняя часть границы эффективности содержит значения соотношения риска к доходности, удовлетворяющие консервативных инвесторов, а в верхней её части находятся значения, которые устраивают инвесторов с агрессивными стратегиями инвестирования.

Теперь давайте обратим своё внимание на области находящиеся выше и ниже границы эффективности. Всё множество значений находящееся ниже границы эффективности, представляет собой неоптимальное соотношение риска к доходности, то есть риск здесь относительно велик при сравнительно небольшом уровне доходности.

Вы же не станете инвестировать в акции с доходностью ниже или равной проценту по банковскому депозиту? Ведь акции (даже принадлежащие к категории голубых фишек), это относительно рискованный финансовый инструмент, который может принести как прибыль, так и убыток. А банковский депозит, с учётом того, что вклады физических лиц подлежат программе обязательного страхования, с вероятностью близкой к ста процентам, принесёт пусть небольшую, но всё же прибыль.

На вышеозначенном графике, точка соответствующая инвестициям в банковские депозиты находится на границе эффективности (в нижней её части), а точка соответствующая инвестициям в акции с такой же доходностью, расположена на том же уровне, но значительно правее границы эффективности.

А вот ту область, которая находится выше границы эффективности, можно отнести к миру заоблачных фантазий, поскольку в реальности такие соотношения риска к доходности попросту невозможны. Когда, например, кто-либо предлагает вам инвестировать свои деньги под высочайший процент и с небольшим уровнем риска, то он предлагает невозможное, то есть, по сути, он вас обманывает.

В общем и целом из всего вышесказанного можно извлечь следующие основные выводы:

- Величина потенциальной доходности финансового инструмента неизбежно зависит от величины связанного с ним риска. Или, иными словами, чем больше доходность, тем больше риск и наоборот;

- Невозможно получить высокий уровень дохода, не подвергаясь при этом повышенному риску;

- Портфель инвестора следует составлять из бумаг соотношение риска и доходности которых, соответствует значениям лежащих на границе эффективности.

Источник

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь https://smart-lab.ru/blog/617639.php

О выборке и методах тестирования

В этот раз у нас 60 акций с 2014 по 2020гг. 20 голубых фишек из ММВБ 10 + ликвидные металлурги и Яндекс, 20 компаний средней капитализации вроде производителей удобрений и угольщиков + 20 неликвидных бумаг из разных секторов. Период из-за сложно доступности не биржевых данных уменьшился. Зато мы совершаем сделки почти ежедневно и балансируем портфель по ситуации, а не фиксировано раз в месяц как раньше. В портфеле может находится от 0 до 60 акций одновременно, комиссии за сделки взяты среднерыночные, дивиденды не учтены. Наблюдение по цене закрытия, сделка – по цене открытия. Веса в портфеле равные.

1) Покупаем по тренду и продаем по тренду

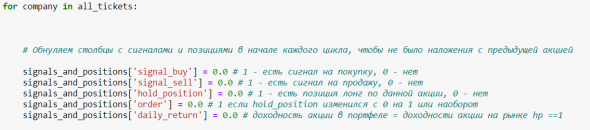

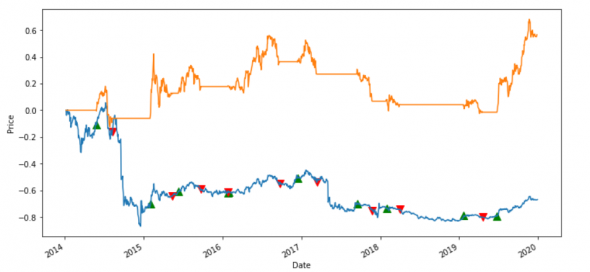

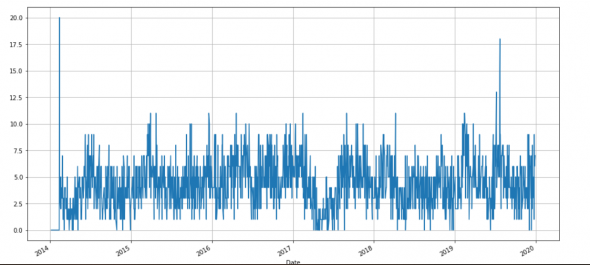

«Hello world!» в мире алготрейдинга. В данном случае под риском подразумевается переход к падающему тренду в среднесрочном периоде. Очевидно, запаздывающий индикатор, но годится как бенчмарк для сравнения с более сложными стратегиями. Прогоняем цикл для каждой акции и покупаем при превышении долгосрочного ряда краткосрочной МА. Для отдельной акции помимо метрик получаем моменты сделок. На примере АФК:

Источник: Sentimetrica (2020)

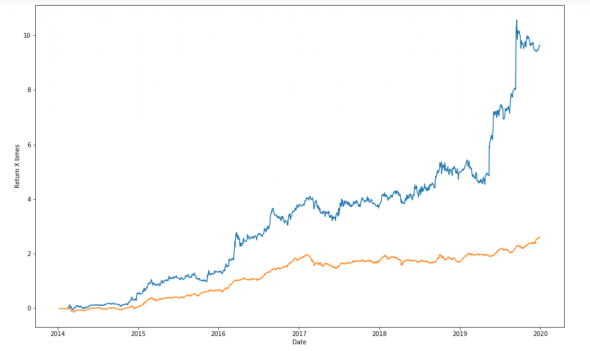

Здесь и далее синяя линия отражает доходность тестируемой стратегии по акции или портфелю, а оранжевая — buy&hold акции или равновесного бенчмарка. Ситуация портфеля в сравнении с индексом из 60 бумаг:

Источник: Sentimetrica (2020)

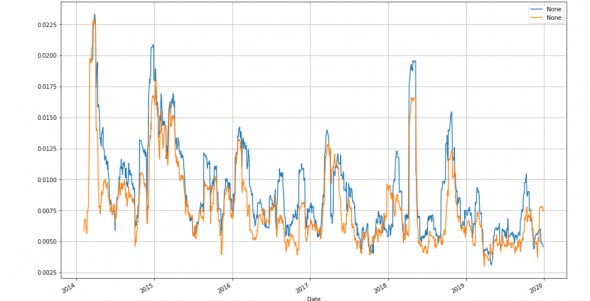

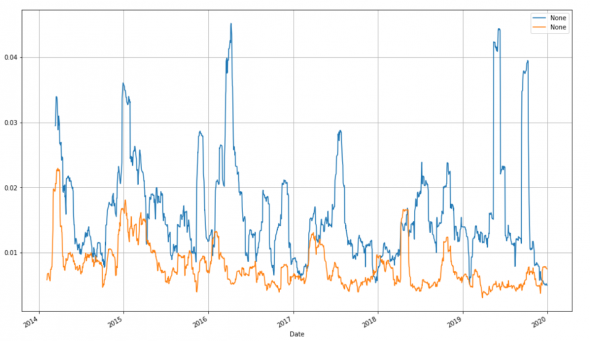

Шарп 1.1, среднемесячная доходность 2.78% и значимая месячная альфа 0.97%. Совсем неплохо для минимальных усилий. Из минусов: почти полная корреляция с индексом 0.82, которая еще более заметная если смотреть на скользящую 21-дневную волатильность доходности (0.91):

Источник: Sentimetrica (2020)

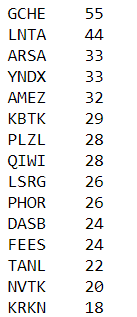

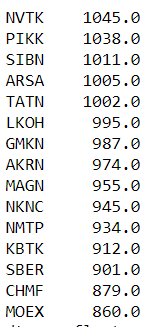

В среднем стратегия достигает нового максимума за 9 дней и максимально за 225 дней. Самые популярные бумаги по суммарным дням нахождения в портфеле:

2) Покупаем по тренду и продаем по волатильности

Правило покупки остается неизменным, но продаем теперь при превышении трейлинг волатильности своего долгосрочного аналога. Сигнал на продажу является старшим, т.е. если у нас в портфеле есть бумаги и одновременно выходит покупка и продажа – мы продаем. Если в такой же ситуации бумаги нет – не покупаем. Результат:

Источник: Sentimetrica (2020)

На удивление результаты ухудшились в сравнении с простым вариантом МА. Шарп 0.91, среднемесячная доходность 2.14%, альфа около 0 и незначима. Корреляция с индексом также высока 0.88. Если бы не чуть более сильный рост в 2015-2016гг, то результаты не отличались бы от бенчмарка. Интересно, что в среднем в портфеле было 36 бумаг, а на пике 53, т.е. почти вся выборка.

3) Покупаем по тренду и продаем против обсуждений толпы

Для этого нужен ряд с посчитанным количеством сообщений для каждой акции из популярных Телеграм групп и чатов + некоторых других источников. Если канал-ветка не посвящены отдельной акции, то используем словари и другие методы, чтобы отделить сообщения. При значительном росте сообщений мы продаем/не покупаем бумагу. Результат:

Источник: Sentimetrica (2020)

Лучше предыдущего варианта, но хуже скользящих средних с поправкой на сложность. Доходность возросла одновременно с риском, что отразилось на Шарпе 0.91 и альфе 0.42%. Корреляция чуть отклеилась, но остается высокой 0.75. Торгуем в этот раз активно, почти 4 сделки в день:

Источник: Sentimetrica (2020)

Но держим меньше бумаг в портфеле (19) и не всегда это голубые фишки.

4) Покупаем по тренду и продаем по сложной методике их тональности и активности сообщений частных инвесторов

В этот раз мы идем дальше и обучаем нейросеть для разметки сообщений на разные группы тональности. От восхищения до проклятий в отношении акции/компании. И строим на этих данных индикатор, одновременно учитывающий и тональность сообщений, и активность постинга. Сложно назвать эффектом «толпы» позитивный сантимент из 3 сообщений. Или при рассмотрении большого количества сообщений обнаружить, что позитива и негатива там 50-50. Наверное, про этот подход стоит сделать отдельный пост. Результат многодневного чтения и разметки сообщений:

Источник: Sentimetrica (2020)

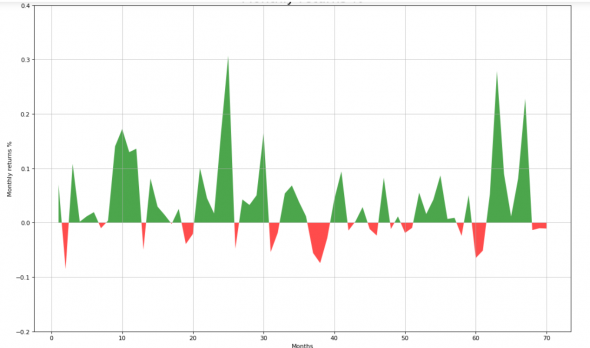

В этот раз усилия дали результат: накопленная доходность почти х10, Шарп 1.4, максимальная просадка -18%, лучший месячный результат 30.69%, а средний 3.65%. Альфа 2.07 с t-stat >3. Разбивка по месяцам:

Источник: Sentimetrica (2020)

Волатильность высокая, но почти не коррелирует с бенчмарком 0.27. И это радует:

Источник: Sentimetrica (2020)

Из минусов можно отметить малое количество бумаг в портфеле, в среднем – 5. Но это лечится увеличением исходной выборки. Лидеры по количеству сделок в портфеле. Список не на 100% пересекается с бумагами по удержанию и отражает более спекулятивные бумаги:

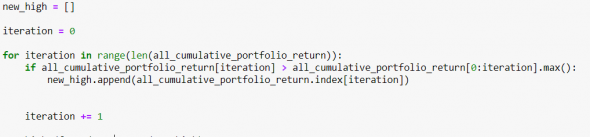

Более существенный минус – это высокое количество дней, за которое мы не достигаем нового максимума по накопленной доходности. В среднем – это 13 дней, а максимально 329. Не нашел расчета такой метрики в базовых пакетах, но задача имеет простое решение:

Вывод: все метрики снижения риска улучшили результат. И опять мы получили U-образную кривую эффективности. Если жалко время на разметку и обучение НС, то простые способы дают хороший результат и займут не более 100 строк кода. Если использовать сложные метрики, то в них нужно идти до конца. Промежуточные варианты слабы, но в законченном варианте видим потенциал.

Спасибо всем за полезные комментарии и умные вопросы. В заключительной части сделаю бэктест метрик из предложенных в комментариях к 1 части и этому посту. Пилим бета-версию бесплатного сервиса по сантиментам здесь: https://www.sentimetrica.ru/portfel Больше исследований здесь: @sentimetrica t.me/sentimetrica Вопросы можно задать здесь, в чате или в личку @atomtosov.

Работа по тестированию стратегий и формированию баз данных, построению набора факторов влияния на инвестиционную привлекательность реализуется в рамках проектов ЛАФР (www.fmlab.hse.ru), включая проект по сентименту на развивающихся рынках капитала ФЭН НИУ ВШЭ. Не является индивидуальной инвестиционной рекомендацией.

- Добавить в Словарь

- Новый список слов для Русский -> Русский…

- Создать новый список слов.

- Копировать

Источник

Соотношение риска и доходности

Риск и доходность — взаимозависимы и прямо пропорциональны. Соотношение риска и доходности должно быть оптимальным; надо увеличивать доходность и уменьшать риск.

Соотношение риска и доходности (англ. risk-return tradeoff) — самое важное понятие для любого инвестора, которое гласит, что доходность прямо пропорциональна риску. Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно, что доходность и риск тесно и прямо связаны, откуда, собственно, и термин «соотношение риска и доходности».

Я не раз уже на упоминал и делал акцент на этом важном понятии инвестиционной деятельности во многих статьях в журнале.

Вокруг принципа соотношения доходности и риска можно построить множество примеров, и описать по разному на практике этот базис инвестиционной деятельности. Но для начала, давайте проиллюстрируем «сложнейшую» взаимозависимость риска и доходности. Т.к. зависимость пары доходность-риск прямая в обе стороны (а не обратная), то основной график будет выглядеть как прямая линия, стремящаяся вглубь 1-й четверти координатной плоскости (в сторону обеда на циферблате):

На данном графике ось абсцисс измеряется в СКО (т.е. среднеквадратичное или стандартное отклонение), которое измеряет изменчивость инструмента с течением времени. Именно изменчивость является главным проявленим риска.

Подробнее про соотношение риска и доходности

Из описания и иллюстрации абзацем выше взаимосвязь прибыли с риском кажется достаточно простой. Так и есть: это соотношение доходности и риска достаточно просто по натуре, но есть несколько нюансов, которые нужно учесть.

Во первых, есть такое понятие как безрисковая ставка или прибыль (англ. risk-free rate), которая описывает ту доходность, которую в конкретной экономике можно получить без риска. Безрисковая ставка является самой маленькой из всех возможных предсказуемых норм доходности. Но именно из-за того, что она предсказуема, она и низка.

Мерой такой безрисковой нормы доходности является ставка на государственные облигации. Т.к. вероятность дефолта правительства очень мала (все щас вместе притворяемся, что это правда), можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль.

Для примера, в США безрисковый доход колеблется вокруг 6%, в Швейцарии — 3%, а в России и Украине — 8-9%. Эти цифры еще раз демонстрируют, что у правительств СНГ вероятность дефолта по-больше, чем в развитых странах, т.к. в СНГ предлагают бóльшую процентную ставку.

Итак, становится понятно, что мы можем получать 9% годовых практически без риска. Но кому захочется иметь прибыль в 9%, когда коммерческие банки предлагают 15%-20% по депозитам? Более того, вспомните, как взлетели акции в 2007 году: на одном только Енакиевском Заводе можно было поиметь почти 1500% в год (акция взлетела с 30 до 445 грн.)! Тут-то и возникает вопрос о том, какую доходность вы хотите иметь, и какой риск вы готовы терпеть. Ведь логично, что держатели акций упомянутого завода были подвержены большому риску, но и возврат у них получился соответственный. Для того, чтоб оценить соотношение риска и доходности используется модель оценки активов (CAPM).

Измерение средней доходности

Для того, чтоб понимать, хороша ли выбранная ценная бумага относительно ее риска или нет, необходимо правильно посчитать среднюю доходность. Напомним, что средняя доходность вычисляется через геометрическое среднее, а не арифметическое. Геометрическое среднее, в отличие от арифметического (простого), равно корню n-й степени из произведения всех n элементов. Более подробно читайте в статье про вычисление средней доходности.

Что такое риск

Риск является вероятностью ненаступления ожидаемого исхода. Чем больше изменчивость инструмента, тем больше вероятность того, что ожидаемый исход не наступит. Изменчивость или волатильность измеряется, кроме прочего, коэффициентом Бета (из CAPM) или стандартным отклонением (как на графике выше).

Зная ваш текущий риск и прибыль, вы можете оценить, насколько эффективна ваша инвестиционная деятельность. Но для того, чтоб брать максимум доходности при минимуме риска, ваши инвестиции должны находиться на границе эффективности (по Марковицу).

Оптимальный портфель и граница эффективности Марковица

Вкратце, теория Марковица твердит, что прирост к доходности сопровождается бóльшим приростом к риску. Следовательно, надо четко подбирать инструменты, чтоб ваш инвестиционный портфель приносил справедливую, а не заниженную прибыль.

Более развернутая иллюстрация соотношения риска и доходности выглядит так:

По Марковицу, инвестиции должны находиться как раз на стыке области с заниженной доходностью и невозможной области с заниженным риском. Этот стык Марковиц назвал «Граница эффективности» (англ. efficient frontier).

Вывод

Риск и доходность — взаимозависимы и прямо пропорциональны. Чем больше прибыль, тем больше риск, и наоборот; если риск велик, доходность тоже должна быть велика и т.д. Соотношение риска и доходности должно быть оптимальным, и целью должно быть увеличение доходности при уменьшении риска. Связь доходности с риском является самым основным правилом для изучения всем, кто занимается инвестиционной деятельностью.

Читайте также

комментария 2

«Безрисковая» зона потому и в кавычках, т.к. всегда существует системный риск (как раз того, что у гос-ва будет дефолт). На последнем графике можно отобразить ёё в виде вертикальной черты где то от начала границы эффективности.

Как то так :-[

Классная статья! Многие почему-то до сих пор думают что можно надежно и прибыльно.

Источник