- Чем меньше доходность тем меньше надежность

- Зависимость между доходностью и ценой облигации

- Как связаны доходность и цена облигации?

- Виды доходности долговых ценных бумаг

- От чего зависит величина дохода облигаций?

- Как рассчитать доходность, где посмотреть?

- Взаимосвязь величины дохода и цены

- Погашение облигаций

- Как соотносятся доходность, надежность, ликвидность облигаций и их дюрация. Кривые доходности

Чем меньше доходность тем меньше надежность

Активы и финансовые инструменты: ликвидные и не очень.

Как вы понимаете, создавая капитал, богатые люди хранят деньги не в тумбочке, и не в чулке (где их беспощадно съедает инфляция).

Они используют финансовые инструменты и создают активы.

Активы – это обладающее стоимостью имущество. Они могут быть реальными (земля, недвижимость, машины и т.д.) и финансовыми (наличные деньги, ценные бумаги, сбережения в банковских вкладах, паевых инвестиционных или биржевых фондах (ПИФ или ETF), обезличенных металлических счетах (ОМС), негосударственных пенсионных фондах (НПФ) и проч.). Или по-другому, активы — стоят денег или приносят нам деньги.

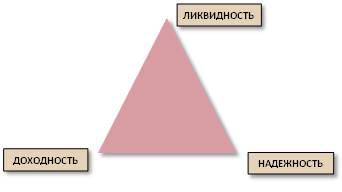

Прежде чем перейти к описанию самих инструментов, рассмотрим их характеристики. Характеристики инструментов могут различаться, но есть параметры, на которые необходимо обращать внимание при подборе того или иного инструмента. Это ликвидность, надежность, доходность.

Ликвидность означает, как быстро человек может получить доступ к своим деньгам. (Например, тумбочка, самый ликвидный «инструмент» для сбережения денег)

Доходность – какие проценты он получит на выходе.

Надежность – какова сохранность ваших денег в этом инструменте.

Особенность этого треугольника в том, что одновременно все три параметра не могут находиться вместе. Две вершины будут на одной стороне, третья всегда будет им противоположна.

Есть еще один одна характеристика – это время или срок инвестиций. Время может влиять на каждый из трех вершин треугольника, усиливая или ослабляя его влияние на наш капитал.

Как это происходит на практике. Возьмем, например, банковские депозиты, как инструмент накопления. Это надежно? Да. Это ликвидно, мы можем при необходимости вывести оттуда деньги? Да. В любой день недели человек может всё до копейки забрать. Максимум, что он потеряет – полностью или частично проценты (зависит от условий вклада). Банк — это доходно? Не озолотишься, скажем прямо. В этом случае два параметра в сильной позиции, один им противоположен. На короткое время, например от нескольких месяцев до года – это возможно самый оптимальный способ накопления. Но если мы увеличим время, то вклад может не обеспечить нам нужного прироста активов из-за внешних экономических процессов, например инфляции.

Или, например, недвижимость. Один из любимых инструментов у наших сограждан. Недвижимость — это надежно? Безусловно. Купленная 10 лет назад квартира стояла, стоит и будет стоять. Недвижимость — это доходно? Текущая доходность может быть разной, а вот если рассмотреть по стоимости, то недвижимость при определенных условиях может быть доходной. Недвижимость — это ликвидно? Нет. Если у человека все деньги «спрятаны» в этот инструмент, и очень срочно понадобились средства на обучение ребенка или на операцию, то делать? Продавать? Как правило, срочная продажа очень невыгодна. До 30-40% от стоимости теряет продавец. Получается с точки зрения ликвидности недвижимость не лучший вариант. Купите ли недвижимость на 1 месяц? Скорее нет, Вам не понравятся хлопоты с оформлением и переоформлением документов, а также прирост стоимости за короткий период может оказаться незначительным или совсем отсутствовать. Что же делать?

Ответ прост. Инструменты все разные, назначение у них разное, и задачи они решают разные. В идеале мы используем и доходные, и надежные, и ликвидные инструменты.

Чтобы разобраться в этом многообразии немного лучше, давайте совершим короткую обзорную экскурсию по финансовым инструментам и посмотрим на них, прежде всего, с точки зрения ликвидности.

Начнем с абсолютно ликвидного инструмента – наличных денег. Доступ к ним у нас есть всегда, надежность высокая, а вот доходность нулевая (или отрицательная, если принимать во внимание инфляцию). Отдельно стоит сказать про наличные деньги, которые хранятся в валюте. Ликвидность у них очень высокая (за исключением случаев, когда их приходится переводить в рубли), доходность может быть разной, а вот надежность ниже – мы можем потерять часть сбережений, если поменяем валюту по неудачному курсу. Этот инструмент подходит для хранения части денег для непредвиденных расходов и краткосрочных (на горизонте 1-3 месяца) накоплений.

Чуть меньшей ликвидностью обладают банковские счета и банковские вклады, о которых мы уже говорили выше. Важно добавить, что банковский счет, в отличие от вклада, обладает большей ликвидностью, но меньшей доходностью, а вот по надежности они сопоставимы.

Еще один ликвидный банковский инструмент – обезличенные металлические счета (ОМС). ОМС – это счет, на котором в граммах отражается принадлежащий Вам драгоценный металл. Инвестиции через ОМС возможны в 4 металла: золото, серебро, платину и палладий. Конвертировать граммы золота или другого драгоценного металла в деньги можно в любой момент времени по курсу, назначаемому банком ежедневно. Причем сделать это можно даже непосредственно в он-лайн кабинете банка.

Доходность таких инвестиций может быть очень высокой, соответственно высоки и риски временного снижения стоимости грамма метала. Это значит, что инвестировать свои деньги в драгоценные металлы нужно с прицелом на длительный срок, не менее 2-3-х лет. Этот инструмент опытные инвесторы используют очень осторожно и только в совокупности с другими типами вложений, например ценными бумагами и банковскими депозитами.

Переходя к более доходным способам инвестирования, давайте обратим внимание на ценные бумаги, такие как акции и облигации. Оба этих инструмента представляют собой разные способы инвестирования в бизнес. С помощью облигаций вы можете одолжить бизнесу или государству свои деньги в обмен на гарантированный доход. А покупая акции вы, по сути, приобретаете долю в бизнесе. В современном мире оба этих инструмента, как правило, ликвидны – совершить сделку по покупке и продаже ценных бумаг вы можете за один клик мышки.

Что касается надежности и доходности, то и здесь работает универсальное правило: облигации менее доходны, но более надежны, с акциями же вы можете заработать значительно больше, но и риски высоки. Используя эти инструменты, не стоит гарантированно рассчитывать на быстрый и высокий доход, поскольку такие инструменты предназначены для долгосрочных инвестиций.

Для того чтобы у инвесторов была возможность купить сразу много облигаций, акций (причем не только российских) или драгоценных металлов, существует такой инструмент как паевые инвестиционные фонды. Паевой инвестиционный фонд (ПИФ) – это форма совместных инвестиций в ценные бумаги. В ПИФе деньги многих инвесторов складываются в один общий мешок, которым профессионально управляют сотрудники управляющей компании, приобретая те или иные ценные бумаги.

Купить и продать пай (долю) фонда можно в любой рабочий день, но средства от продажи поступят на ваш банковский счет в течение 7-10 рабочих дней. Так что ликвидность инвестиций в ПИФы ниже, чем в золото (ОМС), депозиты и даже непосредственно акции или облигации.

Доходность по ним чуть ниже, чем по отдельным ценным бумагам за счет комиссии, которые берут управляющие фондом. Но и надежность может быть выше за счет инвестиции в большое количество ценных бумаг одновременно.

Таким образом, если выстроить все финансовые инструменты, о которых мы поговорили, по уменьшению ликвидности, то последовательность будет следующая:

- Наличные деньги в рублях

- Наличные деньги в валюте

- Банковский счет

- Обезличенный металлический счет

- Депозит

- Непосредственная покупка ценных бумаг на бирже через Интернет

- Паевые инвестиционные фонды

- Внебиржевая покупка

- Недвижимость

Источник

Зависимость между доходностью и ценой облигации

Облигации, представляющие собой более прибыльную альтернативу банковским вкладам, привлекают инвесторов относительной стабильностью цен и предсказуемым уровнем дохода. Использование такого вида инвестирования становится всё более частым в самых разных стратегиях. Детальное понимание особенностей этого вида ценных бумаг поможет получить максимальную прибыль, снизив возможные риски до уровня, сопоставимого с банковским депозитом.

Как связаны доходность и цена облигации?

Высокий доход от операций с ценными бумагами — основная цель, которую преследует большинство инвесторов. Точное понимание влияния рыночной ситуации на величину конечного дохода позволяет сделать правильный выбор в момент покупки или продажи ценной бумаги.

Виды доходности долговых ценных бумаг

При работе с облигациями общий доход складывается из двух основных составляющих:

- разницы между ценой погашения (или продажи) и ценой покупки;

- дохода от купона.

Комбинированное формирование прибыли при работе с облигациями сформировало необходимость оценки доходности по нескольким критериям.

Купонная доходность — величина годового процента, выплачиваемого эмитентом за использование заёмных средств, полученных благодаря выпуску ценных бумаг. Выплата купонного дохода производится регулярно и определяется в виде процента от номинальной стоимости ценной бумаги.

Текущая доходность — соотношение величины годовых выплат от купонов к рыночной стоимости ценной бумаги. При использовании в расчёте цены покупки (вместо рыночной стоимости) инвестор получает показатель уровня годовой доходности активов от купонов на вложенные средства.

Эффективная доходность (к погашению / оферте) — суммарный доход инвестора, включающий в себя выплаты от реинвестирования купонов и погашения стоимости ценной бумаги. Используется в ситуациях, когда предполагается держать облигации продолжительное время, реинвестируя получаемый купонный доход.

Простая доходность (к погашению / оферте) — суммарная стоимость текущей купонной доходности и дисконта (премии) к номинальной цене облигации. Рассчитывается в ситуациях, когда планируется держать ценную бумагу продолжительное время, выводя купонный доход.

От чего зависит величина дохода облигаций?

Доход облигации зависит от следующих факторов:

- насколько выгодно была приобретена бумага (цена покупки);

- как долго владелец держал ценную бумагу;

- метода распределения купонных отчислений (направлялись на покупку новых бумаг или выводились);

- роста котировок по облигации (увеличение интереса инвесторов к определённому виду облигаций приводит к увеличению цен на этот вид ценных бумаг);

- увеличения накопленной купонной доходности (НКД); при накоплении НКД цена облигации растёт, после выплаты — снижается;

- момента и условий продажи облигаций.

Дополнительным фактором, влияющим на уровень доходности государственных облигаций, является ключевая ставка, определяемая центробанками государств. В момент выпуска доходность ценной бумаги соответствует значению ключевой ставки. В процессе обращения параметры облигации могут меняться в зависимости от изменения экономической ситуации.

В случае работы с облигациями компаний доходность напрямую связана с рейтингом надёжности эмитента, выпустившего ценную бумагу. Покупка высокодоходных облигаций, как правило, связана с более высокими рисками и возможной потерей части капитала в случае банкротства компании-эмитента.

Как рассчитать доходность, где посмотреть?

Показатели доходности могут быть получены на сайте Московской Биржи (https://www.moex.com/ru/bondization/calc) или других сетевых ресурсах торговых площадок. Основной показатель — доходность к продаже — рассчитывается по формуле:

ДП = ТД + ((НО — ЦП)/ ЦП) × (365 / В) × 100 %,

ДП — простая доходность к продаже (к погашению);

ТД — текущая доходность от купона;

НО — номинал облигации;

ЦП — цена покупки;

В — время от покупки до продажи (или погашения).

Взаимосвязь величины дохода и цены

Величина дохода по облигациям находится в обратной зависимости от их цены. Низкая цена при покупке означает больший уровень дохода при последующей продаже или погашении. Облигация, купленная в момент размещения по цене номинала (100 % стоимости), с выплачиваемым раз в год купоном 10 % даёт своему владельцу прибыль в 10 % годовых и номинальную стоимость в момент погашения. В случае перепродажи этой ценной бумаги по 103 % от номинала доходность в момент погашения будет меньше на 3 %.

Являясь долговым обязательством, облигация обеспечивает инвесторам источник платежей с определённым уровнем доходности к погашению. В такой ситуации именно доходность является основным критерием при оценке привлекательности этого вида ценных бумаг. На этот параметр инвесторы обращают внимание в первую очередь. Цена в таком случае является производной величиной, корректирующей ставку купона до показателя уровня доходности.

Погашение облигаций

В процессе погашения облигации происходит полный возврат номинальной стоимости эмитентом. Полная сумма погашения включает в себя выплату за последний купонный период. Деньги выплачиваются владельцу ценной бумаги. Процесс погашения не требует от держателя совершения каких-либо операций. Основное условие успешности операции — платёжеспособность эмитента, выпустившего облигацию.

Покупая облигации с заданной датой погашения, нужно помнить об оферте — безусловном праве владельца ценной бумаги продать её в определённое время. Выплаты при этом обычно составляют 100 % от номинальной стоимости. Параметры облигации пересматриваются приблизительно за неделю до даты оферты. Новый набор параметров облигации может включать в себя ставки последующих купонных выплат, следующую дату погашения или определять новую оферту.

Облигации, выпущенные государствами со стабильной экономикой или компаниями с высоким рейтингом надёжности, являются прекрасным консервативным инструментом для инвестирования на продолжительное время. Хорошее понимание механизма выплат, связанных с этими ценными бумагами, позволит обеспечить гибкое и эффективное распределение получаемых доходов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Как соотносятся доходность, надежность, ликвидность облигаций и их дюрация. Кривые доходности

Обновлено 23.06.2020 . Доходность, надежность, ликвидность и дюрация — это основные характеристики облигаций, на которые следует обращать внимание в первую очередь. Как они соотносятся?

Давайте вначале о терминологии.

Под доходностью здесь мы будем понимать доходность к погашению (YTM) — то есть процент доходности вклада с ежегодной капитализацией, эквивалентного по доходности данной бумаге, при условии, что вы будете реинвестировать полученный доход с той же доходностью. Автор отдает себе отчет, что это определение не научно, что правильно говорить о «финансовых потоках» и прочей наукообразной мутотени. Однако по сути разницы между наукообразными определениями и этим нет, а это — понятнее для простого смертного, который финансовых «академиев не кончал».

Под надежностью мы будем понимать вероятность того, что эмитент, вкупе со всеми прочими лицами, представившими гарантии по данной облигации, полностью и в срок выполнит все обязательства по обслуживанию облигации. Для того, чтобы оценить надежность облигации стоит узнать их уровень листинга на московской бирже, включены ли они в ломбардный список ЦБ, а также каков у них рейтиг по данным международных и отечественных рейтинговых агентств. Неплохую оценку надежности эмитентов (хотя и весьма далекую от идеала) можно найти здесь .

Под ликвидностью будем понимать вероятность того, что облигация может быть продана или куплена в достаточно большом количестве в приемлемые сроки по приемлемой цене. В качестве показателей ликвидности будем считать количество заявок как на покупку, так и на продажу облигации, средний объем ежедневных торгов за достаточно продолжительный период, и величину маржи (разницы между минимальной ценой заявки на продажу и максимальной — на покупку.

Дюрацией называют средневзвешенный срок потока платежей. Не понятно? Скажем проще — это хитромудро рассчитываемая величина в днях, для большинства облигаций не сильно отличающаяся от числа дней до погашения (всегда в меньшую сторону).Не будем здесь приводить формулы для её расчета (величина дюрации для каждой облигации указывается в QUIK, на сайте биржи и справочных сайтах). Для бескупонных облигаций, и тех, у которых идет последний купонный период, дюрация равна числу дней до погашения. Чем больше купонов у облигации, чем больше размер купона, чем раньше и чем в большем объеме производится амортизация, тем сильнее дюрация отличается от числа дней до погашения.

Итак, как же соотносятся основные характеристики облигаций?

Мне пришла в голову совершенно не научная модель, тем не менее хорошо иллюстрирующая общие закономерности. Представьте себе треугольник, подвешенный примерно за середину. Один его угол — доходность, второй — ликвидность, третий — надежность.

Давайте зафиксируем один из углов. Например, надежность. Теперь любое изменение ликвидности будет приводить к противоположному изменению доходности: чем выше ликвидность, тем ниже доходность. И действительно, надежность ОФЗ и муниципальных облигаций отличается не сильно. Но вот ликвидность ОФЗ намного выше, а стало быть, доходность — ниже.

Зафиксируем ликвидность. Теперь чем выше надежность, тем ниже доходность, и наоборот, Думаю, с этим никто спорить не будет. И наконец, зафиксировав доходность легко понять закономерность взаимодействия ликвидности и надежности: чем выше надежность, тем ниже ликвидность. И действительно, есть немало надежных бумаг с высокой доходностью, но вот стакан у них пуст. Для справедливости отметим, что рост ликвидности при снижении надежности, как правило, влечет за собой и рост доходности.

В реальности, конечно, никто ничего не фиксирует и эти три параметра меняются в широких пределах. Мало того, если быть точным, то наш треугольник подвешен не за центр, а расстояние от точки подвески до углов — разные. А сам треугольник, под влиянием множества менее значимых, но тем не менее действенных факторов, может изгибаться. Тем не менее модель, на мой взгляд, хороша, для описания общих закономерностей.

Осталось выяснить то, как влияет дюрация на три других основных параметра.

Прежде всего, чем меньше дюрация, тем меньше расстояние от точки подвески треугольника до угла «Доходность». То есть, уменьшение дюрации приводит к уменьшению влияния надежности и ликвидности на величину доходности. И действительно, непосредственно перед погашением цена бумаги не может сильно отличаться от 100. Оговорюсь, что здесь мы не рассматриваем модель работы с высокорисковыми бумагами. Известно, что дефолты случаются при выплате купонного дохода или при погашении. Поэтому, для высокорисковых бумаг, у которых вероятность дефолта при погашении достаточно велика, доходность перед погашением может возрастать до совершенно неприличных значений.

Влияние дюрации на ликвидность оценить сложно. На это, в первую очередь, влияет надежность облигации, объем её выпуска, то, по каким портфелям этот выпуск осел, общая ситуация на рынке и ещё множество других параметров.

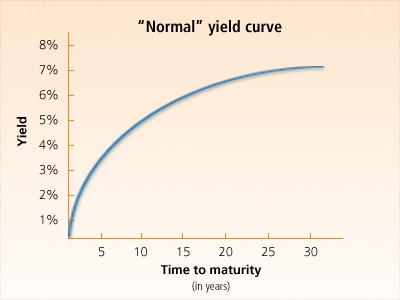

Очень интересно и показательно влияние дюрации на доходность. Если взять некоторое число облигаций, примерно одинаковых по надежности и ликвидности (например, ОФЗ или американские трежерис), и нанести на график по вертикали доходность (ось Y), а по горизонтали — дюрацию (ось Х), то получим так называемую кривую доходности.

На спокойно развивающимся растущем рынке кривая доходности обычно выглядит так:

Это, так называемая, «нормальная» форма кривой доходности.

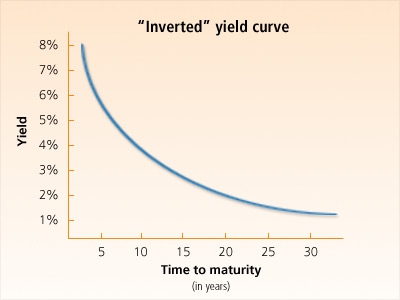

На стагнирующем, падающем рынке, а также в периоды кризисов кривая приобретает «инверсную» форму:

О том, почему так происходит, чем вызвана та или иная форма кривой доходности, можно писать книги и диссертации. Но наша статья ни разу не является научной, а потому просто предлагаем воспринять это как данность.

А вот интересно, какова сейчас форма кривых доходности ОФЗ?

Такой график можно посмотреть на сайте smart-lab.ru . Например по результатам торгов 23.06.2020 он выглядит так:

График сейчас напоминает нормальную форму кривой доходности. Разница между самой низкодоходной (ОФЗ-26205) и самой высокодоходной (ОФЗ-26230) составляет 1,7%.

Любопытно также сравнить кривые доходности ОФЗ и трэжерис. Сайт ru.investing.com, где эти кривые рисуются в «он лайн» режиме выдает такую форму кривых:

В этих графиках использована нелинейная шкала дюрации, поэтому форма кривых несколько искажена.

Итак, мы с вами выяснили, что если у облигации высокая доходность, то это с большой вероятностью говорит о её низкой надежности или / и ликвидности. Как правило. Но не всегда. Рынок есть рынок, и, кроме очевидных и не очень закономерностей, огромное значение на нем имеют случайные явления. И чем меньше ликвидность облигаций, тем сильнее может быть влияние этих случайных факторов. Например, есть две облигации: РСХБ-01Т1 и РСХБ-09Т1. Облигации абсолютно одинаковые по всем условиям и выпущенные с интервалом в 1 день. Справедливости ради отметим, что объем выпуска 01Т1 в два раза больше, чем 09Т1, что подразумевает несколько меньшую ликвидность последних, однако в реальности количество и объем сделок у них близок. Казалось бы, эти облигации должны стоить одинаково. Однако это не всегда так. Например в октябре 2018 года 01Т1 стоили на 1% дешевле, чем 09Т1. А сейчас, наоборот, 09Т1 немного дешевле, чем 01Т1.

Бывает, что какой-то крупный игрок может закупить при размещении крупную партию облигаций. Через некоторое время ему потребуются деньги и он выставит их на продажу. И вот, казалась бы, вполне себе хорошая бумага торгуется достаточно долго по цене, обеспечивающей доходность намного выше, чем у других аналогичных бумаг.

Например, в своё время облигации НАО (хорошие муниципальные облигации) торговались с доходностью намного выше чем у других муниципальных. Причем в стакане постоянно висел «блок» на продажу порядка 100 000 бумаг, который ежедневно обновлялся. Но потом продавец ушел и уровень доходность облигаций НАО постепенно опустился до среднерыночного.

Ну и, наконец, не стоит забывать про так называемых «маркетмейкеров». Дело в том, что сам эмитент не может торговать собственными бумагами. Но может заключить договор с другой фирмой, которая, продавая и/или покупая бумаги может регулировать рынок. Иногда, вместо аукциона размещения, эмитент передает (продает) значительную часть выпуска такому маркетмейкеру, который затем не торопясь расторговывает эти бумаги. Кстати, не исключено, что в случае с НАО мы имели как раз такой вариант.

Так что, если Вы видите возможность купить бумагу на более выгодных условиях, чем в среднем по рынку для её уровня надежности / ликвидности / дюрации, и при этом видите постоянно висящее предложение на большую сумму, то не исключено, что вам повезло. Но только такие варианты нужно особенно тщательно проверять на наличие «подводных камней» типа плохого новостного фона, наличия call-оферты, субординированности банковских облигаций (РСХБ-01Т1 и 09Т1, например, — суборды да ещё и «безконечные» — без срока погашения) и т.д.

Источник