Трейдинг или инвестиции: что выбрать

Содержание

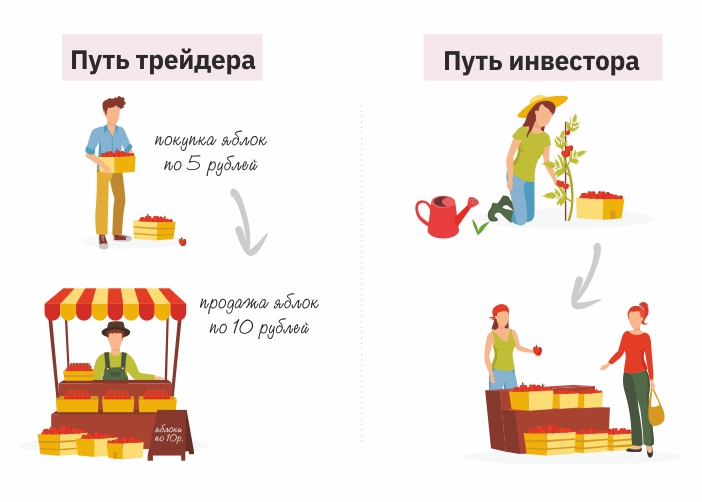

Трейдинг и инвестиции — два пути заработка на финансовом рынке. Их объединяет общая цель — получение прибыли, а главная разница — в количестве рисков и времени:

- Инвесторы стремятся к большей доходности в долгосрочной перспективе, к примеру, несколько лет. Они покупают и удерживают активы годами.

- Трейдеры могут удерживать позицию всего несколько минут. Они чаще совершают сделки и быстрее видят их результат.

Приведем простой пример:

Поговорим немного подробнее о каждом из путей.

Путь трейдера

Трейдинг (англ. trading) — торговля финансовыми инструментами. Трейдер зарабатывает на разнице цен: подъеме или падении стоимости.

Если вы выбрали путь трейдера, будьте готовы проводить много времени у терминала во время торгов. Важно успеть вовремя войти в потенциально прибыльную сделку и не затянуть закрытие убыточной.

За и против

Почему стоит заняться трейдингом

- Быстрый результат. Чаще всего трейдеры работают на краткосрочных таймфреймах — от нескольких минут до нескольких дней. В результате их деньги не «замораживаются» и постоянно находятся в обороте. Результат торгов виден моментально, а заработком можно распорядиться по желанию: снова ввести в оборот или добавить к накоплениям.

Неограниченный заработок. У профессионального трейдера нет лимита возможностей, нет финансового «потолка». Каждое, даже небольшое движение рынка — потенциальная возможность заработка. Кроме того, опытные трейдеры торгуют не только своими деньгами, но и средствами инвесторов, а со сделок получают проценты.

Полная независимость. Трейдеры свободны не только от офиса и начальства, но и от ситуации на биржевом рынке. Они могут заработать как на подъеме, так и на падении цен — в зависимости от движения рынка они выбирают разные краткосрочные стратегии.

Конечно, успех в трейдинге зависит лишь от вас — от выбранной стратегии, умения анализировать рынок и реагировать на его движения. Поэтому важно постоянно обучаться и развиваться, улучшая свои торговые навыки.

Какие сложности могут возникнуть

- Нехватка времени. Трейдинг — не просто цветные графики и непрерывный рост банковского счета. Это работа: не выйдет посидеть несколько минут у компьютера и заработать миллионы. Некоторое время потребуется вложить и в обучение: профессиональный трейдер умеет прогнозировать движение цены актива и работать с торговыми терминалами.

Нестабильность рынка. Конечно, трейдер может зарабатывать и на восходящем, и на нисходящем тренде. Для этого нужно создать прибыльную торговую стратегию и не бояться постоянно ее корректировать. Но даже с самой надежной стратегией всегда остается риск потери средств — нужно быть готовым к неудачам и воспринимать их как возможности развития.

Зависимость от брокера. Физические лица не могут торговать на бирже без посредника. При этом он обязательно должен иметь аккредитацию в клиринговой палате и лицензию в Центробанке. Поэтому трейдеру нужен надежный посредник в лице брокера, который открывает доступ к бирже, а за свои услуги берет комиссию.

Если вы выбрали путь трейдера, ваш доход зависит только от вас. Вы сами решаете, как и сколько будете торговать, как долго удерживать позицию и хотите ли рисковать. Но у этой свободы есть и обратная сторона — самодисциплина, непрерывное обучение и умение сохранять холодную голову.

Кому подойдет

Обучиться трейдингу может любой, независимо от сферы образования и профессии. Трейдинг подойдет вам с большей вероятностью, если:

- Вы готовы нести ответственность за свой капитал. Самый успешный трейдер не исключает риска потерять деньги. Важно выносить из неудач уроки и владеть своими эмоциями.

Вы любите учиться. Это не та профессия, где достаточно один раз получить знания и всю жизнь их применять. Фондовая биржа непрерывно развивается, меняется ситуация на рынке — нужно постоянно подстраиваться, совершенствуя свои стратегии. Будьте готовы обучаться не менее 4 часов в день.

Вы не привыкли полагаться на удачу. Трейдер не должен впадать в азарт и торговать на последние деньги, иначе есть риск потерять свой капитал.

Вы готовы постоянно анализировать статистику и следить за новостями. Каждый фактор, будь то глобальное изменение или касающееся определенной компании, может сильно повлиять на рыночную ситуацию.

Вы хотите получать прибыль от каждой сделки, не ожидая годами. Трейдер может закрыть несколько сделок за один день, и сразу перевести заработанные деньги на свой счет.

Вы внимательны. Трейдеру важно следить за малейшими колебаниями на рынке, чтобы вовремя определять точки входа и выхода из сделки.

Выходит, трейдинг — серьезная профессия, для успеха в которой нужно постоянно обучаться и следить за статистикой. Заниматься трейдингом нужно с четко прописанной стратегией, которую при этом нужно не бояться корректировать и улучшать.

Путь инвестора

В отличие от трейдера, который ищет высоколиквидные финансовые инструменты, инвестор вкладывается в ценные бумаги компаний с перспективой развития. Инвестиции приносят долгосрочный доход — капитал приумножается пассивным образом. Подробнее о том, куда может вкладываться инвестор, мы рассказали в этой статье.

За и против

Почему стоит заняться инвестированием

- Невысокие инвестиционные риски. Если инвестор выбрал надежного брокера и грамотно составил инвестиционный портфель, риск потерь минимален. Акции надежных компаний в долгосрочной перспективе не дешевеют — их стоимость растет даже после затяжного кризиса. При этом риск разорения крупных компаний минимален. Если же акции компании обесценятся, для инвестора с грамотно составленным портфелем это не станет большой потерей.

- Преимущественно пассивный доход. Инвестору нет нужды постоянно следить за стоимостью акций и ситуацией на рынке. Он не совершает сделки так часто, как это делает трейдер, а вкладывается в актив и на долгое время забывает про него, при этом получая прибыль.

- Минимальные брокерские комиссии. В отличие от трейдера, который пользуется услугами брокера постоянно, инвестор совершает небольшое количество сделок. Следовательно, он платит комиссию брокеру в разы меньше, и эти комиссии минимальны на фоне прибыли от инвестиций.

Если вы выбрали путь инвестора, нужно серьезно подойти к тому, куда вкладывать свои деньги. Успех практически полностью зависит от грамотности инвестиционного портфеля.

Какие сложности могут возникнуть

- Долгое ожидание прибыли. Если в трейдинге результат торгов виден сразу, то в инвестировании могут потребоваться годы, чтобы получить выручку. Необходимо терпение, чтобы дождаться повышения цены актива.

Сложная подготовка. Хотя может показаться, что для инвестирования не нужно обучаться, перед вложением средств нужно проделать немалую работу. Если инвестор ошибется и вложится в ненадежный актив, годы ожидания пройдут впустую или даже закончатся получением убытка.

Существование рисков. Так как инвестирование — долгосрочный процесс, есть риск инфляции, потери ликвидности активов, изменения в нормативных базах. Все это может лишить инвестора выручки. Подробнее о рисках и о том, как их снизить, вы можете узнать из этой статьи.

Кому подойдет

Получать хороший доход от инвестиций может каждый человек, и этому не нужно обучаться годами. Вам подойдет инвестирование, если:

- У вас есть источник постоянного дохода, и вы готовы регулярно выделять часть средств на инвестиции. В идеале — ежемесячно пополнять инвестиционный счет, постепенно увеличивая доход с инвестиций.

- Вы не хотите тратить много времени на торговлю. Трейдеры вынуждены часами напролет следить за статистикой и работать на бирже. Инвестору можно не волноваться об этом — доход с инвестиций в основном пассивен. Чтобы полностью освободить себя от забот, инвестор может доверить управление своими активами профессионалу.

- Вы готовы ждать. Инвестиции не принесут вам миллионы в первый же год. Быстрый доход возможен только с высокими рисками, а если вы хотите наращивать капитал более надежно, придется подождать, постоянно реинвестируя часть прибыли.

- Вы готовы обучиться фундаментальному анализу. Перед тем, как вложиться в актив, инвестор оценивает надежность компании, ее бизнес-план, прибыльность и рост за последние годы.

Не нужно быть богачом, чтобы начать инвестировать. Сегодня купить акции могут даже новички с небольшими стартовыми капиталами.

Как выбрать

Выбор зависит только от ваших финансовых целей и количества времени, которое вы готовы уделить бирже. Вкратце основные отличия двух путей такие:

| Инвестиции | Трейдинг | |

| Время | Пассивный доход | Нужно постоянно следить за рынком, много времени уходит на торги |

| Риски | При грамотно составленном портфеле — очень низкие | Чем больше желаемая прибыль, тем они выше |

| Доход | Ограничен инвестированным капиталом | Не ограничен |

| Брокерские комиссии | Минимальные | За каждую сделку |

Решите для себя, готовы ли вы к высоким рискам, чтобы получить высокую потенциальную прибыль, или вы предпочитаете минимальные риски и постепенно нарастающий капитал.

Независимо от того, выбрали вы трейдинг или инвестиции, мы поможем вам начать свой профессиональный путь. На наших курсах мы расскажем, как свести риски к минимуму, как составить надежную стратегию и поскорее приумножить свой капитал.

Источник

ПОЧЕМУ ИНВЕСТИРОВАНИЕ ЛУЧШЕ ТРЕЙДИНГА?

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders

Причин для такого «переосознания» несколько: неудачный опыт, возраст, здоровье, семья, смена приоритетов или их комбинации. Конечно, могут быть и другие причины, я лишь перечислил основные.

Для начала давайте кратко разберёмся, чем отличается трейдинг от инвестирования, так как понятия между этими двумя терминами очень размыты. Хотя по факту, это две практически противоположные концепции, которые не могут существовать друг без друга.

Когда мы говорим «трейдер на финансовом рынке», как правило, мы подразумеваем обычного ритейл-спекулянта, основной целью которого является извлечение прибыли на разнице цен тех или иных активов. Сюда же относятся арбитражеры, хеджеры, агенты и другие. Суть от этого не меняется. У каждого трейдера своя стратегия, но как правило — это либо технический анализ (отнесём сюда индикаторы, свечной, волновой, объёмный, кластерный, VSA, Price Action и так далее), либо алгоритмическая торговля (арбитраж, хедж, HFT. ). Время удержания позиций у трейдеров колеблется от нескольких секунд до нескольких дней, иногда недель.

В свою очередь, инвестор анализирует актив больше по фундаментальным показателям. Если это фондовый рынок (рынок акций), это будут анализ финансовых отчётов компании, прогнозирование будущих денежных потоков, анализ новостей, слухов и т.д. Если это товарный рынок, и речь, к примеру, о пшенице, инвестор будет анализировать сезонность, урожайность, погодные условия. Да, технический анализ также уместен, но, как правило, его использование ограничивается только нахождением более оптимальной точки входа. В основе всё равно остаются фундаментальные факторы. Время удержания позиций у инвесторов — от нескольких месяцев до 10 лет и более.

В итоге получается так, что трейдеры, в основном, обеспечивают ликвидность для тех же инвесторов. А без инвесторов не было бы основания у трейдеров что-либо покупать/продавать. Взаимодействие тех и других и образует сегодняшние финансовые рынки. Но стоит разграничивать эти термины и понимать, что трейдинг — это не инвестиции, а инвестиции — не трейдинг. Трейдинг позволяет генерировать высокую доходность за небольшой промежуток времени, но при этом несёт повышенные риски.

Инвестиции, как правило, не могут похвастаться большими процентами, но риски там намного ниже, потому что, когда инвестор покупает акции компаний средней или большой капитализации, он инвестирует в бизнес, и потерять деньги он может только в том случае, если этот бизнес разорится. Достаточно сложно себе представить, что в ближайшем времени разоряться такие компании как Apple, Microsoft, Amazon, правда?

ЧЕМ ИНВЕСТИРОВАНИЕ ЛУЧШЕ, ЕСЛИ АКТИВНЫЙ ТРЕЙДИНГ ПРИНОСИТ ГОРАЗДО БОЛЬШЕ ПРИБЫЛИ?

- На активный трейдинг нужно время. Кто бы что ни говорил, но, если вы хотите зарабатывать трейдингом, вы должны этим заниматься постоянно. Это не просто хобби, это полноценная работа, бизнес, называйте, как хотите. Если вы думаете, что сможете зарабатывать трейдингом, работая параллельно на другой работе — вы глубоко ошибаетесь. Конечно, есть исключения, но совмещать основную работу (не связанную с трейдингом) и трейдинг долго не получится. А если и получится, то результат будет соответствующим. Настанет момент, когда нужно будет делать выбор в пользу чего-то одного. В отличие от трейдинга, инвестирование отнимает намного меньше времени. На аналитическую работу будет уходить от силы пару часов в день, а при приобретения определённого опыта и то меньше.

- Трейдингу нужно учиться много и долго. Не верьте тому, кто обещает вас научить трейдить за 1 неделю или даже месяц. Это процесс, который может затянуться на годы. А учитывая огромный околорыночный инфобизнес, которые построили «псевдо» трейдеры, найти хорошего наставника та ещё задача. С инвестированием проще, так как инфобизнесменов в этой области намного меньше, да и полезных практических книг в разы больше.

- Статистика успешных трейдеров, которые могут генерировать более-менее стабильный доход на длительном отрезке времени, очень плачевная. Порядка 85%-90% сливают депозит в первый год. Выжившая часть генерирует профит 1-2 года, и в итоге также сливается. Реально зарабатывающих трейдеров от года к году менее 5%, может и меньше, но субъективно я думаю так. А теперь представим, что вам повезло, и, своим трудом, упорством, талантом вы стали-таки зарабатывающим трейдером. Что дальше?

- Каждый день вы будете работать в эмоциональной среде и чем больше капиталом вы будете управлять, тем больше будет эмоциональная нагрузка. Я сам с этим столкнулся на первых порах трейдинга на деньги инвесторов. При инвестировании эмоциональная нагрузка сведена к минимуму.

- Сидячий образ жизни. Рано или поздно он приведёт к проблемам со здоровьем. Пока вам 22-25, возможно вам кажется, что запас у вашего организма ещё лет так на 20-30. Но это не так. Как показывает статистика, уже после 30 у многих людей с сидящим образом жизни начинают «вылазить боком» различные болячки. Я часто смотрю интервью успешных трейдеров (с разных хедж фондов и банков по типу Goldman Sachs), которые зарабатывают миллионы. Так вот более половины разговоров ведётся о проблемах со здоровьем. Добавьте сюда эмоциональную нагрузку, и уже к 40 у трейдера целый набор болячек. И это не шутки. Об этом мало кто говорит, но об этом точно стоит знать. Как с этим справляться я напишу в отдельном материале.

- Занимаясь активным трейдингом очень важно найти хорошего брокера с приемлемыми торговыми условиями. К примеру, если торговля ведётся внутри дня, очень важен параметр спреда и комиссии. Занимаясь инвестированием спреды и комиссии не играют существенной роли, особенно если стратегия «Купи и держи». Кстати, Ларри Вильямс как-то сказал, что одним из важнейших показателей успеха в инвестициях является терпение и время. Поэтому тактика «Buy&Hold» не так уже и плоха на самом деле. При тестировании различных торговых стратегий я постоянно сталкиваюсь с тем, что очень часто достаточно тяжело обогнать инструмент по профитности. Я к тому, чтобы стратегия принесла больше профита, чем если бы вы просто купили и держали актив.

- Когда счёт становится большим, активный внутридневной трейдинг становится затруднительным в виду недостатка ликвидности. К примеру, одно дело если вы покупаете/продаёте 1 контракт, а другое дело если 100 контрактов. В случае инвестирования, вы можете распределить набор позиции в более широком ценовом диапазоне, поэтому нет потребности искать очень ликвидные инструменты.

- В трейдинге потерять весь капитал можно за день, даже за 1 сделку. В инвестировании такое случается крайне редко, так как при инвестициях вы покупаете активы либо без плеча, либо с минимальным плечом.

В трейдинге плечи гораздо выше, следовательно, у трейдеров есть возможность увеличить размер позиции за счёт уменьшенной маржи. В итоге, если жестко не контролировать риск, можно очень быстро слить счёт. Конечно, у инвестирования есть также свои недостатки. Основными из которых являются:

- Начальный капитал для инвестиций. Если вы хотите создать себе пассивный доход из дивидендных акций, то вложить средств нужно немало, от $50 000 точно, а лучше больше. К примеру, при вложении $120 000 в дивидендные акции, годовой дивидендный доход будет в районе $40 000 — $50 000. Поэтому если у вас нет такого количество свободных средств, их нужно заработать, и вот здесь трейдинг как раз будет кстати.

- Период инвестирования. В отличии от трейдинга, где результат виден сразу, инвестирование — это вложение средств на месяца и года. Поэтому тут нужно быть очень терпеливым. Конечно, если вы торгуете волатильными акциями или вкладываете в IPO, то результат не заставит себя ждать, но и риски при этом будут непомерно выше. Математические исследования показывают, что при покупке акции компании из списка S&P500 или NASDAQ, через 3 месяца вероятность роста составит порядка 55%, а через 3 года — 90%. Чем больший период инвестирования, тем больше вероятность и математическое ожидание.

В итоге, на сегодняшний день, базируясь на моём большом опыте в трейдинге и начальном опыте в инвестировании, по моему субъективному мнению, я считаю, что инвестирование в разы лучше трейдинга практически по всем параметрам. Да, это дорого. Но, если вы хотите быть свободным и здоровым человеком, не работать на «дядю» всю жизнь, выстроить пассивный доход и позаботиться о своей старости и будущем своих детей, то начать инвестировать вы должны были вчера. И кстати, инвестирование — это не всегда очень дорого. Вы можете начать уже сегодня делать среднесрочные инвестиции в CFD на акции. А если у вас нет депозита для старта, проп-компании вам в помощь. Всем профитов.

Источник