Равновесие инвестиций и сбережений

Сбережения — это часть накопленной прибыли в форме денежного капитала. Сбережения составляют основу инвестиций (I).

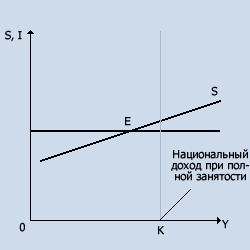

Кейнс доказал, что сбережения и инвестиции всегда равны друг другу, исходя из той предпосылки, что фактические сбережения и инвестиции равны разнице между доходом и потреблением, следовательно, они должны быть равны друг другу, т.е. сбережения равны инвестициям. На рисунке изображена ситуация, когда инвестиции (I) равны сбережению (S) в условиях краткосрочного и долгосрочного периодов. Из представленного графика сбережений и инвестиций хорошо видно, что чем выше спрос на инвестиции (I1 по сравнению с I) и шире возможности институциональных инвесторов в обеспечении равенства I = S, тем выше совокупный спрос на национальный продукт, а следовательно, сильнее стимулы к росту национального дохода (продукта) в последующие воспроизводственные периоды. Точки Е и Е1 отражают состояния равновесия между этими (I и S) ключевыми параметрами и соответствующие им равновесные величины создаваемого и распределяемого национального дохода Q1, Q2. В этих точках система находится в равновесии и имеет тенденцию к устойчивости.

В точках, лежащих на оси абсцисс правее указанных равновесных значений этих параметров, будут иметь место превышение предложения (в нашем случае — сбережения) над спросом на инвестиции и дефляционный разрыв на инвестиционных рынках. В точках же, лежащих левее равновесных значений, спрос на инвестиции будет превышать предложение, и образуется соответствующий инфляционный разрыв. И тот и другой приводит в движение мотивационные механизмы, стимулирующие экономических агентов предпринимать действия, направленные на достижение равновесия между I и S.

Источник

Действительно ли сбережения равны инвестициям?

Денежная политика и экономический рост: модель Тобина

Экономическая динамика на долгом отрезке времени определяется темпом накопления капитала, хотя на отдельных фазах делового цикла уровень выпуска продукции и совокупный доход корреспондируют скорее с интенсивностью использования существующего запаса капитала, чем с его накоплением. Накопление капитала связано, во-первых, с существующей в обществе нормой сбережений, во-вторых, с тем, в каких альтернативных формах используются эти сбережения. Денежная политика, как мы постараемся показать, во многом определяет структуру использования сбережений, и, следовательно, темп накопления капитала и роста экономики.

Действительно ли сбережения равны инвестициям?

Кейнсианская теория сбережений и инвестиций включает постулат о равенстве реальных сбережений и реальных, новых инвестиций, причем объем и тех и других определяется процессом инвестирования, а не процессом сбережения. Смысл этого постулата заключается в том, что личные сбережения, если они не инвестируются в реальный капитал, лишь сокращают агрегированный спрос и, вслед за тем, выпуск продукции. В результате общество беднеет, и сбережения сокращаются до тех пор, пока они не будут равны инвестициям. Поэтому сбережение отдельного индивида не обязательно увеличивает совокупные сбережения и инвестиции в обществе в целом.

В системе Кейнса рост денежных остатков, т.е. не инвестируемых сбережений, увеличивает богатство индивида, но не общества в целом, следовательно, с точки зрения общества не представляет собой реальных сбережений.

Уровень инвестиций (и, следовательно, уровень реальных сбережений) определяется в системе Кейнса побуждением к инвестированию, которое описывает шкала предельной эффективности капитала. Чем ниже ставка процента и соответствующая ей приемлемая для предпринимателей доходность инвестиций (предельная эффективность капитала), тем больше объем инвестиций.

Однако в реальной экономической жизни часть сбережений (как индивидов, так и общества в целом) неизбежно и вполне закономерно осуществляется не в форме реального капитала, а в форме денег. По мере роста совокупного дохода общества требуется увеличение количества денег для обслуживания трансакций. По мере роста индивидуальных доходов, как правило, увеличивается доля сбережений, которая сохраняется в форме денег (повышается «предпочтение ликвидности»).

Тот факт, что часть сбережений закономерно должна направляться на увеличение количества денег отмечал еще Адам Смит. Расходы на поддержание денежной системы, основанной на драгоценных металлах, согласно Смиту, являются вычетом (причем, значительным вычетом) из того фонда, который может быть использован для накопления капитала. Поэтому переход от золота к бумажным (кредитным) деньгам существенно расширяет возможности накопления капитала и ускоряет развитие общества. Сбережения в форме денег являются, следовательно, вполне реальными сбережениями, а увеличение денежных остатков – одной из необходимых форм, в которые люди помещают свои сбережения. Однако граница между инвестициями в реальный капитал и накоплением денежных остатков подвижна, она зависит от многих конкретных обстоятельств, важнейшее из которых – ожидаемая предельная доходность (предельная эффективность) дополнительных инвестиций.

Джеймс Тобин, оставаясь в рамках кейнсианской традиции, построил систему зависимостей, в которой сбережения представлены как спрос на альтернативные активы, а инвестиции – как одна из форм предложения активов наряду с предложением денег, государственных облигаций, иностранной валюты. Спрос и предложение корпоративных акций и облигаций Тобин приравнивает к спросу и предложению реального капитала, с чем вполне можно согласиться.

«Почему общество желало бы сберегать, когда норма дохода слишком непривлекательна, чтобы инвестировать? – пишет Тобин. – Это рационально можно объяснить лишь в том случае, если существуют хранилища стоимости, отличные от капитала. Предельная производительность капитала должна конкурировать с нормами этих доходов. (J. Tobin. Essays in Economics. Volume 1. Macroeconomics. Amsterdam. 1971.)

Спрос на альтернативные активы зависит от их относительной доходности. Доходность денег измеряется их покупательной силой и ставкой процента по депозитам до востребования, если по этим депозитам выплачивается процент. В условиях инфляции доходность денег измеряется отрицательной величиной, если темп инфляции выше ставки по депозитам до востребования.

Иностранные активы – это иностранная валюта и различные формы инвестиций за рубежом. Если отвлечься от такой формы вывоза капитала, как отказ от репатриации экспортной выручки, можно сказать, что инвестор, осуществляющий инвестиции за рубежом, прежде всего, предъявляет спрос на иностранную валюту на внутреннем рынке. Лишь после того, как этот спрос будет удовлетворен, возможны инвестиции в иностранные предприятия, ценные бумаги, банковские депозиты, недвижимость. Поэтому иностранную валюту, как нам представляется, можно назвать первичным иностранным активом, инвестиции за рубежом – вторичными иностранными активами.

Спрос на иностранную валюту для вывоза капитала нужно отличать от спроса на запас иностранной валюты внутри страны. Спрос на запас иностранной валюты зависит от динамики валютного курса. Снижение курса национальной валюты повышает спрос на запас иностранной валюты внутри страны, укрепление курса национальной валюты снижает этот спрос. Однако спрос на вторичные иностранные активы – инвестиции за рубежом – зависит от соотношения валютного курса и паритета покупательной способности. Пока курс национальной валюты занижен по отношению к паритету покупательной способности, сохраняется дополнительный стимул к вывозу капитала и увеличению запасов вторичных иностранных активов, даже в том случае, если разрыв между курсом и ППС постепенно сокращается.

Относительная доходность инвестиций в реальный капитал, денег, облигаций правительства, первичных и вторичных иностранных активов определяет структуру использования сбережений, другими словами – структуру активов. «Минимальная норма дохода – пишет Тобин — …должна отражать конкуренцию других каналов размещения сбережений. Для малой открытой экономики контролирующая конкурентная ставка может быть установлена доходом, доступным за границей. …В закрытой экономике, очевидно, важным альтернативным хранилищем стоимости являются денежные активы».

Хотя невозможно полностью свести к нулю спрос на деньги (а в современном обществе – также спрос на иностранные активы и облигации), однако экономический рост зависит именно от инвестиций в реальный капитал.Темп накопления реального капитала, при соответствующем изменении занятости и доступности природных ресурсов, определяет темп роста экономики. Коль скоро уровень инвестиций в решающей степени зависит от предельной эффективности капитала и сопряженной с ней ставки процента, тому или иному темпу экономического роста соответствует определенная предельная эффективность капитала и определенная ставка процента.

Источник

Сбережения и инвестиции: их функции и графики. Склонность к сбережениям.

СБЕРЕЖЕНИЯ — часть денежных доходов населения, которую люди откладывают для будущих покупок, удовлетворения будущих потребностей; представляют разницу между располагаемым доходом и потребительскими расходами.

Экономическое значение сбережения заключается в его отношении к инвестициям, т.е. производству реального капитала. Сбережения составляют основу для инвестиций.

Под склонностью к сбережению понимается один из психологических факторов, означающий желание человека сберегать.

Различают сбережения частные (личные), государственные и сбережения иностранного сектора. Аналитические значения этих показателей описываются в Системе Национальных Счетов.

Инвести́ции — долгосрочные вложения капитала с целью получения дохода.

С позиции монетарной теории денег, средства можно направить на потребление или сбережение. Простое сбережение изымает средства из оборота и создаёт предпосылки для кризисов. Инвестирование вовлекает в оборот сбережения. Оно может происходить напрямую или косвенно (размещение временно свободных средств на депозит в банк, который уже сам инвестирует).

Современная экономическая наука рассматривает сбережения как основу инвестиций.

Инвестиции — долгосрочные вложения капитала частным сектором и государством внутри страны и за границей в разные отрасли экономики и ценные бумаги. Инвестиции складываются из затрат на увеличение средств производства, увеличение вкладов, затрат на покупку акций населением. Политика инвестиций отражается на смене фаз экономических циклов.

Различают совокупные инвестиции и чистые инвестиции.

Чистые инвестиции — это разница между совокупными инвестициями и амортизацией. Экономический рост возможен только за счет чистых инвестиций. Для растущей экономики совокупные инвестиции больше амортизации. Для статичной экономики совокупные инвестиции равны амортизации. Для экономики со сниженной деловой активностью амортизационные отчисления превышают совокупные инвестиции.

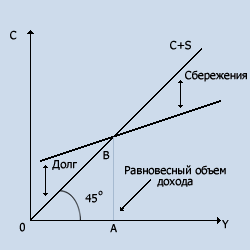

Кроме того, имеются продуктивные и непродуктивные инвестиции. Продуктивные — это капитальные затраты на здания, сооружения, оборудование. Непродуктивные — это финансовые инвестиции (покупка акций). Взаимосвязь дохода и потребления, дохода и сбережений, дохода и инвестиций можно показать графически. На рис. 48 на осях координат отложены величины потребления (по вертикали) и дохода после уплаты налогов (по горизонтали). Прямая, проведенная из начала координат под углом 45o, показывает, что в каждой точке Доход после уплаты налогов равен потреблению.

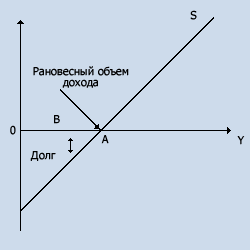

На рис. 49 изображена кривая сбережений, каждая точка которой равна вертикальной разнице между биссектрисой и кривой потребления.

сбережения составляют основу инвестиций. Экономика находится в равновесии в точке, где сбережения равны объему инвестиций. Покажем это графически. Для простоты предположим, что независимо от уровня дохода общества возможности инвестирования из года в год постоянны. Тогда график инвестиций будет представлен горизонтальной прямой (рис. 50).

В точке Е — точке пересечения кривых сбережений и инвестиций — система находится в равновесии и имеет тенденцию к устойчивости.

Планируемые и фактические расходы. Равновесие на национальном рынке в Кейнсианской модели совокупных доходов и расходов.

Кейнсианский подход к макроэкономическому равновесию

Специфика данного подхода заключается в следующем:

— равновесие национального дохода возможно и в условиях полной занятости;

— сбережения являются функцией дохода, т.е. S=Сo+(1-МРС) х Y, то инвестиции и сбережения определяются разными факторами. Если вспомнить, что произведенный национальный доход определяется как Y=С+S, а используемый НД-Y=С+I, то тогда С+I=С+S, и можно записать, что I(r)=S(Y), где r — рыночная норма процента.

Данное равенство и является условием макроэкономического равновесия.

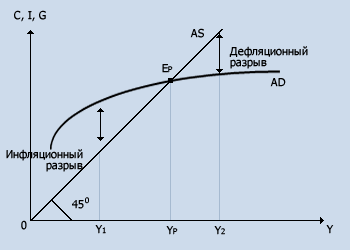

Наряду с классической моделью равенства совокупного спроса и совокупного предложения можно вывести вариант равновесия в модели «доходы-расходы», называемую еще «кейнсианский крест» (см. рис. 61).

Точка Е0 на рис. 61 показывает такое положение равновесия национальной экономики, когда НД равен потребительским расходам, а S=0, т.е. ситуация стагнирующей экономики. При добавлении частных инвестиций (Y=С+I), а затем и государственных расходов (Y=С+I+О) национальная экономика будет стремиться к состоянию полной занятости (Р).

Данное состояние может наступить и под воздействием эффекта мультипликатора, о чем речь шла выше.

Рис.61. Кейнисанский крест

Следует отметить, что увеличение предельной склонности к сбережению при увеличении уровня НД не всегда благоприятно отражается на состоянии национальной экономики. В условиях стагнирующей экономики (т.е. в период застоя всей экономической деятельности) в сочетании с неполной занятостью сокращение потребления приведет к затовариванию и снижению национального дохода, т.е. проявляется «парадокс бережливости».

Графически нарушение макроравновесия будет иметь вид, отображенный на рис.62.

Рис.62. Нарушений макроравновесия

В положении Y1 при АD>АS в условиях полной занятости происходит инфляционный разрыв, т.е. I>S, следовательно, недостаток сбережений понизит уровень инвестиций, в результате чего снижается производство, которое при растущем спросе усиливает инфляцию.

В положении Y2 при АS>АD в условиях полной занятости происходит дефляционный разрыв, т.е. S>I. Данную ситуацию характеризует рост производства при низком текущем спросе, что приводит национальную экономику в состояние спада.

Макроэкономическое равновесие возможно Ep, при HД=Yр, где АS=АD и I=S.

Свойства макроэкономического равновесия:

1. Инфляция всегда является следствием превышения совокупного спроса над совокупным предложением, так как при отсутствии превышения совокупного спроса нет основания для роста цен. Хотя превышение совокупного спроса может происходить по различным причинам, в том числе и вследствие дефицита госбюджета и денежной экспансии

2. Макроэкономическое равновесие не гарантирует полной занятости.

3. В состоянии макроэкономического равновесия объем импорта может превышать объем экспорта, следовательно государство накапливает внешний долг. В противоположной ситуации увеличиваются валютные запасы.

4. В условиях макроэкономического равновесия правительство несет расходы по предоставлению общественных товаров и услуг своим гражданам. Если государственные затраты превышают поступление от налогов, дефицит финансируется или за счет внешних займов, или за счет дополнительной эмиссии денег. Такое положение сказывается на состоянии совокупного спроса и совокупного предложения, о чем будет рассказано в других главах.

Источник