Модель CAPM: Метод оценки долгосрочных активов

Включая ту или иную бумагу в свой инвестиционный портфель, инвестор должен придерживаться определённых критериев, согласно которым определяется её пригодность в качестве объекта для инвестиций. Сегодня мы поговорим об одном из таких критериев, благодаря которому можно определить требуемую (ожидаемую) доходность ценной бумаги исходя из степени её рискованности.

Все мы знаем, что потенциальная доходность любого финансового инструмента прямо пропорциональна степени его рискованности – чем больше риск, тем больше потенциальная прибыль. Так, например, банковский депозит имеет минимальный уровень риска и, соответственно, минимальную доходность. Государственные облигации (ОФЗ, Казначейские облигации США и т.п.) также приравниваются к консервативным финансовым инструментам с небольшой степенью риска и таким же относительно небольшим уровнем доходности. А вот, к примеру, акции какого-нибудь стартапа из сферы высоких технологий, принадлежащие к третьему эшелону и не котируемые ни на одной официальной биржевой площадке (в том числе по причине их высокой рискованности) вполне могут выстрелить на несколько тысяч процентов за год.

Модель CAPM (аббревиатура от словосочетания capital asset pricing model, в дословном переводе с английского языка, означающего – модель ценообразования на основные средства) как раз и представляет собой тот самый инструмент, благодаря которому инвестор может определять минимальный уровень доходности анализируемого финансового инструмента для включения его в свой портфель.

В русском языке рассматриваемую модель часто называют аббревиатурой МОДА (модель оценки долгосрочных активов).

Если говорить простыми словами, то представьте себе две акции различных компаний имеющих разную степень надежности, но приносящих одинаковый процент дохода. Например, одна из этих акций относится к категории «голубых фишек», а другая относится к акциям второго эшелона. Какую из них выберите, если и та и другая дают 25% прибыли в год? Понятно, что, скорее всего вы отдадите своё предпочтение более надёжным бумагам и выберите акцию, принадлежащую к разряду «голубых фишек». Вот это и есть одно из прикладных значений модели CAPM для трейдеров и инвесторов.

Формула расчёта

Согласно рассматриваемой модели доход от каждого отдельно взятого финансового инструмента можно представить в виде двух основных составляющих:

- Безрисковая составляющая дохода;

- Премия за риск.

Безрисковая составляющая дохода, это тот процент, который вы могли бы получить, инвестировав свои деньги в инструменты с минимальным уровнем риска (в банковские депозиты или, например, в облигации).

А вот премия за риск, как раз включает в себя ту часть дохода от анализируемого финансового инструмента, которая должна покрыть те издержки, которые связаны с рисками инвестирования в него.

Например, вы бы никогда не стали связываться с высокорискованными венчурными инвестициями в разработку какого либо нового программного продукта, при ожидаемом уровне дохода в 10-15% годовых, ведь примерно столько можно получить, просто вложив свои деньги в пакет облигаций (при несравненно меньшем уровне риска). А вот если бы такой проект сулил бы 500-1000% прибыли в год, то вполне можно было бы подумать о том, чтобы вложить в него хотя бы малую толику своего капитала. В случае провала проекта эти деньги конечно сгорят, но вот в случае успеха (вероятность которого тоже существует) эта самая малая толика может превратиться в весьма лакомый кусочек.

Так вот, та самая ожидаемая норма доходности, которую должен приносить анализируемый финансовый инструмент, складывается из этих двух вышеупомянутых составляющих:

Норма доходности = Безрисковая составляющая дохода + Премия за риск

На языке математики эта зависимость будет выглядеть следующим образом:

В качестве безрисковой составляющей дохода, как правило, берётся текущая процентная ставка по государственным облигациям.

А величина ожидаемой доходности рыночного портфеля берётся исходя из доходности фондового индекса отражающего состояние дел большинства крупнейших компаний национальной экономики. Для Соединённых штатов Америки это индекс S&P 500, для Японии – Nikkei, для России – РТС.

Пример расчёта

Возьмём для примера акцию гипотетической американской компании ААА с текущим уровнем доходности в 11% годовых. Для того чтобы определить подходит ли она для того чтобы включить её в состав своего инвестиционного портфеля, давайте рассчитаем её норму доходности.

В качестве исходных данных возьмём безрисковую составляющую дохода в размере равном процентной ставке по казначейским облигациям США (2%) и величину доходности рыночного портфеля равную росту фондового индекса S&P 500 (10%). Предположим что значение коэффициента Бета, для анализируемых акций компании ААА, равно 2.

Подставляя исходные данные в вышеозначенную формулу получим:

То есть проведённый расчёт показывает, что при заданном уровне риска, нормальной доходностью по акциям ААА, будет величина в 18% годовых. И так как их текущая доходность составляет всего 11%, то есть, не соответствует тому уровню риска, который берёт на себя инвестор, вкладываясь в них, то включать их в свой инвестиционный портфель, пожалуй, не стоит.

Источник

САРМ. Модель ценообразования активов (Capital Asset Pricing Model)

Распространенным подходом к оценке уровня премий за акционерный риск, применяемым на практике основными инвестбанками и аудиторами, является модель САРМ (Capital Asset Pricing Model), другое название – модель ценообразования на рынке капитальных финансовых активов, изредка в учебной литературе встречается аббревиатура МОДА, то есть «модель оценки долгосрочных активов».

Модель CAPM, чаще всего, применяется для объяснения динамики курсов ценных бумаг и функционирования механизма, посредством которого инвесторы могли бы оценивать влияние инвестиций в предполагаемые ценные бумаги на риск и доходность их портфеля.

Концепция этой модели была разработана в 1950-х гг. в США Гарри Марковицем [1], дальнейшее развитие модель получила в работах Jack Treynor (1961-1962гг.), William Sharpe (1964г.), John Lintner (1965г.) и Jan Mossin (1966г.).

Суть САРМ модели заключается в следующем: предполагая существование высоколиквидного эффективного рынка финансовых активов, можно прийти к выводу о том, что величина требуемой отдачи на средства, вложенные в какой-либо актив, определяется не столько специфическим риском, присущим конкретному активу, сколько общим уровнем риска, характерным для фондового рынка.[2]

Такой вывод может показаться противоречащим здравому смыслу – инвестору должен быть компенсирован тот риск, который он принимает, вкладывая ресурсы в капитал компании. Логика модели базируется на том, что инвестор диверсифицирует свои вложения и, хотя для разных вложений, входящих в портфель активов инвестора, характерен разный профиль риска, зачастую потери от одного актива могут быть компенсированы доходами по другому активу, что существенным образом снижает реальный уровень риска, принимаемого на себя инвестором.

Математически формула определения ожидаемой ставки доходности на долгосрочный актив имеет следующий вид:

где,

Rf — доходность безрисковых активов, под которой, как правило, понимают доходность государственных ценных бумаг;

Rm — ожидаемая средняя норма прибыли рыночного портфеля;

(Rm-Rf) — премия за риск вложения в акции (в ряде учебных пособий премия за рыночный риск принимается равной 5%);

β — коэффициент, характеризующий чувствительность оцениваемой ценной бумаги к изменениям рыночной доходности (рассчитывается по статистическим данным и выражает вариабельность доходности ценной бумаги по отношению к среднерыночной доходности).

Смысл модели CAPM заключается в том, что требуемая (рыночная) доходность собственного капитала есть безрисковая ставка доходности, увеличенная на риски, соответствующие акционерному капиталу.

Применительно к российской практике можно говорить о двух подходах для расчета по модели CAPM для компаний из развивающихся рынков.

Подходы к расчету модели CAPM:

Страновой риск корректируется на β-коэффициент

Страновой риск не корректируется на β-коэффициент

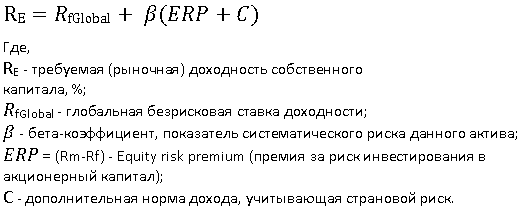

Если страновой риск корректируется на β-коэффициент, формула для CAPM принимает следующий вид:

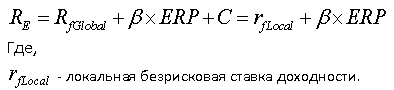

В случае, когда страновой риск не корректируется на β-коэффициент, формула для CAPM принимает следующий вид:

Для непубличных компаний вышеприведенные формулы CAPM для расчета ставки дисконтирования могут дополняться показателями S1 и S2 — премиями за малый размер и специфические риски соответственно.

где,

S1 — дополнительная норма дохода за риск инвестирования в конкретную компанию;

S2 — дополнительная норма дохода за риск инвестирования в малую компанию.

Говоря о безрисковой ставке, следует пояснить, что различают несколько безрисковых ставок: глобальную безрисковую ставку и локальную безрисковую ставку.

Глобальная безрисковая ставка – ставка по государственным облигациям США, Англии, Германии и Швейцарии. (Информацию по американским государственным облигациям можно найти тут). В качестве глобальной безрисковой ставки доходности правильнее выбирать ставку доходности по 10-летним американским государственным облигациям.

Локальная безрисковая ставка – ставка по российским государственным облигациям номинированным в рублях (данные о ставке можно посмотреть здесь).

Среднерыночная доходность (Rm) представляет собой доходность рыночного портфеля. В качестве данного показателя берут, например, среднюю доходность по акциям, включенным в рыночный портфель, используемый для расчета какого-либо общеизвестного индекса (Индекс ММВБ, Nikkei 225 и т.п.), данные значения легко можно найти в открытом доступе.

Безрисковая доходность (Rf) представляет собой, ожидаемый среднегодовой темп прироста экономики в долгосрочной перспективе, но с поправкой на изменение краткосрочной ликвидности и инфляцию. Единого мнения в отношении значения показателя нет. Так, американские финансовые аналитики полагают, что в качестве доходности безрисковых активов следует брать доходность по казначейским обязательствам, но вот какие обязательства использовать долго- или краткосрочные, – единства нет.

Разницу между среднерыночной нормой доходности акций и безрисковой ставкой (Rм — Rf) называют премией за риск вложения в акции (equity risk premium, ERP).

Размер премии за риск инвестирования в акционерный капитал, ERP. В качестве ERP можно взять готовую цифру из верифицированного источника аналитических данных. К примеру для России, на 01.01.2015 ERP составлял 13,72%, а для западных компаний обычно эта премия варьируется в диапазоне 3,5% — 6%.

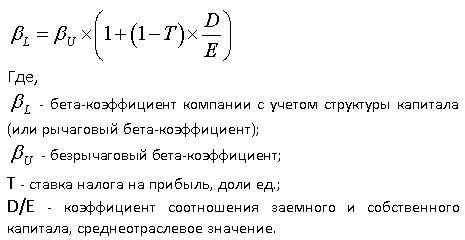

Бета-коэффициент характеризует чувствительность оцениваемой ценной бумаги к изменениям рыночной доходности (рассчитывается по статистическим данным и выражает вариабельность доходности ценной бумаги по отношению к среднерыночной доходности – доходности того или иного фондового индекса).

β-коэффициент выражает меру систематического риска для акций компании. Величина коэффициента определяется на основе анализа ретроспективных данных соответствующими статистическими службами фирм, специализирующихся на рынке информационно-аналитических услуг, инвестиционными и консалтинговыми компаниями и публикуется в финансовых справочниках и периодических изданиях, анализирующих фондовые рынки. Общий алгоритм расчета показателя в следующей таблице:

Общий алгоритм расчета показателя

| № п/п | Локальный β (долл.) | Локальный β (руб.) |

|---|---|---|

| 1 | Стандартное отклонение доходности RTSI | Стандартное отклонение доходности ММВБ |

| 2 | Стандартное отклонение доходности конкретного эмитента | Стандартное отклонение доходности конкретного эмитента |

| 3 | Корреляция доходностей RTSI и акций конкретного эмитента | Корреляция доходностей ММВБ и акций конкретного эмитента |

| 4 | Бета-коэффициент = стр. 2 x стр. 3 / стр. 1 | |

Отметим, информацию о бета-коэффициенте публичных компаний можно взять в виде готовой цифры из открытых источников, к примеру, для акций ГМК «Норильский никель» на 25.12.15 значение коэффициента равно 0,88.

Если необходимо рассчитать значение бета-коэффициента для непубличной компании, то можно воспользоваться формулой Хамады [6]:

Рассмотрим пример расчета бета-коэффициента для непубличной компании, занимающейся производством пищевых продуктов (скачать).

Известны достаточно простые алгоритмы, позволяющие найти приблизительное значение бета-коэффициента для данной ценной бумаги. Пусть Kij — доходность акций i-й компании в j-м году, a Kmj — доходность на рынке в среднем (j = 1, 2, . n) за все анализируемые периоды. Если к рынку применима модель САРМ, то, как следует из модели, β-коэффициент представляет собой коэффициент эластичности, а его значение можно рассчитать как отношение приращения доходности акций i-й компании (ΔKij) к приращению среднерыночной доходности (ΔKmj):

Алгоритм, задаваемый формулой, весьма приблизителен, поскольку приращения можно считать различными способами. Достаточно часто используется следующий вариант расчета β:

- определяются средние (например, по годам) значения доходности акций данной компании и по рынку в целом;

- строится уравнение линейной регрессии, отражающее зависимость средней доходности акций данной компании от доходности на рынке в среднем;

- коэффициент регрессии (т.е. коэффициент при параметре Km) и будет бета-коэффициентом.

Так как данные для расчета CAPM базируются на процентных ставках номинированных в долларах США, то при использовании рублевых денежных потоков необходимо скорректировать полученную величину ставки дисконтирования по следующей формуле:

где,

Rrur — ставка дисконтирования, номинированная в рублях;

Rusd — ставка дисконтирования, номинированная в долларах США;

Brur — доходность по рублевым государственным облигациям России;

Busd — доходность по еврооблигациям России, номинированным в долларах США.[4]

Одним из основных преимуществ в применении модели является то что, модель CAРM позволяет учесть влияние внешних факторов, не зависящих от хода реализации проекта, – страновые и политические риски, ставки доходности (без рисковые, отраслевые и среднерыночные). При этом, правда, следует учитывать и ее недостатки, к которым можно отнести:

- Имеет прямое отношение только к компаниям, которые являются открытыми акционерными обществами и, следовательно, их акциями торгуют на фондовых рынках.

- Вызывает затруднения при определении, какие из вложений можно считать без рисковыми, применим только к компаниям, которые располагают достаточной статистикой для расчета своего коэффициента бета или имеют возможность найти компанию-аналог, чей коэффициент бета мог бы использоваться в расчетах.

При использовании в модели информации зарубежных фондовых рынков в ставке дисконта необходимо учитывать дополнительный риск, связанный с инвестированием средств в Россию (страновой риск). Уровень риска инвестирования в конкретную страну определяется крупнейшими информационно-аналитическими и рейтинговыми агентствами.

Capital Asset Pricing Model, САРМ – центральная концепция современной финансовой экономики. Эта модель дает представление о том, какое должно быть соотношение между риском вложения в актив и доходностью этого вложения. Эта формула нашла широкое применение в теории современного инвестиционного анализа в самых различных его областях: оценки прибыльности проектов, портфельных инвестиций, оценки предприятий.

Источник