- Что такое инвестиции и как на них зарабатывать?

- Содержание

- Немного истории

- Мини-словарь инвестора

- Способы и виды инвестирования

- По объекту инвестиций

- По сроку вложений

- По уровню риска

- По ликвидности

- Во что вкладывать

- Кому подходит инвестирование

- Подробнее о рисках

- Как снизить риски

- Руководство по привлечению инвестиций в свой проект

- Что такое инвестиции и их назначение

- Настоящая цель привлечения инвестора

- Мифы об инвесторах

- Виды инвестиций

- Главные источники привлечения инвестиций в свой бизнес

- Методы поиска инвестора: пошаговое руководство

- 1. Привлечь инвестиции надежного партнера.

- 2. Лично встретиться с потенциальным инвестором.

- 3. Презентовать проект.

- 4. Составить и подписать договор.

- Частые ошибки неопытного предпринимателя

Что такое инвестиции и как на них зарабатывать?

Содержание

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

- Драгметаллы. Золото, серебро и платина хорошо подходят для хранения капитала — они ликвидны в любой стране, их стоимость стабильна и не зависит от политической и экономической ситуации. Поэтому драгметаллы — хорошая «копилка», в которой деньги не обесценятся. Но именно из-за стабильных цен они не выгодны для инвестирования. По этой же причине для инвестиций не подходят ювелирные украшения.

- Ценные бумаги. Такой вид инвестиций — отличный старт. В отличие от недвижимости, для покупки акции или облигации не нужен большой стартовый капитал — достаточно нескольких тысяч рублей. Для пассивного дохода подойдут высоколиквидные акции стабильных компаний, риск банкротства которых минимален. Акции хранятся на специальном банковском счете. Заработать на них можно либо с помощью дивидендов, либо перепродать акции после роста их стоимости. Также можно нанять брокера или управляющего, который будет перепродавать ценные бумаги, добиваясь большего дохода.

- Бизнес, собственный или чужой стартап. Такое инвестирование самое рискованное, но одно из самых выгодных.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

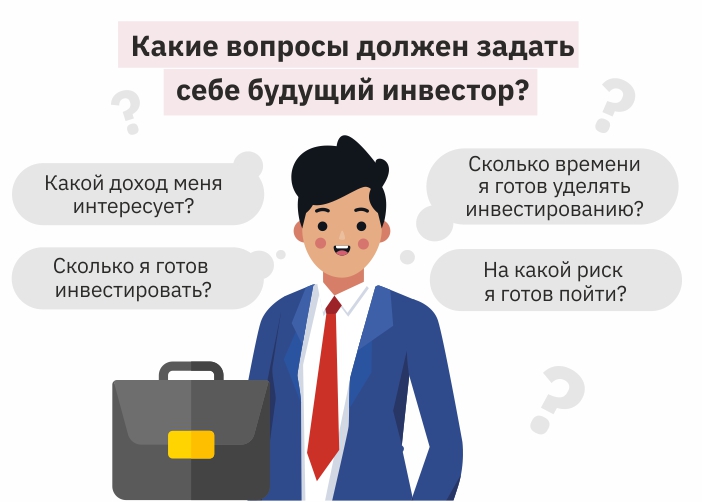

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Источник

Руководство по привлечению инвестиций в свой проект

Зачем и как привлекать инвестиции — интересует многих начинающих стартаперов. Ведь далеко не каждый «зеленый» бизнесмен может создать бизнес за свой счет без привлечения сторонней помощи.

Когда есть идея, но нет возможности ее реализовать, то можно:

- Продать идею каким-то крутым чувакам.

- Взять кредит.

- Полететь в Кремниевую долину.

- Или запустить привлечение инвестиций в свой бизнес здесь и сейчас.

Если у вас есть бизнес-идея или прототип, который давно ждет щедрых вложений, чтобы «жить» — читайте пошаговую инструкцию по поиску финансирования, в которой всё про инвестиции, их виды, мифы об инвесторах и ошибки предпринимателей.

Что такое инвестиции и их назначение

Сейчас инвестиции — это уже не роскошь, а необходимость, чтобы быть уверенным в завтрашнем дне, жить максимально полной жизнью, не бедствовать на пенсии. Поэтому и рабочие, и бизнесмены тщательно думают о том, куда отправить «работать» свои активы. И думают вдвойне больше, когда речь идет про вложения в стартапы.

Инвестиции в стартапы платят лучшие дивиденды.

В Кремниевой (или Силиконовой) долине находится эпицентр проектов и инвесторов, которые участвуют в бесконечном круговороте идей и денег. Именно здесь появилась компания Hewlett-Packard (HP) в гараже близ Стэнфорда и Google в самом Стэнфорде. А позже привлечение инвестиций в свой бизнес стало здесь самым популярным занятием среди приехавших амбициозных людей и начинающих бизнесменов.

Чтобы проект стал успешным, найти инвестора — не главная задача. Нужно привлекать инвестиции от частных и физических лиц, а не только от единственного человека, чтобы быстрее собрать сумму для запуска стартапа.

Настоящая цель привлечения инвестора

Привлечение инвестиции разных людей защищает новый бизнес от негативных последствий, если один из бизес-инвесторов выйдет из проекта.

Чем больше вы привлечете инвестиций на начальном этапе, тем больше вложений поступит на каждой последующей ступени.

Инвестор, который участвует с самого начала проекта, знает «кухню» изнутри. Это исключает поиск новых лиц для привлечения инвестиций в свой бизнес, так как «старички» дофинансируют проект, если процесс сбора вложений на очередном этапе даст сбой.

Отмечу, что бизнес-инвесторы приносят не только деньги, но новый опыт и связи.

Мифы об инвесторах

Говорят, чем больше инвесторов в стартапе, тем лучше — спорное утверждение. Вот еще с какими мифами об инвесторах я сталкивался:

- Чтобы привлечь инвестиции, достаточно познакомиться с инвестором.

Для получения финансирования стартапа, нужно тщательно готовиться к встрече, проводить длительные переговоры, подбирать сильные аргументы и быстро предоставлять необходимую информацию.

Будьте убедительным и настойчивым. - В бизнес-инвесторе главное — это деньги.

Вместе с капиталом вкладчика вы получите опыт и связи. Поэтому не нужно искать инвестора в той сфере, которая никак не связана с вашим бизнесом и думать только о деньгах. - Сначала деньги, потом проект.

Редкий инвестор будет вкладывать свой капитал в проект на начальных стадиях. Должна быть гарантия — реальный результат стартапа. Это спасает бизнес-инвесторов от навязанных предубеждений, а также увеличивает лояльность и доверие к основателю проекта. - Начинать диалог с инвестором с соглашения о неразглашении.

Ведь одни и те же мысли могут прийти в одно время в головы совершенно незнакомым людям. Здесь важна не сама идея, а то, как быстро и эффективно можно ее реализовать. Начиная стартап, начинаешь участвовать в «гонке». - Есть волшебные базы данных инвесторов.

Не верьте инвестиционным посредникам, которые рассказывают о VIP-пакетах базы данных и доступе для «избранных». База данных одна, везде участвуют одни и те же люди, а обращение к инвестиционным посредникам — бесцельная трата ваших сбережений.

Виды инвестиций

Способов инвестирования множество. Их делят:

- По объекту инвестирования: на реальные, финансовые и венчурные.

- По времени: на краткосрочные, среднесрочные и долгосрочные.

- По форме собственности: на частные, государственные, иностранные и смешанные.

Частные инвестиции — это вложения от негосударственных организаций, компаний и физических лиц. Акции, облигации, векселя. Для микро и малых предприятий обычно это основной или главный источник собственных средств.

Государственные инвестиции — это вложения страны через органы власти.

Инвестиции иностранные — это вложения и частных, и государственных лиц в проекты другой страны.

Главные источники привлечения инвестиций в свой бизнес

Это собственные и заемные денежные средства, привлечение инвесторов и партнеров.

- Собственные средства — это уставной капитал, амортизация, нераспределенная прибыль. Деньги должны работать. Поэтому эффективно будет не тратить полностью прибыль, которую приносит бизнес, а вкладывать часть в проект и развивать его.

- Заемные средства — это кредиты, займы, лизинг. Они идеально подходят для закрытия краткосрочных задач. Но не нужно ими злоупотреблять, так как придется платить существенные деньги (проценты) за возможность пользоваться дополнительными деньгами.

- Привлечение инвесторов и партнеров — это финансовая стабильность проекта, которая зависит от количества учредителей в компании. Только без фанатизма — не спешите распродавать по частям компанию, чтобы не потерять контроль над фирмой. Оставьте значительную долю компании себе.

Методы поиска инвестора: пошаговое руководство

4 важных этапа, которые нужно пройти, чтобы получить «своего» инвестора в проект:

1. Привлечь инвестиции надежного партнера.

Разберитесь с тем, кому вы будете отправлять предложение инвестирования — бизнес-ангелу, бизнес-ментору или бизнес-акселератору.

Они могут находиться в вашем районе или городе, на выставках или форумах, на сайтах объединений или инвестиционных платформах.

- Бизнес-ангел — это венчурные инвесторы, которые могут финансировать как бизнес-идею, так и ранние стадии проекта.

- Бизнес-ментор — это наставник, который прошел путь от разработки идеи до коммерциализации и готов делиться опытом, знаниями, связями, контактами.

- Бизнес-акселератор — это мощная поддержка и развитие стартапа от прототипа до вывода на рынок. Такой инвестор предоставляет инвестиции, инфраструктуру, экспертную и информационную поддержку.

2. Лично встретиться с потенциальным инвестором.

Встречайтесь без инвестиционных посредников, так как встреча тет-а-тет располагает собеседника и повышает доверие. Основная задача беседы — заинтересовать и привлечь инвестора.

3. Презентовать проект.

Подготовить достойный визуал презентации и устную речь. Составить бизнес-план, разобрать плюсы и минусы проекта, рассказать о необходимых инвестициях.

Главные пункты, которые вы должны представить — это:

- Информация об основателе проекта.

- Суть, интересность, фишки, выгоды и уникальность стартапа.

- Полезность и важность проекта для целевой аудитории.

- Исследования о востребованности продукта или услуги.

- Доказательства качества и вашей экспертности.

- Финансовые показатели.

- Дополнительные награды, премии, призы и другие знаки отличия, по которым можно сделать вывод об успешности прототипа.

4. Составить и подписать договор.

Частые ошибки неопытного предпринимателя

Ошибки основателей проекта при привлечении инвестиций в свой бизнес очевидны и просты.

- Единственный основатель.

- Неумение или нежелание делегировать задачи.

- Поверхностная презентация проекта и отсутствие уверенности на переговорах.

- Упрямство.

- Размытый портрет целевой аудитории.

- Большие расходы.

- Отсутствие четких цифр, размытая статистика, предположительные данные.

- Разногласия и спор между основателями.

В течение 10 лет венчурное финансирование набирает обороты в онлайн.

Краудфандинг объединяет в интернет-пространстве бизнес-ангелов, бизнес-менторов и бизнес-акселераторов, сводит создателя идеи с инвестором, помогает решить вопросы и заключить сделки гораздо быстрее.

Границы стираются ежегодно и, чтобы выйти со своим стартапом, теперь не нужно придумывать что-то новое или сверхъестественное. Предпринимателем может стать любой.

Но есть закон равновесия, поэтому сейчас рынок ломится от конкурентов, и вcе сложнее стартаперам получить финансирование, выделиться среди массы и «выжить».

Избегайте популярных ошибок «молодых» предпринимателей, исследуйте «джунгли» инвесторов, прокачивайте себя, создавайте и верьте в то, что делаете.

Источник