- Как устроены венчурные инвестиции?

- Чем венчурное инвестирование отличается от традиционного

- В какие проекты вкладывается венчурный инвестор

- Когда венчурный инвестор заходит в проект

- Инвестиции — это несложно

- Как венчурные инвесторы уменьшают риски

- Как применить венчурный подход на фондовой бирже

- Что в итоге

- Цикл стартапа: как (в общем) работает венчурное инвестирование

Как устроены венчурные инвестиции?

Уважаемая редакция, расскажите, пожалуйста, доступным языком про венчурные инвестиции. Что для них нужно? Насколько это рискованно?

Венчурные инвестиции — это вложение в перспективные компании на раннем этапе их развития.

Стартапы часто не могут взять кредит в банке: у них нет материальных активов в качестве залога. Их активы интеллектуальные, и они слишком рисковые: по статистике 75% проектов не выживают.

Единственная возможность получить деньги на развитие проекта — венчурный капитал. Риск такого вложения крайне высок: большинство стартапов не доживают до зрелого возраста, а их инвесторы теряют деньги. Но в тех случаях, когда компания становится успешной, прибыль венчурного инвестора может составить тысячи процентов.

Чем венчурное инвестирование отличается от традиционного

Венчурное инвестирование отличается от традиционного рисками, горизонтом инвестирования и характером приобретаемого бизнеса — последний должен иметь потенциал взрывного роста.

Венчурные инвестиции — наиболее рискованный тип вложений, поэтому ожидаемая доходность в данном случае более высокая, чем у традиционных инструментов.

Индекс The Cambridge Associates US Venture Capital Index отслеживает результаты порядка 1800 американских венчурных фондов. По его данным, средняя доходность венчурных инвестиций — 14,34% годовых на отрезке с сентября 2009 по сентябрь 2019 года и 34,43% годовых за 25-летний период. За тот же период индекс S&P 500 показал 13,7 и 9,58% соответственно.

Венчурный капитал США. Статистика по отдельным индексам — Cambridge AssociatesPDF, 835 КБ

В какие проекты вкладывается венчурный инвестор

Во-первых , это компании с высокой маржинальностью — их продукция имеет высокую добавленную стоимость. Во-вторых , это бизнес с масштабируемой бизнес-моделью — с локального рынка ему сравнительно легко совершить экспансию на мировую арену.

Такие проекты обладают потенциалом экспоненциального роста, потому и привлекают венчурных инвесторов, которыми выступают как частные лица, так и компании. Например, «Гугл» — крупный игрок в этой сфере. Подразделение Google Ventures специализируется на финансировании молодых инновационных компаний.

В то время как традиционный инвестор приобретает компании из любой отрасли, венчурному подходят только проекты из инновационных сфер, таких как информационные и облачные технологии, полупроводники, биофарма и возобновляемая энергетика.

Когда венчурный инвестор заходит в проект

Среднее время созревания компании — 5—8 лет , поэтому венчурные инвестиции, как правило, не стратегические. Идея в том, чтобы вкладывать деньги в перспективную компанию до тех пор, пока она не достигнет достаточного размера и привлекательности, чтобы ее поглотила большая корпорация. Или пока не произойдет ее публичное размещение на фондовом рынке — IPO.

Можно выделить три стадии венчурного финансирования.

Посевная, или ангельская, стадия. Стартап инвестируют на этапе идеи или прототипа продукта.

Если предприниматель сам собирает деньги у знакомых, родственников или с помощью краудфандинга, то это посевной капитал.

Если на данном этапе компания находит инвесторов, то их деньги называют ангельским капиталом, а самих инвесторов — бизнес-ангелами. Ангельский капитал — это серьезные суммы, а венчурные инвесторы хотят не только получить прибыль, но и быть причастными к чему-то великому: стать у истоков компании, которая когда-то изменит технологический уклад человечества и преобразует мир, как это сделали Tesla и SpaceX.

Финансирование на этой стадии развития проекта гораздо скромнее, чем на последующих, — от 100 тысяч до 1 млн долларов. Эти деньги стартап направляет на разработку продукта, исследование рынка и создание управленческой команды.

Инвестиции — это несложно

Ранний этап. Товар или услуга готовы и начинают продаваться на рынке. На этом этапе инвесторы могут увидеть, как продукция проявляет себя и выдержит ли конкуренцию.

Бизнес уже имеет эмпирически подтвержденные данные, поэтому риски вложения гораздо меньше, чем на ангельской стадии, но и минимальный порог для венчурного капитала выше — от 10 млн до 30 млн долларов.

Инвестиции на данном этапе обычно идут на масштабирование производства, доработку продукта и маркетинг.

Поздняя стадия. У компании есть устойчивая бизнес-модель, база клиентов и растущая выручка.

Цель финансирования на этом этапе — экспансия рынка. Суммы венчурных вложений могут достигать 100 млн долларов.

Этот капитал направляется на увеличение производственных мощностей, создание новых линеек продукции, оптимизацию издержек, а также запуск маркетинговой кампании по захвату зарубежных рынков.

По сути, венчурный инвестор покупает долю в идее предпринимателя, поддерживает ее в течение относительно короткого времени, а затем с выгодой выходит из сделки. При этом риски вложения на более ранних стадиях проекта выше, чем на поздних, но и профит в случае успеха экстраординарный.

Например, в августе 2004 года венчурный инвестор Питер Тиль вложил 500 тысяч долларов в «Фейсбук» и стал бизнес-ангелом начинающего проекта. Взамен он получил 10,2% компании и членство в совете директоров. В 2012 году его прибыль от продажи акций превысила 1 млрд долларов. Это идеальный случай, когда инвестор вложил деньги в «единорога» — компанию, чья стоимость вырастает выше 1 млрд долларов.

Как венчурные инвесторы уменьшают риски

Венчурный инвестор обычно вкладывает сразу в несколько десятков компаний, чтобы увеличить вероятность успеха. Одно удачное вложение должно не только принести прибыль, но и покрыть убытки по остальным сделкам, которые прогорели, — а таких большинство.

По словам Марка Састера, управляющего венчурным фондом Upfront Ventures, его матрица показателей для ранних этапов венчурного инвестирования выглядит так: 1 / 3, 1 / 3, 1 / 3. Он ожидает, что одна треть его инвестиций будет полной потерей, вторая треть частично вернет вложенную сумму, а оставшаяся треть принесет львиную долю прибыли. Общая статистика это подтверждает: 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет, а более 70% банкротятся на десятилетнем отрезке.

Как применить венчурный подход на фондовой бирже

На фондовой бирже существуют старые и молодые компании, все они находятся на разной стадии своего развития.

Старые компании, например дивидендные аристократы, действуют в устоявшихся сегментах. Для них фаза экспансии рынка давно закончена, поэтому они щедро делятся прибылью с акционерами.

Молодые компании только недавно вышли на биржу, работают в перспективной области, и фаза их роста, вероятно, только начинается. Это позволяет применить венчурный подход к инвестициям на фондовом рынке.

Для примера разберем составление портфеля из биотехнологических компаний. Это высоковолатильный рынок со специфическими рисками: у таких компаний частые проблемы с клиническими испытаниями и одобрением препаратов, они находятся на этапе исследований, не поддаются полноценной фундаментальной оценке и стоимостному анализу. При этом даже рядовой инвестор, который не имеет статуса квалифицированного, может собрать перспективный набор биотехов.

Одна из таких компаний — Bluebird Bio. Акции компании продаются на Санкт-Петербургской бирже с отрицательными показателями: компания перманентно работает в убыток, у нее отрицательные маржинальность и ROE — возврат на капитал. Компания работает на заимствованные средства и, скорее всего, находится на исследовательской стадии, когда продукт еще не вышел и не закрепился на рынке. Если это произойдет, компанию будет ожидать стремительный рост. Причем из-за эффекта низкой базы прибыль у таких компаний обычно растет экспоненциально. Котировки также последуют вверх вслед за положительной отчетностью. В то же время гарантий положительного исхода нет: компания может столкнуться с проблемами в финансировании, с выходом препарата и управленческими ошибками.

Теперь посмотрим на показатели другой компании — Corcept Therapeutics. В отличие от предыдущей из своей деятельности она извлекает выручку, которая растет год от года. Чистая маржинальность, или Net Margin, — более 30%, ROE — порядка 27%. Это компания с перспективной и более состоятельной бизнес-моделью, нежели Bluebird Bio, поэтому риски такого вложения ниже.

Если собрать набор из пары десятков подобных компаний, то может получиться венчурный портфель с высоким потенциалом роста. Все это означает, что инвестору нужно понимать риски и входить в такие бумаги с незначительными ставками — не более 1—2% от капитала.

Эти примеры я привел, что продемонстрировать, как мышление и тактика венчурного инвестора отличается от традиционного инвестирования в более консервативные инструменты. Примеры выше — это не инвестиционная рекомендация. Выводы об их состоятельности я делал на основе фундаментальных показателей. Для детального рассмотрения компаний нужно погрузиться в специфику их деятельности.

Что в итоге

Венчурные инвестиции — это вложение в перспективные компании на раннем этапе их развития.

Венчурные инвестиции — наиболее рискованный тип вложений.

Доходность венчурных инвестиций более высокая, чем у традиционных инструментов.

Для венчурных инвестиций подходят проекты из инновационных сфер и с потенциалом взрывного роста.

Венчурные инвестиции, как правило, не долгосрочны.

Венчурный инвестор вкладывает деньги сразу в несколько десятков компаний, чтобы уменьшить риски.

Венчурный подход можно применить на фондовой бирже.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Источник

Цикл стартапа: как (в общем) работает венчурное инвестирование

Привет, Хабр! Недавно я выпустил книгу о юридическом сопровождении венчурных инвестиций и IT-бизнеса. Продавать книгу я не собираюсь, поэтому с удовольствием выкладываю одну главу для членов хабрасообщества.

По работе (я юрист и преподаватель) часто приходится объяснять студентам, как работает венчурное инвестирование и зачем инвестору вкладывать деньги в IT-бизнес, по сути, не получая ничего взамен. Поэтому я постарался объяснить природу венчурного феномена. Конечно, это все равно теория, на практике есть куча нюансов и деталей, но как общее руководство, я думаю, подходит. Если что-то останется неясным, спрашивайте в комментах, объясню по мере возможностей 😉

Каждый стартап имеет свои особенности в зависимости от сферы деятельности, положенной в его основу интеллектуальной собственности и даже от количества основателей. Однако если разложить развитие стартапа на несколько вех, они будут общими: разработка прототипа, выход на рынок, бурный рост, масштабирование, переход к стадии плавного роста.

Что еще объединяет стартапы?

От «обычного» бизнеса стартап отличается тем, что в его основе лежит инновация – особое новшество, позволяющее создать новые продукт, услугу, бизнес-процесс. Благодаря инновации настоящий стартап не конкурирует с другими фирмами, а создает новый, полностью открытый рынок.

Как вы помните, в 2007 году «Эппл» предложила пользователям новый формат мобильного телефона – без клавиатуры и с тачскрином, а также специальную экосистему для мобильных приложений, которые можно устанавливать на телефон.

Айфон не был стопроцентным конкурентом для господствовавших тогда телефонов «Нокиа», «Моторола» и прочих моделей с клавиатурами. У него имелись определенные недостатки, но при этом он предлагал гораздо более обширный функционал, в первую очередь – как устройство мобильного интернет-серфинга. В результате «Эппл» создала новый рынок, и кнопочные телефоны превратились в узкий (нишевый) товар.

В этом и заключается суть стартапа: заложенная в его основу инновация открывает новый, еще никем не занятый рынок. Благодаря инновациям стартап может экстенсивно расти. В отличие, например, от ларьков с шаурмой, рынок которых уже устоялся, рынок инновационного товара еще не заполнен. Следовательно, стартап может занять его полностью (так европейцы заняли рынок американских индейцев своими топорами, бусами и одеялами).

По этой причине стартап очень быстро растет, в частности, в цене. Вкладываясь в «обычный» бизнес, инвестор зарабатывает на прибыли; вкладываясь в стартап, – в первую очередь на росте стоимости доли.

Тимур из города Зеленограда решил открыть пиццерию. Он уже имел опыт работы в ресторанном бизнесе и знал рецепты хорошей пиццы, но не имел денег на первоначальную аренду помещения и покупку оборудования. Тогда Тимур позвал своего друга Артура вступить в проект в качестве инвестора, то есть вложить деньги. Артур предложил Тимуру 5 млн ₽, а взамен захотел 75% в фирме (и, соответственно, в ее прибыли).

Почему Артур попросил такую большую долю? Здесь работает традиционная модель оценки. Допустим, средняя прибыль пиццерии такого размера при грамотном управлении составляет 1 млн ₽ в год. С учетом того, что Артур будет получать не всю прибыль, а также потребуется определенное время на «раскрутку», пиццерия окупится через 7–8 лет. Значит, фактически Артур вложит свои деньги под 12–14% в год, и это без учета рисков, свойственных предпринимательству. Если пиццерия разорится, Тимур ничего не потеряет, а вот Артур потеряет 5 млн ₽.

Может ли Артур рассчитывать на то, что заработает за счет роста стоимости своей доли? Нет, поскольку его доля будет расти только вместе с самим бизнесом. И через год, и через пять лет 75% пиццерии будут стоить примерно те же 5 млн ₽. К тому же продать заведение будет непросто, а масштабировать его в Зеленограде трудно, поскольку пиццерий там полно.

Теперь посмотрим, как работает инвестирование в настоящий стартап.

Коля придумал гениальное приложение, позволяющее создавать красивые картинки с помощью нейронных сетей. Картинки пользуются успехом – смотрятся так, будто нарисованы настоящим художником. Коля сделал сайт, но из-за слабого сервера ему удается обрабатывать лишь одну картинку в минуту. Пользователи же хотят обрабатывать гораздо больше.

Оценив ситуацию, Таня – Колина однокурсница и соучредитель венчурного фонда – предложила инвестиции: 5 млн ₽ на новый сервер, новый сайт и рекламу. Взамен Таня попросила 25% в Колиной компании.

Почему Таня попросила такую маленькую долю? Дело в том, что Колин бизнес перспективен. Он может приносить миллионы, если обрабатывать очень много картинок и брать за это деньги. Следовательно, задача состоит в том, чтобы максимально расширить Колин сервис: купить серверы и провести рекламную кампанию.

Когда взрывной рост замедлится, Таня сможет надавить на Колю, чтобы ввести на сайте механизмы монетизации: показывать рекламу, брать плату за новые картинки и т. д. Тогда стартап превратится в обыкновенный бизнес, приносящий хорошие деньги. Как вариант, Таня сможет просто продать свою долю – в отличие от пиццерии этот бизнес гораздо прибыльнее, и со временем ее доля будет стоить больше. Если она подгадает момент продажи (немного раньше, чем пользователи потеряют интерес к Колиной технологии), то сможет найти такого же, как она, алчного инвестора и получить максимум за свою долю.

Как растет стартап

Развитие стартапа традиционно делят на несколько стадий, которые в общем означают путь от маленькой компании с инновацией во главе угла до крупной транснациональной корпорации наподобие «Фейсбука». Разумеется, не каждый стартап проходит все стадии: большая часть проектов разоряется, не дойдя и до второй.

Виной всему – отсутствие финансирования, недостаток опыта или принципиальная нереализуемость проекта. На средних стадиях развития стартапы поглощаются крупными конкурентами (к взаимной выгоде). Все стадии до конца проходят лишь единицы. Перед вами график, иллюстрирующий стадии роста стартапа.

Этот график называется «J-curve» (кривая J), guess why?

На ранней стадии предприниматель создает прототип и разрабатывает бизнес-план. Обычно эту стадию связывают с выходом за рамки первичного финансирования (собственных денег или денег близких). Следовательно, необходимы средства на доработку инвестиционного продукта до уровня применимого прототипа.

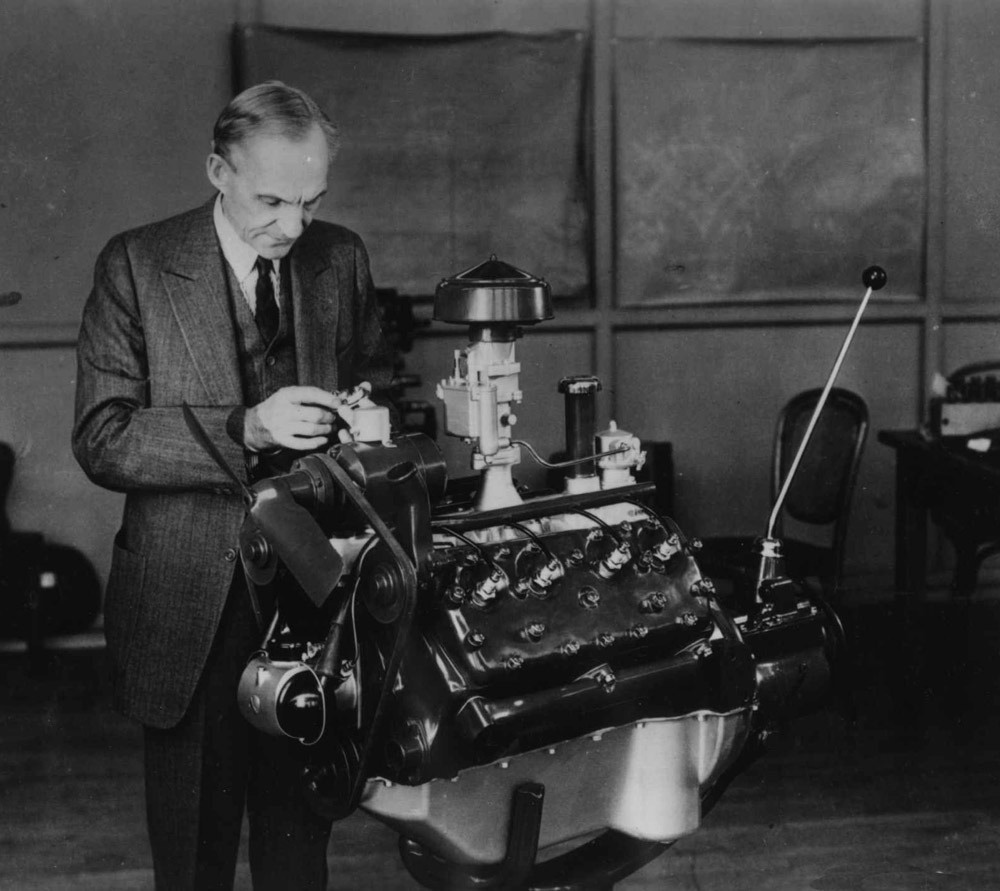

Если предприниматель продолжит развивать продукт за свой счет, стадия разработки может затянуться. Этот феномен известен под названием «гаражное предпринимательство». Например, «гаражным предпринимателем» был Генри Форд, который, работая главным инженером на заводе «Эдисон», в свободное время с 1891 по 1901 год. трудился над прототипом автомобиля.

Чем больше затягивается разработка, тем меньше перспектив у стартапа – в любой момент его нишу на рынке может занять кто-то более расторопный. И наоборот, чем быстрее стартап захватит рынок, тем более весомую прибыль он получит (и тем больше вырастет в цене). Такая закономерность привлекает венчурных инвесторов вроде Тани, обменивающих деньги на доли в стартапах.

Когда именно стартап сможет привлечь инвестиции, зависит от двух факторов. С одной стороны, чем раньше это произойдет, тем больше шансов занять рынок. К тому же инвестировать на начальной стадии – означает получить бо́льшую долю за те же деньги. С другой стороны, чем дольше существует стартап, тем понятнее технологические перспективы инновации, заложенной в его основу. Раннее инвестирование сопровождается большими рисками, ведь чем концептуальнее инновация, тем сложнее оценить ее реальную применимость и полезность.

Таким образом, инвесторы стараются достигнуть баланса между рисками технологической неопределенности проекта и потерями, связанными с запоздалым выходом инновации на рынок.

На ранних стадиях инвестируют не все инвесторы: обычно это посевные фонды, акселераторы и бизнес-ангелы. Более крупные инвесторы – венчурные фонды и фонды прямых инвестиций – ждут следующих этапов, поскольку на ранних стадиях транзакционные издержки, связанные с оценкой, юридической и бухгалтерской проверкой стартапа, слишком высоки по отношению к цене самой инвестиционной сделки.

Покупая долю, инвестор не может точно оценить инновацию, заложенную в основу стартапа. Сама сущность инновации предполагает отсутствие эмпирических данных, на основе которых можно оценить ее перспективы. Поэтому, вкладываясь в стартап, инвесторы получают назад не фиксированную прибыль, а долю в компании, закрепляя таким образом свое вознаграждение в зависимости от общего роста стартапа.

Инвестор увеличивает отдачу от своего вклада, выводя стартап на рынок как можно скорее. Из-за расходов на экстенсивный рост масштабируемый и растущий стартап обычно не имеет прибыли (имеет место эффект «сжигания денег» – cash burn). Поэтому инвесторы стартапа не получают дивидендов, но они и не нужны: венчурные инвесторы рассчитывают получить прибыль не от дивидендов, а от продажи своих долей.

Когда инвестор продает свою долю? Этот момент зависит от нескольких факторов. В идеале – тогда, когда рынок будет полностью охвачен (стартап достигнет пределов масштабирования). В ряде случаев инвестор продает свою долю раньше в связи с требованиями фонда и внутренними ограничениями (об этом речь пойдет в следующей главе).

Если стратегия развития стартапа предполагает этапное масштабирование (например, выход на рынок города / страны / региона), можно привлекать венчурное финансирование несколько раз во все более возрастающих объемах. Эти раунды инвестирования предполагают разный объем инвестируемых средств, разные условия финансирования и разные гарантии для инвесторов.

Каждый приход нового инвестора – важное событие для участников стартапа, ведь он еще не стал публичным и его акции нельзя продать на бирже. Если кто-то из участников хочет продать свою долю, то проще всего сделать это как раз с приходом нового инвестора.

Если стартап полностью занял рынок и его развитие приостановилось, то новые инвесторы не торопятся в него входить, ведь их доли не будут расти так быстро, как хотелось бы. В этом случае инвесторы, владеющие долями, могут вернуть свои вложения за счет:

- продажи долей основателям, если у тех хватит денег (LBO);

- поглощения стартапа более крупным холдингом (M&A);

- публичного предложения (размещения на бирже) акций стартапа (IPO).

После выхода венчурных инвесторов стартап превращается в «традиционную» компанию со своей долей на рынке, получает прибыль и выплачивает дивиденды. Инвесторы же ищут следующие стартапы.

Инвестор и стартап

Отношения основателя стартапа с инвестором – это партнерство, которое в большинстве случае ведет к взаимной выгоде. Однако нельзя забывать, что интересы партнеров различаются. Инвестор стремится получить максимальную прибыль, а стартапер – самореализоваться в качестве основателя крупной компании. Это часто порождает конфликты между ними.

Например, конфликт может возникнуть при оценке компании. В основе стартапа лежит инновация – это актив, который в принципе невозможно точно оценить, особенно на ранних стадиях. Поэтому предприниматель, покупающий долю в стартапе, всегда стремится занизить оценку, а стартапер – завысить. Отчасти проблему решают механизмы постинвестиционной корректировки долей (храповик и конвертируемый заем, мы обсудим их чуть позже).

Еще раз напомню, что стартапы – непубличные компании, их акции не обращаются на бирже и не имеют универсальной рыночной стоимости. Помимо проблем с оценкой это делает доли в стартапе неликвидными: основатель и инвесторы ранних стадий не смогут избавиться от доли, если никто не захочет ее купить. При этом участие в стартапе, пусть и высоко оцененном, не приносит прибыли само по себе.

Все вместе это формирует «феномен оценки»: стартап может оцениваться чрезвычайно высоко, вплоть до миллиардов долларов. При этом фактический приток денег в него будет на порядок меньше, а основатели не получат вообще ничего, так как все инвестиции пойдут «в рост».

Так, самым дорогим стартапом в мире считается сервис «Убер»:

«Мобильный сервис вызова такси Uber Technologies привлек $2,1 млрд инвестиций в рамках очередного раунда финансирования», – сообщило агентство Bloomberg со ссылкой на источники, знакомые с отчетностью компании.

Американский Forbes приводит данные об оценке в $68 млрд: изданию удалось ознакомиться с копией отчетности, из которой следует, что в рамках раунда G было выпущено более 43 млн новых акций по цене $48,77 за штуку. Таким образом, за сервисом укрепился статус самого дорогого стартапа в мире».

Что произошло? Компании «Убер» понадобились новые средства: например, для того чтобы выйти на сингапурский рынок или запустить разработку беспилотного автомобиля; словом, сделать что-то такое, что увеличит гипотетические ожидания будущих инвесторов.

Нашлось несколько инвестиционных (венчурных) фондов, которые готовы дать компании деньги на эти проекты в обмен на небольшую долю, которую они позже перепродадут. Для «Убера» эти инвестиции станут как минимум седьмыми по счету (G – седьмая буква алфавита).

«Убер» выпускает 43 млн акций и продает их инвестору по $48,77 за штуку. Соответственно, активы «Убера» увеличиваются примерно на $2,1 млрд (48,77 х 43 млн) – именно столько денег обязуются перечислить инвесторы.

«Инвесторы оценивают «Убер» в $68 млрд» (в данном случае речь идет об оценке post-money, то есть после инвестирования). Это означает, что за купленные 43 млн акций (на $2,1 млрд) инвесторы получат 3% пакет акций «Убера»:

Таким образом, оценка компании – это экстраполяция той цены, которую инвесторы платят за небольшой процент компании, на все 100% ее акций. Сумму в $68 млрд, о которой идет речь, «Убер» не получал и скорее всего никогда не получит. Это умозрительная сумма, которая реально подтверждается лишь на 3%.

Итак, $68 млрд – это:

- не сумма, за которую «Убер» можно продать или купить;

- не сумма, которая есть или когда-либо будет у «Убера»;

- не уставный капитал «Убера».

График, иллюстрирующий разницу между оценкой «Убера» и его реальной капитализацией.

Еще один пример, чтобы закрепить:

Вася создал стартап в форме акционерного общества. Его уставный капитал – 1 млн акций с номинальной стоимостью каждой 1 коп., итого 10 тыс. ₽.

Через неделю Вася попросил отца инвестировать в стартап $500, предложив за это одну акцию. Отец сжалился над ним и согласился: купил одну акцию за $500.

Теперь Вася совершенно честно может говорить журналистам:

- что инвесторы оценили его стартап в $500 млн (1 млн акций х $500);

- что его стартап за неделю вырос примерно в 3 млн раз (с 10 тыс. ₽ до $500 млн), что даст результат в 15,6 млрд % годовых для будущих инвесторов.

Но мы-то с вами знаем, что на самом деле Васе просто подарили $500.

Для тех, кто не хочет ждать публикации остальных глав на Хабре — ссылка на PDF полной книги есть в моем профиле.

Источник