- Бизнес план годовой отчет к нему

- Понятие “бизнес-план”

- Основные вопросы, на которые дают ответы документы в бизнес плане

- Финансовый план в бизнес-плане: образец и пример расчетов

- Цель финансового плана в бизнес-плане

- Что должен содержать финансовый план бизнес-планирования

- Структура финансовой части бизнес-плана

- Образец финансовых расчетов в бизнес-плане

- Финансовая и бухгалтерская отчетность для бизнес плана

- Зачем вести финансовые отчеты

- Отчет первый. ДДС или движение денежных средств

- Отчет второй. ОПУ или отчет о прибылях и убытках

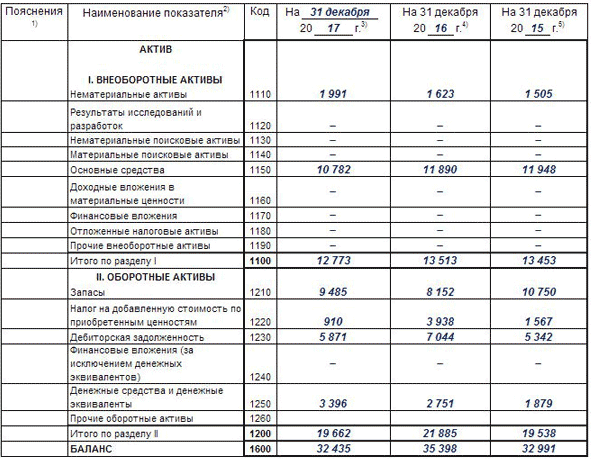

- Отчет третий. Баланс

Бизнес план годовой отчет к нему

Добавлено в закладки: 0

Понятие “бизнес-план”

Бизнес-план представляет собой документ, разрабатываемый перед открытием новой компании или для дальнейшего определяющего развития действующей организации любого коммерческого профиля. Суть составления данного документа сводиться к систематизации следующих основных аспектов коммерческой деятельности:

- Данные, содержащие информацию о задействованном бизнесе

- Реальная оценка тех сфер рынка, на которые будет опираться компания

- Параметры желаемых объемов реализации продукции

- Планы реализации этой продукции

- Планы на все расходы для организации нового бизнеса или на приобретение сырья, оборудования или прочих ресурсов

- Планы по предполагаемой заработной плате для работников предприятия

Отдельный финансовый план, обобщающий все расходы и предполагаемые доходы с выведенным балансом.

Прежде чем начинать какое-либо дело, необходимо задуматься о поиске надежных поставщиков, предварительно согласовать с ними все детали. Только после этого разрабатывать бизнес-план, в котором уже можно отталкиваться от нескольких реальностей, таких как имеющихся в наличии денежных средств и гарантированной поставке сырья, товаров или прочего материала, необходимого для ведения бизнеса.

Основные вопросы, на которые дают ответы документы в бизнес плане

- будет ли выгодным задуманное дело

- имеет смысл открывать новый бизнес

- есть ли смысл продолжать уже начатое

- устроит ли предполагаемая прибыль

- будет ли спрос на выпускаемую или реализуемую продукцию и на предлагаемый сервис

- какова конкуренция в этой сфере бизнеса

- какие суммы потребуются на организацию и поддержку проекта в первое время

- каково влияние конкурентов на определение цен в данной сфере деятельности

- будет ли в перспективе возможность повышения эффективности производства

- какова доля каждого из инвесторов при получении доходов

Составляемый бизнес-план зависит от специфики бизнеса и его целевого предназначения, основные отчеты для бизнес-плана делаются исходя из его характера. Например, для предоставления бизнес-плана в банк, в котором бизнесмен желает получить кредит на развитие своего бизнеса, необходимо одно, а для внутреслужебного пользования совсем другое. На составление этого документа влияет и масштабность предприятия. Крупный бизнес предполагает детальные разработки каждого пункта, а средний и мелкий бизнес более лоялен к точному осуществлению планов и больше зависит от потребительской корзины.

Иностранное предпринимательство потому и более успешно, что у них составление бизнес плана – обычное явление, такая же необходимость, как и ведение финансовой отчетности. В России дела обстоят гораздо хуже, наши бизнесмены все больше рассчитывают на русское “авось” да на приблизительные расчеты и прикидки навскидку. Однако надежда на предпринимательскую жилку и собственную интуицию порой бывает губительной для развития бизнеса. Все чаще инвесторы, прежде чем вложиться в предлагаемый проект, просят предоставить бизнес-план предприятия, желая просмотреть финансовые отчеты в бизнес-плане, цели и динамику развития. То же самое обстоит и с кредитованием. Банк в первую очередь предоставит выгодный кредит тем бизнесменам, чья деятельность и потребность в дополнительном вливании для успешного продолжения дела финансово обоснована в документах.

Итак, несмотря на то, что составление бизнес-плана дело добровольное, необходимость его очевидна.

Понравилась статья из нашего справочника? Сохраните в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку этой статье из справочника, а именно — Документация в бизнес плане, отчеты, ПРОГОЛОСУЙТЕ — это анонимно и всем видно. Может есть чем поделиться и дополнить?

Источник

Финансовый план в бизнес-плане: образец и пример расчетов

Финансовый раздел бизнес плана – необходимый набор документации для организации и подробного анализа аспектов деятельности компании. В качестве основных показателей оценки используются текущая денежная сводка данных, а также определение перспективы реализации (объемов продаж) на рынке товаров и услуг.

Цель финансового плана в бизнес-плане

Структура, содержание и цели финансового плана в бизнес-плане напрямую зависит от предприятия, для которого он составляется, и аудитории, которой он будет представлен. Документация, которая будет использована работниками организации для менеджмента и продвижения продукта компании, должна содержать подробные сводки о потенциальных источниках финансов и внутренних денежных потоках. А вот финансовый раздел бизнес плана, который будет представлен инвесторам и заказчикам (то есть для внешнего использования и частичного маркетинга предприятия), преимущественно, будет состоять из оценок ликвидности, позитивный анализ платежеспособности, прибыльности и других маркеров, которые будут доказывать прибыльность и денежную обеспеченность.

Что должен содержать финансовый план бизнес-планирования

Чтобы достигнуть поставленных целей финансового бизнес-планирования, а именно привлечение денег или формирования задач перспектив и развития компании, он в обязательном порядке должен содержать следующие пункты:

определение порядка и способов получения максимальной чистой прибыли от деятельности в уже имеющихся условиях эксплуатации финансов и функционирования самой компании;

оптимизацию доходов и расходов, а также других путей вложения капитала для обеспечения и подтверждения финансовой устойчивости предприятия;

доказательство финансовой состоятельности и обеспеченности проекта для подтверждения кредитной самостоятельности и рентабельности;

создания корректного и действующего механизма управления денежными потоками. Она может включать в себя такие виды политик:

При разработке финансовой части бизнес плана, ориентированного на иностранных инвесторов, следует учитывать следующие особенности составления документации:

обязательное включение анализа и отчетности прибыли и убытков за последний бухгалтерский период (выбор временных рамок остается за автором бизнес-плана, но чаще всего берутся показатели за предыдущий квартал, полгода или год);

ведомость о текущей сумме баланса капитала организации;

предполагаемые источники доходов и расходов, то есть непосредственный финансовый план.

Полезно знать! Во время составления финансового раздела бизнес-плана желательно руководствоваться порядком Общепринятых принципов бухгалтерского учета.

В отечественных реалиях это значит, что эффективный план должен содержать следующие разделы:

прогнозируемые объемы реализации вырабатываемой продукции;

планы о доходах и расходах;

предполагаемые денежные поступления (по внутреннему обороту и извне), а также текущие выплаты, например, по действующим кредитам;

нынешний баланс предприятия, состоящий из активов и пассивов;

определения источников и направления растрат.

Во время проектирования баланса предприятия следует обращать внимание на следующие аспекты:

для формирования активов нельзя брать единственный путь получения средств – привлечение извне. Законодательно всем юрлицам полагается минимальный уставной капитал. Собственный капитал – значимый финансовый показатель, который обеспечивает должную репутацию для кредиторов;

ликвидность баланса – важный маркер оценки жизнеспособности и перспективы организации, который позволяет оценить «маневренность» компании на рынке то есть скорость реализации активов.

Также одним обязательным итогом корректной финансовой части бизнес плана должен стать глубокий анализ безубыточности деятельности. Для его составления проводятся расчеты необходимых объемов продаж и цен, которых будет достаточно только для покрытия расходов (получение прибыли в данном случае не учитывается). Именно на эту часть обращают внимание потенциальные инвесторы, так как считают ее основополагающим подтверждением жизнеспособности предприятия.

Структура финансовой части бизнес-плана

Для составления финансового плана принято брать временной промежуток в 3-5 лет. Всю документацию в составе условно можно поделить на три части:

прогнозирование предполагаемых целей и путей их достижения;

проектирование потоков денежных средств;

планирование баланса предприятия после внедрения всех мер, указанных в плане.

В прогнозирование финансовых целей входит подробное описание перспектив развития деятельности исключительно с точки зрения полученной прибыли. Если документация предполагает презентацию для инвесторов, прогноз должен включать анализ предстоящей прибыли за первый год и в следующих базисных периодах, так как это будет наглядным представлением инвестиционной привлекательности компании.

Проектирование потоков денежных средств зачастую отличается от банковского сальдо оборота, так как для него используются другие механизмы расчетов доходов и затрат. По своей сути оно является коротким анализом фактических финансовых поступлений и их перечисление на развитие деятельности.

Планирование баланса не является анализом сальдо за ограниченный период времени. Собой оно представляет описание сильных и слабых сторон (с точки зрения денежных средств) на момент составления документации. Для определения этих маркеров нужно составить общий расчет на основе таких показателей, как собственные средства (внутренний капитал) компании, инструменты, которыми располагает компания, а также обязательства (пути и направления растрат).

Образец финансовых расчетов в бизнес-плане

Финансовые расчеты в бизнес плане опираются на такие аспекты деятельности:

общие активы, необходимые для продолжения функционирования организации;

внешние источники инвестиций, то есть непосредственное финансирование извне;

анализ основных источников постоянных расходов. В общих случаях ими являются растраты на оборудование, зарплаты сотрудникам, аренду помещений, коммунальные счеты, налоги, рекламу и прочее;

определение комфортных условий для достижения максимальной прибыли и поддержания должной финансовой устойчивости;

комплекс мер и стратегий по получению инвестиционной привлекательности компании;

конечные результаты и промежуточные показатели движения денежных средств.

Важно! Скачать пример расчета финансового плана в бизнес плане можно с открытых источников в Интернете.

Для презентации компании ФП играет немаловажную роль, но также он является и путем организации эффективного механизма по управлению предоставленными ресурсами компании с целью успешных финансовых вложений.

Источник

Финансовая и бухгалтерская отчетность для бизнес плана

В финансовом разделе бизнес-плана обязательно должны присутствовать некоторые отчеты, отражающие финансовые показатели вашего будущего проекта.

Основные финансовые отчеты, входящие в состав финансового раздела бизнес-плана это:

- отчет о движении денежных средств;

- отчет о прибылях и убытках.

Помимо них составляется прогнозный баланс, на основе которого делается анализ финансовых показателей проекта.

В состав финансового плана практически любого инвестиционного проекта включается отчет о движении денежных средств.

Зачем он нужен и в чем его смысл?

- С его помощью можно увидеть, откуда пришли деньги, и куда они ушли.

- Отчет о движении денежных средств в наглядной и понятной форме помогает увидеть нехватку финансовых ресурсов на любом этапе реализации проекта.

- Зная узкие места бюджета проекта можно вовремя взять необходимые кредиты и не переплачивать за срочность.

- Отчет позволяет рассчитать как поток доходов, так и затраты по проекту, что является необходимым условием расчета экономической эффективности вложенных в проект ресурсов.

Не только для того, чтобы увидеть недостаток в денежных ресурсах вам может понадобиться отчет о движении денежных средств. Всю стратегию финансирования вашей фирмы поможет определить этот финансовый документ.

Отчет включает в себя три части, в которых отражается движение денег от:

- операционной;

- ивестиционной;

- финансовой деятельности.

Составить достоверный отчет на основе прогнозных данных довольно трудно. Сложность в его разработке заключается в том, что в нем отражаются все доходы и затраты в те временные периоды и даты, когда они были осуществлены в действительности фактически. То есть вы должны четко представлять, в какой момент времени и за что вы будете списывать средства со счетов, и когда на эти счета будут приходить деньги.

Вы можете составить идеальный бизнес-план на самую гениальную идею и технологию, но если в каком-то месяце у вас не будет денег, то ничего не получится. Финансовая реализуемость проекта возможна лишь тогда, когда разница между доходами и расходами за период будет положительной.

Естественно, вам необходимо будет предусмотреть запас денежных средств, если будут задержки платежей по отгрузкам готовой продукции вашим клиентам. Если вам предоставляется отсрочка, то ее необходимо учесть в планировании графика расчета по счетам с фирмами-партнерами.

В случае, когда за истекший период деньги на балансе фирмы остаются, то это находит свое отражение в положительном сальдо на конец периода в отчете. Таким образом, вы можете увидеть наглядно, что проект перешел в стадию самоокупаемости.

В свою очередь, отчет о прибылях и убытках дает представление об операционной деятельности вашей фирмы. В нем отражается обеспеченность ваших расходов выручкой от реализации товаров и услуг, прибыль предприятия.

Чтобы составить прогнозные расчеты по отчету о прибылях и убытках, нам нужно будет собрать и использовать следующие данные:

- прогнозы продаж продукции;

- переменные затраты с учетом роста объема производства;

- постоянные затраты за отчетный период, в которые включаются и отчисления на амортизацию, и платежи за пользование кредитом.

Отчет о прибылях и убытках имеет стандартный вид и входит в состав обязательных документов для составления налоговой отчетности.

Когда у нас будут данные о движении денежных средств на всех этапах осуществлении проекта, а также отчет о прибылях и убытках, можно составлять прогнозный баланс проекта.

Баланс даст нам представление о финансовом состоянии нашего инвестиционного проекта на разных этапах его осуществления.

Составление баланса – длительный и трудоемкий процесс, который выполняется специалистами по бухгалтерскому учету. Учтите, что с 2011 года введены новые формы баланса для предприятий. Воспользуйтесь консультациями специалистов. Это сэкономит вам деньги и время.

Все вышеизложенные финансовые отчеты являются основными и обязательными при составлении бизнес-плана.

Бизнес — это сложная система, в которой много составляющих. Предприниматель управляет продажами, развивает продукт, настраивает маркетинг и руководит сотрудниками. Части системы взаимосвязаны — без маркетинга не будет продаж; без персонала некому развивать продукт. Взаимосвязи в бизнесе бывает сложно отследить и оценить. Но все они находят свое отражение в финансах — крови бизнеса, которая помогает двигать его вперед.

Зачем вести финансовые отчеты

В бизнесе обычно ведут две отчетности по управлению деньгами: бухгалтерскую и финансовую. Бухгалтерские отчеты создают, чтобы сдавать в налоговую, а финансовый учет помогает увидеть реальную ситуацию с деньгами в бизнесе и принимать решения. Часто финансовые отчеты собственник составляет самостоятельно или вместе с финансовым менеджером.

У предпринимателя всегда есть более важные дела, чем отчетность. Нужно подписать новый контракт, договориться с поставщиком или съездить на производство. Поэтому отчетность ведется от случая к случаю, траты и доходы забывают учитывать, показатели не считают, а затраты не классифицируют. Такой подход работает до тех пор, пока предприниматель не столкнется с серьезными финансовыми проблемами — кассовым разрывом или дефицитом, убыточностью ключевых клиентов или просроченными платежами.

Мы рекомендуем управлять финансами осознанно. Поэтому перед рассказом об отчетах давайте разберемся, зачем они нужны.

- 1. Чтобы избежать критических ошибок. Без отчетности предприниматель слабо осознает свои действия — кажется, что он может безболезненно вынуть из бизнеса деньги или взять очередной транш кредита. Но и то и другое может оказаться губительным и уничтожить компанию.

- 2. Чтобы принимать взвешенные решения. Без отчетности предприниматель действует вслепую — он идет в неизвестность и полагается только на свое чутье. Иногда риск оправдан, но в перспективе выигрывает холодный расчет и рациональность.

- 3. Чтобы видеть свой бизнес. Для многих предпринимателей компания — это эфемерная сущность. Есть сотрудники, офис, склады и товар. Но все это живет в параллельных измерениях. Отчетность помогает свести все к одному знаменателю и увидеть бизнес целиком.

Отчетность помогает не совершать ошибок, принимать взвешенные решения и глубже понимать текущую ситуацию. Для каждого из приведенных сценариев есть свой отчет. Мы разберем их на реальных примерах.

Отчет первый. ДДС или движение денежных средств

Каждому хочется избежать ошибок — вовремя получать оплату, не попадать под налоговые штрафы и избегать кассовых разрывов. Все эти задачи решает отчет о движении денежных средств или ДДС.

Компания Николая М. ремонтирует нежилые помещения — одновременно бригады работают на 5 объектах. Бизнес новый, чтобы завлечь клиентов Николаю приходится давать отсрочку. Он фиксирует приходы и расходы, поэтому точно знает, когда возникает кассовый разрыв и компании требуется дополнительное финансирование.

Финансовый отчет о движении денежных средств содержит все приходы и расходы средств компании за период.

ДДС показывает, сколько денег компания получила и сколько заплатила, сколько у нее было и сколько осталось. В него заносят каждую операцию — приход или расход; отмечают, кому заплатили и откуда получили деньги; делят движения средств по категориям.

Даже в небольшом бизнесе счет операций может идти на сотни. Кофейня закупает зерно, воду, молоко и бумажные стаканчики; платит обжарщику, баристе и уборщице; рассчитывается по аренде, налогам и кредитам. И каждая из этих операций может кардинально изменить положение бизнеса. ДДС предупредит предпринимателя, если что-то пойдет не так.

| Деньги на начало | 100 000 ₽ | |

| 1 июля | Предоплата | 90 000 ₽ |

| 2 июля | Аванс сотрудникам | -60 000 ₽ |

| 3 июля | Аренда | -20 000 ₽ |

| 4 июля | Закупка сырья | -100 000 ₽ |

| 5 июля | Займ собственнику | 5 000 ₽ |

| Деньги на конец | 5 000 ₽ |

Отчет второй. ОПУ или отчет о прибылях и убытках

Когда предприниматель разберется с поступлениями и выплатами денег, встанет вопрос о прибыльности всего бизнеса. Прибыль — это то, ради чего большинство открывает свое дело. Если компания не зарабатывает, то и развивать ее не хочется. Разобраться в вопросе прибыли поможет отчет о прибылях и убытках или ОПУ. Еще этот отчет называют P&L или «пиэнэль» — от английского «Profit & Loss».

Интернет-магазин Антона растёт — он видит, что от месяца к месяцу выручка и количество клиентов увеличивается, но денег не становится больше. Он составил ОПУ, чтобы понять, куда уходят деньги. Так Антон выяснил, что большую часть дохода съедает аренда офиса и склада. Поэтому он перевёл сотрудников на удалённую работу и этим увеличил маржинальность компании.

Отчет о прибылях и убытках дает понять, что происходит с деньгами: компания их сжигает или увеличивает.

Без ОПУ бизнес похож на черный ящик — непонятно, к чему приводят вложения и куда уходят деньги. Отчёт помогает проанализировать обязательства компании — если ей должны больше, чем она, то всё идёт хорошо. Если наоборот — пора что-то менять.

ДДС и ОПУ полезно рассматривать в связке. Первый отчет показывает фактическое движение средств, а второй — обязательства, которые взял на себя бизнес. Если не вдаваться в детали, то ДДС рассказывает о том, что с деньгами происходит сейчас, а ОПУ — что с ними произойдет дальше. Чтобы принять взвешенные решения, важно видеть и то и другое.

| Выручка | 800 000 ₽ |

| Себестоимость | 600 000 ₽ |

| Прибыль до налога | 200 000 ₽ |

| Налог | 40 000 ₽ |

| Чистая прибыль | 160 000 ₽ |

Отчет третий. Баланс

Чтобы принимать управленческие решения, собственнику бизнеса нужна информация. Ему полезно видеть бизнес целиком — оценить и понять все детали. Для этого предназначена Балансовая отчетность или Баланс.

Андрей закупает в Китае селфи-палки и продает их через розничные точки в крупных торговых центрах. Баланс помогает ему понять, какая часть денег сейчас «в товаре» — он не сможет их быстро выдернуть и направить на набирающие популярность спиннеры. Чтобы сыграть на спросе Андрею придется брать займ у партнера или идти в банк за кредитом.

Баланс — это подведение итогов: срез компании в конкретный момент времени.

В Балансе сводятся все активы компании — то, чем она владеет; и пассивы — те средства, на которые живет. То есть, с одной стороны, это оборудование, сырье и товары на складе, а с другой — кредиты и займы, вложения в уставный капитал и нераспределенная прибыль. Актив и пассив баланса всегда равны между собой — в мире ничто не возникает из пустоты.

У денег в активах несколько агрегатных состояний. Оборудование сложно продать, а деньги на счете легко пустить в оборот. Чем легче высвободить вложения, тем выше ликвидность актива. С другой стороны у каждого пассива есть своя степень срочности — что-то нужно быстро вернуть, что-то может быть с компанией все время. Баланс помогает увидеть, в каком состоянии сейчас находятся деньги, и соотнести ликвидность и срочность.

Источник